作者:Bankless?分析师BenGiove

Uniswap?的命运在于如何、何时以及是否打开其费用开关。按费用计算,它是以太坊上最大的应用程序,每天为流动性提供者带来数百万美元的收入。但利润率为0%,因为Uniswap费用开关尚未打开。

这种情况最终可能会改变!经过数月的辩论,最近的一项治理提案似乎将最终打开利润水龙头——仅针对三个流动资金池。

Uniswap这样做时会发生什么?

他们的市场份额会被竞争对手抢走吗?

他们将获得多少利润?

如果他们把每个池的费用开关都打开了会怎么样?

让我们为您一一解答。

如果Uniswap开启费用开关会怎样?

迄今为止,协议成功与其代币表现之间脱节的最明显例子之一就是Uniswap。

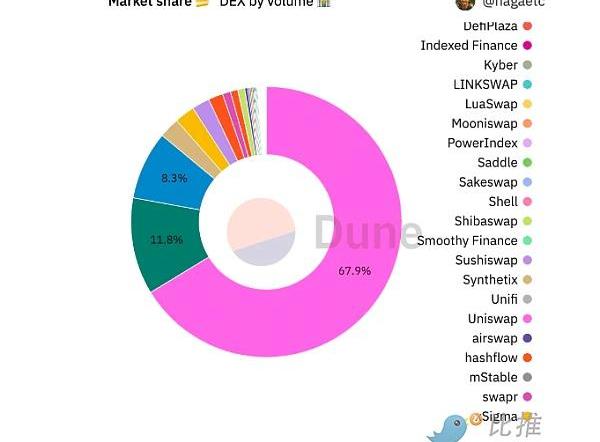

Uniswap是以太坊L1上交易量最大的去中心化交易所,占有67.9%的份额。该协议是一棵摇钱树,在过去一年中为其LP产生了12亿美元的收入。

有些时候,它的每日费用收入甚至超过了以太坊本身。尽管占据了主导地位,但UNI?的表现远远落后。

数字银行Nomo Bank:出于监管担忧等因素,正禁止用户向币安转账:6月28日消息,在发给客户的一封电子邮件中,2021年推出的数字银行Nomo Bank表示,“根据其他英国银行、最近的负面新闻报道和监管方面的担忧”,它正在禁止用户向币安进行支付。该政策不影响英国FCA认可的其他注册加密货币交易所的付款和提款。

继2021年FCA宣布币安不是英国注册的加密服务提供商后,英国主要银行已阻止用户向币安转账,包括:Barclays、Santander UK、HSBC UK、Lloyds Banking Group、NatWest Group、Revolut、Monzo。[2023/6/28 22:06:03]

尽管更广泛的市场出现了相当大的波动,但其表现不佳的一个理由是Uniswap没有打开“协议费用开关”。

通过打开费用开关,UniswapDAO能够在逐个池的基础上累积流动性提供者赚取费用的10%-25%。

这就是Uniswap协议本身可以赚钱的方式。

自2021年5月UniswapV3上线以来,费用开关一直未激活。然而,这种情况可能很快就会改变,因为PoolTogether的创始人?LeightonCusack?提出的为三个池开启费用开关的提议已经通过了Uniswap治理的前两个阶段。

该提案的影响不容小觑:如果获得通过,它将向市场表明Uniswap治理能够打开费用开关。

它还提出了一些关键问题:

Uniswap能否在不失去市场份额的情况下开启费用开关?

该协议可以从该提案中获得多少收益?

他们将从激活所有池的费用开关中获得多少收入?

这对UNI代币意味着什么?

Balancer提议\"许可套利\"以拯救Inverse Finance被冻结的加密货币:金色财经报道,DeFi协议骨干正在协调,以拯救在2023年最大黑客攻击中被冻结的约30万美元的加密货币。该加密货币的所有者Inverse Finance担心,一旦6月8日解冻,套利者正准备攫取这些加密货币。

根据Balancer管理部门的一个论坛帖子,周二概述的一个计划将看到自动做市商Balancer对其 \"bb-e-USD \"池执行 \"许可套利\",\"在其他人能够得到它之前\"。3月中旬,当借贷平台Euler Finance向黑客损失2亿美元时,Balancer紧急冻结了这个资金池(后来黑客归还了资金)。

目前正在讨论中,该计划需要得到Balancer社区成员的批准,因为DeFi协议将不得不修改其机制。组织者计划在套利完成后对回收的代币的分配进行第二次投票。[2023/5/17 15:07:26]

让我们一起来探索。

提案的现状

在深入分析之前,让我们看一下费用开关提案本身的细节。

该提案建议对Uniswap的以太坊部署中的三个池收取10%的LP费用。这可能是最低费率,因为该协议允许在每个池的基础上减少10%-25%的LP费用。

选定的池及其费用等级如下:

ETH-DAI?(0.05%)

ETH-USDT(0.30%)

ETH-USDC(1%)

费用开关将激活120天,所赚取的费用将计入UniswapDAO资金库。之后,另一项提案将在治理之前提出,代币持有者可以选择投票关闭这三个池的收费开关。

到目前为止,该提案已经通过了Uniswap治理的前两个阶段:Temperature和ConsensusCheck投票,在Snapshot上进行。

Coin FLEX联创承诺Roger Ver可在OPNX免费交易两年,以解决长期争执:4月6日消息,加密货币交易所CoinFLEX联合创始人Mark Lamb向Bitcoin.com创始人Roger Ver发出一封公开信,承诺他可在OPNX上进行两年的免费交易,旨在结束两者之间长期存在的争执,以使Roger Ver向CoinFLEX偿还据称未偿还的贷款。

此前去年6月Mark Lamb指控Roger Ver拖欠 4700 万美元的贷款,但Roger Ver驳回了这一说法,随后CoinFLEX披露损失金额上升至 8400 万美元,并表示已启动仲裁程序并在筹集资金。

此前报道,加密索赔交易和衍生品的公共市场 OPNX 于 3 月初收购了 CoinFLEX 的所有资产,包括人员、技术和代币,FLEX 将是他们的主要代币,可能的品牌重塑为:将以 1:1 的比例交换。此前,OPNX 首席执行官 Leslie Lamb 表示,CoinFLEX 重组计划获得批准,并将更名为 Open Exchange。[2023/4/6 13:47:13]

通过TemperatureCheck的提案初稿要求开启ETH/USDC和USDC/USDT的费用开关,并将协议费用设置为10%。

该提案以几乎一致的支持通过了TemperatureCheck,350万个UNI投了赞成票,而只有54个UNI投了反对票。

在社区反馈和研究之后,将费用开关提案的第二次迭代提交给ConsensusCheck投票。这一次不是为DEX上最活跃的两个池激活费用开关,而是要求采取更多的试验方法来激活上面列出的三个池的费用开关,以便在预定的一段时间内测试多个费用等级。

这一修订后的提案再次以压倒性的支持通过,1900万UNI支持,只有418UNI反对。

数据:以太坊2.0存款合约总价值创历史新高:9月12日消息,Glassnode数据显示,以太坊2.0存款合约总价值达到13,638,560 ETH,创历史新高。[2022/9/12 13:23:44]

虽然该提案需要通过最终的、具有约束力的链上投票,但基于投票率和治理论坛的评论,似乎在社区内得到了广泛的支持。

尽管最终投票肯定不会那么一边倒,但Uniswap似乎很有可能激活这三个池的费用开关。

Uniswap会失去市场份额吗?

让我们看看为什么Uniswap可以在不损失大量市场份额的情况下开启费用开关。

反对开启费用开关的理由很简单:如果Uniswap开启费用开关,他们将失去作为LP的市场份额,因此由于利润率受到压缩,流动性将从交易所流出。

这种风险在很大程度上是由于UniswapV3提供流动性非常困难,因为它使用集中流动性,这需要更积极的管理。

鉴于已经很难盈利,削减LP的利润率可能会造成负反馈循环,Uniswap失去流动性,导致交易执行变差,从而为LP带来较低的交易量和回报,导致DEX将市场份额流失给竞争对手。

这种风险在DEX等竞争激烈的领域被放大,竞争对手之间几乎没有差异,因此带来了永久的、长期的费用压力。

但Uniswap应该能够开启费用开关有几个原因,其中最令人信服的一个原因是“粘性交易量和流动性”的想法。这指的是完全忠于Uniswap的交易量和流动性的概念,如“自动做市商经济学”一文中所述,该论文研究了开启费用开关的可行性。

这种粘性协议参与者的概念是基于这样一个想法,即由于其强大的品牌,许多交易者将只使用Uniswap。对于流动性提供者来说也是如此,因为由于Uniswap的跟踪记录和协议设计,其中合约是不可变的,LP可能更愿意在DEX上继续做市,而不是迁移到竞争对手。

Boki系列NFT 24小时交易额超300万美元,增幅超1300%:6月3日消息,据 NFTGo.io 数据显示,Boki 系列 NFT 24 小时交易额达 366.9 万美元,24 小时增幅达 1,302.46%。截止目前,该系列 NFT 地板价为 1.15 ETH,24 小时涨幅 215.96%。[2022/6/3 3:59:41]

此外,几乎所有其他主要现货或衍生品DEX,例如?Curve、Balancer、SushiSwap、GMX、dYdX?和?PerpetualProtocol?都收取LP费用。鉴于此,Uniswap似乎也能够在不失去相当大比例的市场份额的情况下收取费用。

如果三个池的费用开关都打开,情况会如何?

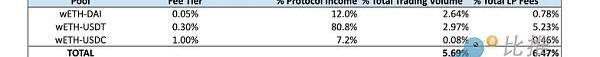

让我们首先分析一下,看看如果为提案中的三个池开启10%的协议费用,Uniswap将获得多少收益。为了解不同市场条件下的收益,我们将查看过去30天、120天和365天的费用收入。

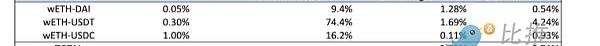

此外,我们还将看看这三个池在Uniswap总交易量和LP费用中所占的比例。

30天

在过去30天里,这三个池的交易量合计为13.1亿美元,LP赚取了大约290万美元的费用。如果费用开关打开,Uniswap在过去一个月中将获得29万美元的协议收入,或约348万美元的年化收入。

迄今为止,对利润贡献最大的是wETH-USDT池,在此期间它将贡献74.4%的协议收入。这三个池也将分别占Uniswap在此期间总交易量和手续费收入的3.08%和5.71%。

120天

在过去120天中,这三个池将产生约64.1亿美元的交易量,同时产生1604万美元的LP费用。

如果削减10%,则协议收入为160万美元或年化收入为487万美元。

在此期间,协议收入的最大贡献者再次是wETH-USDT池,占81.7%,而这三个池总共将占Uniswap总交易量和费用的3.32%和6.68%。

365天

在过去的一年中,考虑到链上交易活动的高峰期和低谷期,这三个池促成了404亿美元的交易量,LP赚取了7819万美元的费用。

如果有10%的协议费用,Uniswap将获得782万美元的利润。

同样,对协议收入贡献最大的是wETH-USDT,占80.8%。总的来说,三个池在过去一年中分别占交易量和费用的5.69%和6.47%。

正如我们所看到的,如果三个池的费用开关被打开,Uniswap将产生348万美元至782万美元的年化利润,具体取决于时间段。

我们还可以看到,在三个时间段中,对利润贡献最大的将是wETH-USDT池,因为它占协议收入的74.5%-81.7%。

最重要的是,这三个池仅占Uniswap总活动的一小部分,仅占总交易量的3.08-5.69%和总费用的5.71-6.68%,具体取决于时间段。

总而言之,这表明该提案只是触及Uniswap盈利能力的皮毛。如果费用开启试验被证明是成功的,这表明DAO在获得更多收益方面还有很大的上升空间。

如果每个池的费用开关都开启,情况会怎样?

现在,我们通过打开提案中三个池的费用开关,了解了Uniswap的创收能力。但是如果开启每个流动性池呢?

通过计算,我们可以更好地了解Uniswap潜在盈利能力的上限在哪里。

乍一看,为所有池打开费用开关似乎不切实际。但是,如果试验成功,Uniswap治理很可能会选择为更多池开启费用开关。此外,请记住,DEX在其平台上进行的每笔交易都能赚取佣金,这是行业标准。

在成熟状态下,协议的总收费率,或在Uniswap上产生的总交易费用占DAO的百分比,可能不会是所有池的统一费率。

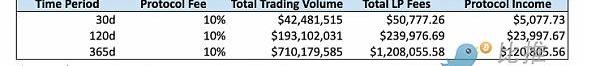

但是,为简单起见,我们将假设所有池的固定费用为10%。为了便于比较,我们将在相同的30、120和365天期间再次测量。

以10%的协议费用为基础,Uniswap在过去30天、120天和365天分别赚取507万美元、2399万美元和1.208亿美元。

需要注意的是,这将是纯粹的协议“利润”,因为在此期间,Uniswap没有向流动性提供者发放任何代币。

从365天的数据来看,我们可以看到,在?TokenTerminal,Uniswap的协议收入将在所有dapp中排名第7,仅次于?AxieInfinity、OpenSea?和?LooksRare?等NFT市场。Uniswap将拥有仅次于OpenSea和MetaMask的第三高协议收入。

为UNI代币带来价值

现在我们已经了解了如果费用开关被激活,Uniswap可以赚取多少钱,让我们看看它可以为UNI代币带来多少价值。

虽然费用开关提案不要求向代币持有者分配收益,但未来UNI持有者肯定有可能选择通过回购或分配ETH或稳定币等资产的方式为自己分配一些协议费用。

这将是意义重大的,因为它将把UNI从一个纯粹的“毫无价值的治理代币”变成一种价值资产。

让我们假设UniswapDAO选择通过一种机制分配从费用开关中产生的所有收入的50%,在这种机制中,UNI持有人可以将其代币质押来获得这些美元收入。

保守一点,我们还假设75%的流通UNI将被质押以赚取此收益,因为一些供应仍留在中心化交易所等场所或用作DEX的流动性。

正如我们所看到的,如果Uniswap上所有池的费用开关以10%的比率激活,假设相同的75%的质押率和50%的支付率,根据过去30天、120天和365天的交易活动,UNI持有者将获得1.25%-2.44%的收益。

尽管这一回报将低于veCRV和GMX等其他DEX代币的收益,但考虑到Uniswap作为行业内领先者的地位,这一回报可能仍然对投资者具有极大的吸引力。

更大的图景

正如我们所看到的,开启Uniswap费用开关的影响是巨大的。

三个池的激活仅仅触及了其盈利能力的皮毛。广泛的费用激活会立即将Uniswap变成整个Web3中最赚钱的应用程序之一。

此外,如果DAO将部分收益直接分配给代币持有者,

UNI代币将成为一种具有吸引力的资产。

或许更重要的是,鉴于其作为DeFi最著名协议的地位,Uniswap成功开启了费用开关,这将向市场发出信号,即“无价值的治理代币”实际上可以获取价值。

标签:UNISWAPUniswapETHROR UniverseZyberswapuniswap币最新消息Bitcoin and Ethereum Standard Token

随着区块链技术的不断发展,许多诞生在区块链上可能会颠覆传统行业的应用开始不断诞生,这也使得这个市场吸引了庞大的资金,不管是对于机构还是个人来说,要想进入加密市场必然绕不开一个东西,那便是中心化稳定币.

1900/1/1 0:00:00数字藏品市场将迎来一个“冷静期”,但这并不意味着数字藏品市场的“凛冬将至”,而是一个新拐点正在到来,这个市场将逐渐走上规范化的轨道。“起飞”的数字藏品市场正在逐渐告别“野蛮生长”的时代.

1900/1/1 0:00:00从一开始的“门可罗雀”到后面的“门庭若市”,究竟有谁早在那个时候就发掘了BAYC的潜力,并在牛熊轮换中一直持有到现在?原文:《你需要关注的那些BAYC钻石手》如今,认识并交易BAYC的人越来越多.

1900/1/1 0:00:0021:00-7:00关键词:加息、美联储、Hetzner、美国银行1.美联储博斯蒂克:会在9月份加息时倾向于75个基点;2.美联储主席鲍威尔:历史告诫我们不要“过早”放松政策;3.微软Xbox负责人:对P2E游戏持谨慎态度;4.

1900/1/1 0:00:00原文作者:BobbyOng,CoinGecko?联创兼COO原文编译:wzp&FYJ,BlockBeats本文梳理自CoinGecko联创兼COOBobbyOng在个人社交媒体平台上的观点.

1900/1/1 0:00:00撰文:NoahSmith,Noahpinion 编译:饼干,链捕手 VitalikButerin是加密世界中知名且深受喜爱的人物之一,他与GavinWood共同创建的以太坊已成为整个Web3世界的领导者.

1900/1/1 0:00:00