原文作者:1kx研究员Mikey0x

原文编译:

0x214

,BlockBeats

在过去的几个月里,DeFi借贷赛道产生了重大变化,1kx研究员Mikey0x对此场域重新进行梳理,BlockBeats对其整理翻译如下:

本文内容将包括对新借贷协议的介绍、核心数据统计以及发展趋势,也许可以让我们大致把握下一个周期的赛道面貌。

新借贷协议

dAMM和Ribbon

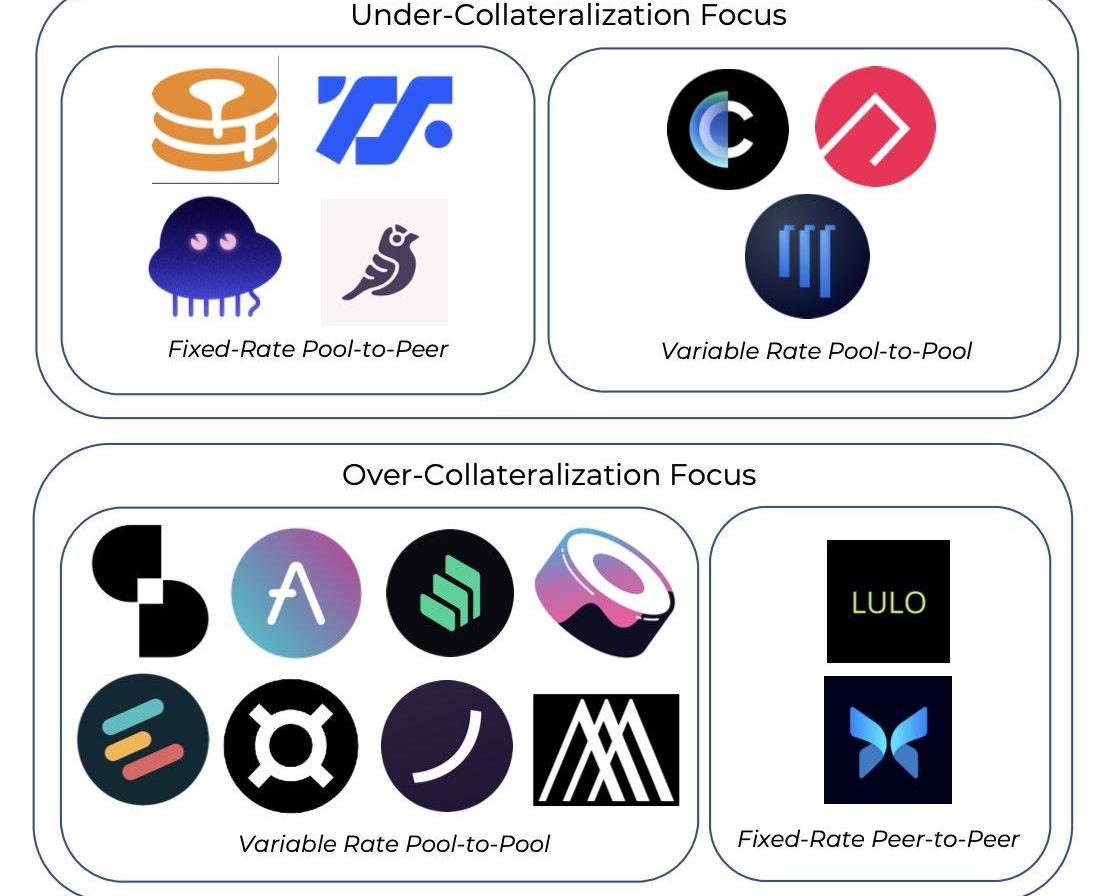

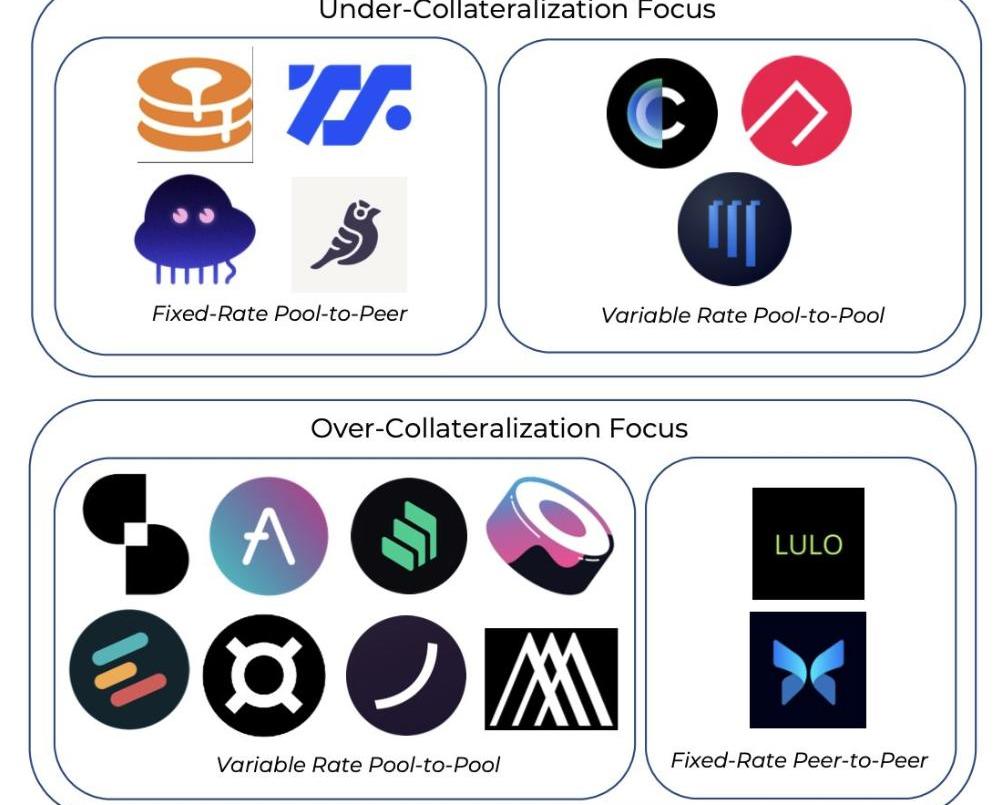

dAMM?和?Ribbon?是非足额抵押的、提供可变利率的借贷协议,在本质上类似于?Aave?的借贷池模型,为用户提供高效的、无摩擦的存款和借贷体验。

DeFi保险公司Nexus Mutual要求其承保的Euler用户退还资金,否则将走法律程序:4月13日消息,DeFi 保险协议 Nexus Mutual官方表示,如果在 Euler Finance 黑客攻击中遭受损失并获得赔付的投保人不偿还资金,其管理机构可能会聘请律师。链上数据显示,Nexus Mutual 正在等待 5 名客户的还款,他们在 Euler 攻击事件后提出了索赔,共获得了近240万美元的赔付,其中约200万美元是加密货币。(CoinDesk)[2023/4/13 14:00:37]

dAMM目前支持23种资产,Ribbon即将上线。

Lulo

Lulo?是一个链上P2P订单簿模式借贷协议,提供固定利率和周期借贷。经过后端运行,用户可以从复杂的借贷机制中轻松获利。

和?Morpho?类似,Lulo关闭了借贷池模型中常见的贷方/借方利差,而是对贷方/借方进行直接匹配。

数据:DeFi收益率市场 Pendle 年初至今 TVL涨超250%:金色财经报道,据DefiLlama数据显示,自今年初以来,DeFi收益率市场Pendle TVL(锁仓总价值)已上涨超250%,在总计超5500万美元的TVL中,以太坊为2900万美元,Arbitrum为2500万美元,Avalanche占据不到100万美元。[2023/4/12 13:58:04]

Arcadia

Arcadia?借贷协议允许借款人一次性将多种资产抵押到资金库中。这些资金库是NFT,因此可以被组合为第二层产品。贷方可以根据金库质量选择风险偏好。

ARCx

ARCx?借贷协议会对借款人的链上交易历史进行评估,借款人的历史交易信用越好,则其贷款价值比越高。截至目前,最大一笔借款中借款人LTV高达100%。

贷方根据借款人的信用风险提供流动性。

DeFi收益率市场Pendle即将上线Avalanche:11月5日消息,DeFi收益率市场Pendle即将上线Avalanche,首批支持的Avalanche生态原生协议将在未来几天公布。Pendle在Avalanche的上线能减少用户的交易成本,同时将引入Zap功能来降低使用该协议的复杂性。此外,跨链协议Anysway已支持代币PENDLE跨链至Avalanche,同时PENDLE/AVAX交易池已在TradeJoe上启动,用户可以兑换代币或者提供流动性。[2021/11/5 6:33:08]

dAMM和Ribbon在机构借贷领域直接与Maple和Atlendis竞争。?

Arcadia、ARCx和Frax则是该领域现有模型的变体。

DeFi贷款平台周一共清算2500万美元资产:根据CoinDesk 20的数据,随着以太坊价格大跌15%至1655美元,DeFi贷款平台本周一清算了大约2500万美元的资产,这是自11月25日以来的最高水平,当时有9300万美元资产被清算。(coindesk)[2021/2/23 17:41:10]

核心数据分析

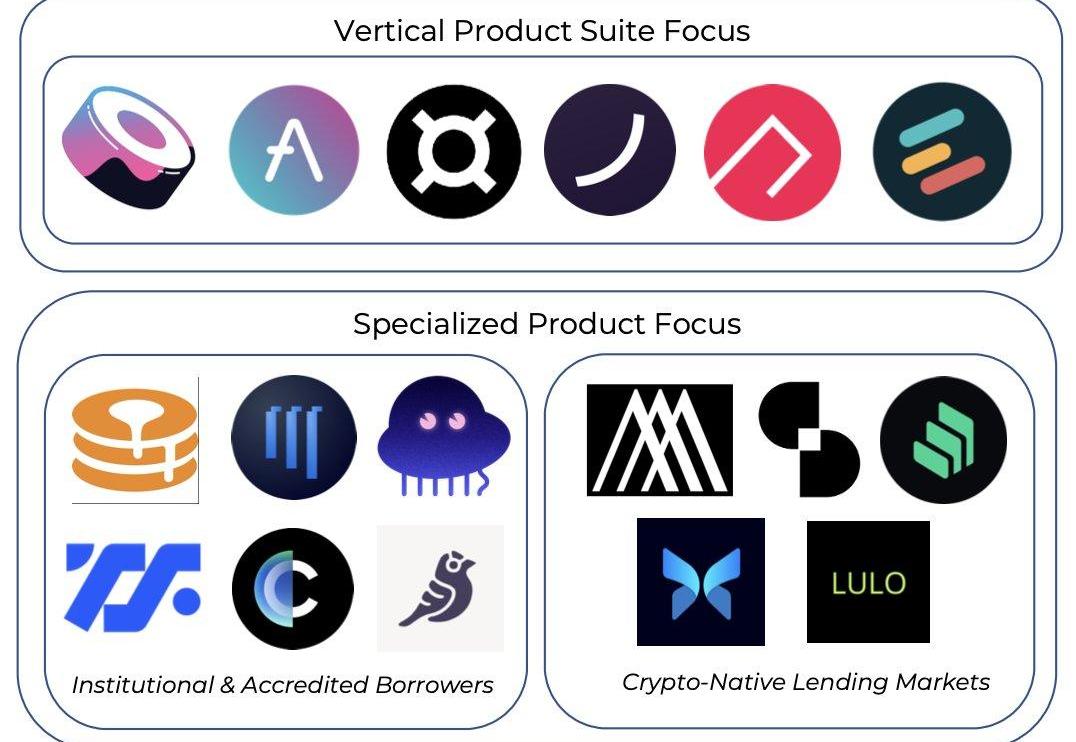

许多协议仍不断追求「产品垂直化」,以保持其竞争优势和价值捕获能力。?

Frax:Stablecoin、AMO、AMM、流动质押AAVE:

Stablecoin、非足额抵押贷款、风险加权资产RWA?

ARCx:信用评分?

Ribbon:资金库+借贷

DeFi 概念板块今日平均跌幅为1.39%:金色财经行情显示,DeFi 概念板块今日平均跌幅为1.39%。47个币种中14个上涨,33个下跌,其中领涨币种为:AKRO(+9.80%)、TRB(+5.94%)、LBA(+5.07%)。领跌币种为:HDAO(-11.51%)、DMG(-10.40%)、PEARL(-6.41%)。[2020/12/21 15:54:29]

一些借贷协议更关注于迎合长尾资产从机构层面讲,dAMM是目前唯一一个已经支持多种长尾资产的协议。

Eulerfinance?允许借贷任何资产,其中部分可以作为抵押品。

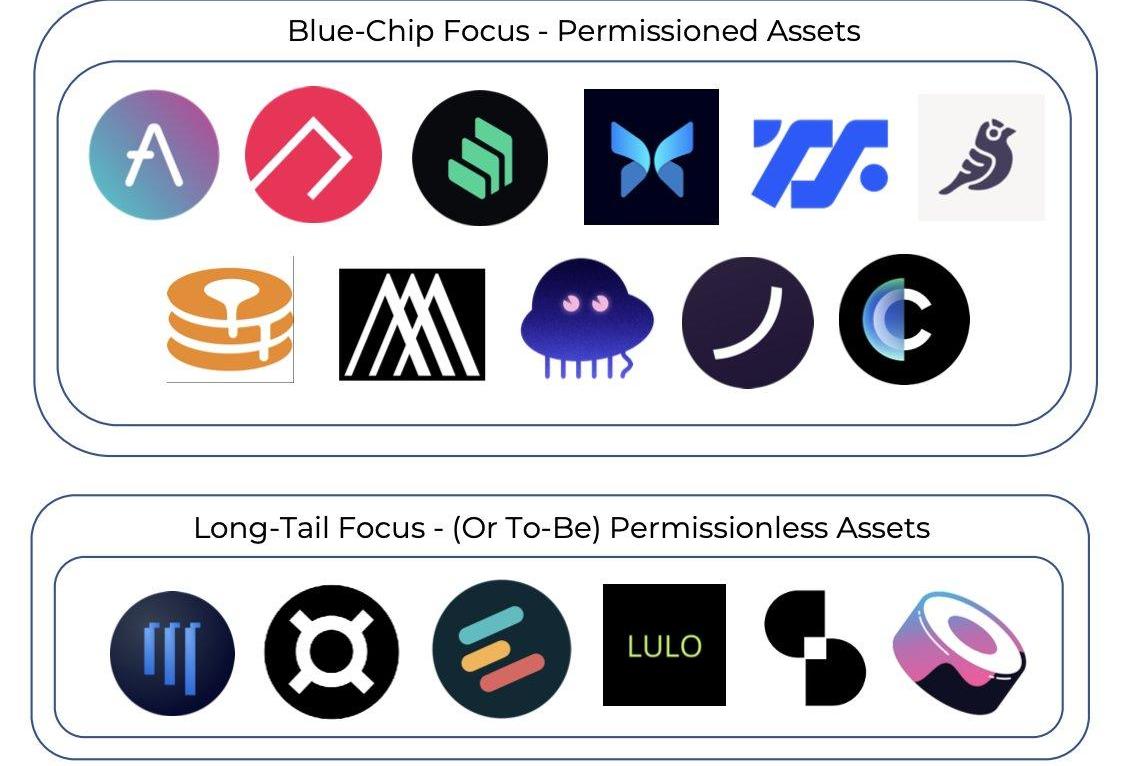

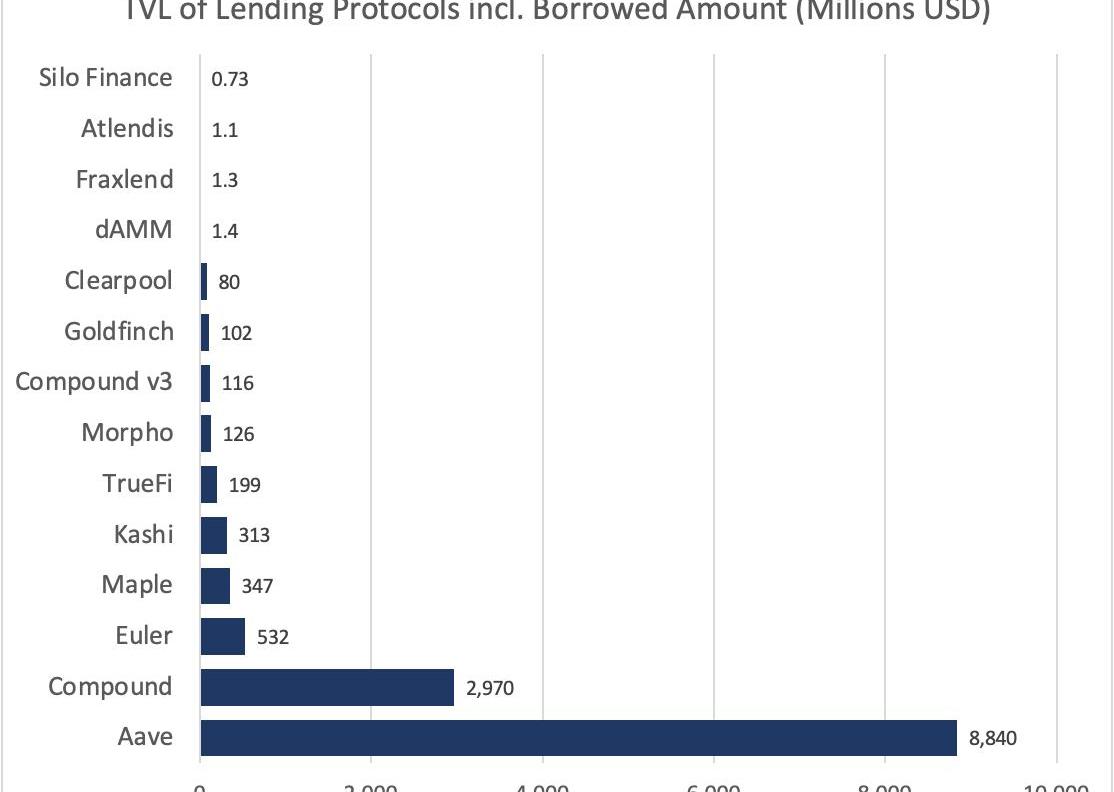

迄今为止,AAVE仍然赢面显著,部分归因于其积极推进多链部署,其总TVL的37%来自于Layer2与EVM兼容链。

CompoundV3从V2获取资金的速度不佳,Compound因此稳居第二名。

Maple是最受欢迎的非足额抵押借贷协议。

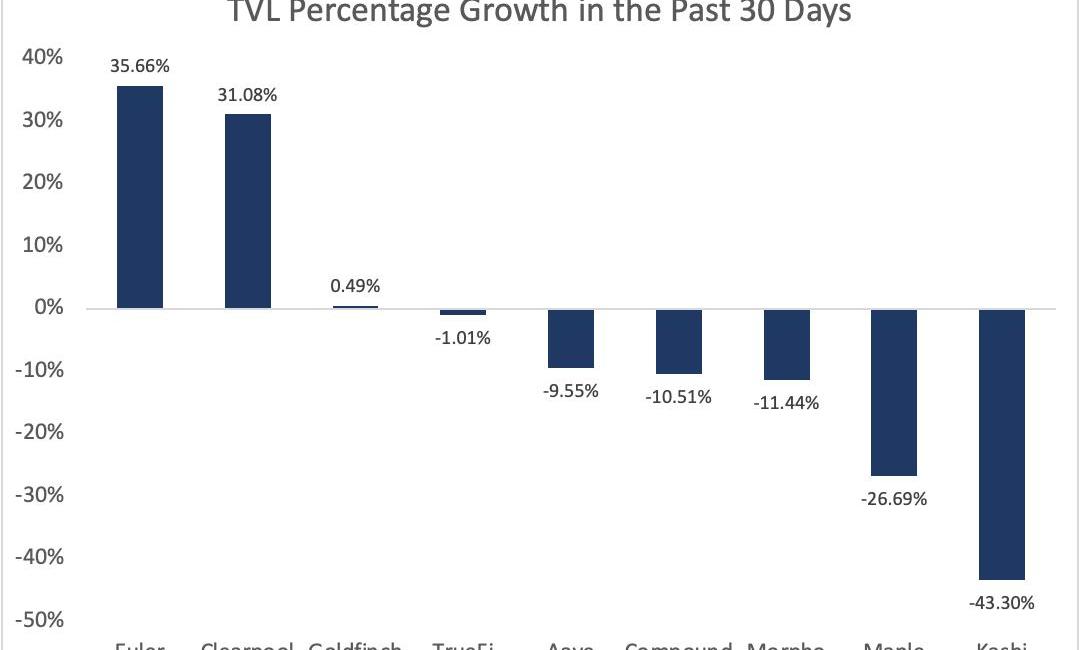

在过去的一个月里,Euler和ClearPool是仅有的两个出现显著增长的早期平台。AAVE和Compound增长幅度居中,而Kashi跌幅最大。

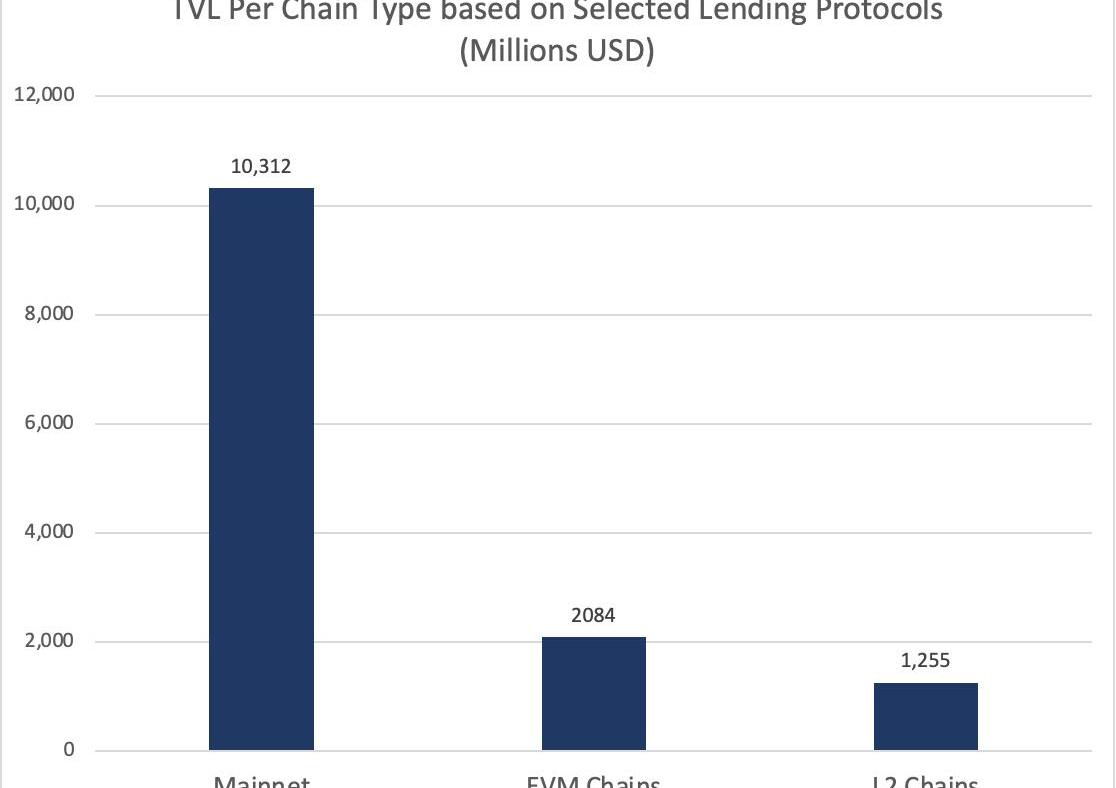

大部分借贷TVL来自主网,但EVM和Layer2正在缓慢侵占市场份额。

在下一个周期中,Layer2使用量和项目数量增长将会导致对杠杆的需求提高,从而产生更多流动性。

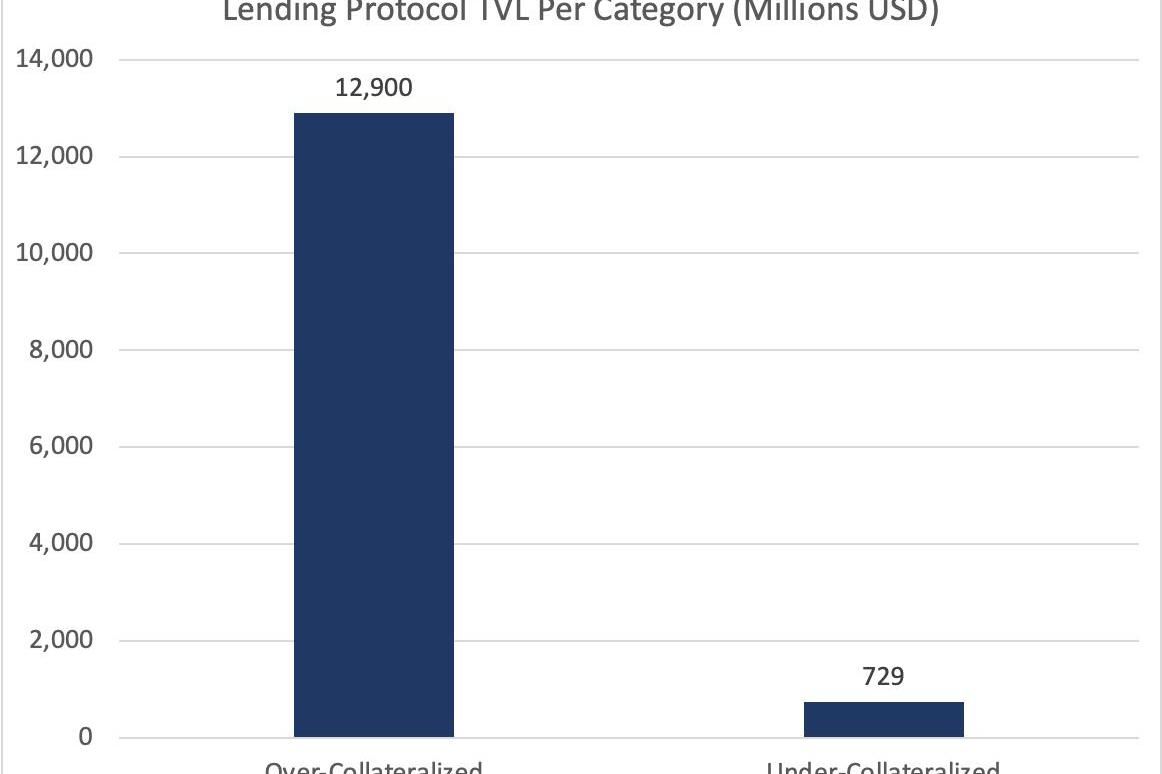

以借贷协议的不同类别进行TVL排序,超额抵押模型一直占主导地位。

但随着KYC和ZK凭证技术的推进,以及更多机构资本的入场,这种差距预计会进一步缩小。

对比蓝筹资产与长尾资产借贷,目前蓝筹资产几乎占据了所有的流动性。Euler是比较知名的、专注于长尾资产的协议,但它的TVL只有不到5%是属于长尾资产的,这主要是由于质押Token带来的机会成本。

当质押可以获得高达10到30倍的APR时,用户怎么会选择将GRTToken存入Euler呢?随着市场上出现更多流动性质押DeFi协议,这种情况会被逆转,在这些衍生品中,Token可以在获得收益的同时被用于借贷。

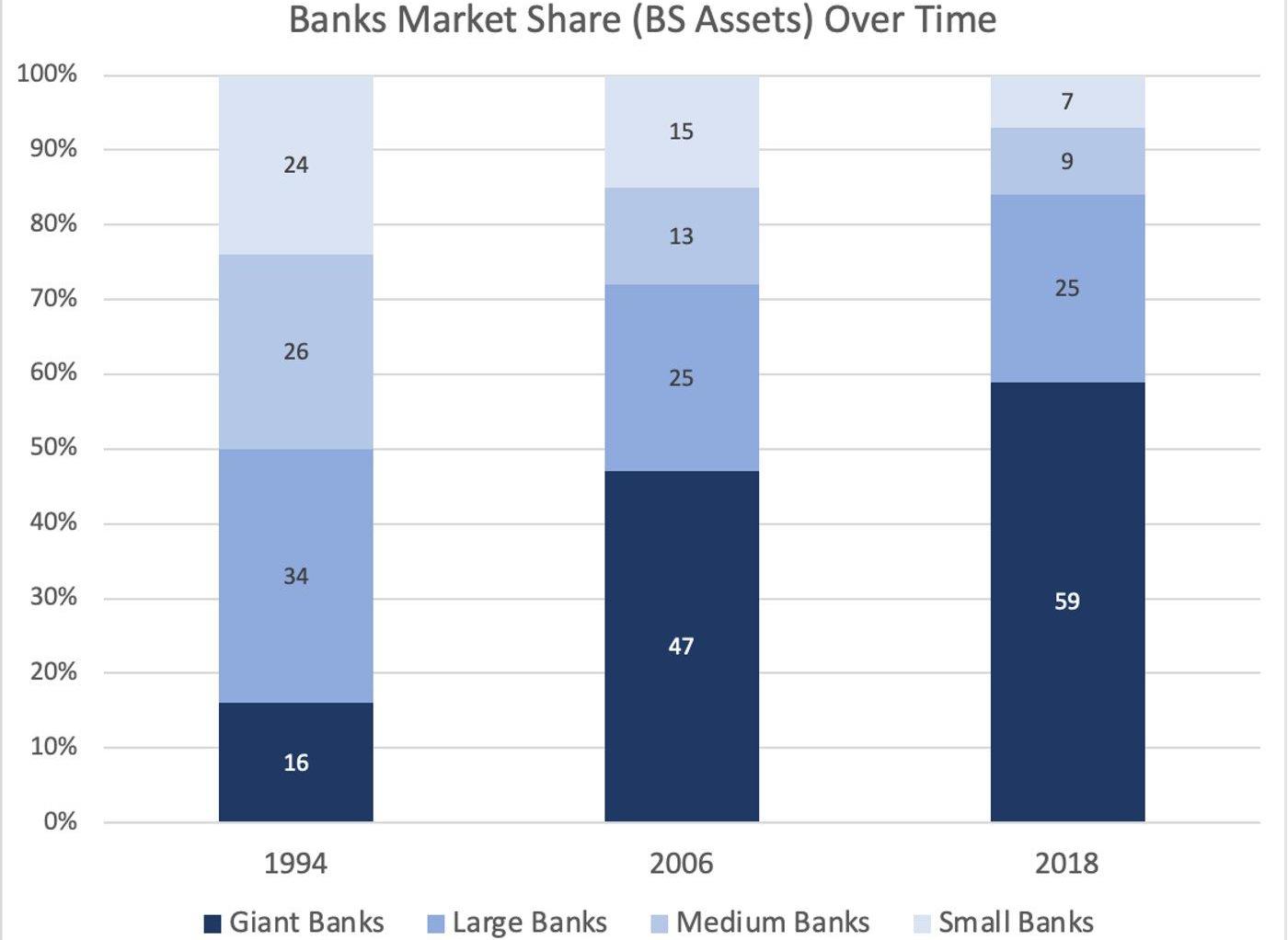

垂直化是所有DeFi中一个不可忽视的有趣趋势,因为借贷并不是唯一一个市场份额越来越集中的赛道......Lido、Uniswap和MakerDAO在各自的品类中占有巨大市场份额。

随着时间的推移,我们可能会看到龙头DeFi会继续越做越强……类似于过去几十年大型银行的规模也在不停扩大。原因包括:强大的网络效应、垂直化、品牌竞争优势(BrandMoat)。

潜在DeFi借贷趋势:

1)基于有zk证明的链下资产的非足额抵押借贷协议?

2)以具有社交属性的NFT作为抵押品的贷款?

3)关注于DAO的贷款

罗马不是一日建成的,元宇宙也一样。面对铺面而来的元宇宙概念,很多人还一头雾水。如果我们把视野拔高,以近40年时间轴的方式来看,或许能把元宇宙看得更清楚.

1900/1/1 0:00:00原文作者:CharlieMorris原文编译:Jack(0×137),BlockBeats新的Cosmos白皮书刚刚发布,以下是我在阅读时的一些想法: 第1页 这一页白皮书写着:「Cosmos网络的愿景已经实现」.

1900/1/1 0:00:00华尔街自6月以来最糟糕的一周刚刚结束,美股期货本周再次大幅低开。美国10年期国债收益率在周一早些时候触及11年来的最高水平,交易员预计美联储在通胀持续高企的情况下将采取进一步行动,包括加密货币在内的风险资产再次出现恐慌抛售.

1900/1/1 0:00:00从这些有趣的中文ENS域名中看出持有者的个性。撰文:Brise.eth分析NFT交易数据时,经常能看到一些有趣的中文ENS域名.

1900/1/1 0:00:00ENS技术和业务上都已成熟,以DAO形式运营基础设施。从数据来看,ENS短期的炒作泡沫逐渐消化,长期想象空间大。 摘要 传统域名市场饱和,Web3域名满足用户新需求。域名市场在过去20年增长迅速,但目前已经接近饱和.

1900/1/1 0:00:00文:NinaKlymenko 来源:medium 设计师是天生的实验者,但我们中的许多人仍然对Web3感到害怕和不知所措。这个话题的“排他性”让一些人感到不舒服,如果他们意识到自己对这个话题了解不够,就会不好意思提问.

1900/1/1 0:00:00