大家好,我是吃瓜看戏一脸懵逼的佩佩,如今的币圈,更精准的应该说是defi圈,可谓是连睡觉都是奢侈的,稍微少看会儿群,可能就错过个十倍币,在市场经历了一个短暂的沉寂后,随着今天咱们要聊的这个新网红sushi(寿司)的爆发增长,还有一些流动性挖矿的利好信息,以太又向着新高迈进,各类defi币也呈现出继续奏乐继续舞的状态。

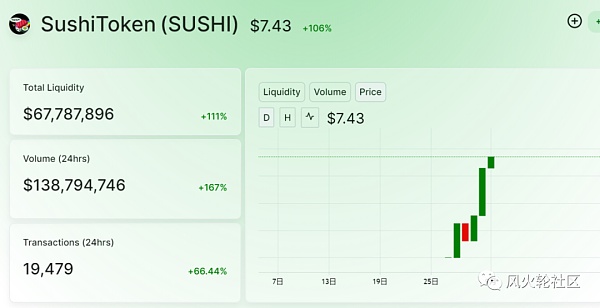

看这两天写怎样去挖sushi的教程很多,不过我不知道,除了看到页面上10-20倍的高昂年化收益率以及飙涨的代币价格:

到底有多少人清楚这里究竟发生了什么样的故事,复制太容易,为啥这个swap就这么不一样?作为一个实话说现在也经常一头雾水的老韭菜,也来帮帮咱身边的老韭菜们捋一捋,不一定去接盘,但至少也要知道现在奏的是什么乐跳的又是哪支舞。

Sushiswap简单来说就是Uniswap的复制+微创新产品,一样也是一个通过做市商自动化算法来形成定价的去中心交易平台。

自uni演变成为各种网红和土狗投机圣地之后,也不乏模仿者,比如之前有个叫mooniswap,不过好像即便是发了币也并没有形成足够大的热度,但为啥这次sushiswap,居然让社区开始担心uniswap的地位不保了呢。

过去两天赵长鹏净资产缩水14亿美元,Coinbase CEO净资产缩水3.61亿美元:6月7日消息,根据彭博亿万富翁指数,过去两天,币安首席执行官赵长鹏的净资产缩水 14 亿美元至 260 亿美元,而 Coinbase 首席执行官 Brian Armstrong 的净资产缩水 3.61 亿美元至 22 亿美元。这是因为美 SEC 起诉两家公司违反证券规则,导致几家加密相关公司的股票和代币暴跌。[2023/6/7 21:21:09]

这里主要在于寿司,没有采取传统的只是重新开个网页,而是,我看圈内有个词用的很好——吸血,不仅要拷贝你的代码,还要“拷贝”你的流量和用户,这有可能也会改变未来defi竞品间竞争博弈的方式。

这个“吸血鬼”的超能力具体是怎么来完成的呢,这里还要说到uniswap的机制。

uni我们都知道,他家交易不是靠的订单薄,而是由算法生成一个兑价,而要让这个价格足够平滑,不会一买就飞一砸就崩,那就需要这背后有足够大的资金池,且越大越好。

去中心平台,人人都可以往这些个资金池存入不同的代币资产,也叫流动性做市商,相应的uni也会把平台的交易手续费分润给所有做市商,目前这部分分润来自每笔交易的0.3%。

数据:与Amber有关的巨鲸过去两天从币安购买295万枚ARB:金色财经报道,据Lookonchain监测显示,与Amber有关的巨鲸地址在过去两天从币安购买295万枚ARB(约386万美元),买入成本大约是1.31美元。该巨鲸将145万枚ARB(约190万美元)转入0x1eea,该地址可能是Arbitrum的一个投资者[2023/5/3 14:40:22]

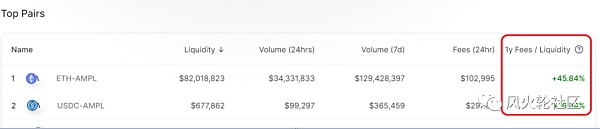

别小看这个哈,今年IUO(首次uniswap发行)的热潮也顺带带起来超高的做市年化收益,像现在给eth-ampl提供流动性,年化收益在45%,之前ampl大热的时候,年化能做到400%!

这也就是为啥,即便uni没有发币,仍还有那么多资金在上面做市的原因。

当然也需要注意一个问题,很多人可能会认为这又tm是个躺赚神器,改变了这个时代,人人都可以成为徐明星赵长鹏,收手续费收到手软,那可能就too young too naive了。

高收益是对高风险的补偿,别只看到贼吃肉不看贼挨打,流动性做市商其实就和做网格交易的效果差不多。

数据:某地址在两天内从Synthetix财库购入340万枚SNX:3月15日消息,据推特用户余烬监测,某巨鲸(机构)地址在昨天和今天下午,通过AirSwap的OTC使用1000万枚USDC从Synthetix财库买入了340万枚SNX(约合1000万美元),购入均价为2.93美元。该鲸鱼(机构)用于购买SNX的USDC来源于从Binance和Kucoin提出。[2023/3/15 13:05:38]

比方说ampl/eth这个交易对,如果ampl相对于eth是一直涨的状态,那也以为这大家都拿eth去换了ampl,池子里剩的eth就越来越多,那作为做市商你可能最后取回的资产也是eth的占比更多,相当于踏空了ampl的收益。

而这其实还算好的,因为牛市里eth也在涨,这里只是一个机会成本,但如果两个交易对,相对弱的那个是一直在下跌呢。

还有一种情况,如果中心化交易所里相同的标的突然出现了暴涨暴跌(目前来说这种情况概率比较小),而uni这样的池子还没反应过来的时候,可能会有套利者快速把资产套走,流动性做市商能取出来的资产说不定会小于最初投入的,以上这些有个名词叫——无常损失。

Dash通过新预算周期提案 将在两天内支付5311.95 DASH:11月26日,Dash官方发推宣布,已成功通过一个Dash预算周期提案,5311.95 DASH将在2天内支付给所有在DAO项目中投票的相关方。[2020/11/26 22:10:12]

风险归风险,清楚就行了,咱再说回到收益,这个手续费收益呢,它不像传统交易所,网页上改个数字的事儿,在链上有一种比较常见的方式就是做一个可以分润的代币,在uni上叫LP token。

每一位做市商把资产放入资金池后都会收到对应比例的LP token,这一方面可以作为以后赎回资产的凭证,另一方面可以用于分红,手续费收入持续存入LP池,增长每一份LP token的价值,做市商最后赎回的资产变多,也就等同于领取了做市的利息。

咱风火轮这边柚子社区的朋友也还有些,一看这里很容易理解哈,因为rex也是这种分红模式。

正是LP token这种形式,给了那些后来者以可乘之机,像今天故事的主角sushi就是利用了LP token来“挖做市商的墙角”,既然你家商户人人手里都有这个LP,那我的代币分发就按这个LP抵押来分。

比特币期货收跌逾3.5%,连续两天创收盘历史新低:CME比特币期货BTC 7月合约收跌230美元,跌幅大约3.54%,报6270美元,统计数据显示,CME比特币期货连续两个交易日录得前月合约收盘纪录新低。CBOE比特币期货XBT 7月合约收跌258.89美元,跌超3.96%,报6276.11美元,CBOE比特币期货也录得前月合约收盘纪录新低;8月合约收跌逾4.45%,报6275美元。[2018/6/14]

做市商们就想了,反正这token闲着也是闲着,既然你这给代币激励,收益还都是十倍二十倍的年化,何乐而不为呢,押tm的。

于是也就出现了,无论是流动性还是交易量uniswap近几天都出现了爆发式增长,而团队可能还会哭丧着脸的奇观:

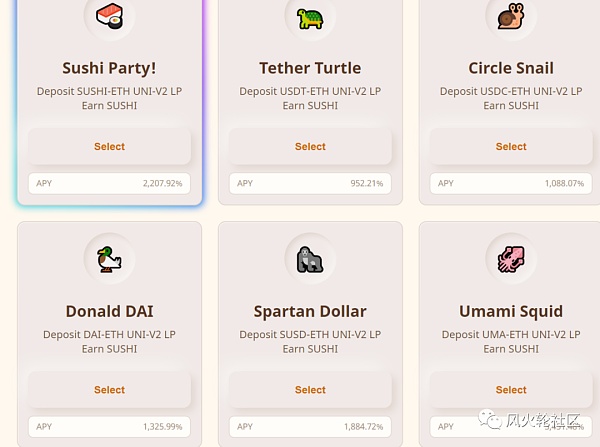

每个人都在争先恐后的抵押LP token到寿司平台,而随着sushi2天翻了7倍,场面更是失控,现在网站上的数据:

围观地址:https://sushiswap.org/farms

看看这上面每一个存入池的APY年化收益哈,sushi-eth对现在的年化是22倍,最高的uma-eth年化高达34倍,令隔壁的cx盘纷纷表示哭晕在厕所。

不知道这到底是人性的扭曲还是道德的沦丧,不过sushi的增长逻辑呢,除了这个巧妙的吸血模式成功吸引到了defi圈的主流流量,以及比如说初期的流通量不高,sushi交易对亮眼的年化收益给了sushi极大的买入需求支撑,还有很多defi农民在之前挖提卖的方式踏空了众多项目后开始选择囤币道路等之外。

还有一个他们主打的创新概念点就是,对于将来流动性做市商的分润采取的是0.25%正常分润+0.05%用于回购销毁sushi代币。

也就是它给sushi提供了一个价值支撑,这有点类似19年平台币当时讲的故事,而按他们官方的话来说,为啥以后做市商们会愿意选择sushi而不是uni,就在于:

Uniswap中,流动性提供者只有在积极提供流动性时才能获得池的交易费,一旦他们取出自己的那部分资金,就不再能获得被动收入。同时,随着协议的发展,尽管它们是早期的流动性提供者,但当风险基金、交易所、矿业池等(更大、更富有的)利益相关者带着巨额资金加入协议,早期商户的回报可能会被稀释。

而sushi,人们除了可以为寿司池提供一些流动性,并获得代币奖励,与Uniswap不同的是,即使你决定不再参与流动性供应,这些寿司代币也将使你有权继续赚取协议费用的一部分(累计在寿司中),作为帮助供应商流动性的早期采用者,您将成为协议的重要利益相关者。

现在我们还不知道,因为现在还只是一个挖矿分配筹码阶段,真正的迁移要在100000区块之后(约两周),那时代币激励也会由现在的1000一个区块,降低到100一个区块。

作为吃瓜群众的一员,我觉得真还说不清楚,两周时间在defi圈可是相当漫长,啥都可能发生,比如uniswap团队会否产生应对,寿司这两周释放量不小是否能稳住一个较高的价格,或者又是否会有新的“吸血大神”诞生?我们只能拭目以待了。

以上就是关于寿司的故事,最后再补充几点:

1. 初始这两周的量不算小,特别是如果按现在的价格来算的话,虽说defi圈一切皆有可能,但还是要注意代币的短期风险。

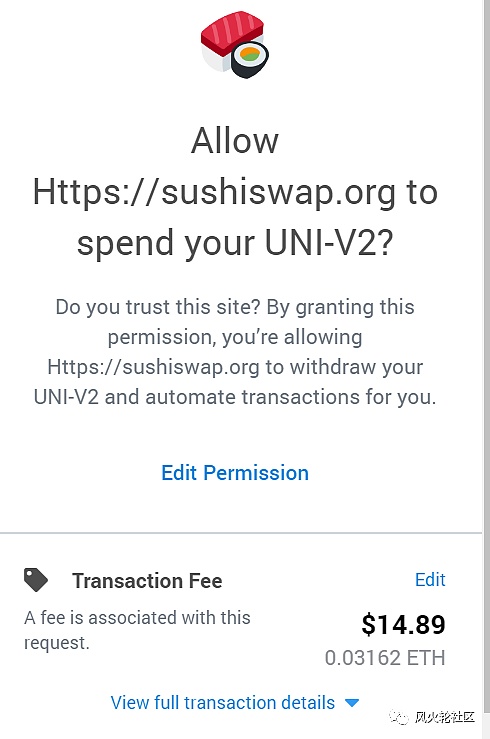

2. 就在刚刚我在sushi上打开了小狐狸钱包看到的:

单笔手续费已经高达14U,这个还是太夸张了,建议没有几万闲U来玩的童鞋还是就fomo下交易所里的筹码吧,不然真都不知道给谁打工了。

3. 当然也还有一种适合散户的策略就是去梭这种网红池子选中的交易币种,因为一般来说,新开池子,都会增加这些代币的买入需求,这也是这轮以太上相当多生态币上涨的原因。

我看到他家池子里今天做市的24小时涨幅,其中UMA+24%,Band+7.9%,AMPL+28.4%,COMP+16%.....

高昂的gas费未必能使人人都做得起做市商,但人人做kol还是可行的,哈哈。

4. 在defi领域还经常看到的一句话是:它们没有经过合约安全审计,注意风险。

这个确实是需要注意风险,但现在的情况来看,这种走直接分发路线的项目,恐怕早期也没钱去做什么审计,是要等产品有利润了,才来完善,所以看项目,可能也不能完全看这一点,当然该有的风险意识还是要有的。

5. 寿司开创了一种吸血模式,有可能在defi圈引发新一波的竞争和博弈,因为这个模式同样可以被复制,而每一种有lptoken这类模式的项目都有可能成为被竞(gong)争(ji)的对象,感觉又有很多好戏要开始的感觉,哈哈哈~

根据银保监会等五部门发布的《关于防范以“虚拟货币”“区块链”名义进行非法集资的风险提示》,请大家树立正确的投资理念,本文内容报道不对任何经营与投资活动推广进行背书,请投资者提高风险防范意识.

1900/1/1 0:00:00作为跨链交互的基础,接口(API)是跨链平台中重要一环。目前各大区块链平台提供了丰富的接口,这些接口是否都要在跨链平台中重新实现?为了实现普适通用的跨链平台,如何确定接口设计基调?为了满足复杂多变的跨链需求,哪些接口是必须的?WeCr.

1900/1/1 0:00:00与世界上许多其他央行一样,英国央行(Bank of England)仍在考虑开发自己的数字货币。 英格兰银行行长日前抨击比特币是一种不合标准的支付方式,但他也重申了该行对央行数字货币(CBDC)和稳定币的兴趣.

1900/1/1 0:00:00DeFi市值屡创新高,在这条康庄大道上,人们摩拳擦掌,就像90年代美国西部淘金热一般,我想正因如此,所谓DeFi带来的流动性挖矿构成了今年加密货币一道靓丽的风景线,而人们手握的不再是当年的锄头铲子,而是一串代码.

1900/1/1 0:00:00金色财经 区块链9月2日讯 针对热门去中心化金融协议Sushiswap智能合约的一项分析显示,有多达2700万美元的原生代币存入了协议管理员的钱包之中,如果不做警告的话,很可能会出现丢失风险.

1900/1/1 0:00:00在“新基建”浪潮下,又一波IDC(Internet Data Center,互联网数据中心)建设潮兴起,阿里、腾讯等互联网巨头纷纷加码投入IDC.

1900/1/1 0:00:00