回顾区块链近些年来的发展,尽管MEME币、NFT、GameFi等概念在不同时期都受到过追捧,但迄今为止,DeFi仍然是区块链最主要的用例。DeFi中的各项数据可以反应当前的应用情况,今年来,各项数据总结如下:

所有公链上DeFi项目的TVL整体下降76.1%,虽然Arbitrum的TVL在过去一年也下降了45.5%,但从绝对值上已经升至第四位。

四大稳定币USDT、USDC、BUSD、DAI的流通供应量之和今年从1446亿降至1345亿,整体降幅7%,USDC和BUSD抢占了USDT的部分市场。

DEX的交易量从去年12月份开始呈下降趋势,以太坊上Uniswap仍占有62%的交易量。

MakerDAO、Aave、Compound三大借贷协议的总存款减少76.1%。

跨链桥中,Multichain流动性和交易量均位列第一,Wormhole的TVL最高下降94.6%。

ETH质押比例升至13.59%,Lido市场占比为29.23%,57%的区块采用了FlashbotsMEV-BoostRelay。

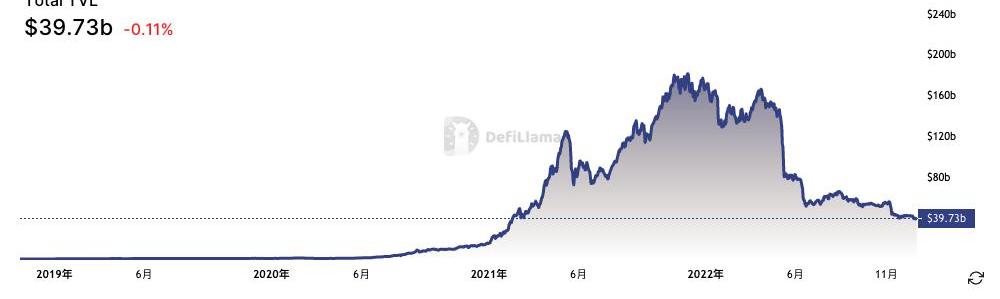

TVL:总锁仓量整体下降76.1%至397.3亿美元

总锁仓价值TVL是衡量DeFi采用情况的一个指标。根据DeFiLlama的数据,今年以来,所有DeFi项目的TVL从1665.8亿美元下降至目前的397.3亿美元,降幅76.1%。

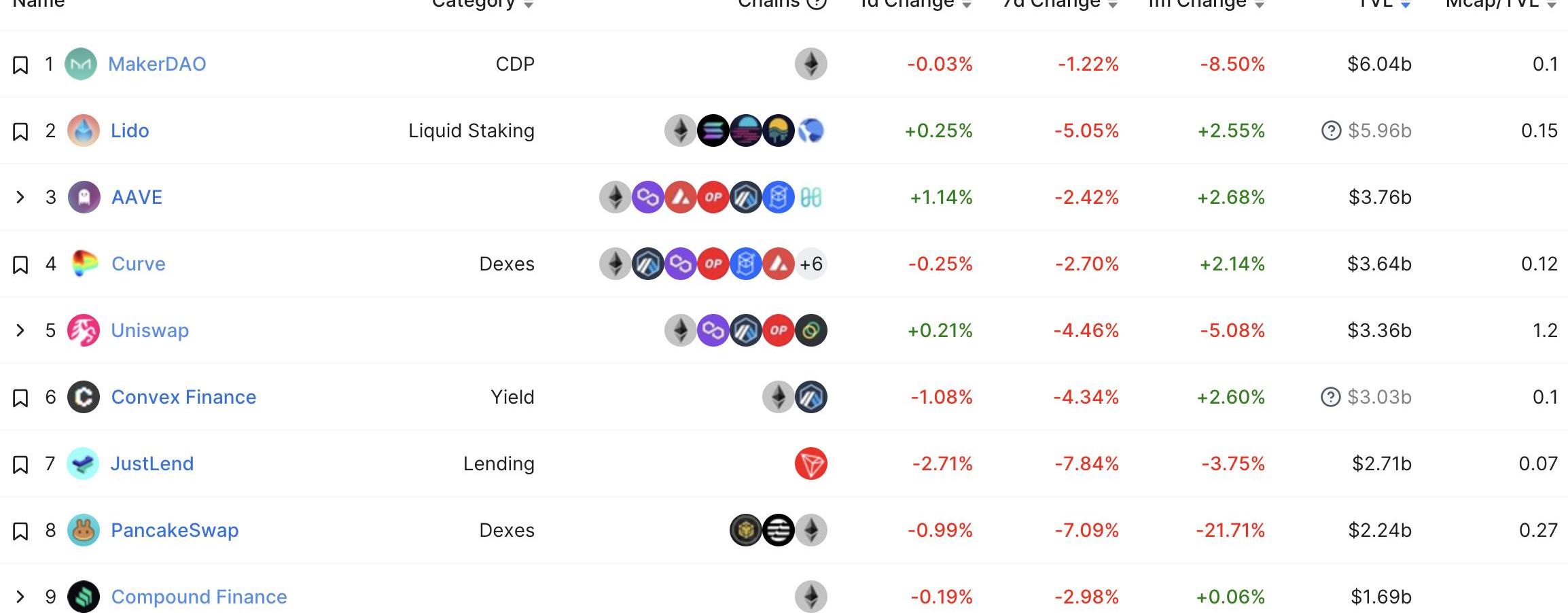

DeFi协议总锁仓量达740.4亿美元,24小时内跌1.83%:金色财经报道,据DefiLlama数据显示,DeFi协议总锁仓量(TVL)达到740.4亿美元,24小时内跌幅为1.83%。TVL排名前五分别为MakerDAO(76.5亿美元)、AAVE(61.6亿美元)、Uniswap(50.6亿美元)、Curve(50.5亿美元)、Lido(49.2亿美元)。[2022/6/29 1:38:12]

若按照公链进行划分,TVL最高的三条公链中,Ethereum的TVL从954亿美元降至234.1亿美元,降幅75.5%;BNB链的TVL从120.8亿美元降至41.7亿美元,降幅65.5%;Tron的TVL从52.1亿美元降至42.6亿美元,降幅18.2%。

令人意外的,以太坊二层Arbitrum的TVL已经位于第四位,虽然它的TVL也在过去一年里从19.8亿美元降至10.8亿美元,降幅45.5%。

降幅最大的无疑是在5月份走向崩溃的Terra,Terra的TVL从年初的118.1亿美元升至5月份的210.2亿美元,现在仅529万美元。

交易、借贷、流动性质押仍是区块链中资金量最多的三类项目。在市场整体估值下降的情况下,通过流动性挖矿产出大量代币的DEX更是遭到严重打击,而DEX是公链吸引资金的主要项目,很多公链将原生代币作为DEX的挖矿奖励以吸引短期的流动性,在挖提卖的背景下陷入恶性循环。

稳定币:USDT的流通量与高点相比已减少20.4%

Filecoin借贷平台DeFIL获得ZB Capital及ZBG Capital联合投资:据官方消息,Filecoin去中心化借贷平台DeFIL获得ZB capital 、ZBG Capital的联合投资,意在共同推动Filecoin生态发展。DeFIL作为Filecoin生态中的金融衍生平台,此前已获得IPFS生态基金、FBG资本、以及Gate Labs等机构的投资。

ZB Capital是ZB集团旗下区块链专项投资基金,主要投资方向包括区块链底层技术,去中心化金融,及优秀公链生态项目等。

DeFIL是一个Filecoin去中心化的信用借贷平台。平台上线至今FIL存入量超171万枚,资产总量突破19亿。DeFIL平台致力于为Filecoin网络提供更多的流动性,推进DeFi的市场发展,并将逐步扩大落地应用场景,为投资者提供更多选择,助力Filecoin的生态发展。[2021/4/19 20:35:22]

在美联储加息叠加加密市场衰退的情况下,稳定币的发行量也少有的出现了下降。根据Investing.com的数据,目前美国1年期国债收益率为4.63%,而最大的借贷协议Aave以太坊市场中USDC的存款APY仅1.16%。

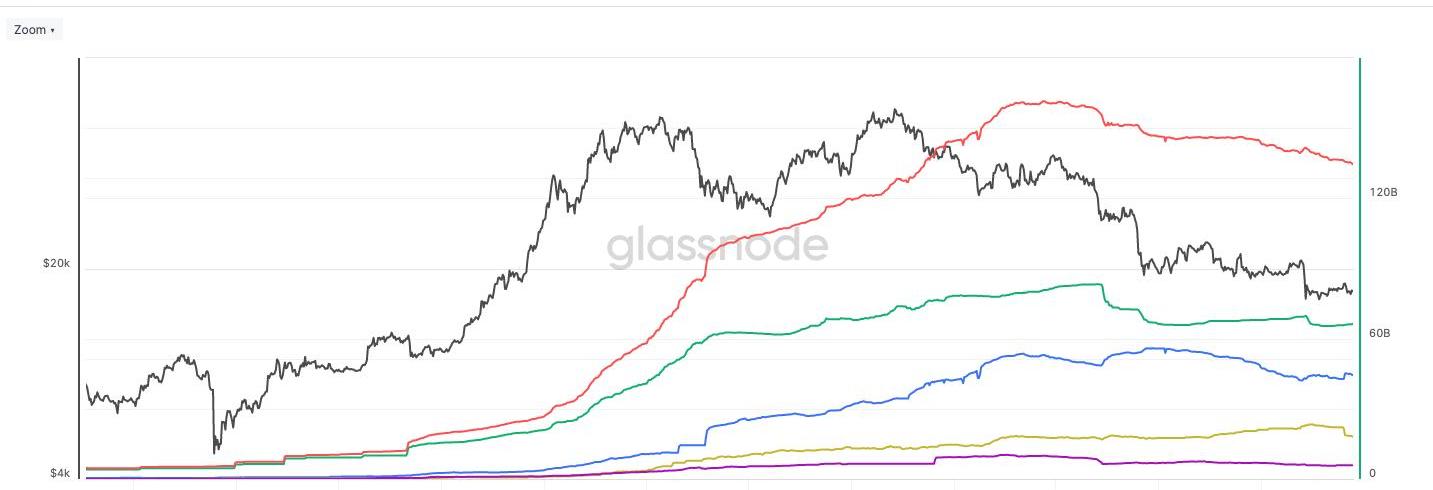

根据glassnode的数据,四大稳定币USDT、USDC、BUSD、DAI的流通供应量之和今年从1446亿降至1345亿,整体降幅7%,但USDC和BUSD还是保持了增长。

USDT的流通量从783亿降至662亿;USDC从423亿增加至443亿,BUSD从146亿增加至180亿,DAI从92亿降至58亿。USDC和BUSD抢走了USDT的一部分市场份额,以DAI为代表的去中心化稳定币在Terra/UST崩溃后受到的影响更大。

LBank即将上线保底DeFi挖矿产品:据悉,LBank为让用户可以搭上“DeFi的末班车”,将于9月28日18:00上线保底DeFi挖矿产品。“活期保底DeFi挖矿产品”无需锁仓,随存随取。用户可登陆LBank币生息参与认购。更多详情可登录LBank官网查看。[2020/9/27]

USDT的流通量曾在今年5月份达到了832亿的历史高点,与高点相比,已经下降20.4%,且仍然呈下降趋势。

从过去多年的历史数据看,稳定币市值大量减少的情况非常少见,似乎仅在2018年下半年出现过一次。根据CoinMarketCap的数据,2018年8月27日,USDT的市值为28.2亿美元,到当年的11月16日下降至16.8亿美元,降幅40.4%。

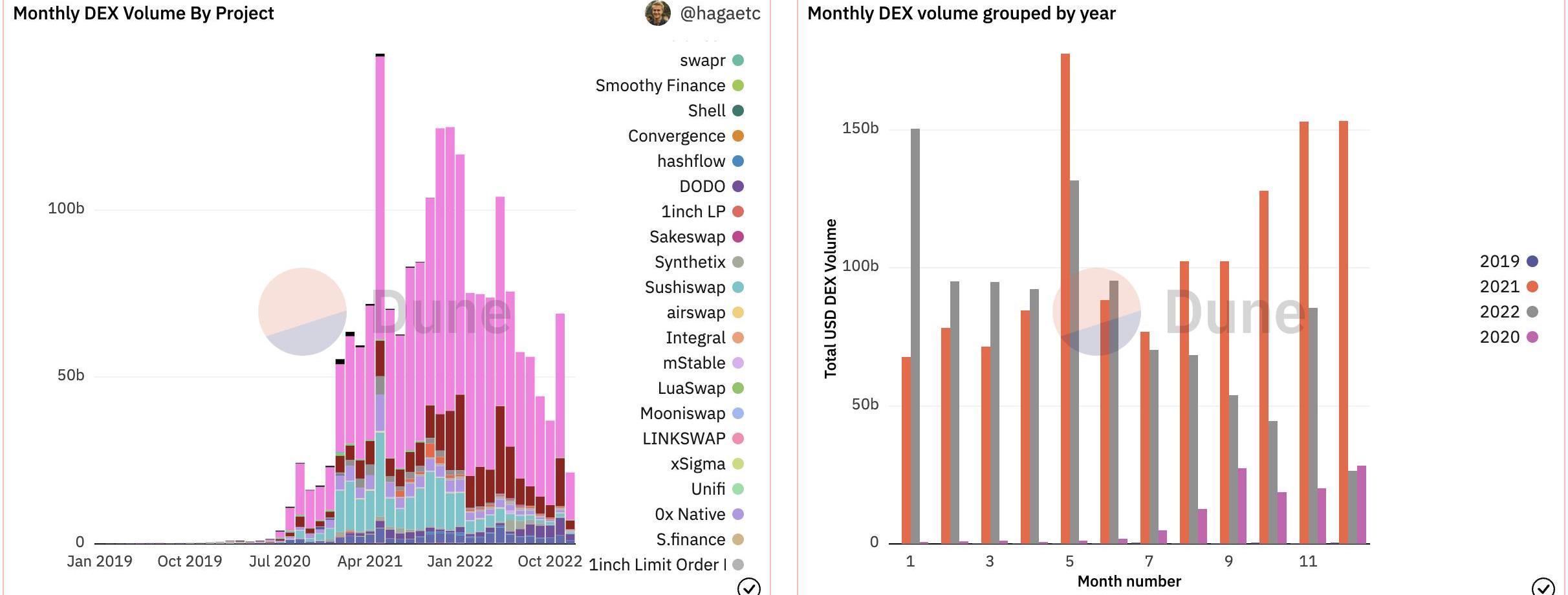

DEX:交易量从去年12月份开始呈下降趋势

根据DuneAnalytics联合创始人hagaetc的仪表板,DEX中每个月的交易量在2022年12月之前整体呈上升趋势,在这之后开始逐渐下降。以已经结束的11月为例,今年11月份856亿美元的交易量与去年同期的1531亿美元相比下降了44.1%。

分析:持有1 BTC地址数量降低与DeFi爆炸式增长相吻合:Glassnode数据显示,9月20日,持有1 BTC的比特币(BTC)地址数量骤降至四个月低点。分析称,这与去中心化金融(DeFi)市场的爆炸式增长相吻合。DeFi资产的大量增加导致对诸如wBTC之类的代币需求激增。由于无法将比特币转移到以太坊,因此用户将BTC转换为wBTC,然后在DeFi平台上使用wBTC。[2020/9/20]

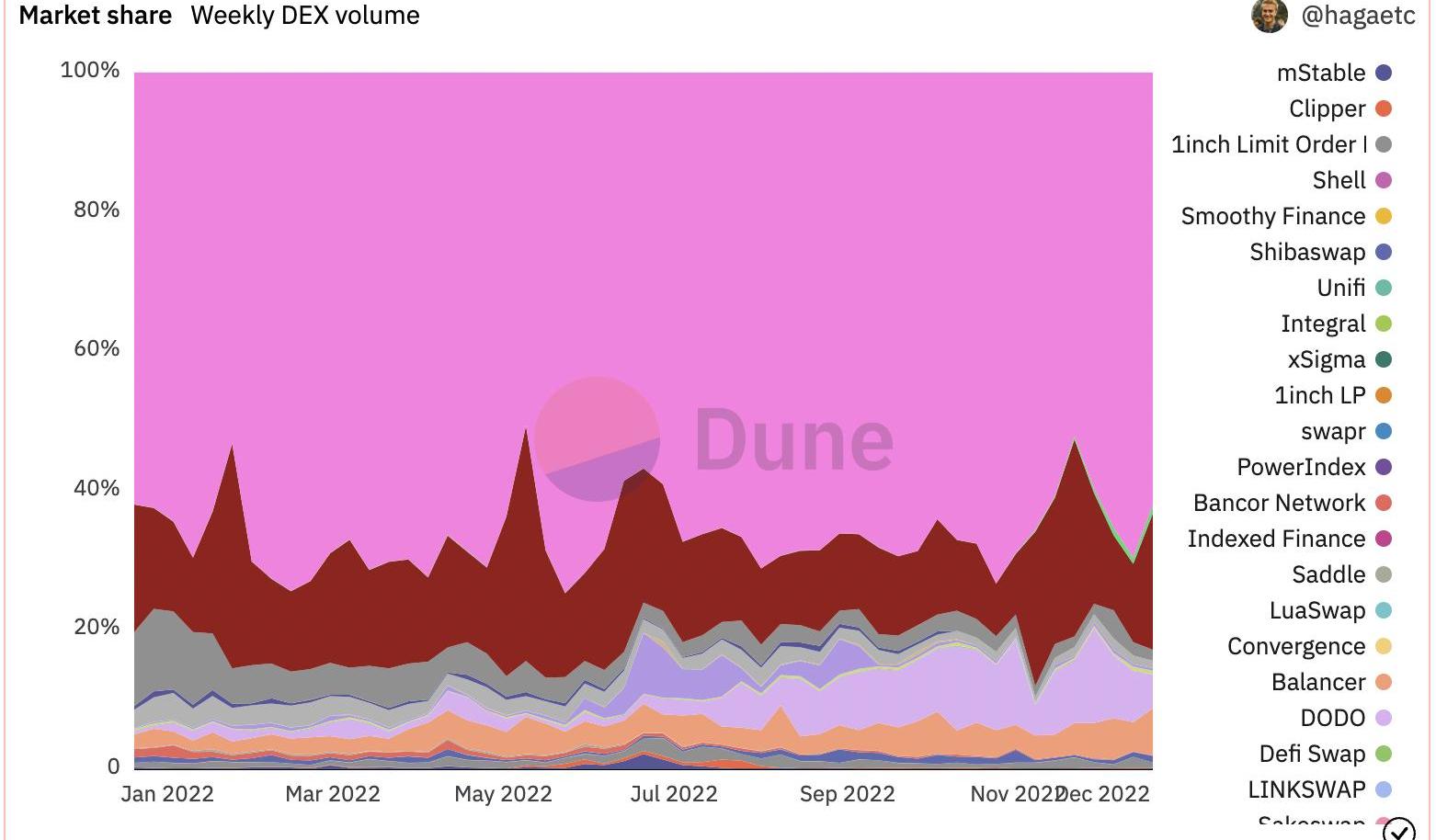

在市场占有率上,Uniswap继续保持62%的交易量占比,Curve的占比从12.9%升至19.6%,Balancer从1.9%升至6.8%,DODO从1.2%升至4.9%,而Sushiswap从11.2%降至1.6%。

Sushiswap市场份额下降,其它DEX占比上升,是DEX竞争性地调低交易手续费比例的结果。手续费比例固定为0.3%的Sushiswap正逐渐失去竞争力。

市值Top5的DeFi项目UMA今日上线OKEx ?:OKEx官方公告显示,8月31日12:00(HKT)将正式上线DeFi项目UMA并开启充值,同日15:00(HKT)开放 UMA/USDT、UMA/ETH的市场交易。此外,9月2日17:00(HKT)将开启UMA提现。

据了解,UMA是目前DeFi市场上市值排行Top5的项目。其致力于在 Ethereum 上建立金融基础设施,以实现普遍的市场准入。其两大核心产品分别为:数据验证机制(DVM)和无价金融合约。此外UMA还拥有较高的市场认可度,曾获得Coinbase Ventures投资。[2020/8/31]

相关阅读:《数据分析:CeFi信任危机后,去中心化现货和合约交易协议近期表现如何?》

借贷:MakerDAO、Aave、Compound三大借贷协议的总存款减少76.1%

以太坊上借贷协议的前三强MakerDAO、Aave、Compound仍然维持了自己的地位。但在其它链上,目前Compound的TVL已经被Tron上的JustLend超越,Aave的TVL也曾短暂的被Terra上的Anchor超越过。

根据DeFiLlama的数据,MakerDAO的TVL从175亿美元降至现在的60.4亿美元,降幅65.5%;Aave的TVL从142.1亿美元降至37.6亿美元,降幅73.5%;Compound的TVL从89亿美元降至16.9亿美元,降幅81%。

因为MakerDAO是CDP类型,只能借出自身发行的DAI,TVL即为总存款;而Aave和Compound中的存款可以作为他人的借款,TVL为总存款-总借款。Aave的总存款从262亿美元降至56.4亿美元,降幅78.5%;Compound的总存款从149亿美元降至23.5亿美元,降幅84.2%。MakerDAO、Aave、Compound三大借贷协议的总存款从586亿美元降至140.3亿美元,降幅76.1%。

在借贷的一些细分领域,将抵押品进行分级的Euler和优化存借利息的Morpho占有了一定的市场,TVL分别为1.84亿美元和1.28亿美元;Maple等无抵押借贷随着FTX的暴雷而出现大量坏账;将每一个借贷市场分离开的Silo也只有2194万美元的TVL。

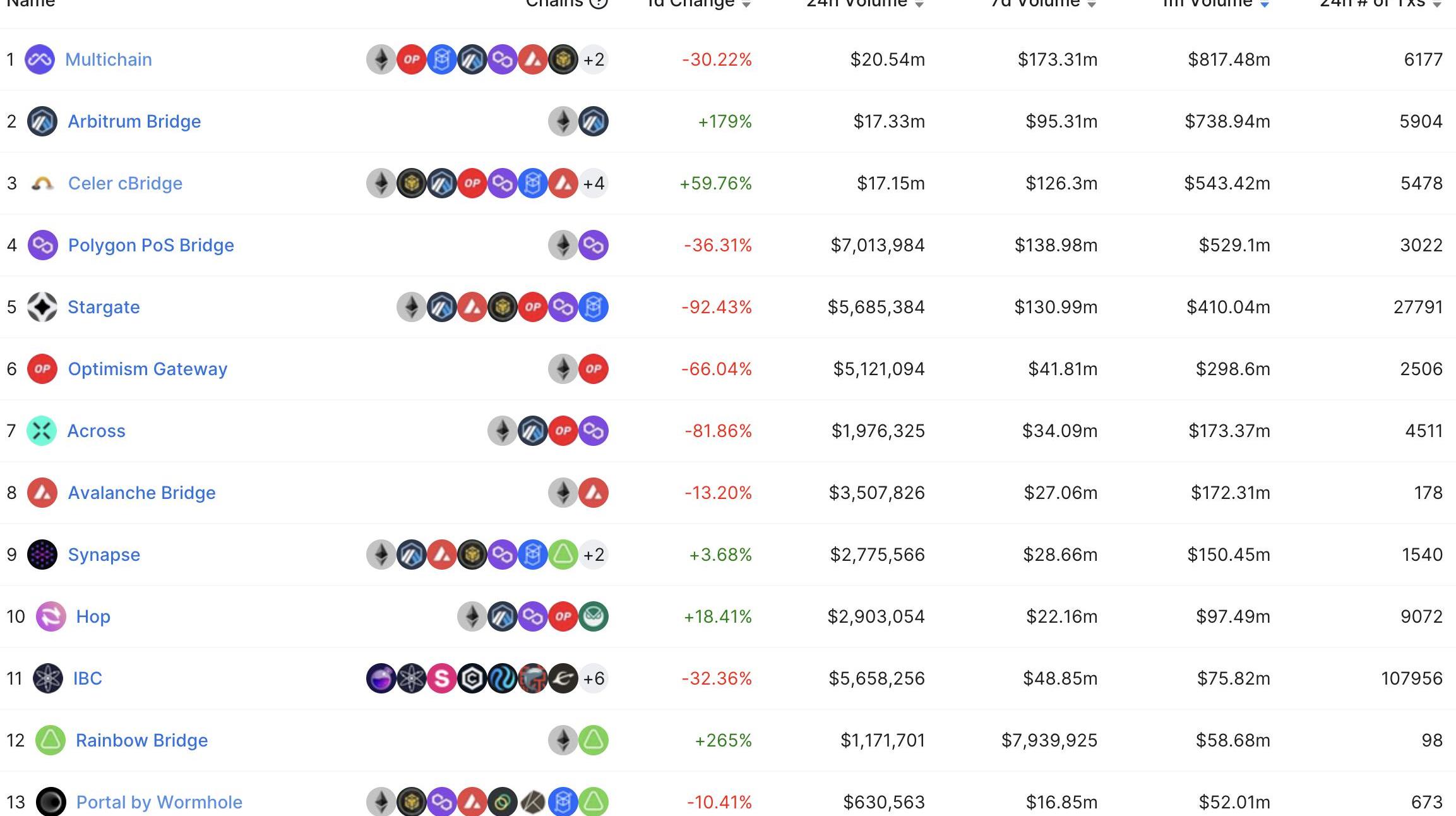

跨链桥:Multichain流动性和交易量均位列第一,Wormhole的TVL最高下降94.6%

跨链桥需要锁定大量资金,但通常情况下交易量并不高,手续费比例也低,又很容易发生安全事故,属于较难的一类项目。仅在今年,因为黑客攻击导致上亿美元损失的跨链桥就包括Wormhole、RoninNetwork、BNBChain、Horizon、Nomad,其中前三个都已由项目方进行赔付。

根据DeFiLlama的数据,过去一个月,交易量最高的通用型跨链桥及其交易量分别为:Multichain8.17亿美元、CelercBridge5.43亿美元、Stargate4.1亿美元、Across1.73亿美元、Synapse1.5亿美元。在锁定的资金量上,Multichain16亿美元的TVL也在跨链桥中位居第一。

和DEX中对交易量的竞争一样,Multichain在跨链的手续费上同样有所让步,例如Layer2Optimism和Arbitrum之间的USDC跨链,Multichain仅收取0.19USDC作为gas费,免除其它费用;对于其它非以太坊的EVM链跨链,Multichain收取的费用一般为0.02%。

另一个值得关注的跨链桥Wormhole的Portal,TVL在今年5月初达到47.4亿美元,但由于它和Terra、Solana生态高度相关,经历了今年的一系列暴雷事件,目前TVL还有2.55亿美元,与最高点相比下降94.6%。单从TVL看,Portal仍位于跨链桥的前列,但据DeFiLlama统计,过去一个月的交易量只有5201万美元。

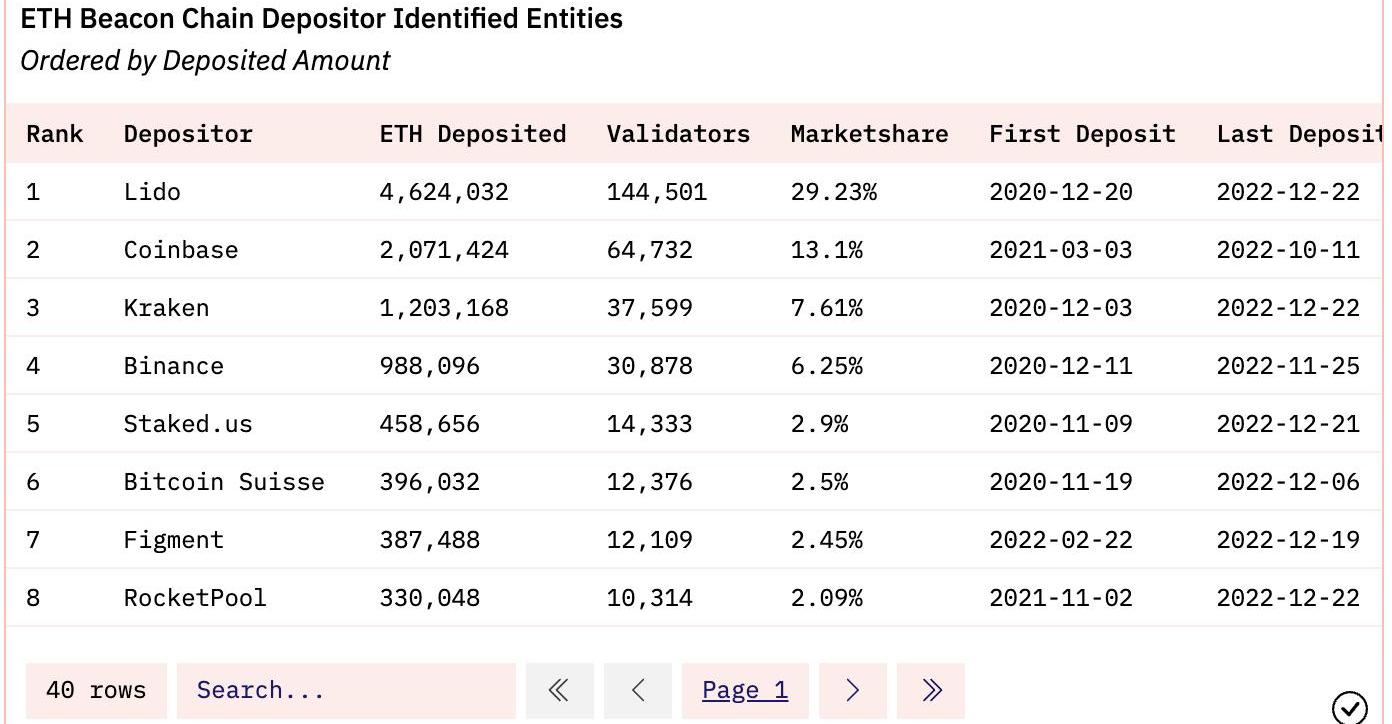

流动性质押:ETH质押比例升至13.59%,Lido市场占比为29.23%

根据StakingRewards的数据,即使以太坊的质押比例仅为13.59%,202亿美元的质押资金也远高于其它公链。在ETH的质押中,根据Dune/img/20230515164621759448/6.jpg "/>

不仅是Lido、RocketPool等专注于流动性质押的项目在提供ETH的质押服务,交易所等中心化机构也利用自己用户和资金量多的优势提供服务。前五大质押实体和市场占比分别为:Lido29.23%、Coinbase13.1%、Kraken7.61%、Binance6.25%、Staked.us2.9%。大多数流动性质押服务提供商都有为用户发行流动性质押代币,在当前质押的ETH不能赎回的情况下,这些流动性质押代币均有轻微的负溢价。

采用FlashbotsMEV-BoostRelay能够使验证者增加来自MEV的收益,这一优势使近期通过FlashbotsMEV-BoostRelay出块的比例高达57%,引发了对Flashbots的担忧,目前Flashbots也在采取措施争取去中心化。

原文:《什么是通证标准?》作者:ZubinPratap 介绍 通证标准是一组商定的规则,在给定区块链协议上,约定加密通证的设计、开发、行为和操作。为了使通证标准有用,它们必须被广泛采用.

1900/1/1 0:00:00图片来源:由无界版图AI工具生成自比特币问世以来,人们一直在谈论加密支付变成主流的必然性。然而自比特币问世13年以来,加密支付依旧未进入主流市场.

1900/1/1 0:00:001.下次牛市来临前有哪些叙事和项目值得我们提前布局?回顾过去,往往是最意想不到的事情往往表现最好.

1900/1/1 0:00:00撰文:DaneLund 编译:0x11,ForesightNews1/很多关于币安的新闻都在流传,币安会因美国起诉而倒闭吗?我认为这不太可能,下面是我得出这个结论的原因。2/让我们从背景故事开始.

1900/1/1 0:00:00文:徐赐豪 多位业内人士表示,由于虚拟货币具有可匿名、难追踪、交易便捷以及全球流通性等特点,成为的新通道。并且,犯罪团伙的作案手法越来越复杂和隐蔽,甚至有的团伙选择更加复杂的DeFi路径.

1900/1/1 0:00:00文:BenGiove 来源:Bankless FTX和AlamedaResearch的崩溃在整个加密领域造成了严重破坏,贷款机构、交易所和基金破产,市场也受到此次内爆的打击.

1900/1/1 0:00:00