原文标题:《一览DeFi代币现状及2023年展望》

原文作者:MatasAndrade、KyleWaters

去中心化金融是一种快速增长的区块链技术应用,旨在提供金融服务,如获得加密货币抵押贷款、投资收益和衍生产品,价值数十亿美元的加密货币被锁在各种DeFi协议中。这些协议的核心是DeFiToken,它们是用于促进这些协议内的治理和经济激励的数字资产。

本文将概述DeFi领域Token的最新发展,包括市场动态、供应统计数据和采用措施。

建设的一年

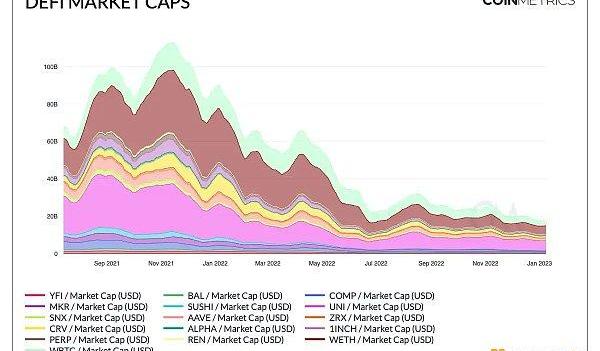

如下图所示,DeFiToken的总市值在过去几个月经历了显着下降。这种下降可以归因于多种因素,包括利率上升导致与有收益的DeFi产品的竞争、整体宏观经济不确定性和技术陈规陋习,以及最近在加密领域内的不当投资平仓。?

币安产品负责人:币安未来将推出盈亏分析工具、交互页面和游戏等产品:4月19日消息,币安在近日的博客文章中分享了其产品负责人Mayur Kamat于3月22日概述的币安产品路线图,Kamat称币安最近发布的产品包括用户反馈工具、Binance Build(在推特上通过此标签发布日常改进功能)、zk-SNARKs储备证明(已于2月发布)、Binance Pay更多的使用场景以及纳税申报工具Binance Tax(已在法国推出,未来几个月将在全球范围内推出)。

此外,币安未来将发布的产品包括:1.盈亏分析工具:可让用户跟踪其投资组合。2.改进基于生物识别技术的产品以使多重身份验证更加方便。3.互动页面和游戏:在确保存款页面流程是无缝的同时,用户将可通过扫描二维码保存地址,而不是复制粘贴;将推出更多吸引新用户的功能,并可让用户通过推荐、活动和游戏赚取加密货币。

Kamat强调,推动币安产品团队的决策的五个原则的简单、透明、创新、速度和社区。[2023/4/19 14:13:25]

资料来源:CoinMetricsNetwork数据

尽管最近有所下滑,但DeFi生态系统在过去几年中取得了巨大的增长。在2020年1月,整个DeFi生态系统价值不到20亿美元。今天,它的价值约为180亿美元,尽管它仍然低于其峰值估值的约1000亿美元。

分析 | BTC虽在9700美元获得短暂支撑 然而9500美元支撑区域或成拐点:根据OKEx现货显示,截至欧盘开始,BTC暂报9780.9美元(-0.86%)。

昨日BTC反弹受10000美元阻力位影响,未能重新站上万元大关,日内暂受9700美元支撑,OKEx分析师Neo认为,9700美元支撑具有一定判断短期走势的意义,若币价始终能够在该位置上方整理,那么上涨行情或在短期内再度启动,反之跌破该点位则应当相对放大本次回调的周期,鉴于9500美元为BTC在1月30日到2月5日为期一周的震荡箱体上沿,币价在该点附近止跌并反弹的概率较高,因此币价能否在上述两个重要点位获得支撑将为本周后期走势奠定基调。提醒投资人9000美元~9500美元整个区域都有可能发生反弹,跌破9000美元才可能是进行更大周期回调的标志。

主流币中,ETH日内延续盘整走势,目前暂时止跌于215美元支撑位,然而从前期走势来看,币价自195美元上涨至今,仅仅在210美元以及215美元两个区域做过短暂整理,因此若在210美元上方企稳则后市可期,反之或存在回落至200美元附近调整的可能性。XRP日内虽再度获得0.2674美元给与的支撑,然而若反弹无力,小时级别有大概率形成双顶,币价恐继续回落并在0.2467美元~0.2580美元区域形成右肩形态。

OKB暂报5.38美元(0.07%)。

根据OKEx永续合约显示:

BTC 报9782.7美元(-0.83%)

ETH 报220.12美元(-1.43%)

EOS 报4.858美元(-1.08%)

LTC 报73.55美元(-1.04%)

ETC 报11.725美元(-0.56%)

BCH报445.13美元(-1.91%)

BSV 报351.2美元(0.69%)

XRP 报0.2699美元(-1.64%)

TRX报0.02165美元(-2.35%)

根据国际第三方统计机构CoinGecko数据显示,OKEx平台24小时合约交易额39.5亿美元。[2020/2/11]

之前的牛市可能有助于刺激对协议开发的投资,虽然有所下降,但在帮助资助生态系统发展方面产生了巨大影响。值得注意的是,虽然总市值可能会波动,但这些高估值所推动的基础创新和基础设施发展可能会在一些项目中创造持续的价值。

分析 | 勒索软件攻击或推高了比特币价格:网络安全公司Emisoft指出,在今年前三个月,所有勒索软件支付中有98%是通过比特币完成的,并称勒索软件攻击推高了比特币的价格。根据Emisoft的分析,受害者选择在遭受攻击后付款,这推动了对比特币的需求,从而推高了价格,并鼓动投机者进入市场。Emisoft发言人Brett Callow表示:“大型勒索软件事件与比特币价格上涨之间似乎存在关联”。但加密货币专家也警告说,关联并不总是意味着因果关系。伦敦大学学院信息安全讲师Marie Vasek称,“每笔交易都会以不同的方式影响比特币的价格。虽然勒索软件攻击可能对比特币的价格产生了影响,但这并不是唯一的原因。因为在很多地方都有比特币交易,很难弄清楚是什么在推动市场。”(Medium)[2019/10/21]

资料来源:CoinMetricsFormulaBuilder

分析 | 金色盘面: BTC/USDT短线承压于6430:金色盘面综合分析:BTC/USDT短线承压于6430,有向下需求,注意关注支撑6300。[2018/8/19]

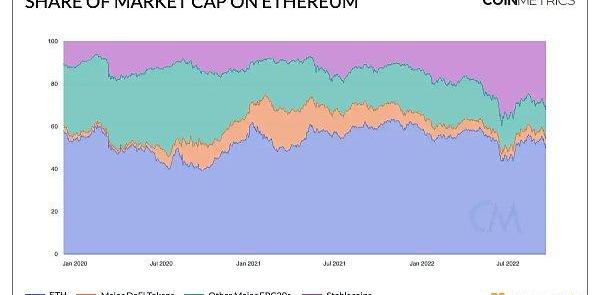

以太坊区块链上发生的有趣动态之一是Token市值与基础层资产ETH相比所占的比重。由于最近几个月的市场表现,精明的投资者将他们的财富存放在稳定币中,同时避开风险较高的资产,这从稳定币在总价值中的份额不断增加可以看出。在2021年春季牛市期间,DeFiToken的市值份额在以太坊区块链上暴涨。?

资料来源:CoinMetricsFormulaBuilder

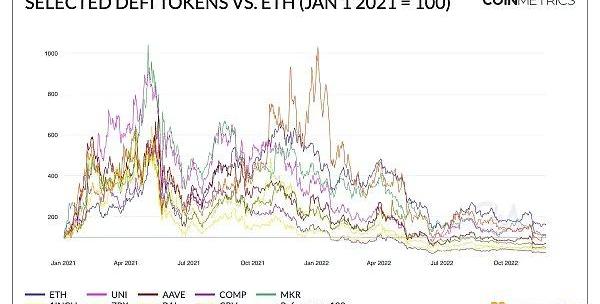

尽管有这种发展,但与各种DeFiToken相比,ETH的相对表现也值得注意。很明显,投资者的风险偏好已大大收紧,但随着他们重新考虑自己的持股,他们也变得更有选择性。到目前为止,ETH比DeFiToken更有效地保持了价值。

分析 | 金色盘面:ELA三角震荡 等待选择方向:金色盘面综合分析:ELA临近震荡三角形顶部,即将面临方向选择,注意破位风险。[2018/8/9]

供应方Token经济学

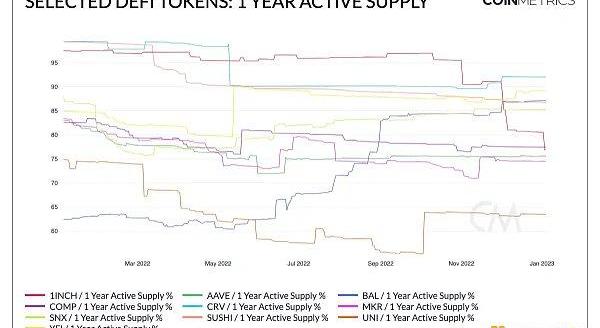

在判断DeFiToken的相对表现时,尤其是在推断未来表现时,要考虑的最重要的问题之一是资金库、开发商或早期投资者持有的Token的相对数量。虽然大多数Token释放了大部分供应以在市场上自由交易,但大多数Token也存在锁定期,某些投资者可以提前或以折扣价购买Token,条件是这些Token必须持有一个最短期限。

根据锁定的Token数量,它们在释放后会对市场产生重大影响,特别是如果Token所有者希望通过清算其持有的资产来实现回报。考虑到这一点,可以从下图中查看1年的活跃供应百分比指标,以估计未活跃交易的供应百分比。

资料来源:CoinMetricsNetwork数据

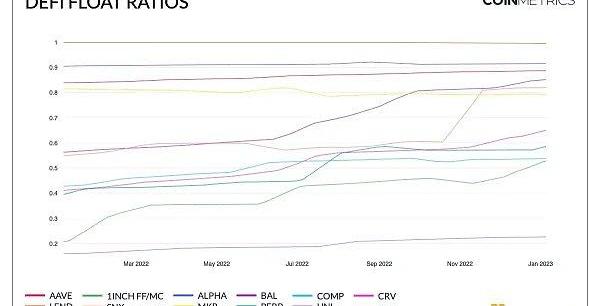

我们还可以考虑从传统金融市场借用一个衡量这些影响的指标,称为浮动比率。该比率是指可在市场上交易的资产份额,可以帮助人们估计大型资产持有者清算其Token导致显着波动和价格波动的潜在未来风险。

资料来源:CoinMetricsFormulaBuilder

在DeFiToken的背景下,浮动比率可用于通过识别具有低浮动比率的Token来保护一个用户的投资免受波动。有趣的是,虽然浮动比率和1年活跃供应图表是对同一想法的不同解释,但它们基本上是一致的。

我们可以看到相对较低的1年活跃供应以及UNI的低浮动比率,为这一想法提供了一致性。UNI在2020年Token创始阶段铸造的10亿枚UNIToken有一个4年的发行时间表。同样,我们可以看到浮动比率在去年一直呈上升趋势,这表明供应正在逐步解锁。

采用

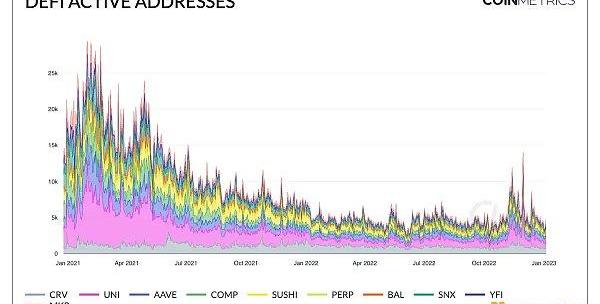

自2021年初以来,与DeFiToken交互的地址数量有所下降。但是,在衡量DeFi应用程序的采用率时,查看与DeFiToken交互的活跃地址是一个非常粗略的指标。这是因为协议的使用通常与协议治理分开。

例如,Uniswap的用户无需拥有UNIToken即可与Uniswap智能合约进行交互和交易资产。?

资料来源:CoinMetricsNetwork数据

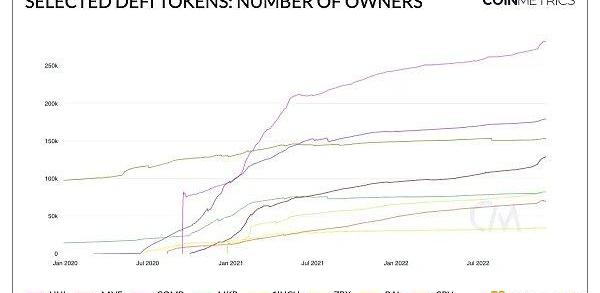

查看DeFiToken的所有者数量也有助于评估采用率和兴趣。在DAO的背景下,去中心化的所有者基础可能是有利的,因为它意味着更广泛的选民基础,对问题的看法也是呈现多样化的。大多数Token在2022年的链上所有者数量呈缓慢上升趋势,然后在11月显着上升,因为许多用户将他们的Token转出了交易平台。

Uniswap的UNI仍然是最受欢迎的DeFiToken之一,有超过28万个唯一地址拥有该Token。众所周知,UNI于2020年9月首次通过空投分发给历史协议用户,此后其拥有者基础不断扩大。

资料来源:CoinMetricsFormulaBuilder

结论

作为一个现金流不确定的新兴行业,DeFiToken在2022年经历了一个投资者去风险化的时期。有一些可能的催化剂可能有助于在2023年重新启动对DeFiToken?的兴趣。

首先,一些项目可能会继续尝试基础Token动力学。去年,MakerDAO社区讨论了对MKRToken动态的修订,包括增加质押机制。在监管方面,任何澄清Token证券与商品问题的举措都将受到行业进步的欢迎,包括可能为Token发行人采用新的披露框架。

随着对中心化代理近期失败的敏锐认识,人们对DeFi在2023年取得出色表现的期望很高。事实上,CMBI去中心化金融部门偶数指数——一个包含数据的去中心化金融部门所有资产的偶数加权篮子——在新的一年开始时就上涨了14%。

DeFi观察者将密切关注Token的表现——但是,正如我们在本篇文章中所描述的,重要的是将DeFiToken从协议的底层采用中分离出来。借助DeFiToken数据,有可能描绘出该领域的广阔图景,但需要更精细的协议数据来进行适当的尽职调查和采用分析。为此,我们期待在2023年扩大DeFi分析的广度。

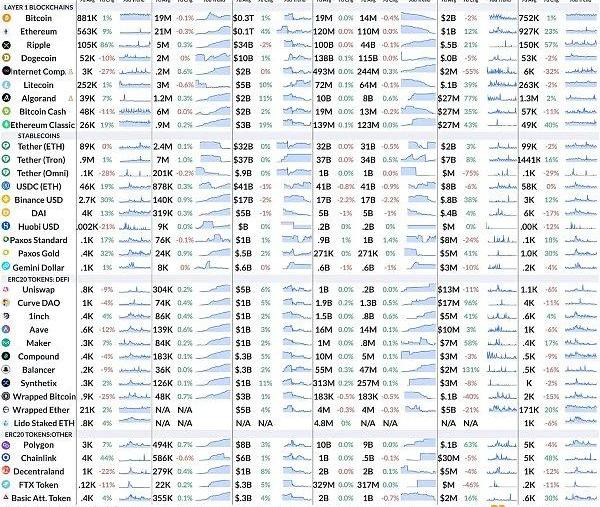

网络数据:摘要指标

比特币活跃地址在一周内增长了1%,达到每日约88.1万个;以太坊上的活跃地址则增加了9%,平均每日约56.3万个。

标签:KENTOKENTOKETOKBlueChip Capital TokenMYDOG TokenDAMN TokenHydra Token

一方面,DeFi项目有无数的黑客,以及互联网历史上最灾难性的崩溃之一的Terra。加上宏观经济情况,这些因素导致DeFi市场去年大幅下降,甚至超过了其他区块链行业.

1900/1/1 0:00:00原文作者:korpi,DeFiOmega成员原文编译:czgsws,BlockBeats就币价而言,目前的市场处在一个相当无聊的时期...或许是暴风雨前的平静?加密货币波动率指数(CVI)几乎处于ATL.

1900/1/1 0:00:00两年过去了,元宇宙还「火」吗?答案是肯定的,2023年才刚刚开始,连「酒中之王」茅台也投入了元宇宙的怀抱,还正式上线了元宇宙平台APP「巽风」,用户可以在这个APP中游览、探索、社交、交易、做任务.

1900/1/1 0:00:00文:MARTINYOUNG在2022年,大约有300亿美元投资于加密货币和Web3初创公司,但这种情况会在今年重演吗?2022年是加密货币风险投资的丰年,尽管出现多次崩溃和随之而来的FUD(恐惧、不确定性和怀疑)海啸.

1900/1/1 0:00:00原文标题:《BuidlerDAO蝗虫精选:切入GameFi的必读文章》原文来源:BuidlerDAO深度精选是我们推荐的本周市场热议主题下必读文章,取材自BuidlerDAO认知蝗虫计划每日推送;在这里.

1900/1/1 0:00:002022年对于整个数字资产行业来说是艰难的一年。在市场低迷的大环境下,65%的数字资产市值化为乌有,而数量空前的黑客攻击、事件和机构崩盘,让本就损失惨重的投资者们雪上加霜.

1900/1/1 0:00:00