1.已实现波动率

入2022年12月之后,BTC的短期和已实现波动率分别为22%和28%,这是自2020年10月以来的最低波动。

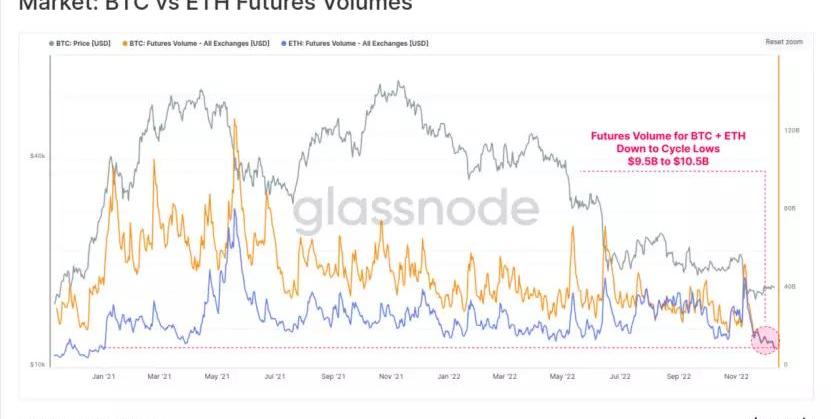

2.期货交易量

1月份NFT交易量达9.46亿美元,创2022年6月以来最高记录:金色财经报道,据DappRadar数据,2023年1月NFT交易量和销售额的激增,交易量达到9.46亿美元,这是自2022年6月以来的最高交易量记录。NFT的销售数量也比上个月增加了42%,达到920万。[2023/2/5 11:48:10]

期货交易量也正在试探多年来的低点。BTC和ETH期货市场目前每天的交易量在95亿美元至105亿美元之间。这表明流动性收紧、广泛去杠杆化的巨大影响。

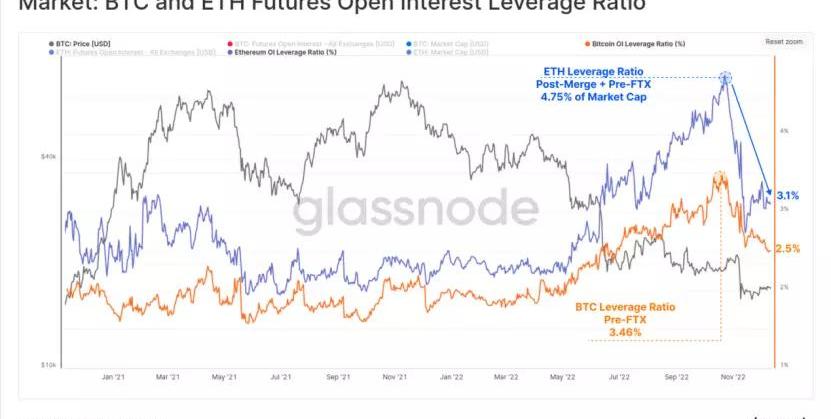

3.杠杆率

FTX暴雷之后,人们在期货市场的未平仓数额已大大降低。上图显示了杠杆率,计算方式为期货未平仓量与相应资产市值之间的比率。由于ETH的“合并交易”尘埃落定,2022年11月以来,ETH杠杆率已从4.75%下降到3.10%。BTC杠杆率也从3.46%降至2.50%。

数据:2021年至今已进行1500多轮早期融资,共筹集75亿美元:金色财经报道,加密风投机构Stratos发表研究报告显示,2018年以来,超过3300只基金对加密货币进行了风险投资。其中,2021年初以来,只有339只基金进行了10次或更多的投资。此外,2021年初以来,已经进行了1500多轮早期(种子和pre-seed轮)加密融资——筹集了近75亿美元,中位融资规模为300万美元。其中,从2021年初到2022年3月,早期阶段将近1000轮,DeFi是最受欢迎的类别,其次是NFT、Web3、基础设施、CeFi。[2022/12/1 21:14:37]

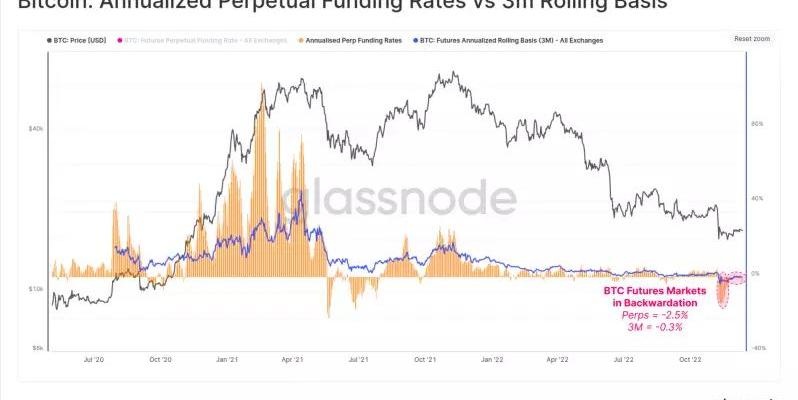

4.合约费率

英国金融时报调查:料美联储不会在2024年之前降息:9月18日消息,为了遏制高通胀,除了将利率提高到限制经济活动的水平之外,接受调查的44位经济学家中的大部分认为,美联储将在一段时间内将利率维持峰值水平。价格压力缓解、金融市场不稳定和劳动力市场恶化是美联储最有可能暂停紧缩行动的原因,但68%的受访者表示,预计美联储最早要到2024年才会下调联邦基金利率。其中四分之一的人预计,美联储在2024年下半年或更晚之前不会降息。[2022/9/18 7:03:58]

BTC期货和永续掉期都处于倒退状态,年化的基础利率分别为-0.3%和-2.5%。这种持续的倒退时期并不常见,唯一类似的时期是2021年5月至7月之间。这表明市场处于风险“对冲”阶段,应对可能出现的进一步下行风险,短期投机者在市场占比较高。

5.已实现利润和亏损

Solyard Finance:预计将于2022年Q1启动Gamefi游戏项目:12月19日消息,Solana链上杠杆挖矿聚合优化协议Solyard Finance表示,Solyard团队正在积极开发Gamefi领域的合作伙伴,并制定与Gamefi相关的工作计划。目前团队整合和Gamefi项目的建立已经完成。Gamefi游戏项目目前正在进行开发和测试。预计将于2022年第一季度启动。

该游戏包括角色系统、武器系统和地图系统。它将结合OHM经济模型来生成新的DAO代币。参考OHM的Treasure系统,通过协议锁定流动性,用户承诺挖矿将产生新的NFT。[2021/12/19 7:49:19]

2020-2021年宽松的货币政策时代的过剩流动性泡沫创造了创纪录的年度链上总利润。BTC投资者在链上迁移的年度利润超过4550亿美元,在2021年11月BTC创下新高之后不久,该数值达到了高峰。

此后,熊市一直占据主导地位,2021-2021年市场已实现损失超过2130亿美元。这相当于2020-2021牛市利润的46.8%,这与2018年的熊市数值相似,当时已实现损失相当于牛市利润的47.9%。

报告:2020年暗网市场加密交易金额达17亿美元:2月2日消息,区块链研究公司Chainalysis发布最新报告指出,2020年暗网市场加密货币交易金额达到17亿美元,主要资金流入来自俄罗斯、美国、乌克兰和中国。与此同时,在这些交易中,暗网市场主要通过点对点加密市场和中心化交易所接收大部分资金,同时2020年暗网市场中混币服务使用频率也在增加。(CoinDesk)[2021/2/3 18:44:13]

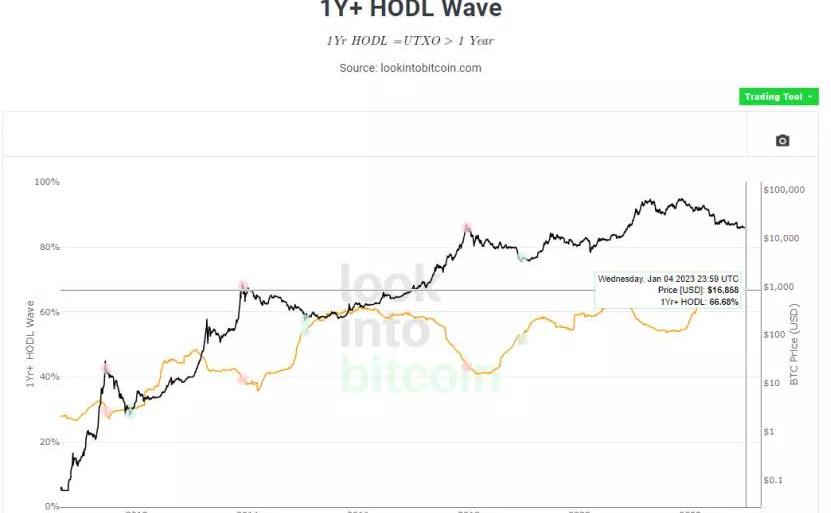

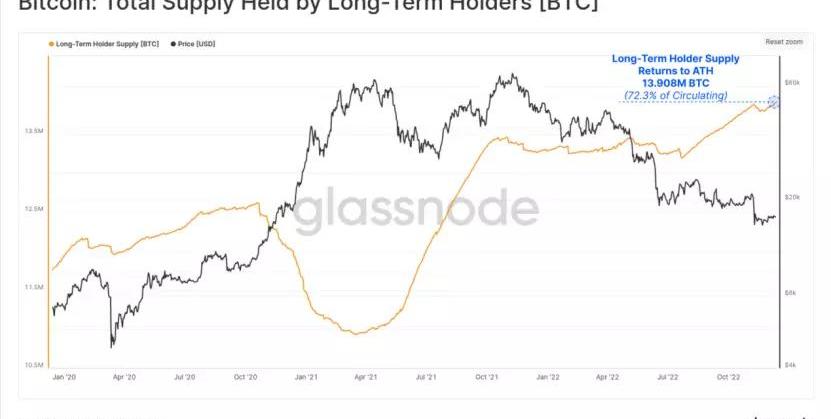

6.长期持有者趋势

值得注意的是长期持有者的贡献,在这个周期中,该群体实现了历史上两次最大的相对损失峰值。截止至2022年11月,LTH的每日损失峰值为市值的-0.10%,与2015年和2018年周期低点相当。6月份的抛售同样杀伤力巨大,占每日市值的-0.09%,LTH的损失占比达到-50%至-80%之间。

持币时间大于1年的数据在上个周期最高为65.93%,目前达到66.68%。

尽管承受了巨大损失,BTC供应的年龄以及长期持有倾向仍然继续上升。在FTX暴雷之后,长期持有者的供应很快从恐慌抛售中完全恢复,持有量创下了1390.8万枚BTC的历史新高。该指标中的线性上升趋势反映了在2022年6月和2022年7月发生的囤币行为,当时3AC破产,而不少机构借贷也出现暴雷事件。

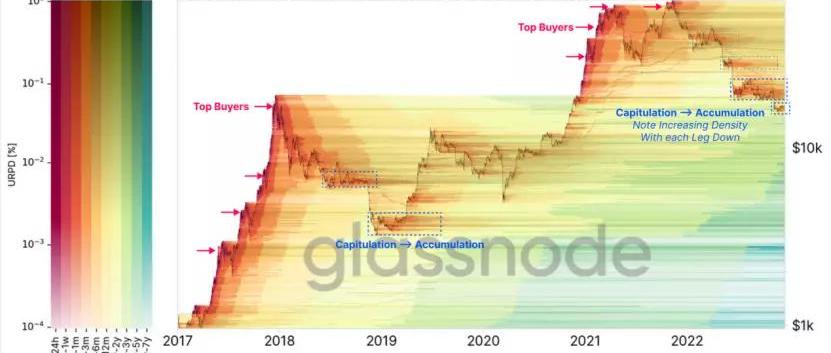

7.BTC供应密度和分布视图

暖色调表明新币的分布占比很大,通常在市场顶部看到,并且在底部投降。冷色调表示老币占比较大,因为投资者积累BTC并保持不动。在2022年每次下跌之后,可以看到BTC重新分布的密度增加了。尤其是2022年6月至2022年10月,许多BTC在18000-24000美元被积累,现在这些BTC持有时长已经达到6个月+。

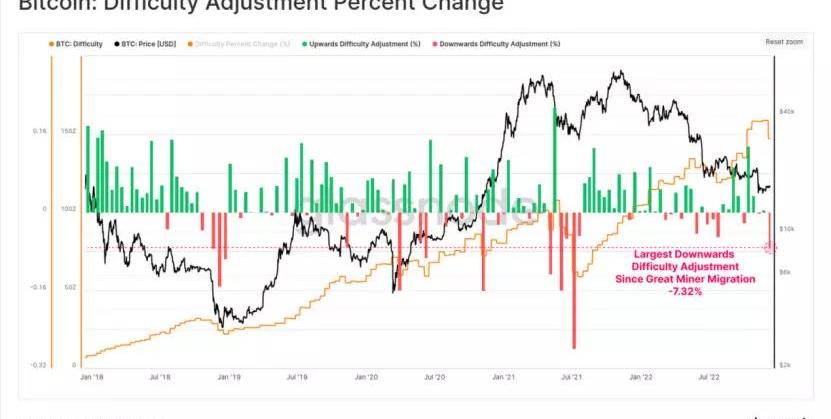

8.挖矿难度调整

自2021年7月的大型矿机迁移以来,上周BTC发生最大规模的难度下降调整。难度下降了7.32%,这表明大量矿机可能由于持续收入压力而被主动关闭。

9.PuellMultiple指标

PuellMultiple的计算方法是将每日代币发行量价值除以该值的365天移动平均值。每日发行量是指矿工向生态系统添加的新代币,这些矿工会收到代币作为区块奖励。矿工通常通过向市场出售代币来支付采矿成本。该指标的位置与上个周期中3200美元和3800美元两次底部位置相近。

深潮TechFlow与HotpotDAO将“2023年你有怎样的预测与期待?”这一问题抛给了诸多行业从业者,一窥他们的所思所想。 出品:深潮TechFlow&HotpotDAO采访:0xmin/Sally“没有大师,只有周期.

1900/1/1 0:00:00原文作者:CapitalismLab上海升级在即,流动性质押赛道火热。上海升级后由于开启了unstake,也会大大降低stETH等de-peg的幅度和风险,适合更多用户参与.

1900/1/1 0:00:002020年的DeFi热潮是由Compound的治理代币的推出而引起的,它完全是由流动性挖矿的概念推动的。毫无疑问,流动性挖矿将DeFi推到了聚光灯下,让更多人看到DeFi相对于CeFi和TradFi的潜力.

1900/1/1 0:00:00来源:彭博社 编译:比推BitpushNewsMaryLiu作为数字货币集团(DigitalCurrencyGroup)的创始人,BarrySilbert远非加密货币领域里最高调的人物.

1900/1/1 0:00:00传统巨头没办法再忽视Web3的崛起,作为在自身领域获得了最多的资源也是最有能力率先探索神秘的Web3世界的公司,从DeFi、NFT到元宇宙,巨头纷纷开始向能和其本身业务挂上钩的方向探索.

1900/1/1 0:00:00撰文:ForesightNews编辑部2022来到了尾声。这是最坏的时代,我们见证了行业史无前例的大崩盘;这是最好的时代,新世界的大门开刚刚打开,这里天地广阔.

1900/1/1 0:00:00