原文:《HowtheGBTCpremiumtraderuinedBarrySilbert,hisDCGempireandtookcryptolendingplatformswiththem》byJamesVanStraten

编译:Moni

GBTC负溢价已近2年,其他ETF竞争力增强,DCG举步维艰。

2023新年伊始,加密货币交易所Gemini联合创始人CameronWinklevoss就代表其平台用户向数字货币集团DigitalCurrencyGroup创始人BarrySilbert发送一封公开信,信中措辞严厉并要求其在1月8日前偿还所欠的9亿多美元。CameronWinklevoss在公开信中还透露DCG欠Genesis约16.8亿美元,DCG不断加剧的危机引发了加密社区高度关注。

DCG简介

BarrySilbert于2015年创立DCG,随后通过投资数百个项目和公司创建了“DCG帝国。

BlockFi:未来仍可能接受GBTC作为抵押品:7月13日消息,加密借贷平台BlockFi在表示不再接受GBTC作为抵押品后几个小时再度发布声明称,并非表示我们未来不接受GBTC作为抵押品,将不断评估抵押品的折价率,并尽可能接受更多用户的抵押品。此外,BlockFi表示其目前没有持有任何GBTC头寸,,并且正在清盘GBTC作为抵押品包一部分的几笔贷款。(CoinDesk)[2022/7/13 2:09:32]

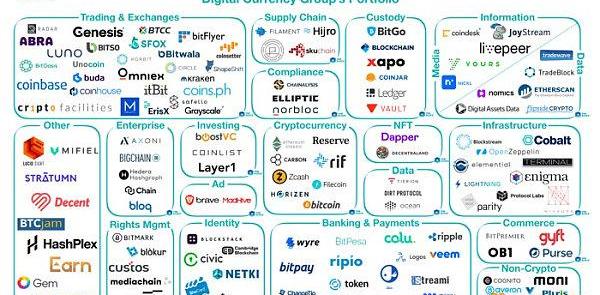

DCG投资版图

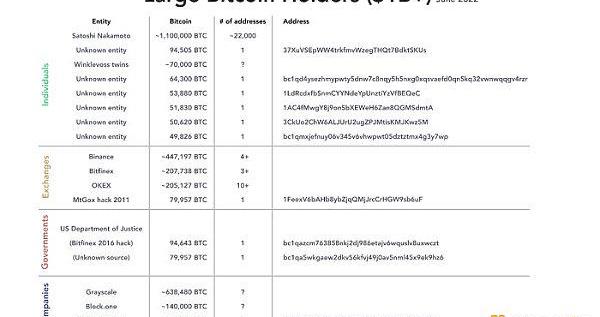

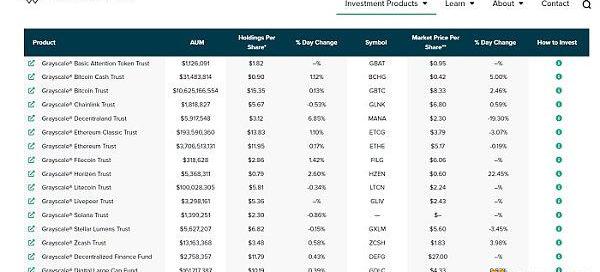

而DCG投资组合中最重要的公司就是灰度GrayscaleInvestments,该公司是除中本聪之外全球最大的比特币持有者。GBTC目前持有大约633,000枚比特币,略高于比特币流通供应量的3%。本文撰写时时,该信托基金的资产净值(NAV)约为105亿美元。

灰度声称其持有的比特币由CoinbaseCustody负责托管。Coinbase作为一家美国上市公司,可信度较高且需要接受审计,所以灰度的BTC很可能是按照标准合规做法存储的。

DCG是怎么赚钱的?

DCG对比特币信托基金GBTC中持有的标的比特币收取2%的管理费,根据DCG在2022年第三季度向美国证券交易委员会提交的文件显示,该公司从这笔费用中每年可以获得约2.3亿美元的收入并从中赚取6800万美元利润。这笔收入占到DCG每年约8亿美元总收入的很大一部分,而且BarrySilbert在11月22日致股东的信中也证实了这些数字。

GBTC负溢价率扩大至-20.06%,为5月15日以来新低:据欧科云链链上大师数据显示,截至美东时间10月12日,灰度投资已发行的13支单一资产信托基金总价值为489.04亿美元,GBTC和ETHE溢价率分别为-20.06%和-9.82%,GBTC溢价率跌至5月15日以来新低。[2021/10/13 20:25:00]

在过去相当长的一段时间以来,GBTC是美国投资者通过IRA或401k账户接触比特币的唯一途径,这也是该信托近多年来都维持溢价交易的原因之一。

尽管GBTC被视为一种证券,但却没有因持有比特币密钥而导致的自我保管风险,随着市场需求的增长,旗下管理的资产规模也在不断攀升,2021年牛市期间甚至达到400亿美元以上。

GBTC的溢价和折价问题

当灰度比特币信托基金的股票以高于基础比特币价格易手时,GBTC就以溢价交易。相反,如果GBTC股票的交易价格低于资产净值,则被视为折价交易。

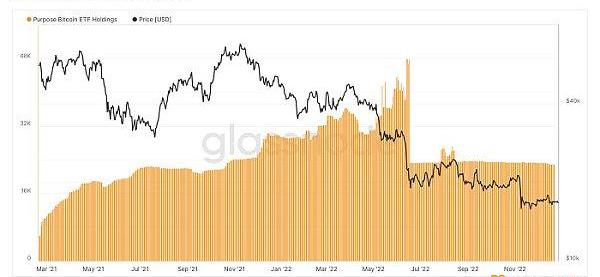

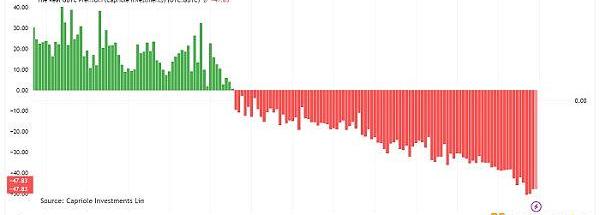

2021年2月24日,GBTC的资产净值从溢价转为折价。不幸的是,从那时开始就再也没有回到溢价水平,而且折价幅度不断加剧。

之所以出现这种情况,很大程度上是因为比特币期货ETF的推出,导致市场竞争加剧,2021年11月牛市期间推出的Valkyrie比特币战略期货ETF和在加拿大持有的Purpose比特币交易所交易基金是灰度比特币信托基金的两个最主要竞争对手,这些比特币基金和往往提供比灰度更低的管理费,导致客户纷纷转投比特币交易所交易基金,GBTC的市场需求也应声下降。

数据:GBTC负溢价率扩大至14.49%:据欧科云链链上大师数据显示,截至美东时间7月19日,灰度投资已发行的13支单一资产信托基金总价值为258.67亿美元,环比下降4.01%。同期灰度增持583.38枚LTC;GBTC负溢价率扩大至14.49%。[2021/7/21 1:06:43]

当前GBTC的折价率在48%区间,而此前跌幅曾一度低至50%,创下有记录以来的最大折价率。此前,持有GBTC还有另一个问题:GBTC股票会被强制锁定6个月,导致其流动性极差,这意味着当折价率上升时,投资者根本无法赎回自己持有的GBTC股票。此外,GBTC股票持有者并不拥有实际的比特币,因为GBTC本质上是一种比特币的纸质衍生品。

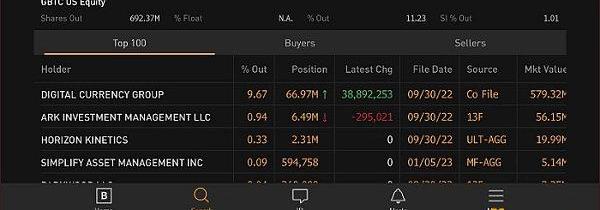

从2021年3月到2022年6月,DigitalCurrencyGroup开始以低于资产净值的价格回购了价值近8亿美元的GBTC股票并试图以这种手段来捍卫GBTC价格。因此,该公司当前拥有该信托约10%的已发行股份,坦率地说,回购GBTC在一定程度上的确缓解了机构的抛售压力,但人们发现GBTC的基金资产净值其实是被人为撑起的。

以色列投资巨头已向灰度 GBTC 投资近 1 亿美元,目前出售掉 1/3 的份额:据当地媒体 Globes 报道,以色列资产管理公司 Altshuler Shaham 已于去年年底向灰度投资比特币信托基金(GBTC)投资了近 1 亿美元。随着比特币价格翻倍,Altshuler Shaham 已在二级市场出售掉其约 1/3 的份额。[2021/3/11 18:34:27]

有人可能会问,这与FTX发行FTT代币并试图使用杠杆来保护代币是否不同?事实上,FTT和GBTC分别占FTX和DCG资产负债表的很大一部分。灰度为替代加密资产提供其他类似的信托,例如以太坊信托基金GrayscaleEthereumTrust目前也正在以巨大的折价率在交易,就在1月3日,灰度以太坊信托基金的资产净值折价率跌至创纪录的60%。

Genesis和借贷平台产生涟漪效应

更可怕的是,包括三箭资本和BlockFi等几家已宣告失败的加密公司对GBTC股票也有大量敞口。

2021年期间,三箭资本持有了大量GBTC股份,接近4000万股,价值约合13亿美元。此外,“木头姐”CathieWood旗下ArkInvest现在拥有约1%的供应量,相当于650万股,也是DCG之外的最大股东。

灰度资产管理总规模降至126亿美元,GBTC较前日下跌6.59%:金色财经报道,据官方推特消息,截至12月8日,灰度资产管理总规模降至126亿美元。比特币信托基金(GBTC)交易价格为每份20.98美元,较前一日下跌6.59%;以太坊信托基金(ETHE)交易价格为每份124.60美元,较前一日下跌6.32%。[2020/12/9 14:38:50]

由于此前GBTC溢价涨幅高达40%,三箭资本、BlockFi等公司开始利用杠杆进行市场炒作,BlockFi开始为客户提供高收益加密借贷产品。由于灰度的禁售期每六个月到期一次,也让这些公司得以继续盈利,而Genesis则乐于继续向三箭资本等公司提供贷款。

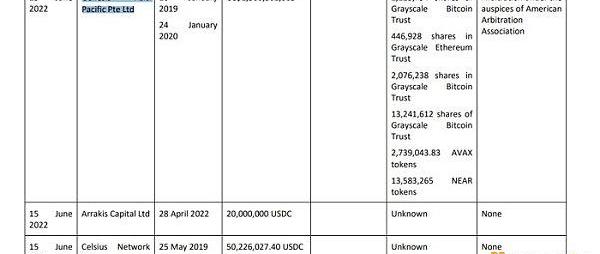

三箭资本从DCG管理公司Genesis获得了23.6亿美元的贷款,几乎占到整个Genesis总贷款的50%,这笔贷款由一些流动性不佳的加密货币以及比特币和以太坊“纸质衍生品”组成。

数据显示,Genesis向三箭资本提供的贷款总共获得了灰度比特币信托几年约1700万股股票的支持,而灰度是DCG的子公司,拥有446,000股GrayscaleEthereumTrust、200万枚AVAX和1300万枚NEAR。

ETF救不了DCG

在过去一段时间里,BarrySilbert和DCG一直请求美国证券交易委员会将GBTC转换为交易所交易基金,因为ETF可以直接追踪标的产品,并且不会有溢价或折价。同时,如果GBTC能够转换为ETF,他们就可以赎回资产,而且管理费也将大大减少。不仅如此,GBTC转换为现货ETF后,任何以折扣价买入的投资者都会获利,因为它会根据资产净值进行交易。

基于比特币现货的ETF已在欧洲、加拿大和非洲获得批准,然而,尽管已经批准了基于比特币期货的交易所交易基金,同时ETF比封闭式基金更安全、更透明且没有溢价或折价、费用也更低,但出于投资者保护理由,美国证券交易委员会仍拒绝批准基于现货比特币的ETF上市,截至目前该监管机构已经拒绝了Grayscale、NYDIG、WisdomTree等机构的申请。

灰度现在正在起诉美国证券交易委员会,相关诉讼的最后期限为2022年2月3日,之后才会作出裁决。

简单来说,由于GBTC面临大幅折价以及来自其他ETF的竞争越来越大,DCG举步维艰。

美SEC未能有效帮助投资者

我们已经看到,GBTC失去了溢价优势,加密货币生态系统在加密货币借贷平台崩溃后出现爆炸,这些基金和贷方不得不进一步扩大风险曲线以获利。

美国证券交易委员会如果批准了GBTC的现货ETF申请,那么现在的一系列市场风险就能被阻止,杠杆作用也可能被消,GBTC溢价将不复存在,这些公司的规模也不会扩大,危机也不会爆发。

为了使基于比特币现货的ETF获得批准,灰度一直在竭尽所能,但美国证券交易委员会却以现货比特币容易被市场操纵为理由拒绝了灰度的申请。问题是,不追踪标的现货价格的芝商所比特币期货ETF同样容易受到操纵和欺诈,却获得了监管批准。

如上所述,欧洲和非洲有多个允许全球范围投资的比特币现货ETF,这无疑导致资本从美国流出并流入到其他司法管辖区。

2023年,加密行业路在何方?

如果DCG进入破产程序,该公司可能被迫清算其资产并在GBTC和ETHE中看到可观的销售,这会给现货比特币和以太坊带来相当大的抛售压力。

然而,根据区块链研究公司Messari的首席执行官RyanSelkis的说法,灰度比特币信托基金的控股股东GenesisGlobal和DigitalCurrencyGroup不能简单地“抛售”其持股以筹集更多资金,因为根据1933年美国证券法第144A条规定,强制要求场外交易或场外交易实体的发行方提前通知拟议的销售,已发行股票销售上限或每周交易量只能占到股票总量的1%。”

2022年12月28日,投资顾问Valkyrie提出了成为GBTC新基金发起方和管理者的建议,同时还推出了一只基金以购买折价的GBTC。

2023年1月2日,CameronWinklevoss发表了一封致DCG首席执行官BarrySilbert的公开信,质疑Barry的拖延策略,因为Genesis欠GeminiEarn用户9亿美元。此外,CameronWinklevoss还指责BarrySilbert使用资产净值交易策略使其个人从中受益。但是,信中没有透露DCG和BarrySilbert是否做出了回应;一种可能普遍存在的情况是DCG已经提交了破产申请。随着谣言不断流传,DCG/Genesis正在接受美国证券交易委员会的积极调查。消息人士证实,已有多名举报人挺身而出。

BarrySilbert承诺会在1月8日给出解决方案,但现在时间已过。

目前DCG的情况是:

Genesis目前正在考虑破产;

DCG关闭财富管理子公司;

DCG有20.25亿美元欠款;

Genesis可以调用他们的16.75亿美元贷款;

Genesis欠Gemini9亿美元……

从这一切中,我们可以学到什么?

比特币是一种无交易对手风险的数字资产,如果进行正确、合规的自我托管,则不会产生杠杆作用或收益。但是,投资者有管理其财务的个人责任。

但人类的头号问题往往是贪婪,正如历史告诉我们的那样,贪婪通常会导致欺诈、操纵和中心化。通过托管自己的比特币,您持有的是比特币,而不是借条或纸质衍生品。

正如我们在2022年所看到的那样,随着资金追逐高收益并使用比特币追逐收益而产生了可怕的交易对手风险。加密行业应该从中吸取教训,尽职调查始终至关重要。

最后,加密生态中每个人都要牢记一句话:“Notyourkeys,notyourcoins”。

在数字经济浪潮下,元宇宙产业正在加速融入到各行各业中。虚实共生和去中心化是元宇宙时代的特色,1月16日,《Web3.0的未来及.Meta元宇宙发布会》将在上亿传媒视频号隆重开启.

1900/1/1 0:00:00有传言说埃隆·马斯克可能会推出自己的推特币,可能会把狗狗币晾在一边,甚至抛弃它。Twitter用户界面的泄露最早出现在12月初,显示了“Coin”功能。几小时前,又有新的爆料.

1900/1/1 0:00:00本文涵盖了去中心化身份的核心概念、互联网上身份的演变、Web3身份基础设施栈的逐层概述以及隐私原语的相关发展情况。我们会在未来的文章中探讨人格证明、合规性以及应用层.

1900/1/1 0:00:00加密市场在2022年波动巨大,在此期间,LUNA暴雷,三箭资本破产,以及SBF的“加密帝国”瞬间崩塌.....一系列加密事件引起多国政府震动.

1900/1/1 0:00:00图片来源:由MazeAI生成 入门 你是否曾经徒步旅行并尝试在不使用桥的情况下过河?我有,我可以告诉你这感觉很糟糕。与现实世界中的桥一样,加密货币桥(以及它们更华丽的表亲:「互操作性协议」和「通用消息层」)提供了相同的价值.

1900/1/1 0:00:00作者:Matti、Rapolas、Cam,ZeePrimeCapital编译:PANews,王尔玉构建超级应用:胖应用与胖协议 马斯克发推称收购Twitter是为了加快创建超级应用胖协议概念由JoelMonegro于2016年提出.

1900/1/1 0:00:00