原文标题:《ThecompleteguidetoGLPwars》

作者:HenryAng,MustafaYilham,AllenZhao&JermaineWong,BixinVentures

真实收益被认为是人们可以在链上找到的最纯粹的收益形式,它不依赖于过多的代币释放,而是依赖协议实际交易产生的费用和收入。如果协议选择将利润分享给用户,那么这种可持续性的收益对DeFi农民来说极具吸引力。

GMX是产生真实收益的代表性项目。作为一个受欢迎的永续交易平台,GMX使用GLP作为交易的流动性,用户交易产生的损失和平台费用的70%会以ETH或AVAX的形式分配给LPs和GMXToken持有者。换言之,作为DeFi协议中最大的费用产出者之一,GMX将大部分费用收入分配给利益相关者。

图1:2月11日DeFi协议产生的费用

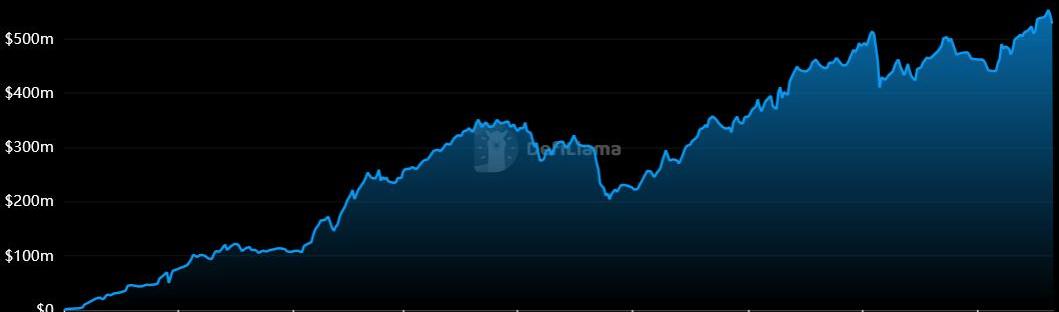

自GMX上线以来,市场对GLP的需求猛增。目前,GMX锁定的总锁定资产价值超5亿美元,且一直处在增长状态,而GMX引发的真实收益叙事也获得了越来越多人追捧,开发者开始在GMX之上构建项目,并吸引GLP份额,GLPWar随之而来。

图2:GMX的TVL

GLPWar的起因

在了解GLPWar之前,我们先对GMX和GLP进行简单梳理。

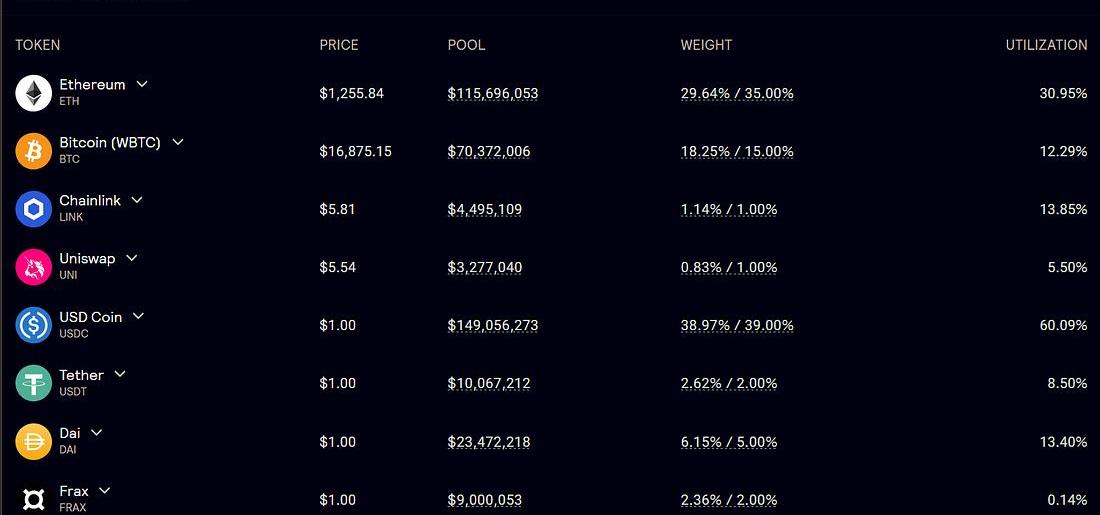

GLP是一个类似于Uniswap的LPs流动资金池,它由下图所示的一篮子代币组成,其中48%是稳定币、52%是由其他币种组成,由于BTC、ETH等币种价格波动,整体价值会出现相应的波动。用户被激励质押GLP,以从交易者的损失中获利,同时获得esGMX和分享70%的平台交易费用。

图3:GMX的GLP组合

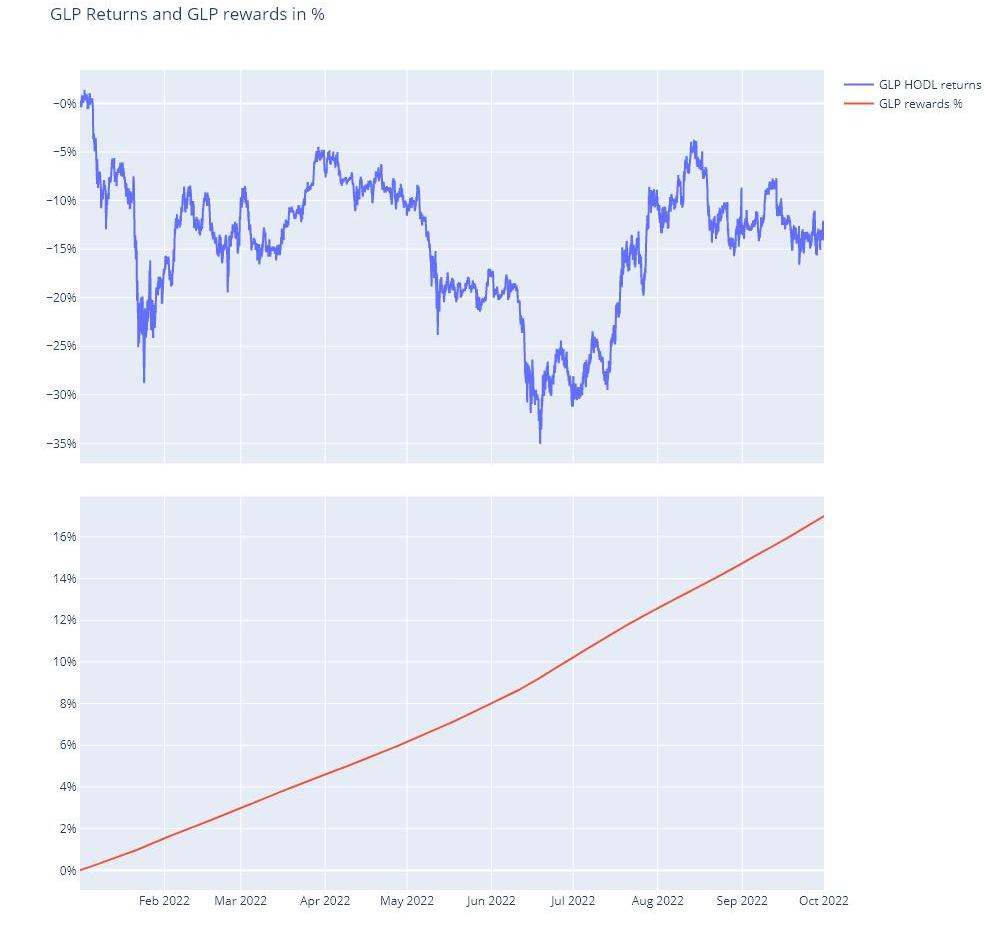

由于市场风险,GLP质押者获得收益的同时也可能出现亏损。下图对GLP的回报与收益进行了比较。自成立以来,GLP的回报率为-13%。

彭博社:Tiger Global曾在贝恩等公司的尽调帮助下对FTX投资3800万美元:11月22日消息,知情人士透露,咨询公司贝恩公司是帮助Tiger Global对FTX的投资进行尽职调查的咨询公司之一。Tiger Global现已将其3800万美元的FTX股份减记为零,而Tiger Global每年向贝恩支付超过1亿美元用于研究私营公司。Tiger Global的代表对此拒绝置评,贝恩资本也没有立即回复置评请求。 报道称,Tiger Global的FTX投资只是其127亿美元的 Private Investment Partners 15基金的一小部分。PitchBook数据显示,该公司于2021年10月首次支持FTX(当时FTX的估值为250亿美元),并于今年1月再次支持FTX(当时FTX的估值为325亿)。

FTX是Tiger Global去年进行的358项风险投资之一,也是2022年迄今为止的290项投资之一。 此前消息,外媒称报道称Tiger Global减记FTX投资后成立新基金并拟募资60亿美元,当时未披露具体的投资金额。(彭博社)[2022/11/22 7:56:03]

图4:GLP回报

另外,GLP收益以ETH或AVAX支付给用户,用户必须手动领取奖励并进行复投操作。尽管Arbitrum和Avalanche的费用很低,但手动复投多次势必会产生相应的手续费。

开端

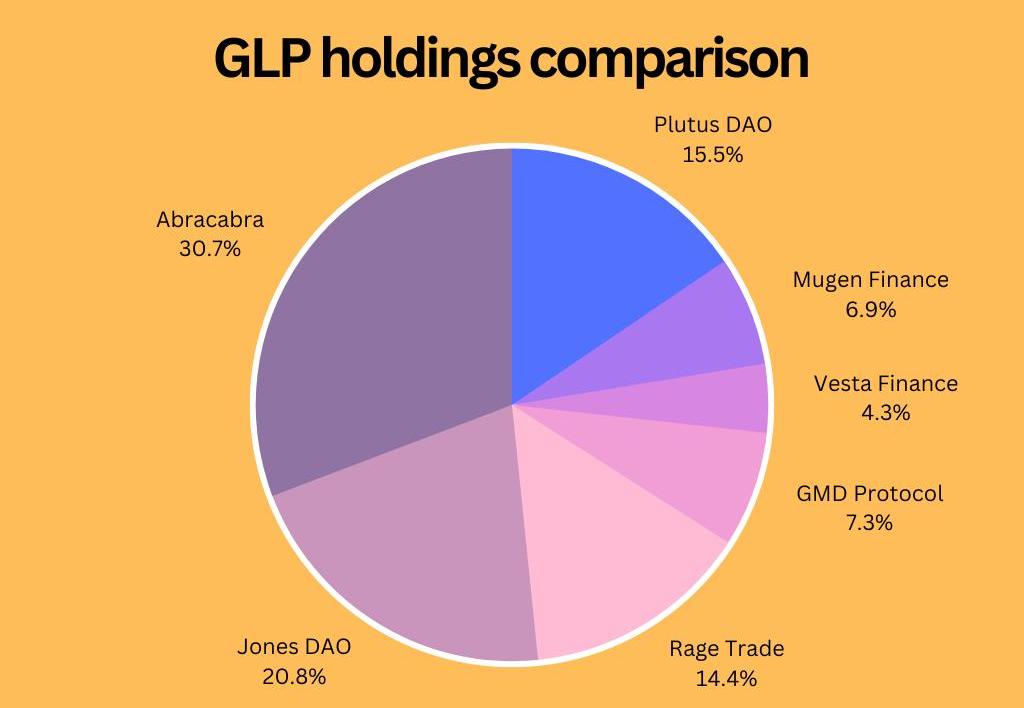

各个协议注意到了GLP的问题,并提出解决方案,比如将GLP的风险敞口对冲掉会怎样?如果将收益率杠杆化会怎样?如果收益可以自动复投会怎样?如果GLP可以用作抵押品会怎样?开发者们开始寻找突破点,GLPWar随之而至。

图5:各类协议对GLP持有比例

GMX生态

PlutusDAO

PlutusDAO是一个收益聚合器,通过原生代币PLS进行协议治理。它为veJones、veDPX或veSPA等veAssets提供流动性质押。集成GLP后,用户可以存入GLP用于解锁更大功能的plvGLP。

使用plvGLP,ETH奖励将每8小时自动计算一次。由于自动复投,plvGLP的价值增加,持有者可获得更高的APY。PLS代币也作为流动性挖矿奖励分发给plvGLP质押者。Plutus收取GLP收益的10%作为费用。

plvGLP还解锁了与其他协议的可组合性。常规GLP只能在GMX上质押,不能与其他协议集成,plvGLP通过与各种借贷、资产管理协议合作来解决这个问题。通过LodestarFinance和VendorFinance,用户可以使用plvGLP进行借款或抵押,用户可以据此制定更好的策略,比如可以持有杠杆多头或空头头寸,也可以通过借入BTC和ETH手动执行delta中性策略。/img/20230515162657663025/5.jpg "/>

图6:MugenFinance的简化工作流程

VestaFinance

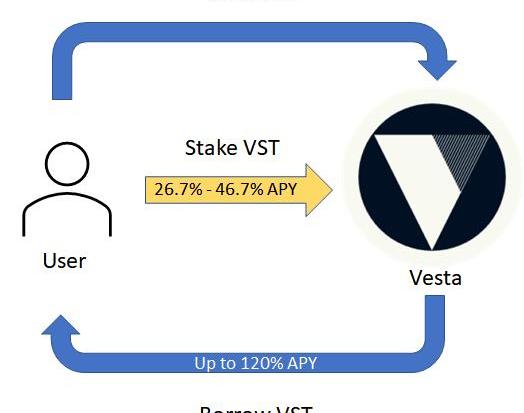

VestaFinance是一个抵押债务平台,用户可以锁定抵押品并铸造Vesta的稳定币VST。GLP是Vesta接受的抵押品之一,这为用户增加GLP新的使用场景。用户可以存GLP,借入VST,来实现资金效率的最大化。

VST可以在Vesta的矿池中抵押,根据锁定期不同可获得10-40%的稳定币收益率。在抵押率为150%时,VST的收益率将为6.7%-26.7%。总体而言,在没有任何直接敞口的情况下,GLP收益率可以提高到46.7%左右。

Vesta还允许对GLP收益率进行杠杆操作。与Degenbox类似,用户可以存入GLP获得VST贷款,然后用它来购买更多的GLP。这个过程重复多次能获得更大的杠杆头寸。在120%的抵押率下,6倍的杠杆头寸是可能的,APY将达到近120%。

图7:GLP收益率杠杆操作图示

然而,这种策略可能受到BTC和ETH等资产价格波动的影响,从而产生清算风险。RiskDAO有一篇很棒的文章介绍了VestaFinance的风险及其当前配置的安全性。

BKEX Global将于10月26日15:00上线HBC:据BKEX Global公告,BKEX Global将于2020年10月26日15:00(UTC+8)上线HBC(HBTC Captain Token),开放交易对:HBC/USDT。

HBC是由HBTC霍比特交易平台发行的区块链通证,是前BHEX交易平台通证BHT的升级,HBC代表了霍比特交易平台HBTC 、 HBTC Chain、和币核云 BlueHelix Cloud 三大产品的核心权益。每一位满足持有HBC大于1000枚的用户,均可申请成为霍比特队长。霍比特队长是HBC通证的社区合伙人,具备社群领导力与影响力的HBTC霍比特支持成员,能承担HBTC霍比特平台的社群组建工作的HBC通证持有者。[2020/10/25]

UnstoppableFinance

UnstoppableFinance为GLP持有者提供完全免费的自动复投器。与按收益或存款收取一定比例费用的其他协议相比,使用自动复投器不收取任何费用,用户可以因此节省gas成本。该协议的保险库是使用ERC-4626代币化保险库标准构建的,任何人都可以在其保险库之上构建。

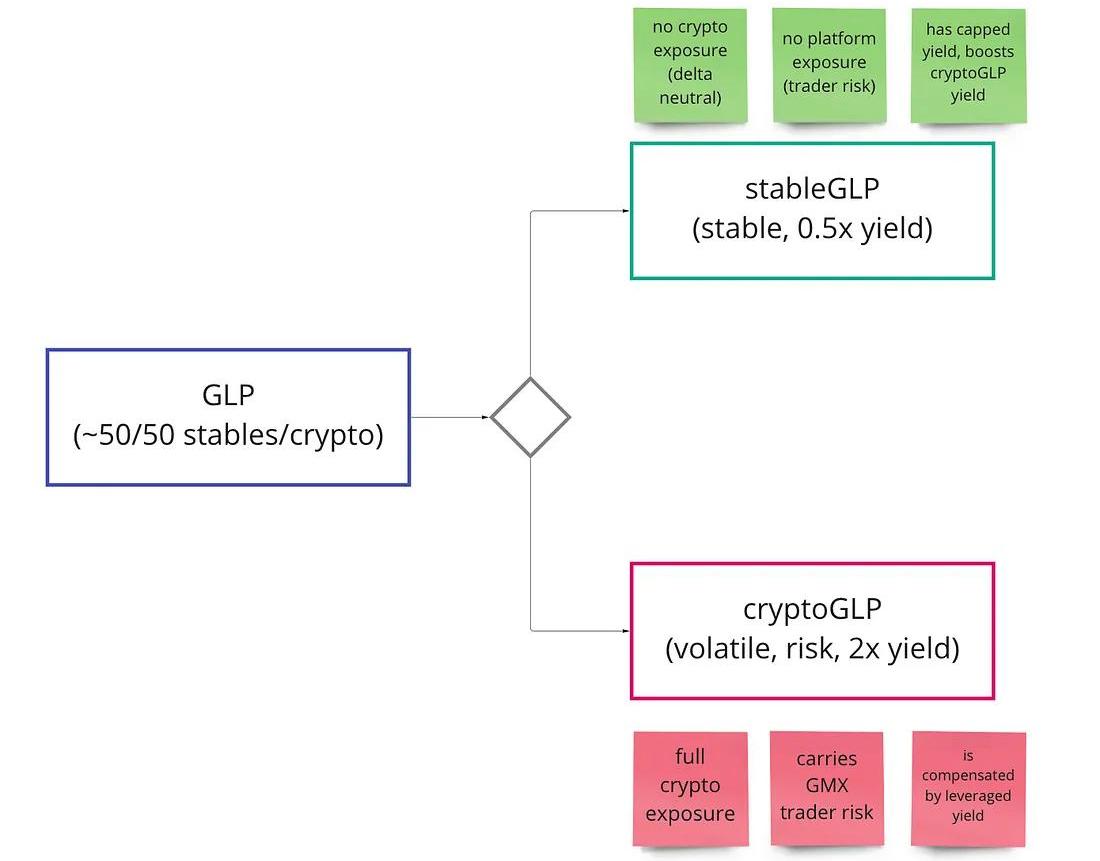

他们还有一个名为TriGLP的新机制仍在开发中。该机制将GLP代币化为stableGLP和cryptoGLP,根据它们承担的风险获得不同数量的收益。他们的目标是创建一个类似delta中性稳定币的头寸,年利率约为10%,且不会受到波动的影响;以及类似加密货币的头寸,年利率约为30%,同时保持完整的ETH/BTC敞口。

图8:TriGLP机制图示

GMDProtocol

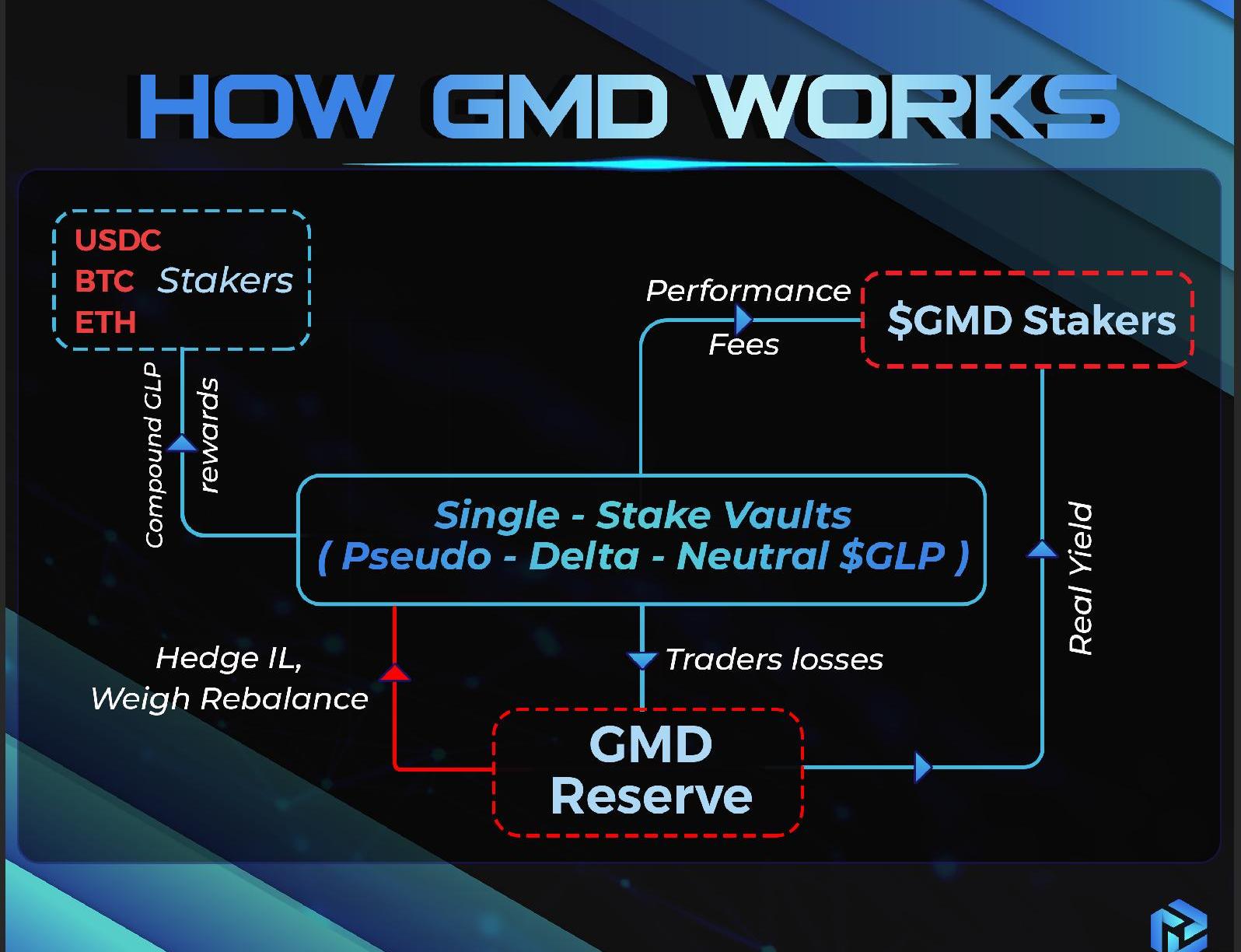

GMDProtocol是另一个提供附加功能的收益聚合器,它通过提供伪delta中性策略缓解GLP的直接敞口问题。

GMD为BTC、ETH和USDC提供单一质押金库,其存款限额基于GLP对USDC、ETH和BTC的相对比率,金库中的资产则用于铸造GLP并赚取收益。这允许用户对他们存入的资产保持pseudodeltaneutrality。例如,想要不接触BTC、ETH或GLP中的其他代币的情况下通过USDC赚取收益的用户可以将资金存入GMD的USDC金库来获得部分GLP收益。这种伪delta中性策略使用基于GLP的USDC、ETH和BTC组成的比率。

随着时间的推移,分配给GMD上3个金库的金额需要每周通过手动来重新平衡,以调整至新的GLP比率。GMD协议不会重新平衡用户资金,但它会将最大总价值的5-15%存入Delta-NeutralVaults来进行重新平衡。这有助于缓解低准备金问题,因为协议本身有流动性可供提取。

为了进一步降低GLP中Uniswap等较小资产的波动风险,GMD提供了一个协议储备,其中包含的GLP的价值为总TVL的5%-15%。该协议储备金由国库资助,将在用户资产价值低于GLP价值时补偿给用户。GMD认为,从长远来看协议储备金只会增长,因为它可以从GMX交易员的损失中获得价值。

BKEX Global将于今日18:30上线PNT:据BKEX Global公告,BKEX Global将于2020年8月20日18:30(UTC+8)上线PNT(pNetwork),开放交易对:PNT/USDT。

pNetwork是一个去中心化的系统,完全开放。它是对区块链的补充部分,有助于发挥区块链的潜力。pTokens系统连接了各种区块链,为加密流动性的自由流动提供动力。[2020/8/20]

图9:GMD工作机制

从实际表现来看,3个金库在2022年12月11日到2023年2月12日期间的收益率为2.6%-2.9%。根据这些结果推断,APY约为16.6%-18.7%,略低于宣传的20%-26%APY。

图10:GMD金库表现

虽然GMD试图保持Delta中性,但它没有任何空头敞口来保持真正的Delta中性。该协议本身需要储备金来作为对无常损失的支持。这限制了GMD的可扩展性,因为如果没有足够的储备,金库就不能变得太大。它们只能根据协议储备的表现来扩展到更大的TVL。到目前为止,GLP储备处于盈亏平衡状态,GMD扩大金库将受到限制。

图11:GMD储备的表现

YieldYak

YieldYak是一个基于Avalanche的自动复投器。每一个用户只要点击再投资,就可以获得AVAX的复合奖励,这种机制对于用户而言是一种激励。

得益于Avalanche的1.8亿美元激励计划AvalancheRush,YieldYak能够为储户提供更多奖励。GLP策略存款人将从AvalancheRush获得最高达30万美元的AVAX。此外,还可以通过在YieldYak永久质押esGMX以最大化GLP奖励。为优化GLP,YieldYak还升级了YakSwap。YakSwap可以自动选择将资产交换到GLP的最佳路径,帮助将GLP重新平衡到预期的指数权重。这减少了用户的滑点,同时帮助GMX拥有合适的资产比例。

RageTrade

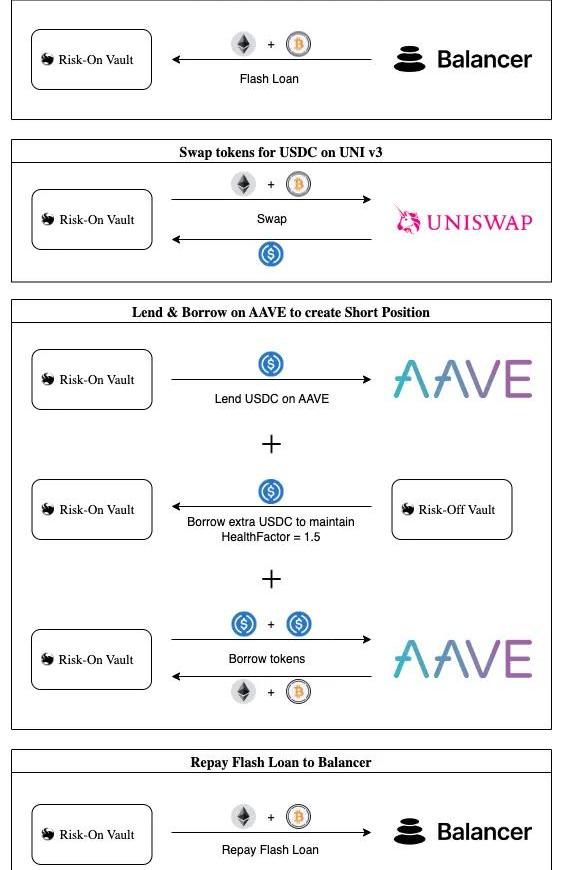

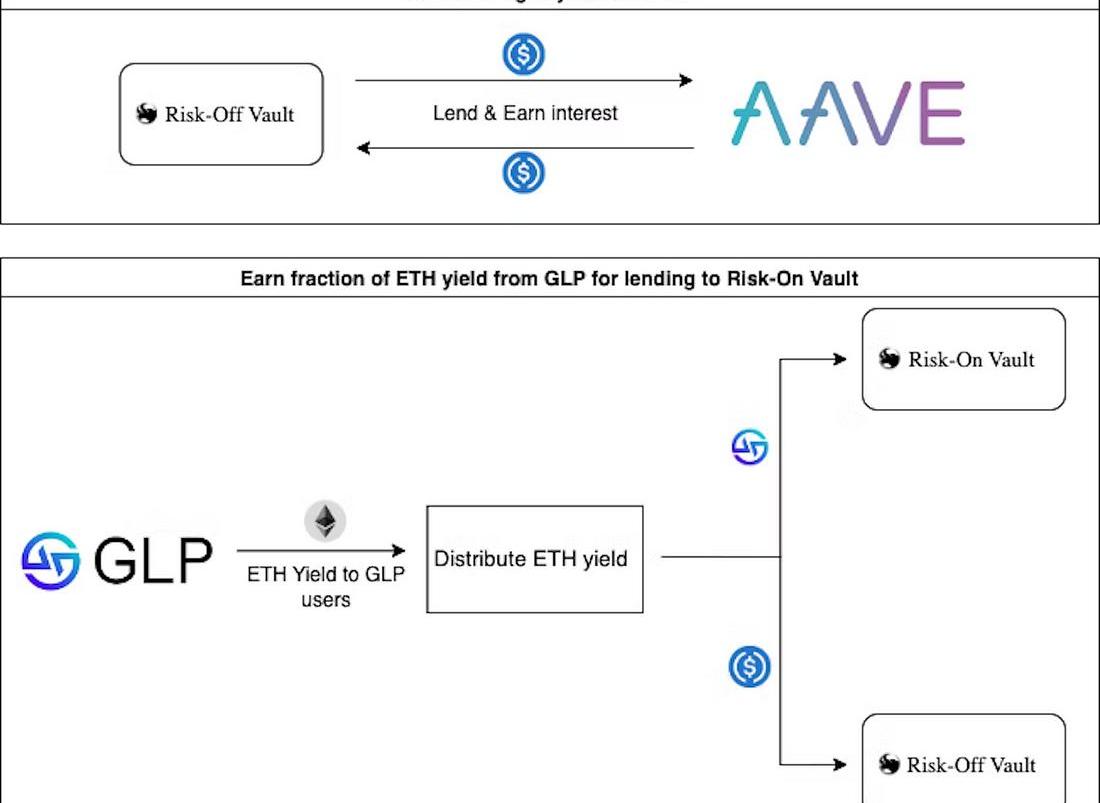

RageTrade是Arbitrum上一个利用LayerZero底层的永续交易平台。他们是第一个推出双金库系统以最大限度地减少直接市场风险的项目,其拥有Risk-OffVault和Risk-OnVault两个金库通过在Aave和Uniswap上操作来最大程度地减少BTC和ETH的风险敞口。

用户将sGLP或USDC存入Risk-OnVault,该金库在Balancer上通过闪电贷借出BTC和ETH,并在Uniswap上出售成USDC,出售获得的USDC连同Risk-OffVault的USDC会被存入AAVE再借出BTC和ETH,这些BTC和ETH会被用来偿还Balancer的闪电贷。这些操作将在AAVE上创建了一个空头头寸,因为Risk-OnVault现在借入了BTC和ETH。

Bittrex Global高级副总裁:Bittrex将会推出平台币,并打造开发者生态系统:Bittrex Global高级副总裁Chris Sinkey在节目中表示,加密货币领域有很多有意思的事情在发生,Bittrex将会推出平台币,这是对一直以来积极参与到Bittrex生态系统的忠诚用户的一种奖励。未来12个月Bittrex还有一个计划,会打造开发者生态系统,开发者利用Bittrex的基础架构,开发各种不同领域的应用。(Cointelegraph)[2020/6/28]

Risk-OffVault的另一个重要特征是为Risk-OnVault提供抵押品,抵押品将用来维持AAVE的借款健康系数1.5。每12小时,该头寸就会重新开放以收取费用,并在AAVE和GLP抵押品的空头之间重新平衡PnL,并根据GLP存款的构成重新平衡对冲。

图12:Risk-OnVault机制

图13:Risk-OffVault机制

将Risk-OnVault与GLP的回报表现相比,理论上它的利润回报率约为25%,而GLP为-13%。

图13:金库收益表现对比

然而,目前Risk-OnVault的回报率为-1.2%,GLP价值损失主要是由于对冲直接敞口的高成本和交易者盈利导致。在RageTrade完成第二次审计并提高其存款上限后,他们将能够显著降低对冲成本。为了对冲交易者的PnL,RageTrade将提供部分或全部对冲交易者PnL的选项。如果用户愿意,这些将以单独的金库的形式供用户存放。

JonesDAO

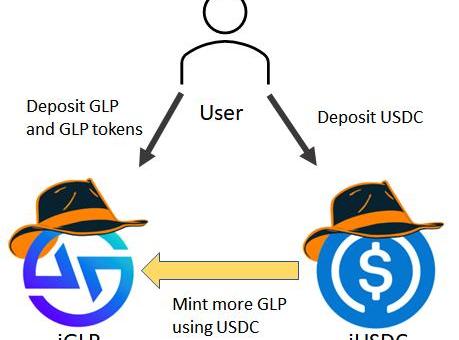

JonesDAO是一个收益、策略和流动性协议,旨在提高资本效率。依靠双重金库机制为用户提供杠杆收益,JonesDAO的jGLP金库允许存放GLP和GLP内的任何资产,jUSDC金库接受USDC存款。

来自jUSDC金库的USDC可以用于铸造更多的GLP并获得GLP的杠杆头寸,然后,GLP奖励将在jGLP和jUSDC存款人之间分配,他们分别获得33%和11.3%的年化收益。jGLP金库将自动平衡其杠杆以防止清算,此外,用户还可以选择自动复投。

图14:JonesDAO的协议机制

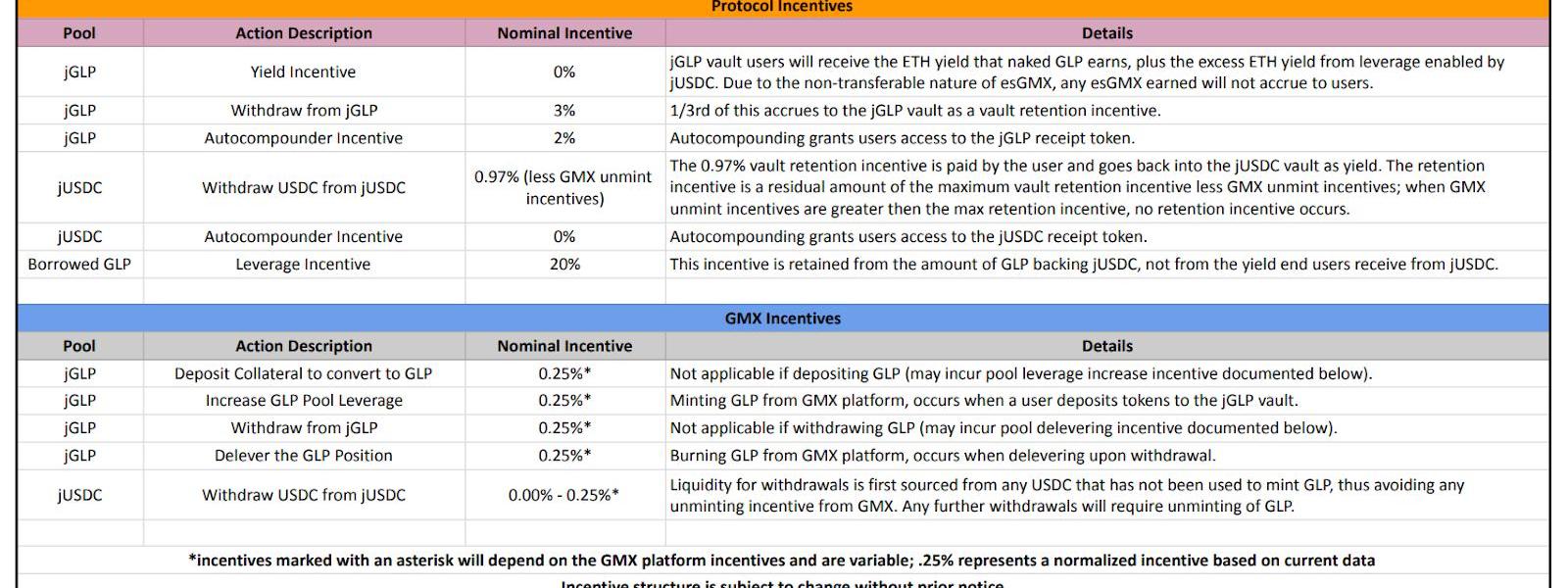

JonesDAO的费用结构如下,他们为了长期增长而建立了独特的费用结构,继续抵押的用户会从取消抵押的用户那里收取费用,鼓励用户继续在JonesDAO质押。

图15:费用结构

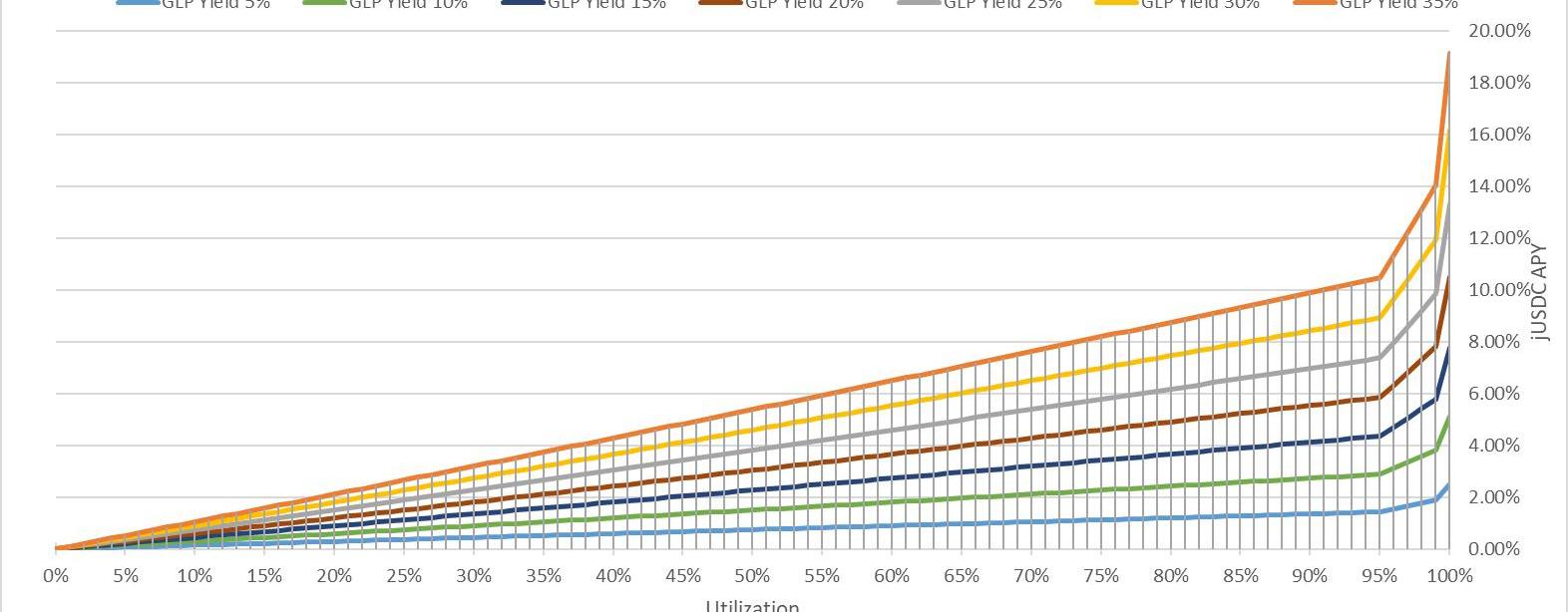

存入jUSDC金库的USDC越多,可以购买的GLP就越多,从而导致更高的杠杆率。下图显示了jUSDCAPY与金库利用率的关系,其中GLP收益率为35%,由于杠杆增加,jUSDC收益率可以上升到近20%。

图16:jUSDCAPY与金库利用率的关系

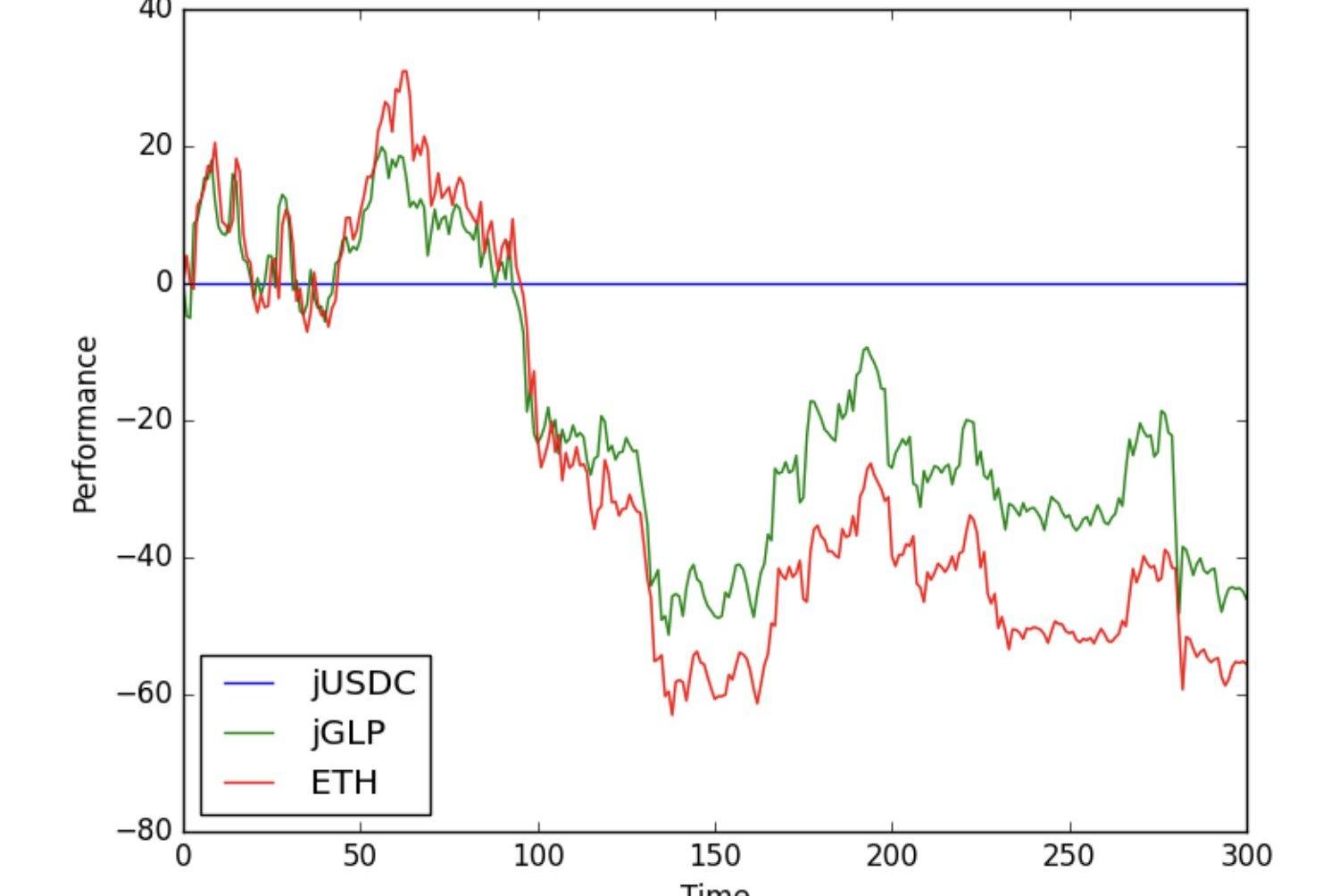

就回报表现而言,jGLP并未对冲市场风险,实际上是放大了风险。这意味着jGLP金库的实际表现取决于市场状况。针对0%GLP收益率和80%利用率的回测,表明jGLP优于ETH。如果包括GLP产量,结果可能会更好。

图17:jUSDC和jGLP对ETH的表现

Abracadabra

Abracadabra是一个借贷平台,拥有自己的稳定币MIM,可以使用计息抵押品借入。它引入了magicGLP,一种GLP代币的自动复投器。从GLP的ETH收益将被用于购买更多的GLP,然后转化为magicGLP。使用平台上的MIM,用户可以选择将他们的头寸通过杠杆化提升4%,以实现他们的GLP上高达84%的APY。

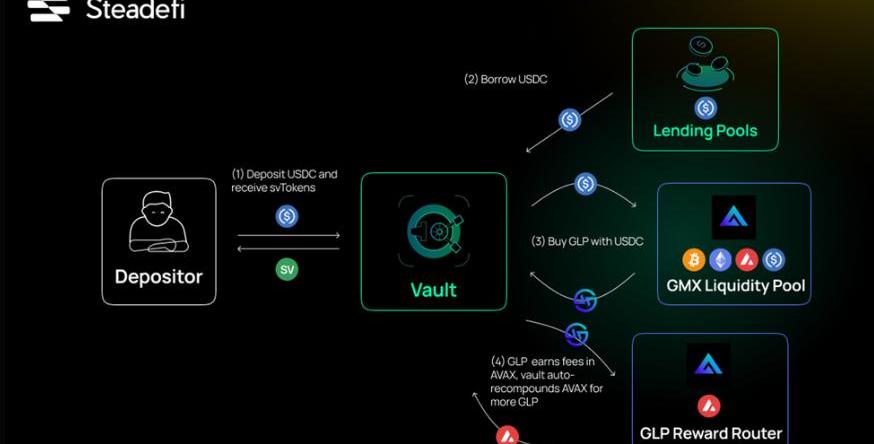

Steadefi

Steadefi是一个提供自动收益杠杆化的策略的平台,他们目前有一个金库,可以提供3倍GLP杠杆头寸。

用户每向金库存入1美元,就会从借贷池中借2美元来铸造GLP。这有效地创建了一个3倍的杠杆头寸,该头寸会随着时间的推移自动复投并在必要时重新平衡。

图18:Steadefi机制

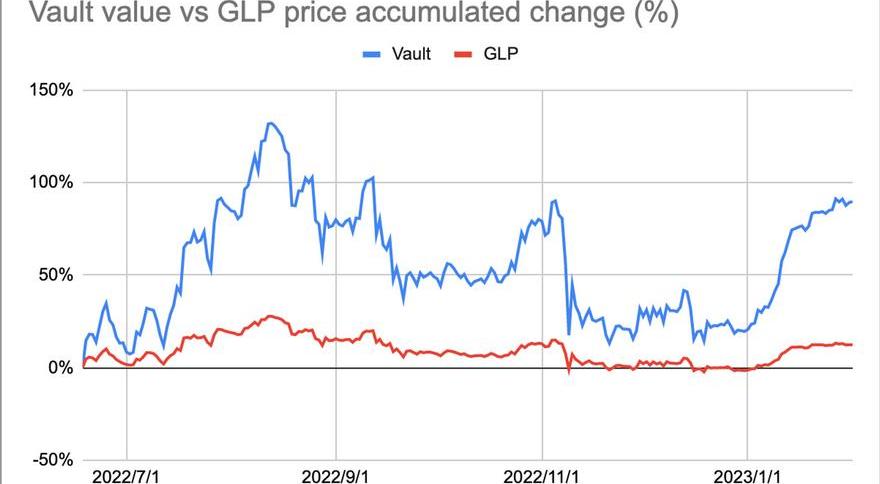

在表现方面,GLP的PnL为12.3%,Steadefi的金库以89.8%的PnL优于GLP,收益率高出7倍。

图19:Steadfi与GLP的表现对比

协议关键指标对比

协议

公链

类型

APY

GLPTVL

发布时间

费用

PlutusDAO

Arbitrum

聚合器

61.4%

$8.2M

29/8/22

退出:2%

-10%收益

MugenFinance

Arbitrum

聚合器

19.6%

$3.4M

8/9/22

10%收益

VestaFinance

Arbitrum

CDP

19.6%-120%

$2.9M

13/9/22

20%收益

UnstoppableFinance

Arbitrum

自动复投

19.6%

$57.5K

22/9/22

-

GMDProtocol

Arbitrum

Delta中性

20%-26%

$5.9M

5/11/22

质押:0.5%

YieldYak

Avalanche

自动复投

124%

$12M

18/11/22

10%收益

RageTrade

Arbitrum

Delta中性

9.26%/5.56%

$7.4M

12/12/22

18.5%收益

JonesDAO

Arbitrum

杠杆金库

33%/11.3%

$13.5M

28/1/22

退出:1%-3%

Abracadabra

Arbitrum

杠杆金库

21.4%-84%

$20.6M

31/1/22

1%收益

备注:GLPFDV数据截取至2月16日

潜在的加入者

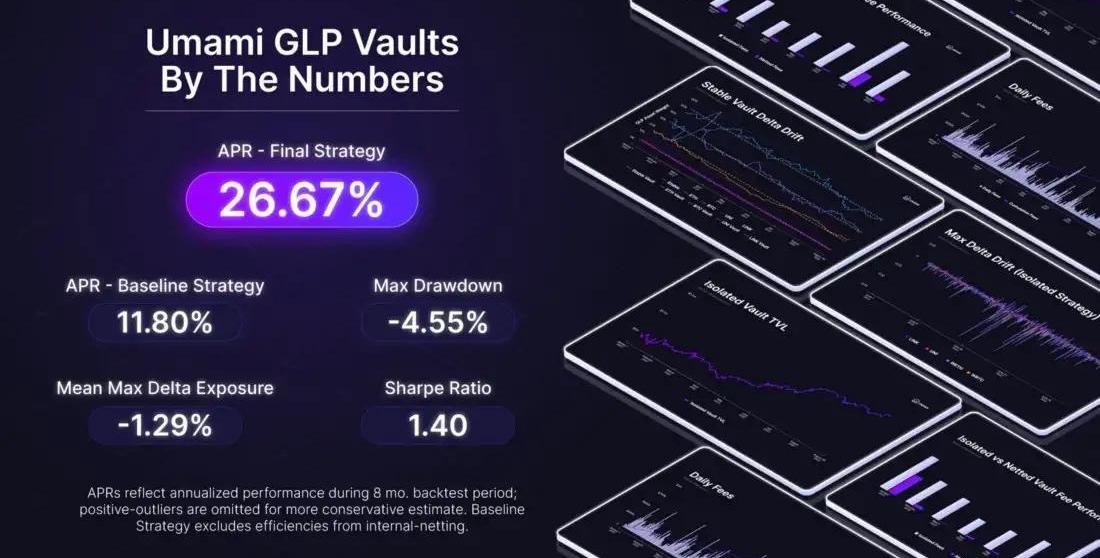

UmamiFinance

UmamiFinance预计推出其GLP金库的v2版本,该版本将提供一种算法对冲策略。目前Umami仍在进行后台测试和优化他们的金库,最近测试结果显示年化收益率为26.7%。

图18:Umami测试结果

YamaFinance

YamaFinance正在构建一种拥有最大资本效率、速度和安全性都进行优化的全链稳定币,目前尚未在Arbitrum上推出其GLP收益杠杆化产品。

Yama能够提供高达101倍的杠杆,从而提供更好的收益获取机会。对于GLP,他们将其限制在17倍,使APY达到333%。目前Yama尚未详细说明其杠杆GLP流动性收益获取的机制。这可能涉及借款人使用GLP抵押品借入YAMA并获得杠杆头寸以获得更高的收益。

GLPWar的未来

可以看到,众多开发者基于GMX建立了很多协议,不少协议也汇集了数百万美元的TVL,整个市场对基于GLP的产品有着明确的需求。

由于DeFi的可组合性,这种搭建乐高式的操作使得GLP在各类协议中发挥作用,包括收益率杠杆化、自动复投和借贷等。随着GMX生态发展壮大,预计会有更多协议将GLP集成到它们的协议中。当然,GLP也存在因交易者交易赚取利益并从GLP撤出资产而被完全耗尽的风险,因此,很多协议未来可能会尝试对冲交易者的PnL,以降低风险。

用户下载钱包通常不是为了用钱包本身,而是为了通过钱包去触达更多的实际应用场景。Cwallet在提供钱包基础功能的同时,正通过定制Web2和Web3用户体验和习惯的多功能工具,成为用户与链上应用无缝交互的桥梁.

1900/1/1 0:00:00Meta在“下一代互联网”的豪中没有得到回报,而微软已经解散了其工业元宇宙核心团队,腾讯也不再计划制造硬件。这其中究竟出了什么问题?上个月,《大西洋》杂志的梅根·加伯认为,人们已经生活在元宇宙中.

1900/1/1 0:00:00撰文:Markie、Yafon 一.什么是动态NFT? 动态NFT是通过实现NFT的元数据的可变性而将NFT具有其他功能,在视觉上可以根据背后元数据的流动而变化.

1900/1/1 0:00:00作者:ThorHartvigsenArbitrum生态系统指南?在过去的几周里,我深入研究了100多个Arbitrrum协议,总结出了13个值得密切关注的项目的路线图.

1900/1/1 0:00:00作者:Yiping,IOSGVenturesZK为跨链通信提供了一种 安全,低成本的方式 跨链通信协议仍处于早期阶段,但有望允许DApp访问不同链上的数据DeFi.

1900/1/1 0:00:00DeFi数据 1、DeFi代币总市值:513.48亿美元 DeFi总市值及前十代币数据来源:coingecko2、过去24小时去中心化交易所的交易量38.25亿美元 金色热搜榜:HC居于榜首:根据金色财经排行榜数据显示.

1900/1/1 0:00:00