撰文:Bruce,DODOResearch

编辑:Yaoyao、Lisa

总结

以太坊质押率较低,增量空间巨大,LSD市场增长可持续。

上海升级将打通LSD产品最后的提现环节,LSD的锚定性和流动性将大幅提升。

Lido头部效应明显,复合增长率长时间处于高位,DeFi乐高丰富,捕获了LSD大部分增量,是LSD第一梯队龙头项目。

LSD协议第二第三梯队的项目差距不大,之后将会迎来较大竞争。

LSD将带动整个DeFi板块,LSDWar刚刚拉开序幕。

本篇文章我们根据自建Dune数据面板、引用多个数据源,对LSD赛道数据进行详尽分析,平行对比分析LSD第一第二梯队项目。

本文将从市场份额、市场增长率、节点运营商表现、折价表现、LSD用处去向等多种数据维度,分析展现LSD赛道的市场现状,让读者直观感受LSD赛道市场现状。文章的数据分析结构也可作为读者在评估第三梯队项目的参考。

注:全文数据截止至2023.3.1

自建Dune面板:https://dune.com/owen05/lsd-datacheck

LiquidityStakingDerivatives,简称LSD,是用户通过联合质押方式质押ETH换取的凭证,LSD代表了持有者的质押资产,持有LSD可以享受质押收益。目前规模最大的LSD是Lido协议的stETH。

01.?背景

1.1以太坊质押与上海升级

以太坊1.0采用POW共识机制,节点需要通过计算来获得记账权。在以太坊2.0中,共识机制转为POS。在之前以太坊大型升级中,已经将信标链合并至主网,但是质押在信标链的ETH以及相应的质押奖励在上海升级后才可以提出。

因此,上海升级使得用户可以提取质押资金,通过上海升级,以太坊将实现POS的全部基本功能,消除质押资金无法提取的风险,并打通LSD产品逻辑的最后一环。

1.2LSD的需求

在ETH2.0中,采用了POS共识机制,节点需要质押32ETH才能参与网络维护。质押ETH所产生的流动性问题也就随之而来。LSD的出现就解决了这一问题,通过LSD,质押者可以将质押的ETH转化为一种可以交易的资产,从而解锁流动性,且LSD也降低了用户质押ETH的门槛。同时,交易者也可以通过交易LSD来获取收益,从而增加市场的流动性和活力。

数据:过去一周Blur竞标池锁仓量缩水超五分之一:金色财经报道,Defillama数据显示,Blur竞标池锁仓量自3月2月触及1.4718亿美元高点后,过去一周不断下降,截至目前已缩水至1.1549亿美元,跌幅达到21.5%。[2023/3/10 12:54:19]

1.3LSD赛道火热的因素

市场处于熊市,用户追求稳定安全的收益率,而以太坊质押收益稳定,通常在4%-8%,且风险低。

上海升级将使LSD产品逻辑完整,降低了质押风险,质押资金自由出入,这有可能会推动机构等进入质押。

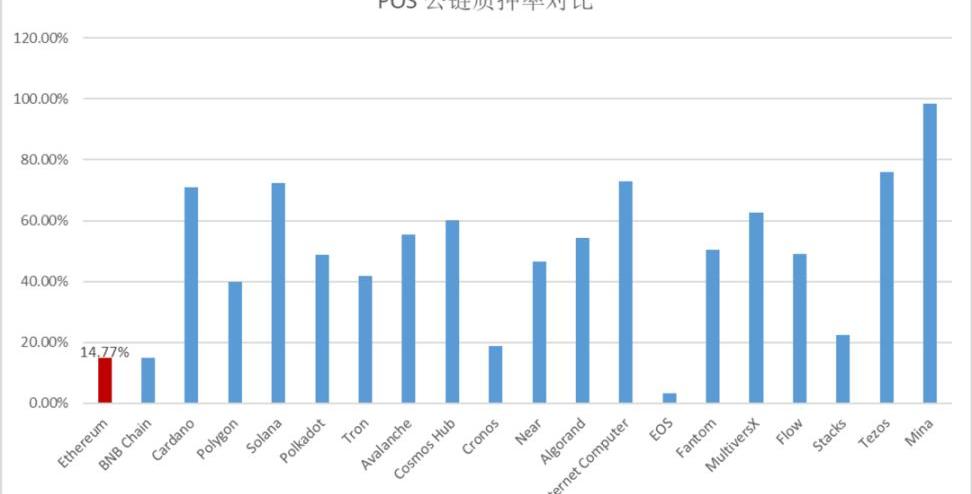

以太坊整体质押率较其他POS公链低,上升空间大。

以太坊通胀预期稳定,结合以太坊币价,质押赛道每年的收益相当可观,大约在10亿美金左右,相比于其他POS链更有吸引力。

LSD本身可以搭建更多的DeFi产品和策略,组合空间大。

02.?LSD商业模式&头部典型项目

2.1四种质押方式

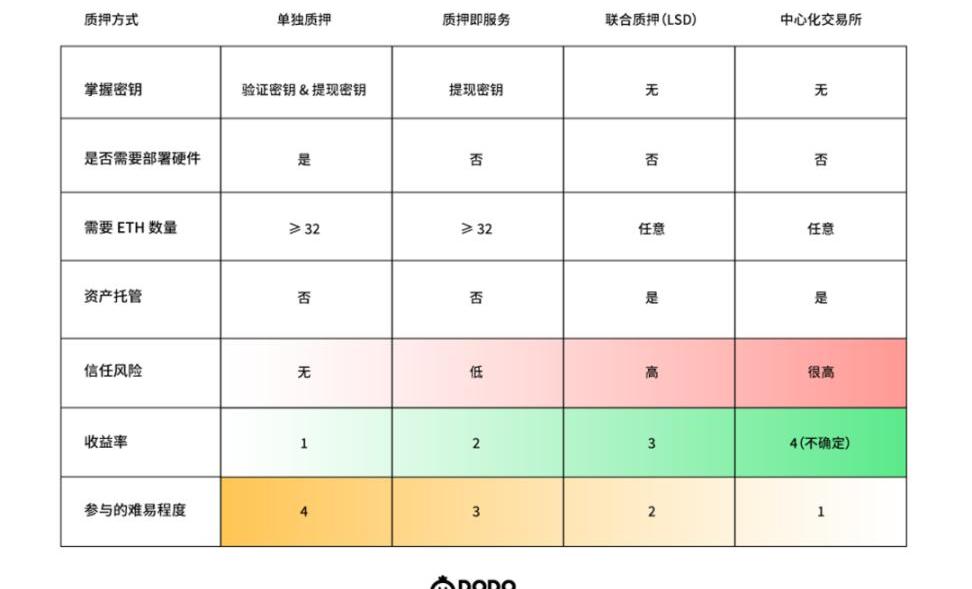

目前参与以太坊质押的方式有四种,LSD在官方文档中被称之为联合质押。现有LSD协议普遍会抽取一定的手续费作为利润,理论上LSD协议的收益率是较单独质押等低。

来源:Ehereum官方文档

从表中可见,联合质押的特点主要是无需运行硬件,无32ETH门槛,无需管理密钥,简便易操作,且能随时退出。但同时需要托管资产,有一定的信任风险。

2.2LSD市场份额

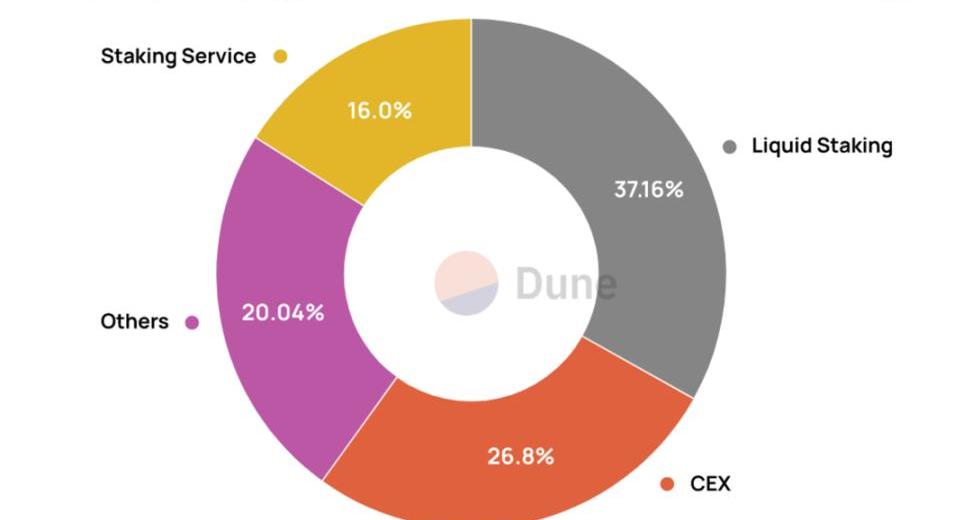

LSD是最受欢迎的质押方式,市场份额占三分之一,且有望继续增长。

数据:每日活跃比特币地址连续5天保持在100万以上:11月4日消息,据Santiment数据显示,BTC网络上每日活跃比特币地址连续5天保持在100万以上的水平,此外,比特币网络整体的其他指标均呈现领先水平,包括闪电网络在过几天也显示出持续增长。在2021年前十个月,该网络增加了近92000个节点。[2021/11/4 21:24:55]

数据来源:DuneAnalytics?Dr.DODO自建Dashbord;备注:LSD协议手动索引,Others项包含了未知种类的质押地址

2.3龙头项目Lido

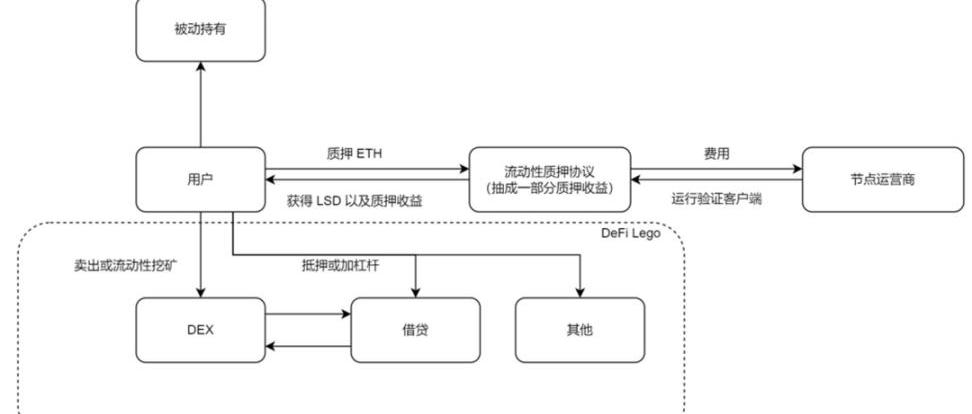

Lido的运作机制

用户将ETH存入Lido,并获得相应数量的stETH代币。

Lido将ETH收集起来,节点运营商通过Lido分发的验证密钥运行节点,获得质押收益。

节点运行,扣除惩罚拿到质押收益,节点运营商抽成,Lido抽成后将收益以stETH的形式发放给stETH的持有者。

stETH持有者提取质押奖励。过程中,Lido通知节点运营商提现,节点运营商将提现请求发至BeaconChain,排队提取资金。随后,以太坊将资金汇入Lido的提现地址,持有者销毁stETH,Lido将ETH汇入持有者地址。

stETH持有者也可以通过DEX等DeFi协议搭建更多的策略,比如将stETH存入DEX进行流动性挖矿,赚取手续费,或是将stETH抵押至借贷协议中赚取利息,抑或是循环借贷增加杠杆。

Lido的运作机制代表了这个赛道最基本的商业模型。在下游,吸收用户的资金形成资金池管理资金,用于POS质押,在上游,组织节点运营商代替用户成为验证节点,获取质押奖励。

用户无需运行硬件,无需32ETH门槛,质押享受ETH质押收益率。

Lido作为链接用户和节点运营商的协议,保管用户资产,协调节点运营商,抽取一部分收益。

节点运营商运行硬件,抽取一部分收益。

行业普遍总抽成在10%左右。

LSD商业模式

2.4其他模式创新

LSD项目在本质上模式是一样的,不同的LSD项目在不同的环节有一定的创新之处。

数据:过去一周,超过174000枚BTC流出中心化交易所:据viewbase数据,过去一周,174328枚比特币流出中心化交易所。其中,Kraken流出97567枚比特币,Coinbase流出26051枚比特币。[2021/7/31 1:26:31]

RocketPool在协调节点运营商的环节区别最大。

RocketPool本身不选择节点运营商,而是采用无许可的众包模式,这也是RocketPool主打的去中心化卖点,但是用户的资产依旧托管在RocketPool。

RocketPool节点运营商门槛被降低至16ETH。

Frax在质押收益分成上区别最大。

单纯质押ETH拿到frxETH并不能获得质押收益,frxETH的持有者有两种选择,一个是质押frxETH到frxETH/ETH池子成为LP,主要赚手续费和CRV;一个是质押frxETH拿到sfrxETH,赚取质押收益。

显然在Frax上质押的收益会更高,这是因为Frax实际上扩大了收益分配的蛋糕,自带了DeFi乐高。Frax分配的收益包含LP收益加质押收益,而LP收益很大程度上由Frax的补贴构成。

虽然Frax显示的质押收益率高,但其他的LSD也可以去到其他DeFi协议获取收益,底层的质押收益率取决于节点表现,并没有太大的差别。

03.?LSD市场现状

3.1以太坊质押率

按照市值排序出排名前20的公链,对比各条POS公链的质押率,可以发现,以太坊的质押率目前只有14.77%,非常低,具有非常大的增长空间和增速。

数据来源:Stakingrewards.com

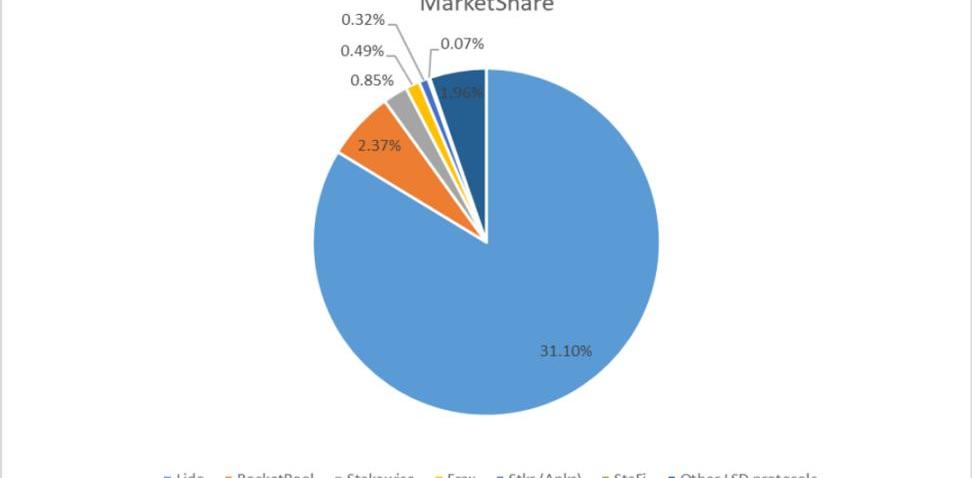

3.2主要LSD协议市场份额

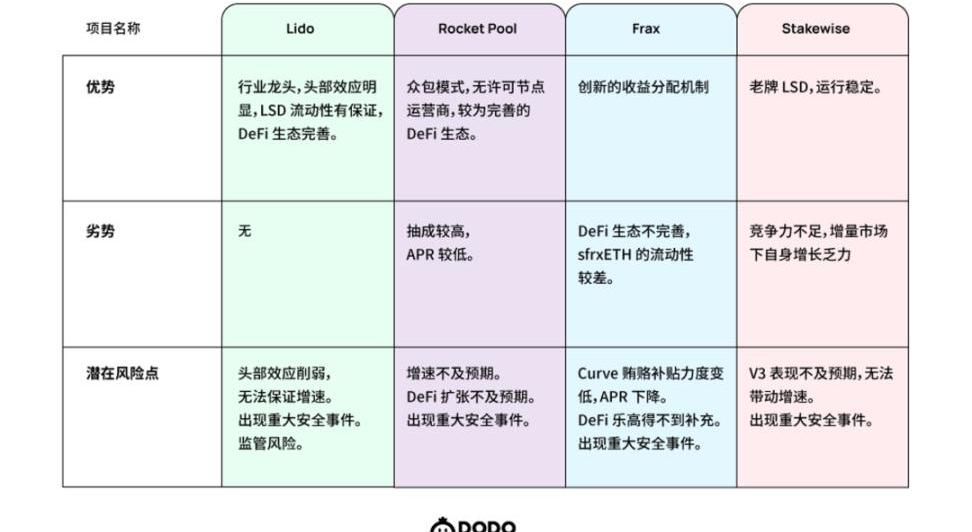

Lido市场份额最大,是第二位市场份额的15倍左右,占据绝对优势,Lido具有先发优势,且DeFi生态成熟。第二梯队包括RocketPool,Stakewise,Frax,Ankr。第二梯队协议之间的差距并不大,RocketPool具有一定的先发优势,Frax在收益分配上有亮点,其他产品并没有特别特殊的设计。第三梯队市场份额较低,目前没有突出的LSD协议。

声音 | Telegram代表律师:SEC要求Telegram提交ICO相关数据是没有根据的钓鱼行动:据Cointelegraph今日消息,1月3日,在给P. Kevin Castel法官的一封信中,Telegram的代表律师请求美国法院驳回美国证券交易委员会(SEC)所提出的透露有关ICO的财务数据的要求。该律师将SEC的这一要求描述为没有任何根据的钓鱼行动。律师称,SEC此举试图强迫Telegram交出大量且高度敏感的银行记录,而这些记录几乎与诉讼中的索赔和抗辩没有任何关系。SEC此举给被告造成了不必要的负担。[2020/1/4]

Lido的领先优势明显。以太坊质押率很低,上海升级后会有比较大的增量空间,第二第三梯队的项目差距不大,之后将会迎来较大竞争。

数据来源:DuneAnalytics

3.3主要LSD协议市场增长率

以下是四个主要LSD的30日增长率变化,数据截取的时间跨度是2023年初至今。Lido依旧强势,几乎没有负增长,Stakewise的市场份额上升缓慢,一定程度上反映了老LSD协议在商业模式上缺乏亮点,在抢夺质押增量时竞争力不足。

Lido的增长率一直很高,大部分时间保持增长状态,并多次有大额质押带动巨额增长。

RocketPool增长率基本为正,近期波动收窄。

Frax一月份到二月初增长率保持较高水平,近期增长率为负,表现不佳。

Stakewise在大部分时间增长率较低或为负,市场竞争力差。

数据来源:DuneAnalytics?Dr.DODO自建Dashbord

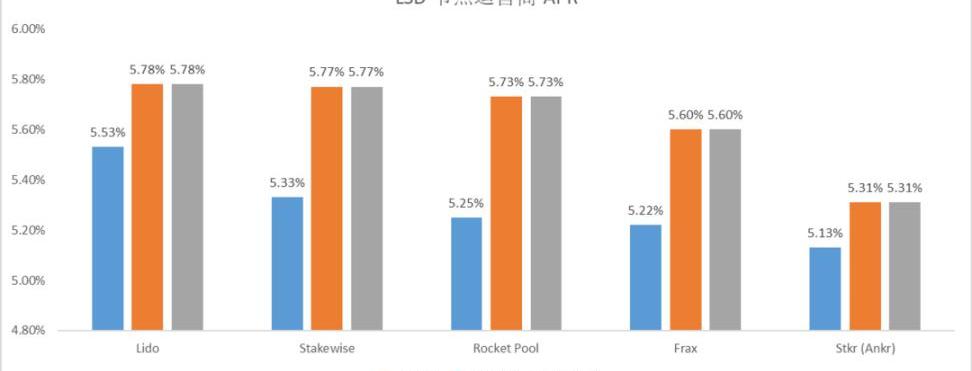

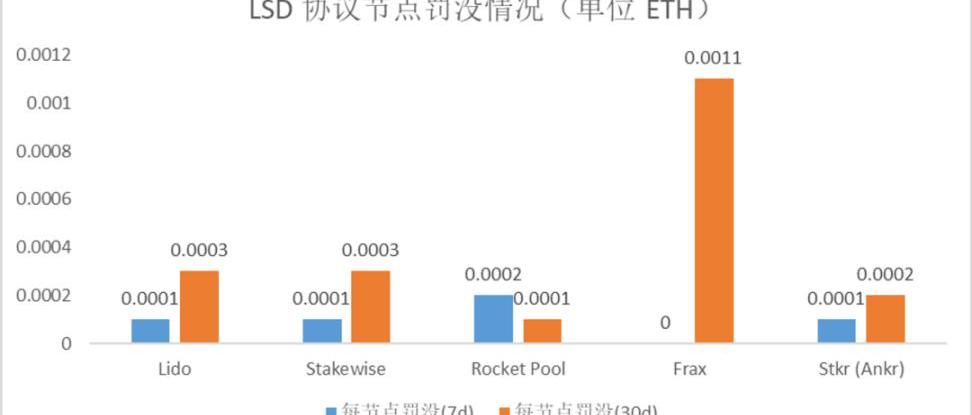

3.4主要LSD协议节点运营商表现

节点运营商是质押收益的基础,节点运营商的表现将直接影响到LSD协议的APR,以下是主要LSD协议节点运营商的表现,各个协议节点运营商的APR绝对差距不大,节点运营商之间的差异不明显。相对来看,Lido的APR保持第一,底层节点运营商表现领先市场;而众包模式的RocketPool罚没较多,APR相对较低;Ankr的APR表现最差。

现场 | Jason Cohen:数据分布式存储向黑客发起挑战:据CoinTime报道,Big Data Block 的CEO Jason Cohen在“数据分布式存储更安全”的主题演讲中表示,数据的分布式存储对黑客来说是个挑战,因为数据不只在一个地方存储,对于黑客来说攻击成为了一个数量游戏,他无法通过一个单一的安全漏洞对整体造成威胁。虽然仍存在风险,但仅限于非常小的数据集,黑客几乎无法攻击1000立的机器。[2018/8/27]

数据来源:beaconcha.in

3.5各个LSD的折价表现

LSD能不能锚定ETH,是重要的表现指标,这决定了其能否被接入更广泛的DeFi协议,以及围绕其搭建的乐高的稳定性。LSD对ETH的折价表现一方面反映市场信心,一方面反映LSD本身的稳定性。在上海升级后,LSD可以在链上提取,自带套利机制,LSD的价格波动都会得到很大改善。

stETH在去年Luna崩盘等行业性事件中有大幅脱锚的情况,脱锚维持一段时间后回复锚定,总体来看能维持锚定。SETH2与stETH类似。

RETH波动较大。

rETH长期保持溢价且溢价有所上升。

ankrETH曾大幅折价,近期恢复锚定。

frxETH数据较少,早期波动较大。

数据来源:DuneAnalytics?Dr.DODO自建Dashbord

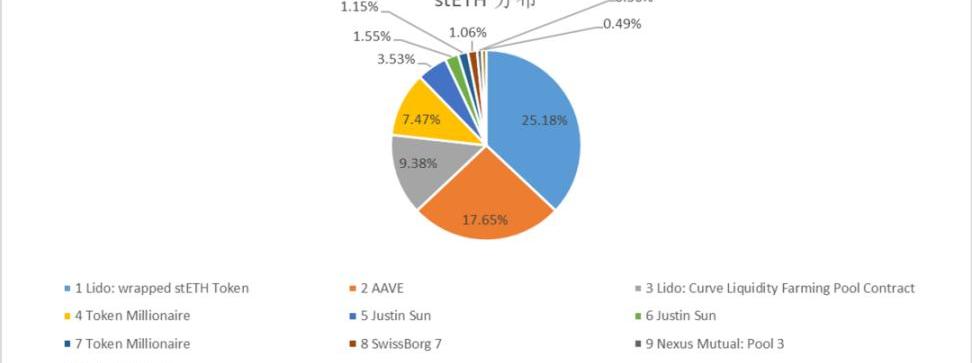

3.6LSD的用处去向

stETH前十持有地址总共吸收了68.02%的stETH。前三持有地址吸收了50%的stETH,分别是wstETH合约,AAVE以及Curve池。封装wstETH的用户大概率也会去DeFi协议中实现更复杂的收益策略,因此,有超过50%的stETH流动性被释放到DeFi协议中。而stETH的三大去处是:封装stETH,享受质押收益的同时接入DeFi;AAVE抵押;Curve挖矿。

有25%的stETH被封装成wstETH。

有17.65%的stETH存在AAVE中,是stETH的第二大去处。

有9.38%的stETH在Curve中做流动性挖矿,是stETH的第三大去处。

数据来源:etherscan

04.?赛道发展&LSD生态机会

4.1主流项目对比

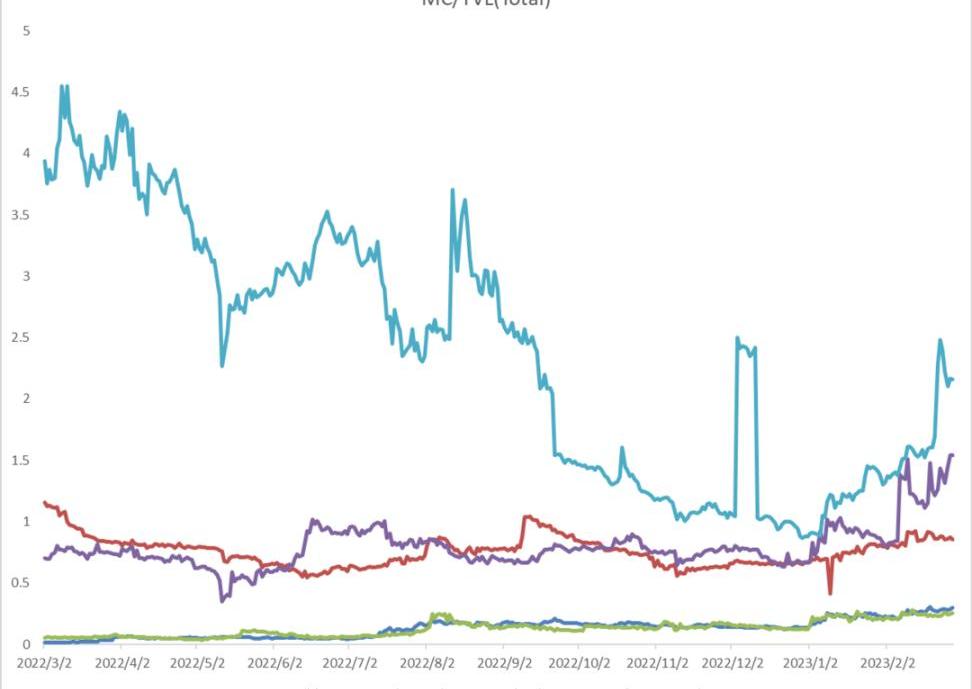

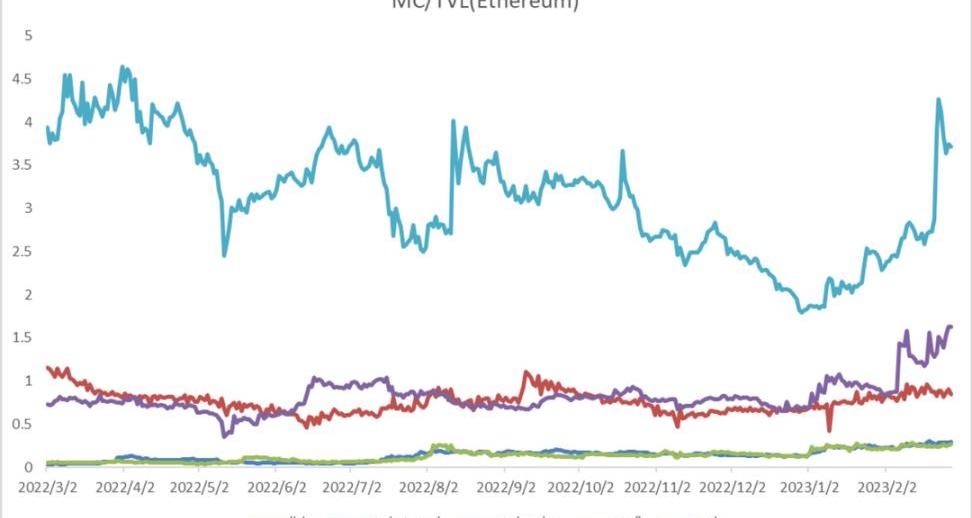

LSD协议的原生代币为市场提供了一个估值标的,关注原生代币是否分红等在当下的市场环境下并没有太大意义。底层来看,节点运营商的表现差异不大,节点运营商方面没有什么可以突破的地方。市场占有率,产品的竞争力,能不能继续扩大规模,以及市场对LSD上升空间的预期就是较为重要的。

对比分析MarketCap/TVL,可以看出年后市场对LSD赛道的估值明显抬升。以下几点值得注意:

Lido估值处于历史高位,目前在0.2到0.3之间震荡。

市场对于各LSD的估值存在分歧,分歧的部分原因是因为原生代币设计存在差别,规模较小的协议相对估值越高。

规模小的LSD协议增长空间也大,在增量市场中快速扩张的机会越大,当前的估值已经反映了一部分预期。

Stafi和Ankr估值较高,需要注意风险。

数据来源:coingecko,defillamma

4.2小规模&新LSD项目总结

MakerDAO推出的SparkPool,特点是自带借贷市场和承诺在初期进行市场激励。

Etherfi,无托管LSD解决方案,3月4日上线。

Stader,降低节点运营商门槛至4ETH。

Hord,主打通过$Hord额外奖励达到高APR。

LSD收益聚合器类,例如,Yearn推出的LSD产品,PendleFinance,以及新项目LiquidityStakingDerivatives。

05.?LSD对DeFi其他赛道的影响

5.1借贷

LSD对于借贷协议是优质的抵押品,LSD本质上是带息的ETH存款,同样也需要借贷协议随时获得流动性。LSD的持续火热将会在以下几个方面影响借贷赛道。

LSD是优质抵押品,新增的LSD会是借贷协议近期增长的重要来源。

借贷协议本身可以作为LSD的杠杆化工具,LSD在借贷协议中的增长同时会提高借贷协议的风险,借贷协议在流动性管理上面临挑战,在市场波动时可能会导致借贷协议连环清算。

借贷协议本身会参加LSD产品的搭建,比如MakerDAO推出了自己的LSD产品-SparkPool,借贷协议入场LSD的优势是可以围绕LSD做定制优化。

5.2DEX

在上海升级允许提现之前,DEX作为LSD的退出通道,上海升级之后,DEX也将作为LSD最重要的退出通道,快速方便。LSD与ETH可近似看成稳定币交易对,LP做市风险低,收益可观。

LSD需要在DEX中争夺流动性,以求更高的稳定性和收益。Curve,Balancer等或将成为新的LSD项目争夺流动性的重要战场,更高的收益激励→更大的流动性→更好的用户体验→更高的市场份额。

DEX会从LSD交易池中获得收益,LSD增量会带动DEX的TVL,交易量,收入等,Curve通过stETH交易对已经收益颇多。

LSD对流动性和收益的竞争会推动DEX相关生态的发展,比如Frax需要通过Convex贿选收益,AuraFinance提供了在Balancer中增加激励的途径。DEX会受益于对LSDDeFi乐高的搭建。

5.3基础设施

LSD在商业模式上还存在着托管用户资产,节点运营商中心化的问题。Ankr有过安全事件,整个体系的稳健性需要底层提出更有效更安全的解决方案。

DVT即去中心化验证者技术用于解决节点运营商中心化的问题,简单来说是将Validator交由多个节点运营,降低单点故障的风险。

SSVNetwork是DVT技术的服务提供商,LSD通过类似SSVNetwork的解决方案可以使节点运营更有效率,更加去中心化。

Lido已经在测试网尝试接入SSVNetwork,而LSD巨大的市场空间将会为DVT技术服务提供商提供相当可观的市场。

原标题:HowIthinkaboutchoosingguardiansformultisigandsocialrecoverywallets作者:VitalikButerin编译:Felix.

1900/1/1 0:00:00原文作者:雨中狂睡 LSD是加密市场在2023年上半年,甚至是整年最主流的叙事。我们可以看到,自今年1月10日起,LSD相关代币开始领涨.

1900/1/1 0:00:00整理:西柚 2023年全国两会期间,人大代表、政协委员依然关注虚拟资产和元宇宙相关产业等,其中,有关虚拟资产和数字藏品的监管与立法等相关议题成为代表们集中关注的重点.

1900/1/1 0:00:00GPT-4发布一天之后,压力全部给到百度这边。 就在刚刚,百度交卷。 文心一言,百度全新一代知识增强大语言模型,正式在百度总部会议室里发布.

1900/1/1 0:00:00撰文:Juny?? 编辑:VickyXiao 来源:硅星人 去年11月底,当ChatGPT横空出世、惊艳亮相的时候,很多人可能并不知道,当时在硅谷另一个角落,百亿生产力软件独角兽Notion也悄悄上线了其AI服务,并向用户开放了预约.

1900/1/1 0:00:00作者:GeorgeKaloudis编译:比推BitpushNewsMaryLiu最大的NFT公司之一正在进军比特币NFT浪潮.

1900/1/1 0:00:00