作者:shutong

Twitter:/img/20230515162524908230/0.jpg "/>

图片来源:Robert.HuSSV中国大使/img/20230515162524908230/1.jpg "/>

二、ETH质押高收益率叙事能延续吗?

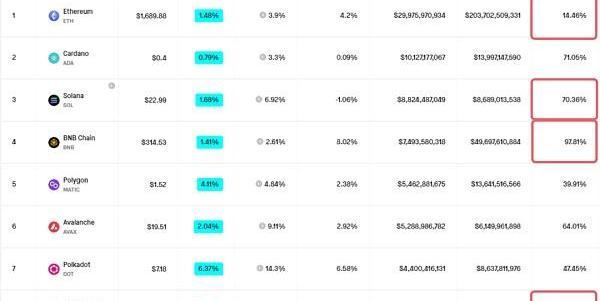

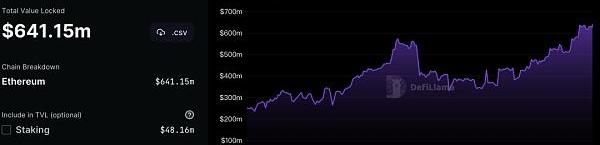

以太坊主网质押收益率和整体锁仓量是相互排斥的状态,当前质押率大概是14.6%,且收益率会随着全网质押数量提升而降低,因此市场很多人预计上海升级后收益率会大幅度下降,作为固定收益产品其竞争力比不上美国国债同期水平,由此LSD市场可能并没有如此大的想象空间,下面由收益率的时间和空间两个维度说明LSD赛道的收益率是如何做多维拓展。

2.1时间维度:

主流公链质押率普遍在60%+的水平,Solana-70%、Bnb-90%,2020年12月ETH信标链发布并开启POS质押存款,经过21年全年验证节点的“同舟共济”,才将质押率提升至不到15%,因此验证节点和质押率的提升并不是一蹴而就,需要市场和矿工之间的博弈。

Bitget正式推出LSDETH保证金:4月27日消息,Bitget正式推出LSDETH保证金,现已支持使用stETH作为保证金交易币本位合约功能。同时Bitget上线相关空投活动,总奖池32枚stETH。活动开放时间为4月26日18:00至5月3日18:00(UTC+8)。据悉,用户质押ETH后获得的质押凭证被称为LSDETH,不同服务商发放的LSDETH名称各不相同,例如stETH就是其中的一种,1stETH=1ETH。[2023/4/27 14:30:13]

并且按照当前质押主网的规则,每天大概能够容纳5w个以太坊新进入合约,在没有大额提款的前提下一年才能够增加15%的份额,因此LSD收益率并不会骤降,会在较长时间内维持在一定的水平。

在此空档期,基于LSD衍生出的各种加杠杆工具会提振收益率,甚至外部赛道的补贴也会流入LSD,因此收益率因为主网质押率提升而下降的部分会被中和。

2.2空间维度:LSDAPR-War初露端倪

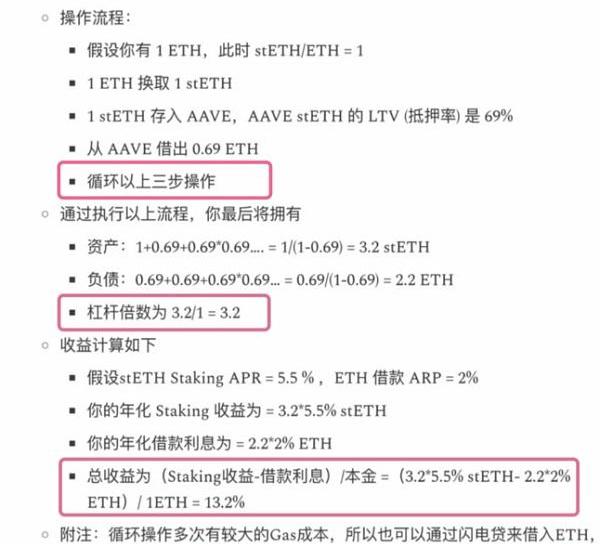

Ⅰ、循环借贷并质押

当前LSD赛道拓展收益的方式主要集中在两种,其一是将stETH以循环贷的方式放大杠杆,如果不考虑借贷成本最终能够获得3X杠杆、13%的收益率,相对于国债收益率有很大的溢价空间,利差的抹平也需要时间的考量;

LSDx Finance发布的代币销毁提案已开放投票:4月17日消息,全 LSD 超流动性协议 LSDx Finance 发布的代币销毁提案已开放投票。该提案提议进行代币销毁以在保护当前代币持有者的利益和确保未来增长的可持续排放率之间取得平衡,包含了销毁 5 亿枚代币、销毁 3 亿枚代币、销毁 2 亿枚代币和不销毁代币四个选项。veLSD 持有者可进行投票。[2023/4/17 14:09:12]

另外通过AaveV3高效模式,循环质押能够将杠杆放到10x的水平,收益率也会随着扩大,不过值得注意的是,一方面此举有较高的借贷费用,另外杠杆放大倍数过高会为退出造成阻碍,循环贷市场的虚假流动性,1亿美金的流动性可能背后只能由2000美金市值的资产作为背书,加杠杆的过程很容易,但是争相踩踏解杠杆会让流动性快速枯竭。

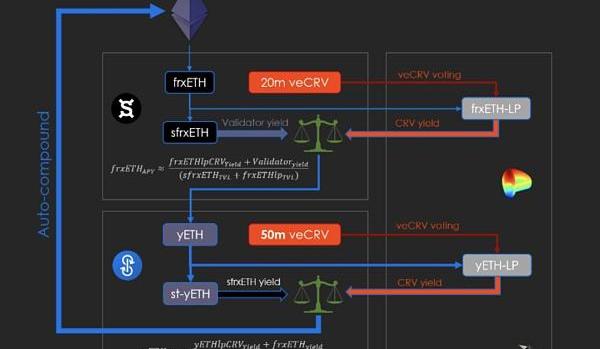

Ⅱ、老牌DeFi协议外部补贴

不以加杠杆的方式,也有类似FXS和YFI等老牌DeFi协议,手中握有大量veCRV选票,操纵贿选的方式改变curveLP排放收益的力度,本质上是以外部补贴的方式补贴LSD质押者的收益,并作为核心手段切入到LSD赛道。

其实这些老牌协议从DeFi协议中切入到LSD赛道是非常明智的做法,一方面早期DeFI积累的资源可以做二次开发利用,在LSD赛道中开垦相当于出场就有好牌在手;

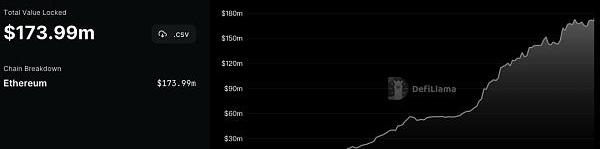

另一方面老牌DeFi协议增长陷入瓶颈,YFI自21年11月开始TVL就处于持续出逃的状态,峰值50亿滑落至当前4亿附近,近期FXS将LSD作为容纳资金的新敞口后,TVL从12亿快速增长至15亿。

LSDx Finance上线ETHx:4月6日消息,全LSD超流动性协议LSDx Finance宣布ETHx上线,该产品以ETHx的代币形式覆盖一篮子的LSD资产,旨在分散风险的同时提升收益率,现由ETH、stETH、fraxETH、rETH四个代币资产组成。[2023/4/6 13:48:30]

在LDO成为第一大锁仓协议后,可以遇见的是老牌DeFi协议会想尽方法切入LSD赛道分一杯羹,在协议代币分配已经耗尽的情况下只能引入外部补贴吸引资金的进入重新推高TVL;

不过后续的回报可能也是丰厚的,例如FXS本身稳定币的玩法,在吸纳大量ETH铸造frxETH后有可能开发出lsdETH-USD稳定币的玩法,叠加一层资产创造,后续会是各个DeFi协议瞄准的重点,由初期单纯堆lsd-TVL锁仓量逐渐过渡到APRWar和套娃加杠杆的过程。

Ⅲ、新协议代币挖矿奖励

对于新的LSD协议来说,尚未开垦的经济模型是他们的最大优势,直接以代币激励的方式挖矿吸引资金流入,对老牌协议发起一场类似“吸血鬼攻击”,说不定来一场LSD挖矿Summer呢?类似AuraFinance背靠Balancer的流动性支持,或许也能成为一匹黑马。

Ⅳ、Re-staking再质押方案的真实收益

LSDx Finance:团队并无卖币行为,将对未来金库地址采取多签管理:金色财经报道,全 LSD 超流动性协议 LSDx Finance 发推就社区的 red flag 质疑进行回应澄清,公布了资金池的地址,表示将做出改变来增加透明度和优化管理,包括会销毁 Proxy 中的铸造和管理员权限,对未来金库地址采取多签管理。

同时 LSDx Finance 称 LSDx 总供应量 10 亿,团队自始至终只提供了流动性,并没有卖币行为。[2023/3/20 13:13:54]

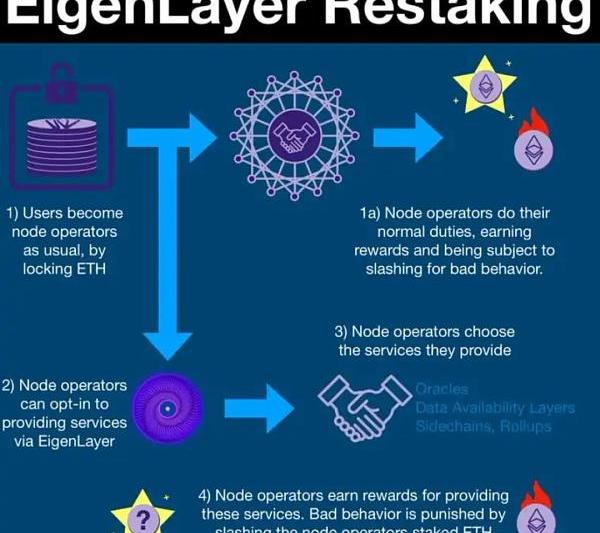

在未来Eigenlayer作为ETH共识层的扩容方案,透过Eigenlayer提出的再质押方案,LSD流动性代币除了在ETH本身的捕获收益外,节点在其他跨链桥、预言机等也能获得收益,如果后续推出lsdETH的LP质押,可以做到收益的三位一体。

①质押以太坊收益

②合作项目方节点构建、验证的代币奖励

③流动性Token质押DeFi组LP的奖励

Ⅴ、Dex上引入lsdETH交易对的流动性收入

当前大部分dex上的交易对多以eth和usdx为主,未来随着ETH在主网质押率提升,市场上的ETH将会减少,其流动性也会不可避免的降低,取而代之的是lsdETH的份额会在Dex上放大,因此在ETH交易对逐渐弱势的前提下,会激发更多资产将lsdETH作为锚定资产,基于此会为LSD用户叠加一层组交易对、提供流动性的收入。

Ⅵ、“固收+”理财产品收益更上一层

ETH-Staking收益率将代表加密生态系统的“无风险利率”,就像国债收益率在传统金融市场的地位。

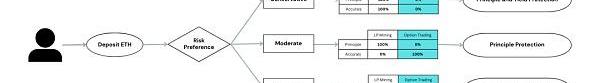

固收产品例如存款、国债是传统理财市场中具有最大的规模,衍生出来的“固收+”产品也有几十亿美元的规模。固收+”是一种增加回报率且可保本的投资策略,放在加密世界中,就等于将用户本金存入稳健的固定收益即——POS质押中,将小部分资金放入高风险资产,例如合成资产、加密货币、指数基金、量化策略等,以博得较高的收益率。

小结

因此,对于未来LSD赛道整体的收益水平是无需悲观的,收益模式多样化并且具有“部分可组合的特性”。

第一份自带主网质押的保底“固定收益”,第二份在DeFi中循环借贷扩大杠杆将收益率成倍提升,第三份lsdETH/ETH在Dex组成LP提供流动性的收益,第四份可预见的“百团大战”LSD协议的激励收益,第五份Eigenlayer为代表的再质押协议赋予额外的第三方项目的验证节点奖励,第六份来自于Dex上引入交易对的流动性激励收入,第七份收益聚合器将挖矿奖励复投高额汇报理财产品所带来的“固收+市场”。

以上的7种收益虽然不能完全叠加,但是可以通过“部分叠加组合”的方式扩大收益率。

例如LSD收益聚合器协议Shield采用的策略之一是,质押者一半ETH存入LDO,获得主网①节点验证奖励的同时得到流动性质押代币stETH,然后将剩下的一半ETH共同组成stETH/ETH的LP存入curve获得②平台流动性奖励和③curve激励奖励,此举可以将纯质押的收益率提高20-30%;另外如果用户想要获得更高的收益,shield会将部分收益④购入锚定ETH价格的期权获得价格增值的收益,是一款加密世界的“固收+”产品。

综上,从时间上,POS质押的速率会延缓收益率大幅骤降的可能性,期间所形成的时间窗口会给出LSD赛道更多创新性的玩法,推高锁仓量的同时扩大质押资产收益与流动性,叠加的金融属性将打破TVL和APR在LSD赛道互斥的魔咒。

作者Twitter:/img/20230515162524908230/9.jpg "/>

因此,未来中游更深一步的价值发现依托上海升级后TVL质押率的提升及相关协议例如Re-Staking、DVT、DeFi协议对Lego的搭建等,用加杠杆的方式弥补收益率的不足。

LSD上游赛道最直接的就是DVT相关技术的协议。

→叙事面:DVT技术是ETH生态安全必不可少的一环,源自Merge转POS后所形成的技术债务,且DVT本就是以太坊基金会提出,只是分拆单拎出来做,DVT和ETH可以说是相互依赖,且toB业务更具有市场壁垒和技术积攒。

→生态面:短期特色化竞争方案,长期发展为行业标准,经过足够的市场教育事件,会逐渐认识到抗监管、抗审查的重要性。众多DVT协议主网尚未上线仍是优势。

下游赛道主要是尚未上线的一些收益聚合器和Re-staking协议。

收益聚合器是最直接的LSD质押入口,高收益是抓住用户注意力最直接的方式,前文讲到后续LSD赛道一定会有一场关于APR的War,这也是收益聚合器的机会所在。

最重要的,带领行业走向高光时刻的,更多时候是市场没有预料到的项目,新的玩法叠加上海升级会为LSD添上一抹光景。

从今年1月开始,国内的数藏市场刮起了“域名热”,一些数字藏品平台轮番上线“数字身份”板块,效法区块链公链网络以太坊上的ENS等域名系统,卖起数藏版“Web3域名”.

1900/1/1 0:00:00编者按:虽然Web3还没有大规模普及,但这个概念已经流传很久了。本文提出了5个Web3的趋势,希望能帮助大家更了解Web3。本文来自编译,希望对您有所启发.

1900/1/1 0:00:00ChatGPT爆火后,AI行业开始了新一轮“抢人大战”:王慧文个人出资5000万美元,打出“AI英雄榜”,要招募业界公认顶级研发人才;猎头疯狂挖角硅谷华裔技术大佬,跳槽薪资200万起;“10万月薪抢人”,脉脉创始人兼CEO林凡称.

1900/1/1 0:00:00NFT和Web3一直在掀起波澜,但对于加密新人来说,购买和存储它们的过程仍然需要简化。我记得第一次在Uniswap上交易时,我甚至不知道自己在做什么。创建一个加密钱包并将其连接到DeFi协议是一场噩梦.

1900/1/1 0:00:00本文来自decrypt,原文作者:AndréBeganskiOdaily星球日报译者:Moni3月2日.

1900/1/1 0:00:00撰文:BenGiove 编译:DeFi之道 基于费用的DeFi应用程序一直在这个熊市中挣扎。像Aave和Curve这样的顶级协议正在寻找协议内的稳定币,以建立新的收入来源并扩大其野心.

1900/1/1 0:00:00