原文作者:MarcoManoppo

这个系列文章将研究有趣的公司或协议,评估他们如何产生收入,估算他们的支出并分析其利润。

就个人而言,我对独立黑客、个体企业家和自主创业公司的文化着迷,这些公司能够以极高的利润率为核心团队创造巨额利润。

相比之下,加密货币业务和协议在货币化模型方面往往相当不明确,首先关注的是技术,而不是商业。

这不一定是件坏事——但在当前的宏观经济和融资环境下,加密货币企业需要将注意力重新集中在一件事上:“我们如何赚钱?”?

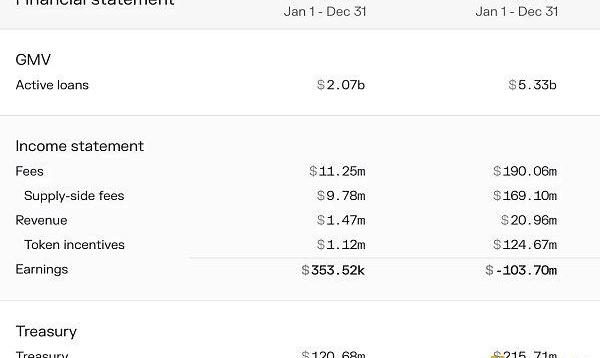

以下是快速总结的要点:

Aave是最大的借贷协议,TVL为47亿美元。

包括代币激励排放在内,Aave没有盈利。

Aave的金库下降了-88%,从2021年第一季度10.3亿美元的峰值下降到2022年第四季度的1.1464亿美元。

AAVE代币占该协议金库的80%以上。

根据LinkedIn的数据,Aave雇佣了117名员工,预计每年会消耗1200-1500万美元。

AAVE:DeFi货币市场的主宰者

Aave是一个在以太坊区块链上运行的去中心化金融平台。它使用户能够在不需要中介的情况下借出和借入各种加密资产。使用Aave,用户在任何时候都可以完全控制他们的资金,并可以访问各种借贷选项。

Ran Neuner:DCG抛售要么试图偿还对Genesis的贷款,要么正在进入第11章破产程序:金色财经报道,CNBC主持人Ran Neuner在社交媒体上称,有人猜测DCG正在抛售基于以下的资产。这可能意味着2件事。

1. 他们正试图偿还对Genesis的15亿美元贷款。在破产的情况下,这笔贷款可能会被收回。

2. 他们正在进入第11章破产程序,要做到这一点,他们必须首先用尽所有流动资产。[2022/12/18 21:51:19]

Aave的一项独特功能是其“闪电贷”?,它允许用户在很短的时间内无需抵押就可以借入资金。这使得它在套利交易者和寻求构建新的DeFi应用程序的开发人员中很受欢迎。?

Aave有一个名为AAVE的原生代币,可用于治理和赚取被动收入。通过抵押AAVE,代币持有者可以赚取6-7%的年收益率,以帮助保护协议免受任何流动性危机的影响。这种收益并非没有风险。在坏账累积的情况下,质押的AAVE代币最多可削减30%???。

总体而言,Aave已成为业内最受欢迎的DeFi协议之一,其锁定的总价值达数十亿美元。到目前为止,Aave一直保持着TVL排名前10的DeFi协议的地位。

它目前的TVL为47亿美元。

数据:比特币闪电网络观察到的节点数量超4万个:金色财经报道,根据1ml数据显示,比特币闪电网络观察到的节点数量已经超过4万个,本文撰写时达到40,939个,过去30天涨幅1.62%。此外,当前比特币闪电网络容量达到5054.71 BTC,约合96,750,306.36美元,网络通道数量为82,402个(过去30天下降4.8%)。[2022/10/22 16:35:28]

在2021年10月达到顶峰时,Aave的TVL曾达到190亿美元?。

资料来源:DeFiLlama

AAVE是如何赚钱的?

与许多其他DeFi协议一样,Aave通过在其平台上收取的各种费用来产生收入。这些费用由参与Aave平台借贷活动的用户支付。

Aave收取的费用根据平台上执行的具体活动而有所不同。值得注意的是,Aave的费用可能会发生变化,并且可能会根据市场条件和其他因素而变化,例如借款人使用的是固定利率还是可变利率。

埃森哲:亚洲52%的富裕投资者持有某种类型的数字资产:6月6日消息,咨询公司埃森哲(Accenture)周一公布的一项行业调查表明:“目前,亚洲52%的富裕投资者持有某种类型的数字资产。埃森哲的研究表明,到2022年底,这一比例可能达到73%。”埃森哲说:“在接受调查的投资者投资组合中,数字资产占7%,是亚洲第五大资产类别,超过了它们在外币、大宗商品或收藏品上的配置。然而,三分之二的财富管理公司没有提供数字资产的计划。”

这些调查结果是埃森哲(Accenture)关于亚洲财富管理行业未来的报告的一部分,该报告基于两项调查——一项是对3200名投资者的调查,另一项是对亚洲财富管理公司500多名财务顾问的调查。调查于2021年12月和2022年1月进行。(路透社)[2022/6/6 4:06:12]

以下是Aave收取费用的一些示例:

借款费用:向在平台上贷款的借款人收取的费用,通常在0.01%到25%之间,具体取决于所借资产、贷款价值比和贷款期限。

闪电贷手续费:向使用平台“闪电贷”功能的用户收取,允许他们在没有抵押的情况下,在短时间内借入资金。费用通常为借入金额的0.09%。

其他功能费用:在V3中,Aave将提供收取额外费用,例如清算、即时流动性、门户桥等。

华尔街人资深人士推出加密对冲基金:金色财经报道,由华尔街人资深的选股者Duncan Simmons组建的Aqxa Research公司宣布计划下周在迈阿密举行的加密货币会议上启动其筹款工作。虽然Simmons的筹款金额尚不清楚,但Simmons已经组建了一支由五名具有加密经验的专业人士组成的团队,这位投资组合经理正在敲定服务提供商,他选择了高盛的Ben Arnold的Meraki Global Advisors来处理外包的加密货币交易。Aqxa正在微调一种研究密集型方法,以探索数字资产市场的 alpha。?

该公司还计划投资早期代币,并正在测试一种链上分析程序,该程序利用定量算法根据波动性、交易量和相关因素确定资产权重。具有量化经验的分析师的任务是按 1 到 5 的定位等级对多头或空头押注进行评级,这反映了 Aqxa 每个职位占总账面的比例。

Simmons 还在考虑将私人风险投资或私募股权类型的机会添加到该工具的投资组合中。[2022/5/28 3:46:57]

简而言之,Aave通过向其服务的用户收取费用来赚取收入。然后将这些收入存入Aave社区金库,AAVE代币持有人有权决定如何使用这些资金。这些是通过在Aave的治理论坛上对各种提案进行治理投票来完成的。

截至2023年2月28日,Aave拥有1.319亿美元的资金。

Blockstream 发布 Core Lightning v0.11.0 版本:金色财经消息,区块链基础设施公司 Blockstream 发布 Core Lightning v0.11.0 版本,该版本除修复和性能增强外,新功能包括通道多路复用、gRPC 接口支持对 CLN 公开 API 的安全远程访问。[2022/5/1 2:44:06]

Aave?81.7%的资金以AAVE代币的形式存在,其余15.3%以美元计价的稳定币形式存在。

在2021年第二季度达到顶峰时,Aave的金库资金为10.3亿美元。

资料来源:AAVE

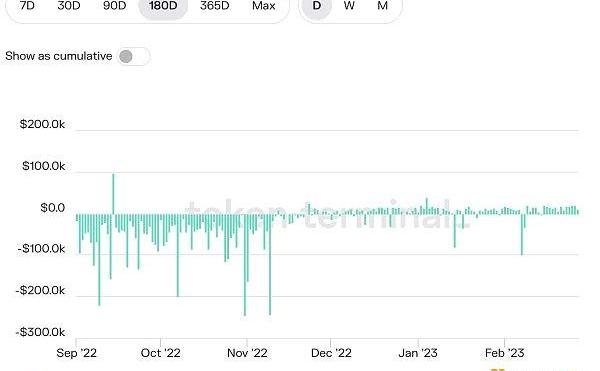

如果我们看下图,Aave在过去6个月中成功地保持了每天约2万美元的平均收入。

但是,这些数字是最高收入。基本上,如果不了解Aave为支付其员工和服务提供商或代币激励,而消耗了多少钱,那么它就不是很有用。

资料来源:TokenTerminal

员工数量和资金消耗

根据Linkedln的数据,Aave拥有117名员工。其前5个“部门”如下所示:

工程-37人

业务发展-22人

财务-12人

艺术与设计-11人

市场营销-9人

让我们创建一个场景来估算Aave需要在上述5个部门上花费多少钱:

工程:在10万美元到20万美元的范围内,Aave每年需要支付370万美元到740万美元。

业务发展:在8万美元到12万美元的范围内,Aave每年需要176万美元到264万美元。

财务:在8万至12万美元的情况下,Aave每年需要支付96万至144万美元。

艺术与设计:在6万至9万美元的范围内,Aave每年需要支付66万至99万美元。

市场营销:在5万至8万美元的范围内,Aave每年需要支付45万至72万美元。

总的来说,对于上面列出的5个部门,Aave每年需要花费753万美元到1319万美元。

这不包括未包含在计算中的其余26名员工。假设平均工资为8万美元,AAVE需要在这些人身上额外花费208万美元。将最终总数推高至953万美元-1527万美元。

此外,来自TokenTerminal的数据表明,AAVE在2022年花费了1.2467亿美元用于代币激励,为其资金消耗增加了另一个指标。

收益

再次感谢TokenTerminal所做的繁重工作???

据报道,在2022年,Aave损失了1.037亿美元,其中包括用于引导或维持流动性的代币排放支出,这是其服务的一个关键要素。如果我们包括上面计算的额外的953万美元-1527万美元的人员资金消耗:

Aave在2022年的运营净亏损为1.1323亿美元-1.1897亿美元。

资料来源:TokenTerminal

虽然考虑到Aave只剩下1.2亿美元至1.3亿美元的金库资本,看起来可能非常糟糕,但这一切或许还有一线希望。

Aave是加密借贷领域事实上的领导者,Compound是最接近的竞争对手。

Aave的商业模式仍然可以呈指数级扩展,因为它越来越接近去中心化的货币市场基金,尤其是其即将推出的GHO稳定币,它将成为更多创新产品的基石。

Aave几乎没有触及DeFi服务的制度方面,其AaveArcKYC授权池惨遭失败。

与2022年第四季度相比,Aave在过去3个月的收益呈现出积极趋势,表明该协议在这个熊市中谨慎行事。

Aave最新一轮融资是2020年10月的2500万美元B轮融资。在最坏的情况下,他们仍然可以在未来几年内筹集到C轮融资。

资料来源:TokenTerminal

未来的计划

Aave于2023年1月推出了Version3,重点是提高稳定币和流动性抵押衍生品借贷的资本效率。Aave还在开发一种名为GHO的稳定币,这是一种去中心化的多抵押稳定币,它完全支持、透明且原生于Aave协议。目前,它仅在测试网上的Aave平台上处于活跃状态,尚未部署到主网上。

凭借GHO和版本3,Aave将自己定位为围绕稳定币和流动性质押衍生品的借贷市场的首选。

基本上,随着更广泛的加密货币行业转向权益证明、流动性质押衍生品和稳定币,该平台将提升和重新质押用户的资产。

通过推出自己的稳定币,Aave扩大了TAM并进一步巩固了其作为DeFi巨头的地位。

在全球范围内,货币市场基金持有约3万亿美元。

接下来做什么:Aave需要减少其代币激励支出,同时通过自己的稳定币和LSD资本效率创造创新产品来保持领先地位。

如果没有代币激励,考虑到其员工人数和其他运营成本,Aave大致处于盈亏平衡点。只要稍微调整一下顶线或底线,协议就应该是有利可图的。

我们预测Aave的最终形式将更接近于一个去中心化的货币市场巨头。

编译:Dali/img/20230515162141526359/0.jpg "/>?毕马威和高盛等因硅谷银行关闭被起诉:4月9日消息,负责为硅谷银行提供审计服务的毕马威公司,以及高盛、摩根士丹利、美国银行等硅谷银行股票或债券承销商.

1900/1/1 0:00:00背景: 经济寒冬大背景之下,全球企业发展也受到大波动,裁员潮也接踵而至。国内外大厂纷纷裁员,国内的如阿里、腾讯、字节跳动、快手、小米等,国外的如Meta、亚马逊、Facebook、推特…年末,有一份“2022裁员企业名单”在网上流传,

1900/1/1 0:00:00撰文:veDAO研究院 以太坊上海升级是什么? 所谓以太坊上海升级(EIP-4895)是以太坊在开发和更新中的一个技术升级的版本命名.

1900/1/1 0:00:00北京时间今天上午7点,备受期待的YugaLabs比特币NFT系列“TwelveFold”正式拍卖.

1900/1/1 0:00:003月3日消息,Lookonchain发推称,一机构今年积累了7669枚ETH、83815枚AAVE、919998枚UNI和86976枚COMP。该机构在2022年通过抄底ETH并在顶部卖出赚了3600万美元.

1900/1/1 0:00:00金色财经报道,美国犹他州立法机关于3月1日通过了HB357法案,即《犹他州去中心化自治组织法案》,由此,犹他州已成为第一个通过立法承认去中心化自治组织的州.

1900/1/1 0:00:00