文章作者:JosephPolitano

文章编译:Blockunicorn

在硅谷银行倒闭后,美联储向银行借出了3000亿美元的紧急资金,这是否足够?

自2020年以来,美联储首次紧急为美国银行体系提供支持。在上周硅谷银行和SignatureBank倒闭后,几家主要的地区性银行正在苦苦挣扎,而这些破产机构的不良资产仍由联邦存款保险公司(FDIC)管理。美联储承诺在整个危机期间保护银行和金融系统,并以强有力的实际行动来支持这些承诺——支持联邦存款保险公司(FDIC),上周末开放了一项新的银行贷款安排,放宽了银行紧急信贷额度的条件,并承诺向任何陷入困境的储蓄机构提供流动性。

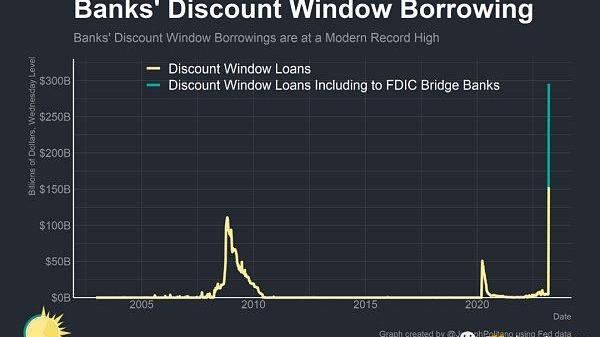

截至周三,他们还为美国银行提供了3000多亿美元的新贷款,这是2020年初疫情最严重时创造的直接信贷的两倍多。到目前为止,这已经有效地遏制了危机——自从联邦存款保险公司、美联储和财政部联合起来应对危机以来,一周内没有更多的银行倒闭——但许多银行机构仍然处于风险之中。那么,美联储的3000亿美元应急反应——以及他们制定的一系列新政策——是否足以阻止危机?

美联储预计在2022年至少还会加息75个基点,直到2024年才会降息:9月22日消息,美联储FOMC 9月点阵图显示,美联储预计在2022年至少还会加息75个基点,直到2024年才会降息。(金十)[2022/9/22 7:12:36]

分解美联储的紧急贷款

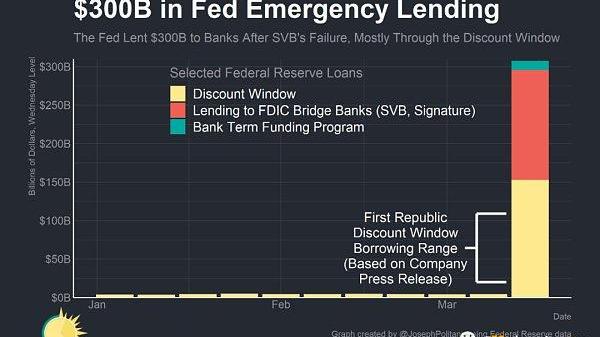

截至周三,美联储已经向银行系统提供了超过3000亿美元的有担保直接贷款——比全球金融危机以来的任何时候都多——以遏制硅谷银行(SVB)和签名银行倒闭的影响。超过119亿美元的贷款来自银行定期融资计划(BTFP),这是一项新设立的工具,允许银行以票面价格抵押政府支持的证券,以换取最多一年的贷款。然而,美联储的大部分贷款(2950亿美元)来自贴现窗口,这是美联储历史上为向银行提供紧急流动性而保留的抵押直接贷款工具。美联储为SVB和SignatureBank向FDIC旗下的过桥银行提供了1420亿美元贷款,并通过贴现窗口向私人银行提供了1520亿美元贷款。在这1500亿美元的私人借款中,有一家私人银行可能占了大部分——第一共和国银行,他们发表声明说,自硅谷银行倒闭以来,他们的贴现窗口借款从200亿美元到1090亿美元不等。

美联储梅斯特:我们需要加快加息步伐,以降低通货膨胀率:5月10日消息,美联储梅斯特表示,我们需要加快加息步伐,以降低通货膨胀率。 (金十)[2022/5/10 3:04:38]

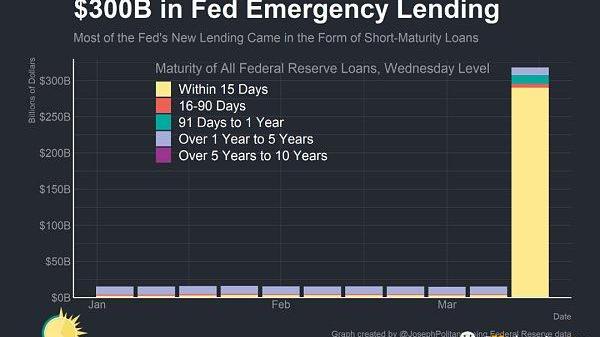

这些紧急贷款的绝大部分都是非常短期的贷款,其中2900亿美元的贷款在15天内到期,创下了历史新高,只有5.4亿美元的贷款在16到90天之间到期,几乎全部是贴现窗口贷款。另外,119亿美元的贷款在3个月到1年之间到期,几乎完全对应于BTFP的贷款期限。

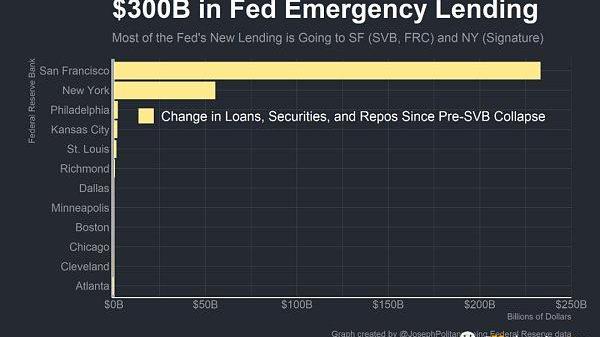

美联储有意不立即公布他们贷款给了哪些机构以及他们借了多少,但通过查看地区联邦储备银行的总资产数据,我们可以大致了解谁从美联储获得了流动性。查看包括贴现窗口贷款和BTFP资金在内的项目,我们可以看到贷款并不是均匀分布在全国范围内,而是严重集中在两家联邦储备银行。对SVB和第一共和国银行拥有管辖权的旧金山联邦储备银行的资产增加了2330亿美元,对Signature拥有管辖权的纽约联邦储备银行的资产增加了约550亿美元。这并不一定意味着所有的贷款都集中在SVB、SignatureBank和第一共和国银行3家银行——几家西海岸地区银行也出现了困境,纽约联邦储备银行对许多不一定只在纽约的金融机构(例如,大多数外国银行组织)有管辖权——但这确实意味着危机并不一定导致全国各地的银行向美联储借款。

美联储在金融稳定报告中强调稳定币的挤兑风险:5月10日消息,美联储周一发布最新《金融稳定报告》,并强调稳定币的挤兑风险。该报告写道,某些类型的货币市场基金(MMF)和稳定币仍然容易出现挤兑,国内银行的资本风险较低,但一些货币市场基金、债券基金和稳定币仍存在结构脆弱性。

早在1月份,美联储研究人员就发表关于稳定币风险和收益的研究,研究报告称,如果国会不制定针对该行业的新法律,金融稳定监督委员会可能会介入监督稳定币。据此前报道,算法稳定币UST在短短三天内两次与美元脱钩。(CoinDesk)[2022/5/10 3:02:38]

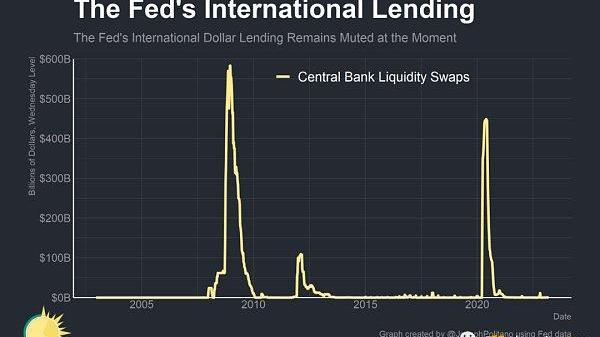

通过美联储的美元互换额度(外国央行可以用来向外国银行发放以美元计价的贷款的工具)借入的资金也不多。尽管瑞士信贷(CreditSuisse)等外国金融机构最近的疲软可能很快就会要求使用互换额度,但目前这种互换额度的停用意味着,危机迄今为止主要被控制在美国境内,美联储紧急资金的主要接受者是从贴现窗口借款的美国银行。

了解贴现窗口的新时代

美联储主席:3、4月份通胀很可能会进一步上升:美联储主席鲍威尔表示,3、4月份通胀很可能会进一步上升,但通胀上升现象很快就会消失。随着经济重新开放,人们将开始增加消费,这可能意味着通胀会出现相对温和的上升。通胀稳定在2%的水平使我们有能力在经济非常疲软的时候大力推动经济复苏。真正强劲的经济数据应该会在未来出现。(金十)[2021/3/18 18:55:01]

在很多方面,SVB的崩溃及其后果对银行体系构成的风险让美联储措手不及。监管机构对较小的“地区性”银行采取了宽松政策,他们错误地认为,这些银行的倒闭不会对金融体系构成系统性威胁,而美联储认为,加息的速度还没有快到破坏银行体系稳定的地步。然而,在某种程度上,他们是非常有先见之明的——美联储一直试图将贴现窗口的改革制度化,旨在改善早期covid金融危机之后的金融稳定性。今天,贴现窗口的空前使用在一定程度上反映了这些改革的预期结果。

在美联储成立的早期,很多机构基本上一直从贴现窗口借款,因此该窗口更像是一种常规的货币政策工具,而不是金融系统的紧急支持的后盾。到了20世纪20年代后期,美联储开始不断反对使用贴现窗口,认为过度依赖贴现窗口会滋生金融稳定风险,而且在美联储通过向系统中注入或移除银行准备金来设定政策利率的时代,这个工具已经过时了,也失去了作用。每当银行再次从贴现窗口借款时,美联储就会加强要求,增加附加费,或者更多地限制贷款以推动银行远离贴现窗口。这导致了一个严重的问题——由于美联储强烈反对使用贴现窗口,整体使用率非常低,任何试图在真正紧急情况下使用贴现窗口借款的银行都将面临巨大的耻辱。

FDIC前主席:美联储需认真考虑央行数字货币前景:美国联邦存款保险公司 前主席Sheila Bair强调,美联储迫切需要认真考虑发行央行数字货币的前景。她警告说:“如果美联储不走在这一技术的前面,不仅银行业会受到干扰,美联储本身也可能面临风险。”[2018/6/11]

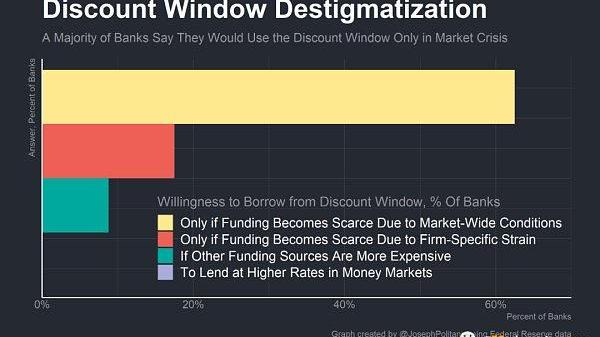

通过向美联储借款,表明银行他们处于真正的绝望境地,没有其他选择。如果股东、债权人、储户、甚至政府监管机构发现你使用了贴现窗口,他们不会对你客气——这对银行高管来说基本上是一种可被解雇的罪行。这样做的后果是,即使是无辜受到压力的困境机构,也会选择承担不必要的财务风险,而不是向美联储寻求帮助,这使得整个金融系统更加不稳定。

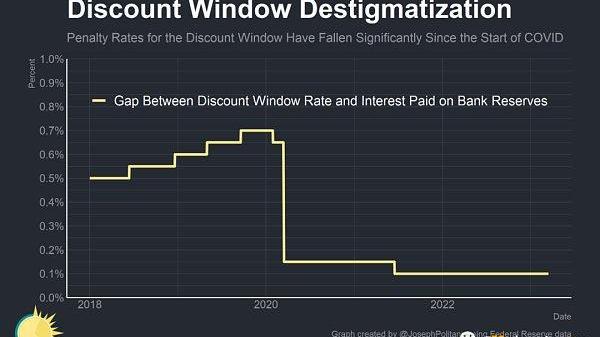

在2020年初的金融危机之后,美联储进行了几项改革,旨在鼓励更多银行使用贴现窗口,并减少从美联储借贷的耻辱感。首先,最长期限从隔夜延长到90天,使银行能够进行更长期、更灵活的借贷。其次,对于从贴现窗口借款收取的“惩罚利率”大幅降低,以使从美联储借贷的成本不再显著高于市场利率——截至今天,贴现窗口的主要信贷利率仅比美联储支付给银行准备金的利率高出0.1%,而在疫情之前为0.7%。

尽管使用贴现窗口会导致银行的信誉受损,但自疫情以来,使用贴现窗口带来信誉受损影响已经减弱——超过60%的银行表示,如果市场条件导致资金稀缺,他们将从美联储借款,这是在2021年3月之前的情况,而在SVB崩溃之前,银行经常从贴现窗口借款数十亿美元。在SVB崩溃后进一步放松抵押品要求的变化,可能会鼓励更多银行使用贴现窗口,并有助于减少信誉受损。如此多的银行感到需要使用贴现窗口对美国金融健康状况来说是个不好的迹象,但他们使用贴现窗口而不是试图在没有美联储帮助的情况下独立应对是个好迹象。

然而,具有讽刺意味的是,由于与SVB崩溃的联系,BTFP可能最终会继承贴现窗口的信誉受损问题。然而,119亿美元的贷款余额表明银行不过度担心从美联储借款的形象问题,这是对金融稳定的积极信号。如果信誉受损再次成为一个问题,美联储可能会尝试复活或调整“期限拍卖机制”——这是一个大衰退时期的计划,美联储会向银行拍卖一定数量的抵押贷款,以防止任何一家金融机构因要求从美联储借款而受到信誉受损的影响。然而,美联储可能认为持续使用贴现窗口是该系统暂时按预期运作的标志。

结论

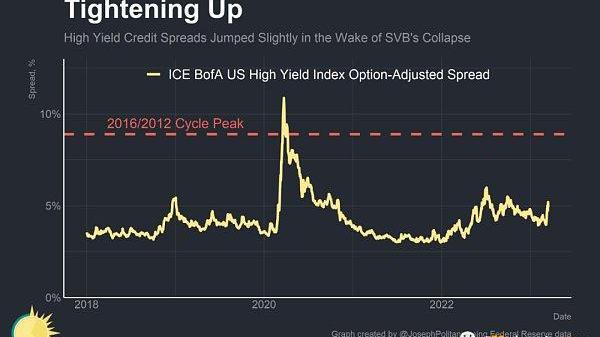

到目前为止,美联储的干预已经成功地防止了金融状况的灾难性收紧——尽管自SVB失败以来企业债券利差有了明显增加,表明主要公司的借贷条件变得更加困难,但仍低于最近的7月和10月高点。但这并不应被误解为危机已经结束的迹象——例如,FirstRepublic除了从联邦储备借入数十亿美元外,还不得不从其他几家大型银行中吸收了300亿美元的存款。仍有几家银行处于风险之中,美联储的紧急措施稳定银行系统的影响可能需要时间。

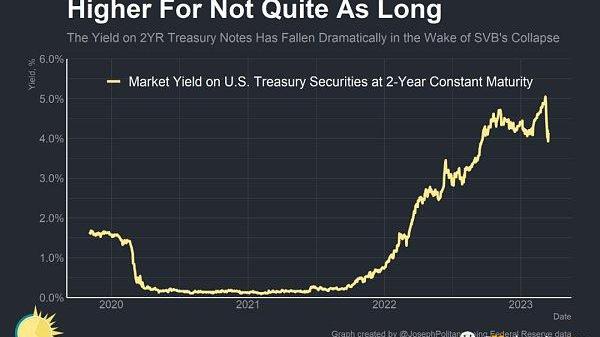

然而,有一点是明确的——SVB危机的持续影响使金融状况恶化,同时也降低了对近期利率的预期。3月8日,利率期货市场预计美联储最有可能在下周的FOMC会议上加息0.5%——今天,他们认为很有可能根本就不会加息。两年期国债收益率下跌超过1%,在过去的一周里一直在剧烈波动。由于经济预测的恶化,银行已经在收紧贷款--过去两周的事件不可能让他们对未来的经济前景更加兴奋。美联储的紧急努力是否足以恢复人们对金融系统的信心,将取决于银行是否能在不造成足以拖垮美国经济的信贷紧缩的情况下恢复稳定。

来源:DroomDroom编译:比推BitpushNewsMaryLiu以太坊将在4月12日迎来“Shapella升级”,之前锁定的验证者代币被解锁,将大大增加以太坊的流动性,最近几个月,流动性质押平台吸引了大量关注.

1900/1/1 0:00:00前言 4,000个活跃的DAO,市值约为200亿美元。很酷,对吧?DAO正在颠覆投资、公司、社交俱乐部、、教育等领域之间的协调关系!我们可以成为这个进化过程的一部分,并通过支持这个进化过程获得先发优势.

1900/1/1 0:00:00头条 ▌?瑞银以30亿瑞郎收购瑞信瑞士央行:可以向瑞信提供高达1000亿瑞士法郎的流动性援助贷款金色财经报道,瑞士央行表示,瑞银今天宣布以30亿瑞郎收购瑞信。将提供大量流动性援助,以支持瑞银收购瑞士信贷.

1900/1/1 0:00:00作者:万物研究院陈剑Jason随着OpenAI的ChatGPT发布后掀起了一波AI热潮,但与此同时OpenAI创始人Sam正在谋划另一起也会发生在上半年的Crypto热潮:WorldCoin.

1900/1/1 0:00:00来源:BinaryDAOAuthor:0xhhhEditor:RedOne本文是PolygonzkEVM系列文章的第一篇,简要阐述了PolygonzkEVM的整体架构和交易执行流程.

1900/1/1 0:00:00作者:PATRICKHANSENCircle欧洲政策总监;编译:Carol吴说区块链对于欧盟的加密行业来说,《加密资产市场条例》代表了真正的游戏规则改变者.

1900/1/1 0:00:00