第二季度

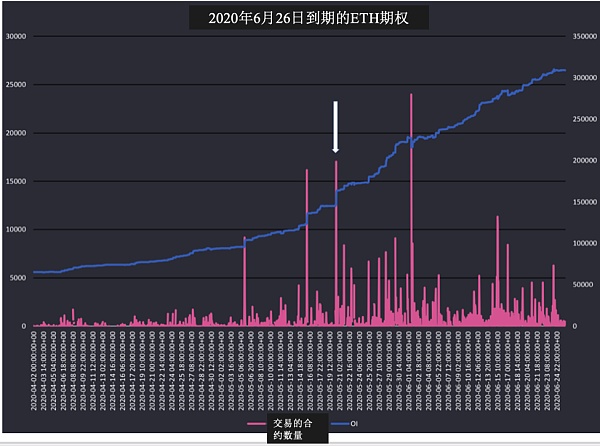

随着加密货币期权领域的持仓量(Open Interest/OI)持续增长,上周五到期的持仓规模为史上最大。Deribit毫无疑问是数字货币期权交易的头部交易所,其产品的名义持仓总额已达14亿美元,其中约50%的仓位于UTC(世界标准时间)2020年6月26日上午8:00到期。

BTC 持仓总量 vs. 6月26日到期的持仓量

ETH持仓总量 vs. 6月26日到期的持仓量

美国参议员Toomey和Sinema提出法案,免除小型加密货币交易的资本利得税:7月26日消息,美国参议员Pat Toomey和Kyrsten Sinema正在提出一项旨在简化小额交易中的加密的法案。该虚拟货币税收公平法案规定了对加密货币购买的申报税的最低限度豁免为 50 美元。

它还避免适用于加密货币和法定货币之间的交易,以及“属于同一交易(或一系列相关交易)的所有销售或交换应视为一次销售或交换。”目前,该项免除小型加密货币交易的资本利得税的新法案已进入参议院。(TheBlock)[2022/7/26 2:38:19]

这意味着什么?大规模持仓到期对市场有何影响?持仓到期究竟会不会影响波动率?

期权交易员和市场参与者经常会提这些问题。Genesis Volatility喜欢使用Deribit的数据,并利用数据来回答此类问题。下文将进行深入分析。

韩国加密货币交易所Gopax拒绝暂停服务:9月22日消息,距离韩国对加密货币交易所的监管截止日期仅剩几天时间,除Gopax外,其他交易所均表示接受政府要求暂停服务的要求。Gopax表示,将在截至日期前继续提供正常的运营服务,并向其客户保证能够在截至日期前获得银行合同,因此没有必要取消服务。(Forkast)[2021/9/22 16:57:21]

如你们大多数人所知,平值期权(ATM options)的期权gamma值在临近到期时最高。

这不足为奇,因为此时ATM期权的底层资产若出现任何价格变动,都可能使一个delta值接近0的期权迅速翻转为delta值接近1的期权。这种gamma值翻转在极大规模持仓到期事件中变得更为重要。

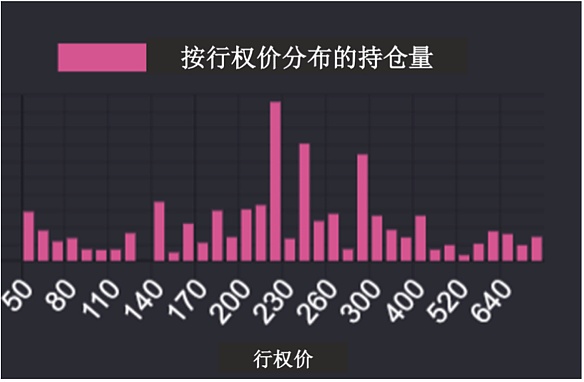

在如此大规模持仓到期时,大量持仓徘徊在ATM行权价附近,IV往往会出现波动,ETH的表现就是如此。

杜均:海外加密货币市场向合规化发展的方向越来越明晰:11月3日,火币联合创始人杜均做客链节点AMA,在回复链节点官方提问时,杜均分享了自己对国内和海外加密货币监管趋势的看法。

杜均表示:“在海外,加密货币市场向合规化发展的方向越来越明晰。很多国家已经发放牌照,比特币已经可以在很多国家的很多个支付场景使用。无论每个国家如何规定,遵守当地法律是我们的基本原则,火币在十几个国家有分支机构,我们在任何国家的经营都遵守当地的监管规定。”

杜均认为不论在任何地方,合规先行。目前火币已经在美国、日本、欧洲多国、中国香港、泰国等国家和地区拥有相关数字金融业务牌照。比如火币日本获得了0007号交易所牌照;在欧洲,火币获得了直布罗陀DLT牌照,可以在欧洲合规开展区块链资产交易业务;在泰国,火币泰国取得了泰国政府颁发的第五张合规交易牌照。此外,杜均透露火币在其他国家和地区的牌照申请也在进行中。[2020/11/3 11:32:58]

当前加密货币总市值约为3574.56亿美元:据金色财经数据显示,全球加密货币总市值约为3574.56亿美元。加密货币市场中占比排名第一的是BTC,市值约合2412.06亿美元,当前市值占比为67.48%;

ETH排名第二,市值约合430.15亿美元,当前市值占比为12.03%;

XRP排名第三,市值约合105.92亿美元,当前市值占比为2.96%。[2020/10/29]

按行权价分布的仅2020年6月26日到期的ETH期权持仓量

做空期权Gamma的交易者越来越厌倦持有这种高风险的头寸,转而开始愿意通过市价成交(cross the spread)来摆脱这种风险。这就造成了IV的波动。

动态 | 加密货币货币数据流服务升级至2.0版本:据cryptoninjas报道,由Blockstream和纽交所母公司洲际交易所(ICE)合作开发商务加密货币数据流服务(Cryptocurrency Data Feed)昨晚宣布推出2.0版本。该数据流服务涵盖133个加密货币的报价。第一版已于今年3月份上线,面向机构交易公司,银行和对冲基金。[2018/7/24]

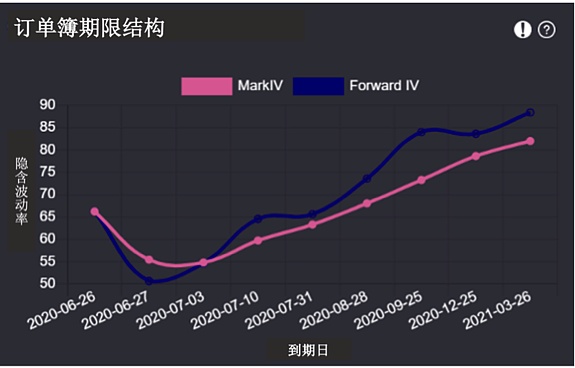

2020年6月26日当天ETH期权的期限结构

虽然IV所受的影响可以理解,但对RV的影响则未必清晰。

可以预期,Gamma净多头或净空头的持有者不同,对底层资产市场的影响也截然不同。

通常情况下,可以假设Deribit以及其他交易平台的做市商对在底层证券上进行方向性押注不感兴趣,因此他们往往是delta套期保值者。终端用户通常不会通过收集买卖价差(bid-ask spreads)来获利,他们通常不会像做市商那样频繁地进行delta对冲。

考虑上述因素后,我们现在可以梳理此类事件对RV可能造成的影响。如果做市商持有净空头gamma,由于做市商被迫在价格变动时通过持续的高买低卖来进行对冲,市场将面临趋势性(trending)和出现较大日内价格区间的风险。

另一方面,如果做市商持有净多头gamma,那么他们的delta对冲影响就会产生相反的效果。在这种情况下,当市场价接近他们的行权价时,由于有“gamma scalping”的影响,做市商可以反复地高卖低买,从根本上导致底层资产价格与大量持仓的给定行权价十分接近(大头针风险/pin risk)。

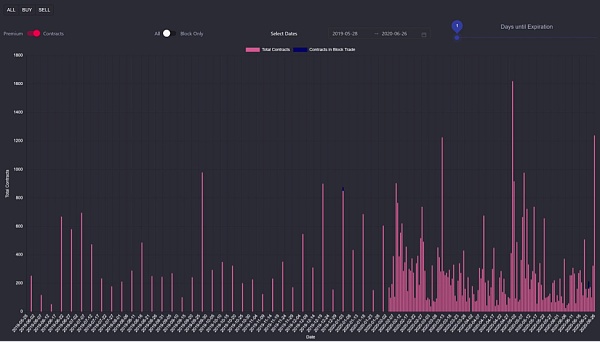

即使RV仍然很低,但大规模持仓到期事件通常会导致成交量增加。从来自genesisvolatility.io的下图来看,我们可以将即将到期的期权的成交量分离出来。在3月27日的季度到期日期间,BTC的成交量大幅增加,而ETH的成交量明显飙升。

仅0-1天后到期的BTC期权的成交量

仅0-1天后到期的ETH期权的成交量

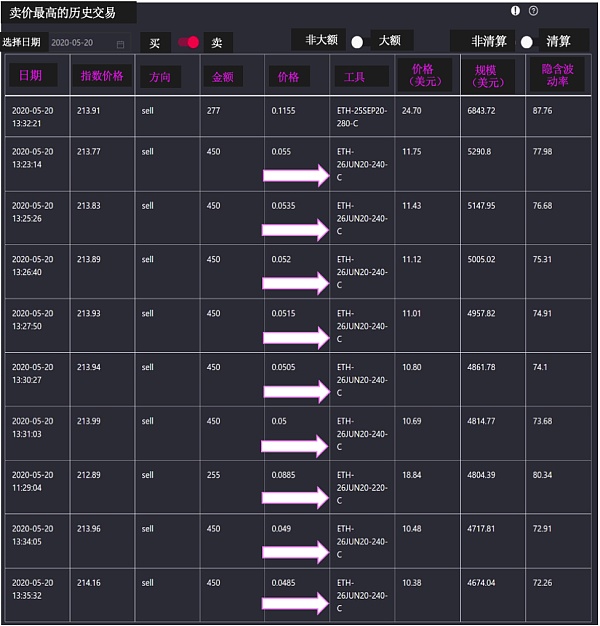

虽然我们无法100%确定地知道任何事情,但我们可以使用强大的原始数据来量化做市商的可能定位。首先,通过叠加成交量和持仓量,我们可以看到买卖行为对净持仓量的影响。其次,我们可以看到推动此成交量的主动交易者(aggressor)。这个信息很重要,因为主动交易者将支付价差(spread),因此主动交易者的对手方通常是做市商。下面我们以6月26日到期的ETH期权合约的交易数据子集为例进行说明。

协调世界时2020年5月20日下午1-2点之间,持仓出现极大幅度的增长,相关的成交量也出现飙升。

通过深入挖掘数据,我们发现,该成交量和持仓量的跃升是由ETH-240看涨期权和ETH-220看涨期权的一个大卖家推动的。

现在可以肯定地说,一个做市商在做多这些240和220的看涨期权。利用这些精细数据(granular data),我们可以将整个时间段内任何工具的所有交易活动的主动交易者进行加总,从而很好地了解做市商是如何定位库存的。

在大规模持仓到期事件的交易日临近时,如果交易者知道OI集中于何处,净空头gamma的持有者是谁,以及预期会出现多少成交量,他就拥有了许多优势。交易者知道当天更可能出现趋势性行情还是均值回归,什么价格点上容易出现gamma大翻转,以及行权价是否有可能出现“大头针风险”等,从而对自己做出恰当的定位。

综上所述,6月26日的到期事件顺利结束,几乎没有产生RV。做市商可能是在未持有gamma空头的情况下参与该到期事件的。虽然BTC到期合约的成交量巨大,但ETH到期合约的成交量则相对平静。尽管如此,BTC和ETH的交易IV都出现了相关的波动。

作者:Greg Magadini,注册金融分析师、Genesis Volatility共同创始人

推特:@genesisvol

通讯订阅:genesisvolatility.substack.com

网站:genesisvolatility.io

综述:标准共识市场综合指数为 1,096.69 点,一周内指数涨幅为 0.02%,指数走势相对于全市场走势相对强势。根据标准共识情绪指数反映,目前市场情绪稳定,最新指数为 0.93,市场波动较为明显,投资者交易心态较为谨慎.

1900/1/1 0:00:00DeFi总市值暴涨后 看多还是看空?近日,加密货币圈子很热,都是因为Defi,半个月前,Defi的总市值还在20亿美金,而短短几周,Defi总市值已经超过65亿,都是因为Compound的借贷及挖矿带来的市场热度.

1900/1/1 0:00:00通过7月4日在官方推特帐户上发布的一系列推文显示,VISA加密负责人Cuy Sheffield分享了他对央行数字货币(CBDC)的看法。据他介绍,CBDC是未来十年货币和支付领域未来最重要的趋势之一.

1900/1/1 0:00:00据成都链安『安全态势感知系统』(Beosin-Eagle Eye)数据监测显示:在过去的6月中,区块链安全形势依然严峻,整个区块链生态共发生超19起较典型的安全事件.

1900/1/1 0:00:001. 什么是ETH? ETH是Ethereum网络的原生通证,作为网络生态中价值流通的主要介质。以太坊是当下区块链应用开发活跃度最高的平台,通过数以千计的全球节点,来逐步实现代替中心化服务器的“世界计算机”愿景.

1900/1/1 0:00:00文章系金色财经专栏作者币圈北冥供稿,发表言论仅代表其个人观点,仅供学习交流!金色盘面不会主动提供任何交易指导,亦不会收取任何费用指导交易,请读者仔细甄别,谨防上当.

1900/1/1 0:00:00