CurveFinance的veToken模式允许用户锁定$CRV长达4年,并获得管理费,并允许他们投票支持选择池的CRV分配

那些寻求流动性的协议可以选择贿赂veCRV持有人,将CRV分配流向他们的池子。这是veCRV持有者除管理费之外的另一个收入来源

但对于持有者来说,将CRV锁定4年并不是一个很有吸引力的选择

有什么解决办法呢?

选择将你的流动性包装:

来自ConvexFinance的cvxCRV

来自StakeDAO的sdCRV

来自Yearn的yCRV

流动性包装允许CRV持有者收取费用或贿赂,而不需要锁定4年,并提供了一个退出头寸的机会

它们各自的区别是什么?

cvxCRV

数据:逾1.68万枚ETH从Lido:Curve流动性挖矿合约地址流出:4月25日消息,据 Whale Alert 监测,逾 1.68 万枚 ETH(价值约合 3063 万美元)从Lido:Curve 流动性挖矿合约地址流出,转入一未知地址。[2023/4/25 14:25:46]

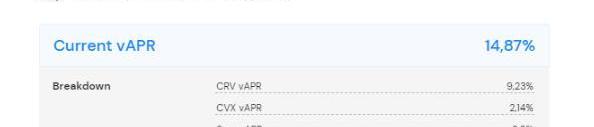

通过质押cvxCRV,你可以赚取3crv的费用,以及加上ConvexLP提高的CRV收益和CVX代币10%的份额

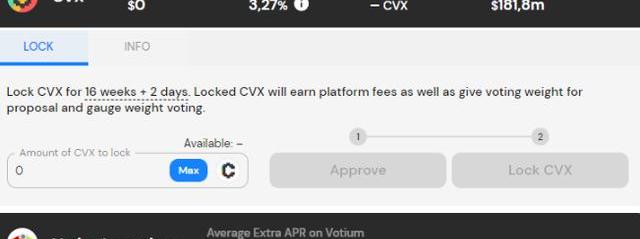

而贿赂收入则分配给因投票而被锁定的CVX

因此,veCRV的正常收入在cvxCRV和CVX之间分配

Curve新增multiBTC/WBTC/sBTC池:金色财经报道,Curve新增multiBTC/WBTC/sBTC池,并发起为该池添加流动性激励的提案投票。

据悉,multiBTC是通过Multichain从比特币网络跨链至以太坊的比特币封装资产。[2022/12/18 21:52:05]

sdCRV

sdCRV分配3CRV费用,并将投票权保留在质押者那里

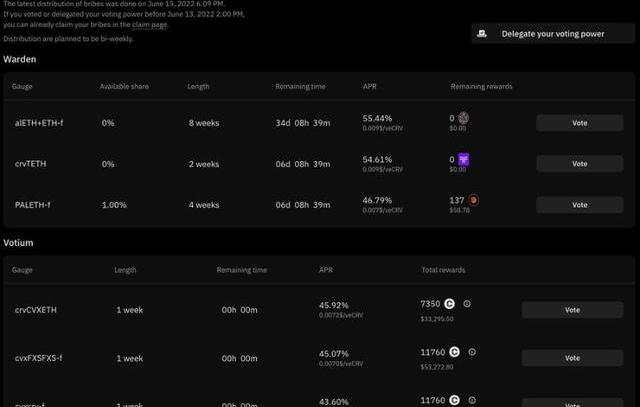

投票权可以委托给StakeDAO,它结合了市场和OTC贿赂以获得最佳回报

或者用户可以从Paladin或VotiumProtocol直接访问StakeDAO上的贿赂

动态 | 日本BUIDL公司成为数字证券平台Securitize全资子公司:据Crypto.Watch消息,日本BUIDL公司12月6日宣布,已与美国数字证券平台Securitize建立了全面的资本联盟。BUIDL将成为Securitize的全资子公司,并将继续在日本发展区块链业务咨询和商业化。BUIDL还宣布将扩大其在日本的数字证券业务。[2019/12/6]

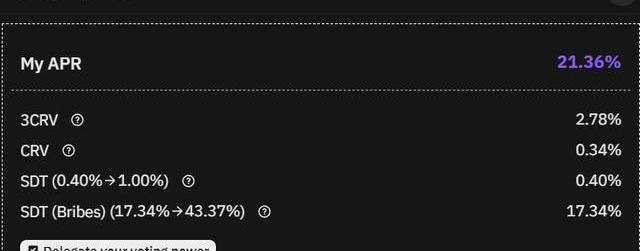

由于StakeDAO不在sdCRV和原生代币之间分割贿赂和管理费用,因此质押APR明显更高

质押者得到的是3CRV,CRV和因贿赂而被转化为SDT的奖励

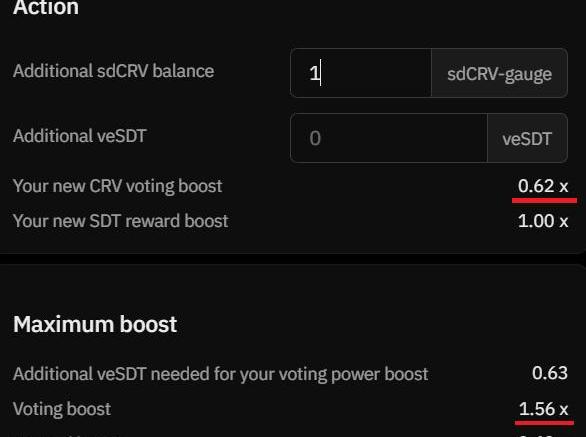

然而,为了获得最高的年利率,用户必须通过锁定原生代币SDT

在veSDT提升的情况下,sdCRV质押者的投票权将获得0.62倍的提升,并且可以根据veSDT余额和veSDT质押者总数将其提升至1.56倍

声音 | 安全公司Estsecurity:最近出现针对韩国加密货币交易所员工及其用户的网络攻击:据Thebchain 7月3日消息,韩国安全公司Estsecurity在其博客中警告称,最近出现针对韩国加密货币交易所员工及其用户的网络攻击,这些网络攻击或由Lazarus,Kimsuky,Geumseong121等黑客组织进行。[2019/7/3]

yCRV

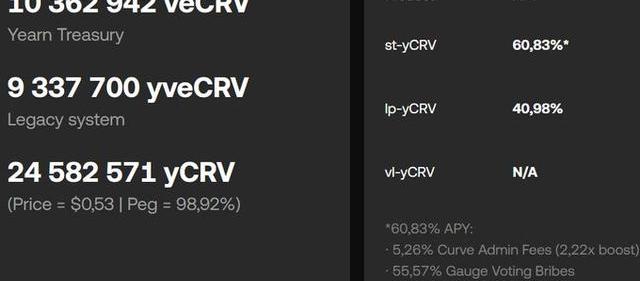

在所有包装中,质押yCRV能够获得最高的收益

然而,收益率会下降,因为还有剩余的奖励来自传统的yvBOOST捐赠者合约

此外,所有yCRV的1/4归国库所有,这提高了所有yCRV质押者的收益

MercuryFX,IDT与Ripple合作开展低成本全球支付:电信公司IDT和全球货币兑换提供商MercuryFX正与区块链创业公司Ripple合作,希望利用xRapid,Ripple的按需流动性解决方案,快速解决零售汇款和公司交易的问题。据MercuryFX首席执行官兼创始人Alastair Constance表示:xRapid将帮助降低货币兑换和全球结算成本,从而增加客户竞争力,由于新方案的应用,每年将能够节省数千万美元。[2018/1/27]

st-yCRV提供“一劳永逸”的用户体验,收益来源来自两个地方:

管理费:所赚取的管理费会自动合成更多的yCRV,

贿赂:1st-yCRV=1veCRV的投票权将在贿赂市场上出售以进一步提高收益

与sdCRV不同,st-yCRV的持有者放弃了他们的投票权,所以协议不能用它来为Curve投票

vl-yCRV拥有投票权,目前正处于开发的最后阶段,但它将取消费用和贿赂,以支持st-yCRV

将这些流动性包装的权衡是什么?

协议费

投票权

保护挂钩

协议费由协议提供的服务收取:

cvxCRV0%

sdCRV16%

yCRV10%

投票权:

cvxCRV不提供投票权,也不分享贿赂收入;

yCRV不提供投票权,但分享贿赂收入;

sdCRV提供投票权和贿赂收入,但为了支持veSDT质押者而减少了投票权和贿赂收入

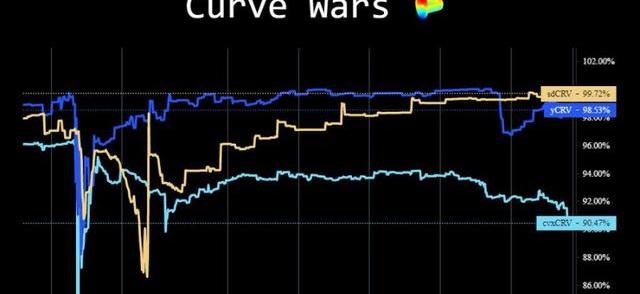

为了维护挂钩,所有的协议都将CRV引导到他们各自的LPs

在挂钩价格低于0.99时,Stakedao会用贿赂收入购买sdCRV并分配给质押者

CRV流动性包装的最佳玩法是什么?

首先,我必须说,我不拥有任何CRV或其包装物,我一直看跌CRV代币和终身现金流

尽管约50%的CRV被永远锁定,它仍然缺乏超过CRV排放的购买动力。

如果所有CRV都被锁定,那么收益率将被严重稀释

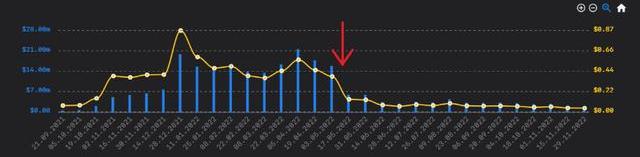

由于CRV价格与CurveFinance中的TVL一起下降,所以贿赂价值也在下降

然而,因为引入了crvUSD,我看到了Curve的潜力。它可以推动更多的交易量和TVL回到平台上

但只有在实际部署后才能看到结局如何

在我看来,yCRV正在赢得Curve流动性包装的战争,因为它提供最高的收益和最简单的用户体验

如果一些用户拥有veSDT,他们可能会发现sdCRV解决方案更有吸引力,因为它的投票会同时提升所有的用户流动性锁仓:

在这种情况下,绝对的失败者是cvxCRV。它的收益率最低,没有投票权或贿赂收入,挂钩能力弱等等

我预计cvxCRV将进一步贬值,直到它与yCRV收益率达到平衡

Convex的另一个问题是,在可预见的未来,不太可能有人铸造新的cvxCRV--市场上有5千万个"廉价"cvxCRV

意味着Convex在veCRV供应方面的总所有权很可能会进一步减少

文章就到这里了,我会在交流群做更仔细的分析,如果想加入我的圈子,所有资讯平台均为

加密世界已经被DAO的快速崛起所点燃,实际上,去中心化自治组织(DAO)是利用基于区块链的治理实现个人的全球协调,从而实现资源的优化配置以及社区的全球化运行.

1900/1/1 0:00:00我们正处于熊冬之中,这已经不是什么秘密了。自2021年11月以来,价格一直在断断续续地下跌,我们现在正式进入这个令人讨厌的熊市大约一年.

1900/1/1 0:00:00这位CoinMetrics分析师是否发现了整个Alameda/FTX故事的关键?因为让我们面对现实,这没有任何意义。SamBankman-Fried的两项业务都非常有利可图.

1900/1/1 0:00:00本周回顾 本周从4月4日到4月10日,冰糖橙最高附近$28800,最低接近$27650,震荡幅度达到4.1%左右。观察筹码分布图,在约$28143附近有大量筹码成交,将有一定的支撑或压力.

1900/1/1 0:00:00本文将为你带来MEV和MEV-Share的深入分析,以及对于MEV赛道的展望MEV&MEV-Share所谓MEV就是指验证者通过操纵区块中的交易以及交易顺序所能提取的最大价值.

1900/1/1 0:00:00昨日跟大家说25650的时候做多,不知道有多少人跟上了这波大肉,跟上的可以继续拿着,看到前高破三万!怕的就把本金出来盈利去跑!市场来回收割回来我觉得可以分类为:Sec查CB代表不只是针对cz_b.

1900/1/1 0:00:00