来源/LongHash

在过去几个月中,去中心化金融—以“DeFi”广为人知—看起来已经成为了以太坊的杀手级用例。

今年早些时候,锁定在DeFi应用程序中的资产价值超过了10亿美元,而促进基于以太坊的金融生态的智能合约活动也呈现出了强劲的涨势。这种增长大部分与这些协议提供的诱人的高利率有关。

在向Compound和dYdX协议注入200万美元的流动性后,Coinbase盛赞DeFi“是开放式金融系统的基础,因为它是抗监管、公正、可编程的,任何拥有智能手机的人都可以使用DeFi应用程序。”

但是上一周的市场崩溃似乎已经打破了这种叙事—以太暴跌50%使DeFi生态陷入了一片兵荒马乱之中。作为最顶端的DeFi协议,MakerDAO无疑是反应当前形势最好的例子,在艰难地应对ETH暴跌造成的乱局时,MakerDAO甚至讨论过紧急关停的可能性。

关于MakerDAO

AssangeDAO总共募集17,422枚以太坊,社区已提交分发JUSTICE的提案:2 月 9 日,AssangeDAO 在 JuiceBox 的捐赠页面显示,第二轮捐赠已经结束,两轮捐赠历时 5 天,共募集 17,422 枚以太坊,成为 JuiceBox 迄今为止融资规模最大的 DAO。

另外,AssangeDAO 已在社区发起两个提案,一个是针对即将开始的 NFT 竞拍的竞拍策略,另一个则是关于立即分发治理 Token JUSTICE 的提案。目前两个提案正在社区讨论中。

此前,AssangeDAO 核心成员表示会在捐赠结束后的 48 小时内分发 JUSTICE。[2022/2/9 9:39:50]

说到DeFi就很难不谈到MakerDAO了—一个允许用户用基于算法的利率以DAI的形式获得贷款的DeFi协议,DAI是一种价值锚定1美元的稳定币。作为抵押,贷款方需要存入价值至少为贷款价值的150%或以上的ETH或BAT。如果任何Maker贷款的抵押品价值低于了150%的门槛,就会被清算,而抵押资产会被拍卖从而保持系统的稳定。

这个协议的名声之响,以至于传奇风投公司AndreessenHorowitz的加密部门也在2018年向该协议的治理代币MKR投资了1500万美元。这代表该公司在当时认购了代币总供应量的6%。

Purpose将推出首只以太坊ETF,已获加拿大证券监管机构批准:据U.Today消息,总部位于多伦多的资产管理公司Purpose Investments已获得加拿大证券监管机构的批准,将推出首只以太坊交易所交易基金(ETF)。Purpose首席执行官Som Seif表示,以太坊是当今“最令人兴奋的”技术之一。 此前消息,Purpose已推出比特币ETF,其资产规模已超过10亿美元。[2021/4/17 20:29:19]

然而,尽管对基于DAI的Maker贷款提出了至少150%的强制超额抵押,上周的市场危机迅速暴露了MakerDAO的一些漏洞—一些分析师称这些漏洞可能威胁到DeFi的生存能力。

DeFi在上一周经历了什么?

在3月7日到了9200美元的价位之后,比特币价格急转直下,同步标准普尔500指数和其他大多数指数及资产开启暴跌,最终,受到期货交易所上高杠杆的影响,比特币一度探底3800美元。

山寨币毫无意外地联动了比特币的下行趋势,ETH也未能幸免。ETH一度触底90美元的交易价格—根据TradingView上的数据,这个价格较之下跌前一周的高位降低了64%。

以太坊未确认交易为114,755笔:金色财经消息,据OKLink数据显示,以太坊未确认交易114,755笔,当前全网算力为282.08TH/s,全网难度为3.73P,当前持币地址为52,359,090个,同比增加135,262个,24h链上交易量为2,538,991.79ETH,当前平均出块时间为13s。[2021/1/3 16:17:20]

由于这一次暴跌之剧—据CoinMetrics的NicCarter,这是ETH有史以来最糟糕的单日跌幅—MakerDAO也被拖入了这场危机。

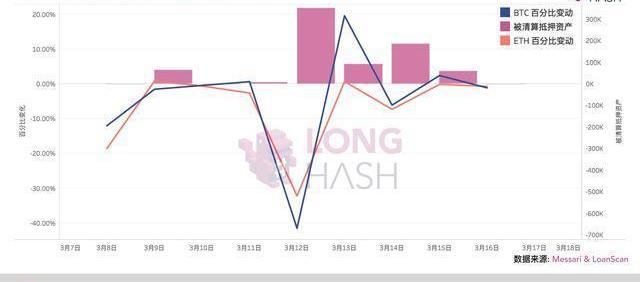

如上图所示,一旦ETH的价格开始出现极端波动的情况,Maker贷款很快会触发清算。贷款的清算,这是稳定币DAI一个相对小的变体。)此外还有价值以数百万计的MultiCollateralDai贷款,DAI的主要变体,也被清算了。)

尽管贷款被清算是很正常的事情,但有一个问题:这些贷款的清算方式并不符合MakerDAO白皮书中的描述。

动态 | 某以太坊ICO参与地址疑似在过去三个月抛售30万枚ETH:加密数据分析师Alex Svanevik发推称,某以太坊ICO参与地址(经查为0x51f9c432a4e59ac86282d6adab4c2eb8919160eb)疑似在过去的几个月里抛售了近30万ETH。经查询发现,Tokenview等多个浏览器均将该地址标记为普通地址。这一地址系于以太坊ICO期间获得了总共53万枚ETH,直至2019年9月25日并未出现大额的转入或转出,但在此后的三个月间频繁转出,目前钱包余额为258899.99 ETH。此外,该地址内的ETC并未出现大动向,余额仍为53万枚。(Bitcoinist)[2019/12/17]

更具体一点来说,根据被发布在MakerDAO的Reddit子账号上的第一手说明,被清算贷款的所有人并没有收到他们所抵押的任何一点ETH,尽管理论上的清算费用据称上升到了13%。

去中心化金融数据提供商DeFiPulse分析称,由于ETH崩溃同步大规模交易的涌入,向DeFi生态系统提供数据的价格预言机崩溃了。这种看法也获得了以太坊开发者及支持者MarcZeller的响应。DeFiPulse写道:

声音 | BM:以太坊下一个硬分叉将永远延期:据unhashed消息,EOS联合创始人Dan Larimer(BM)最近在Telegram中表示,以太坊的下一个硬分叉就像“像素大师”(EOS涂鸦游戏)中的奖池,它将永远延期。据此前报道,以太坊君士坦丁堡硬分叉已被两次推迟,或将在2019年初进行。[2018/10/23]

“Gas费用的暴涨导致Maker的价格预言机卡在了166美元的价位,然而市场当时已经间或下跌了几乎15%。”

Zeller指出,两个因素的叠加—1)预言机给出的ETH价格与实际市场价格之间的偏差;2)网络堵塞—导致了贷款清算者未能恰当地售出抵押资产。

例如,由于网络堵塞,据称一名Keeper成功用0DAI竞标到了价值450万美元的被清算ETH。0DAI的出价—通常会在10分钟的拍卖倒计时内被更高的出价压下—由于其他Keeper未能在区块链上登记出价而成功夺标。

这个Keeper赢了拍卖,这让他们无偿获得了价值数百万美元的ETH,然而却也导致了DAI代币抵押资产出现了数百万美元的缺口。

活下去

自从大规模清算爆发之后,MakerDAO的前途也变得晦暗不明。该协议从未有过如此之大的亏损,加密市场也从没有在这么短的时间内经历这么大的损失。此外,DAI的价格,理论上应该趋近于1美元,已经开始出现较大背离,在部分交易所甚至达到了1.2美元。

3月12日,MakerDAO基金会以及MKR的持有者曾一度考虑过在短期内彻底关停其协议,以缓和进一步的风险。协议关停将导致新贷款的冻结,债务拍卖的终结,以及DAI以固定价格被赎回。

对于DAI的持有者来说,幸运的是,该协议迄今为止还没有被关停过。相反,Maker将会以其他方式尽力处理DAI抵押资产的缺口。

目前为止,他们已经采取了一系列措施来重新稳定整个系统。

为了解决DAI的抵押资产缺口,MakerDAO计划在3月18日拍卖一笔新铸的MKR,增加该代币的流通量。这笔买卖应该足够偿还债务了,尽管这会损害MKR的持币者的利益,因为他们的资产贬值了。关于拍卖的详细信息可以参考加密数据公司Messari给出的解释。

根据Daistats的数据,目前DAI的抵押资产缺口为530万美元,这意味着如果假设MKR的市值约为2.05亿美元,那么即将完成的MKR拍卖将使该资产的供应增加约2.6%。

包括支持法币到DeFi平台Dharma和加密资产基金Paradigm在内的行业参与者已经表达了参与拍卖的强烈意愿,似乎是为了支持MKR的价值,以及其余的Maker生态系统。

我们来解释一下DAI兑美元价格出现偏差的原因—其实很简单,这是因为投资者面对比特币近期波动寻求“安全”且“稳定”的资产所造成的供不应求现象带来的副产品—稳定费目前已经减少到了7.5%,理论上DAI的供应就会增加,因为贷款更便宜了。

正如先前提到的,还有一个问题是贷款所有人完全损失了他们抵押的资产。目前尚不清楚这是否是为了保证部分借款人的利益完好无损,尽管有一种看法认为被清算的贷款所有人没有收回任何ETH是自由市场作用的结果,而不是Maker治理造成的问题。

在本文撰稿期间,Maker社区成员还在不断地讨论能够成功修正当前不稳定性的方案。该项目的论坛上出现了一个话题,该话题正在讨论该协议是否应该支持中心化美元稳定币USDCoin,作为一种抵押资产类型,以“帮助建立DAI的流动性,并使DAI的汇率重新趋近锚定1美元。”

目前为止,社区中大多数成员都倾向紧急纳入USDC,尽管该方案尚未最终拍板,因为如果社区就此达成一致,为了确保方案的顺利实施必须进行技术升级。

截至本文撰稿时间,根据CoinMarketCap的数据,考虑到DAI相较于1美元依旧存在5%的溢价,由于尚未解决的债务,人们对Maker的稳定性依旧心存疑虑。基金会和MKR持有人还在继续尝试寻找新的方法来修正当前状况,同时缓和进一步的风险,这是完全可行的。

尚未准备好主流化

尽管DeFi生态系统的健康已经开始从上周的大崩盘中恢复过来,投资者,尤其是DeFi用户,所承受的精神压力却没有消失。

加密货币和区块链投资基金MulticoinCapital的合伙人TusharJain在一条长推文中表达了他的恐惧担忧,写道:

“今天,整个DeFi生态系统几乎彻底崩溃了。几个大型市场参与者破产了……如果说我们不得不接受加密货币可能在一天内下跌超过60%的事实,那会‘严重’限制这个技术的可用性。”

业内的其他人也响应了他对DeFi面对加密市场波动的潜力的怀疑。

比特币支持者对这个不幸的崩溃尤其洋洋自得,认为这证明了这些事实上的去中心化银行绝不可能是去中心化的,在这场金融革命中不值一提。闪电实验室首席团队成员AlexBosworth写道:

“把高风险的‘去中心化’项目推销给散户投资者,好空口白牙地取采用率?六个月后的结果是:损失不断累积,需要紧急财政援助。”

最关键的是DeFi可能还没有准备好迎来主流化。正如DAppRadar的传播总监JonJordan在这场危机发生两天后的一次采访中向LongHash提到的那样:

“我不认为有人会觉得这一代DeFi已经能够部署到主流市场。总的来说,使用DeFi协议的人可能不到10000人—比较一下币安的用户数。”

但是,尽管存在对系统性风险的担忧以及认为DeFi还不够成熟的市场情绪,至少它似乎活下来了,而且还在继续发展。根据DAppRadar3月16日的数据,按交易量计算,DeFi应用几乎依旧霸榜以太坊上的Top10应用程序。

LongHash,用数据读懂区块链。

标签:MakerDAIETHMaker币是什么币DAI价格DAI币ETH钱包地址ETH挖矿app下载Etherael指什么寓意

作者/LongHashJoséRafaelPeaGholam 来源/LongHash 石油币——Petro(PTR)是委内瑞拉开发的一种“加密货币”.

1900/1/1 0:00:00随着美国证券交易委员会打击加密货币行业,交易员正在转向GMX、LDO和MKR等去中心化解决方案.

1900/1/1 0:00:00过去一周,MATIC一直在上涨。在过去的24小时内,MATIC上涨了2%,过去一周该代币上涨了近14%。山寨币在一个范围内移动,但在接近直接阻力位时并没有精确地在范围内波动.

1900/1/1 0:00:00来源/LongHash 近日,支付巨头PayPal宣布允许客户使用该公司的钱包购买、出售和持有比特币和其他加密货币,并将允许用户使用加密货币在其网络上购物。消息一出,引起了比特币的大幅上涨.

1900/1/1 0:00:00加密货币的世界是一个充满神秘与奇迹的领域,而Pi网络则是其中的一颗璀璨明珠。在这个网络中,一个令人难以置信的社区,以其独特的魅力和强大的力量,吸引了无数人的关注.

1900/1/1 0:00:00从1月底开始,AI板块的爆火已经没法用数据来简单统计,但凡是个项目都想跟AI扯上点关系。而加密投资的逻辑更为直接:热点在哪,资金就在哪.

1900/1/1 0:00:00