区块链上的去中心化金融正变得越来越流行。随着这种流行,出现了新形式的资产,以满足更广泛的用户群的需求。这些新资产中最重要的一个类别就是合成资产。

合成资产并不是区块链领域全新的发明,在传统金融中也有不少应用案例,接下来我们首先从传统金融出发来探讨合成资产的定义,然后来研究合成资产如何在区块链行业中繁荣发展。

根据Investopedia的定义,合成是金融工具的术语,旨在模拟其他金融工具,同时改变关键特征,比如周期和现金流,而各种金融工具得到的资产就是各种金融衍生品。所以合成资产是由一种或多种金融衍生品组成,可以用于模拟其他金融衍生品的资产类别。换句话说,任何金融工具的风险或收益都可以用其他金融工具的组合来模拟。

声音 | 赵长鹏:不明白为什么有人不接受加密货币支付:币安创始人赵长鹏刚刚发推表示:对于任何基于互联网(非物理)的业务,我不明白为什么有人不接受加密货币支付。与传统的支付网关相比,(加密货币)集成更容易、更快和更便宜,同时减少文书工作,覆盖更多样化的人口和地理。[2019/2/3]

什么是合成资产

通常,合成资产会为投资者提供量身定制的模式、期限、风险状况等,其高度的结构化可以适合投资者的各种需求。创建合成头寸背后有许多不同的原因:

例如,可以进行合成头寸以创造与使用其他金融工具的金融工具相同的收益。

交易者可能会选择使用期权创建合成空头头寸,因为这比借入股票并卖空更容易。或者交易者可以使用期权模拟股票的多头头寸,而无需投入资金来实际购买股票。

例如,您可以通过购买看涨期权并同时卖出同一股票的看跌期权来创建合成期权头寸。如果两个期权的行权价相同,假设为45美元,则该策略与在期权到期行权时以45美元购买标的证券的结果相同。看涨期权赋予买方在行权时购买标的资产的权利,而看跌期权则使卖方有义务从看跌买方购买标的资产。

现场 | 朱砝:最后从Token获得什么利润取决于什么时候卖:金色财经现场报道,币印联合创始人兼运营总监朱砝在第三期金色沙龙圆桌论坛上表示,手续费是否可以低于成本呢?也不是不可以,一般是这么几种情况。第一个,你太重要了,作为矿池没有你不行,我从别的矿工那里赚钱补贴你,所以可以给你比成本还低的手续费,这是第一种情况。所以拿到很低的手续费,首先要掂量是不是跟矿池的关系好到这种程度。你作为一个矿池,你的体量是否已经大到这种程度。可是太大也有问题,所有的散户赚的钱补贴不了你。第二种情况,暗箱操作。我告诉你只收1个点,其实我收了2个点,这种现象非常多。我们叫做暗箱操作,或者这里面有腐败的情况在发生。第三种情况,矿池发行的Token,比如火币矿池,这件事情一个正常手段。可是在核算收益和成本的时候,要分开看待。因为最后从Token获得什么利润,取决于什么时候卖。[2018/11/21]

如果标的资产的市场价格高于行权价,看涨期权买方将行使他们的期权,以45美元的价格购买标的资产,从而实现利润。另一方面,如果价格低于行权价,看跌期权买方可以以45美元购买标的资产。因此,合成期权头寸的命运与真正的股票投资相同,但没有资本支出。当然,这是一个看涨的交易。看跌交易是通过反转两个选项来完成的。

新华网:没有成熟技术,区块链拿什么来颠覆:新华网援引科技日报文章表示,“颠覆”是区块链宣扬者用得最多的一个词。然而,目前的区块链技术水平能否达到安全、可靠、稳定等标准?即便达到了,在可操作性上还应考虑社会学因素。文中指出,“伪装”与“视而不见”的结伴让区块链技术动机不纯;“鼓吹”让区块链哗众取宠;“利益”让区块链可能挣脱“市场规律”。[2018/3/25]

合成资产在区块链行业中的应用

当前的大多数DeFi应用看起来跟传统金融产品没什么不同,用户可以把一种代币兑换成另一种。但DeFi的潜力远不止于此。区块链是一个开放的全球平台,其核心价值在于可编程性。合成资产就特别适合用通证化来改造。如果说衍生品是为标的资产或者金融持仓状况定制风险敞口的金融合约,那么区块链合成资产就是类似持仓的代币化表示。

如此一来,区块链合成资产有着独特的优势:

IT记者刘韧:区块链和互联网一样是创业公司机会,没BAT什么事:知名IT记者刘韧今日发表朋友圈说:“1996年到2004年,我对互联网的错误认识。1.1998年完成《知识英雄》,可以去做门户,但我选择写作《企业方法》,我当时的想法和现在很多人对区块链的认识相同,互联网还处在早期,我先将中国IT史写完,互联网机会有的是,等技术成熟了,我再介入不迟。结果到2000年我只有做Donews的机会了。2.《中国.com》很多篇幅写联想怎样转型互联网。我提问《杨元庆会不会掉队?》但依然看好杨元庆。区块链和互联网一样是创业公司机会,没BAT什么事,更不必去看京东的白皮书。3.以传统企业为本,传统企业崇拜,但传统企业使用互联网或互联网化,和互联网公司是两码事。今天传统企业Tokenize,肯定也不是区块链公司,别跟。”[2018/3/22]

扩展资产

目前DeFi所面临的最大挑战之一就是如何以一种去信任的方式将现实世界的资产上链。法定货币就是一个很好的例子。虽然可以像Tether一样在链上创建一种法币背书的稳定币,但还有另一种方法:通过直接获取对美元的合成资产价格,在无需将实际资产交由一个中心化交易对手持有的情况下,达到相同的效果。对于大多数用户而言,有价格已经足够了。合成资产为在链上交易真实世界中的资产提供了一种可行机制。

提升流动性

BSC链上的DeFi协议DotFinance遭遇闪电贷袭击,价值跌落近35%。

DeFi领域目前最主要的问题是缺乏流动性。做市商能够很大程度地影响长尾与已发布区块链资产的流动性,但用于风险管理的金融工具又很有限。更笼统地讲,合成资产及其衍生品可以通过对冲组合与保护利润来扩大其业务规模。

扩展技术

DeFi面临的另一个问题是当前智能合约平台的技术限制。目前还没有解决跨链通信问题,这就使得很多资产都不能进入去中心化交易所。但是,有了合成资产后,交易参与方就不需要直接拥有资产了。

扩大用户

虽然传统合成资产仅对大型且经验丰富的投资者开放,但在像以太坊这样的无准入门槛的智能合约平台上,较小的投资者也可以通过合成资产获利。合成资产通过增加风险管理工具集,让更传统的投资经理能够进入DeFi领域。

区块链合成资产的类型

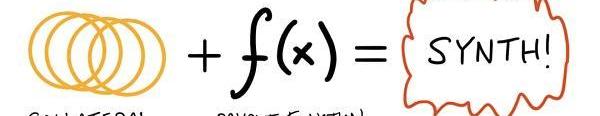

UMA协议创始人HartLambur把区块链合成资产分为四种类型。首先,合成资产可以归结为:抵押品与支出函数结合创建一个合成资产。

第一类:稳定币或与稳定币相关的合成资产。Maker的DAI是一项旨在锚定1美元的合成资产,所有非法币作为支撑的稳定币都属于这个类型,包括最近的算法稳定币。这些类型的合成稳定币有明显的效用,市场也对它们有需求。

第二类:与加密货币相关的合成资产。“与加密货币相关的合成资产”定义为帮助用户交易、对冲和杠杆化加密资产的产品。比如,竞争币看涨期权。

第三类:现实世界合成资产。合成资产通常会与现实世界的资产联系在一起:即合成黄金、合成原油或合成标准普尔500指数。

第四类:未知合成资产。合成资产将使构建者有能力发明传统金融中不存在的新资产。

尽管合成资产已在加密领域中普及,但鉴于合成资产的复杂性和高昂的费用,它们的采用率并不高。正因如此,Injective建立了一个真正新颖的去中心化衍生品交易协议,该协议能够规避许多现存问题。我们不仅提供直观的用户界面,还能提供一个0gas费的交易协议。Injective与许多优秀的合成资产协议,比如UMA和Mirror建立了合作关系,正在共同努力将诸如uGas和ETH/BTC的新型合成资产带给大众。

小结

合成工具是一种复杂的金融工具,曾多次让全球经济陷入困境。同样,它们也可能以我们尚不了解的方式对DeFi协议安全带来风险:比如智能合约风险,预言机风险,治理风险等等。该行业还处于初级阶段,我们需要开发者开展更多的试验,才能真正将新型金融产品推向市场。总之,找到风险与潜力间的平衡,才能最终促使行业的成熟。

标签:区块链稳定币UMA区块链工程专业学什么区块链存证怎么弄区块链技术发展现状和趋势为什么换稳定币DAI稳定币是由哪个国家提出的铸造稳定币UMA币是什么币

上周的比特币崩盘引起了监管机构和政府官员的注意,之后国会中的一些共和党人今天提出了一项法案,将“保护”投资者将比特币加入401(k)退休计划的能力.

1900/1/1 0:00:00市场是嘈杂、混乱的事物,我们人类本能地试图赋予它们秩序和理性。这通常涉及寻找价格上涨或下跌的解释或是导致剧烈波动的原因。有时候,明显的解释很容易找到——例如出乎意料的企业行动或意外收益.

1900/1/1 0:00:001.Polkamon 官网:https://polkamon.com/电报:https://t.me/polkamonorg推特:https://twitter.

1900/1/1 0:00:00比特币的价格一直处于盘整阶段,其特点是一段区间交易和有限的价格变动。交易员和投资者急切地等待着这一整合阶段的结束和看涨趋势的开始,通常被称为“暴涨”.

1900/1/1 0:00:00今天比特币价格再创新高,突破60000万关口,正式开启谱写新一轮的历史,市场情绪再度被推向高潮!近期全面爆发的还有DeFi赛道,BSC、HECO等DeFi质押挖矿迎来井喷式发展.

1900/1/1 0:00:00比特币昨日再度大涨超过1100美金,盘中涨幅一度超过14%,成为市场龙头,而前期大涨的Defi概念、ADA、ETH等纷纷偃旗息鼓,一句话:你大爷还是你大爷.

1900/1/1 0:00:00