自$UST崩盘以来,多个CeFi项目由于中心化导致项目无法持续经营,最终退出市场。“去中心化才是终点”的观点逐渐深入投资者的内心,而Liquity作为去中心化程度最高的稳定币之一备受市场关注。本文我们将结合TokenInsight的评级模型,深度解析Liquity的发展现状。

01Liquity是什么?

Liquity是一个借贷平台,也是一个稳定币发行平台。该协议于2021年4月5日上线以太坊,目前也只支持以太坊。Liquity有两种原生资产,一种是挂钩美元的稳定币$LUSD,一种是实用治理通证$LQTY。

在Liquity上,用户可以存入$ETH,借出$LUSD,最小的抵押率为110%。与其他超额抵押稳定币比,Liquity有几个显著的特点:

Liquity只支持$ETH作为抵押物,且目前仅支持以太坊网络。

虽然Liquity的借款利率是浮动的,但其借款费用会在用户借款时一次性结清。借款期间利率的变化不影响借款利息、借款周期的长短也不影响借款利息。更有利于长期借款用户对借款成本的把控。

Liquity完全由算法和合约支持,独立运行。协议部署后无法修改,开发团队也没有相关权限。

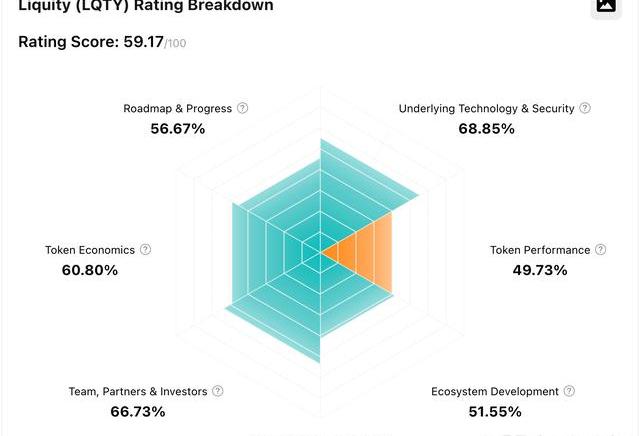

02Liquity的评级是什么?

TokenInsight对Liquity目前的表现进行了评级,结果为BB,展望正面。Liquity的同类项目还包括:Maker、FraxShare等。

smartTrade Technologies宣布进一步扩大与SBI Liquidity Market的合作:多资产电子交易解决方案smartTrade Technologies今日宣布扩大与日本外汇基础设施解决方案和流动性提供商SBI Liquidity Market的合作伙伴关系。smartTrade将为SBI FXTRADE的加密货币衍生品交易业务提供支持,以补充SBI Liquidity Market现有的外汇业务。

作为协议的一部分,SBI还将其交易设施移至smartTrade的东京数据中心,以确保其基础设施随着业务的增长不断受到监控和更新,并利用smartTrade的完全托管服务,包括增强的安全性和冗余能力。2013年smartTrade Technologies与SBI Liquidity Market建立合作关系。(businesswire)[2021/8/30 22:47:31]

Liquity评级结果的具体解析得分情况如下:

底层技术及安全性68.85%

通证经济60.8%

路线图及进展情况56.67%

生态发展情况51.55%

通证二级市场表现49.73%

团队、合作伙伴及投资人66.73%

来源:TokenInsight

Liquid交易所购买和交换服务添加XDC支持:Liquid交易所发推称,Liquid Buy以及Swap功能现已支持XDC,允许用户使用借记卡或信用卡购买XDC(支持50+种法币&150+国家)或与Liquid上线的任何加密货币交换。[2021/3/28 19:24:15]

来源:TokenInsight03底层技术及安全性

在风险方面,Liquity采用了一种多层风险管理机制。首先,Liquity使用整个协议的抵押率来衡量整体的风险水平,当整个协议的抵押率大于150%时为低风险,小于150%为高风险。

当协议处于低风险时,用户只要保持仓位抵押率大于110%就不会被清算。

当协议处于高风险时,抵押率小于150%的都有被清算的风险,且用户在开新仓时也需要保证大于150%的抵押率,直到协议恢复低风险。

其次,Liquity的清算机制也分为两层。

第一层叫做稳定池清算。用户在稳定池中存入$LUSD,作为清算资金,然后获得清算费用作为奖励。清算时,协议用池子里的$LUSD偿还贷款,然后把抵押物按比例分给池子里的存款用户。也就是说,用存在稳定池的$LUSD会随着清算过程越来越少,$ETH会越来越多。该池子无锁定期,可随存随取,但当市场上有可清算的仓位时不行。

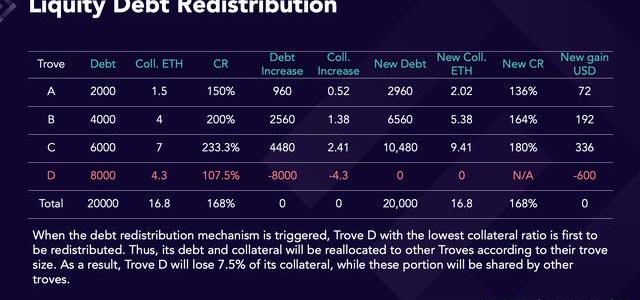

第二层清算机制在稳定池被掏空的时候会被触发一个债务重新分配机制。协议会将仓位按风险从高到低排序,然后逐个将高风险仓位的贷款和抵押物分配给低风险的仓位。比较复杂,感兴趣的朋友可以看下方的例子。通过这种方法,虽然协议的整体风险不变,但是仓位的整体偿付能力会上升。除被分配账户外,其他用户和协议都会受益。

动态 | 加密交易所BTSE宣布在Liquid网络上支持USDT和BTC:据AMBCrypto报道,迪拜加密交易所BTSE近日宣布在Blockstream的Liquid侧链网络上支持USDT和BTC。[2019/12/6]

来源:LiquityWhitepaper

另外,Liquity有一个很大的特点是,其协议几乎完全由智能合约管理的,开发团队没有相关合约的管理权限。Liquity也没有自己的交互界面,完全由第三方平台自发支持。这样的目的是增强协议的去中心化程度,减少人为干预。不过虽然,Liquity的本意是让第三方平台互相竞争进而为用户提供更好的服务。但就目前而言,各个平台功能和产品设计都有差异,整体用户体验不是很好。

同时,一个由合约控制的平台,代码的安全性就显得尤为重要了。Liquity的合约代码在2021年接受过2家机构的多次审计。审计覆盖的内容较为全面,报告显示部分风险未被修复。截至目前,Liquity的合约还没有引发过安全事件。

04通证经济

Liquity有发行了原生治理通证$LQTY以及稳定币$LUSD。

$LUSD是由$ETH超额抵押支持的稳定币。$LUSD可以存入稳定币池,赚取协议的清算收益以及$LQTY奖励。

除超额抵押外,$LUSD还有一种稳定机制,叫做赎回。赎回是指任何$LUSD的持有者都可以随时以1$LUSD兑换$1的$ETH。该赎回将从风险最高的仓位开始。如果你在Liquity开了仓,被赎回就是指别人用$LUSD换走了你的抵押物。由于$LUSD的价值最终会趋近于一美元,借款人并不会发生实际的损失。并且在每次用户赎回是协议的基础利率会上升,也就是说借款费用和赎回的手续费都会上升,一方面可以避免大规模赎回,另一方面可以降低借款,进一步促进$LUSD流通减少,帮助币价稳定。然而,相较于其他稳定币,$LUSD的价格波动幅度较大。

动态 | LiquidApps 发布 LiquidX 可为任意 EOSIO 区块链提供 DAPP 服务:近日,LiquidApps 团队发布LiquidX,只要你是 EOSIO 区块链上的开发者,无论主网还是侧链,你都可以通过在主网上抵押 DAPP 代币使用 DAPP 网络,无需再借助额外的代币或基础设施。[2019/11/7]

来源:TokenInsight

$LQTY于2021年4月,平台上线时发行。Liquity一开始的愿景是一个无需治理的平台,完全由合约控制。因此,$LQTY一开始只能用于质押,赚取平台的收入分成。不过,Liquity在2023年1月开设了社区治理LiquiFrens,赋予了$LQTY投票权。

$LQTY的初始分配计划如图,总供应量1亿,其中56.6%分配给了投资者、团队和顾问。团队和顾问的份额在3.25年内解锁。早期投资者的份额将在锁仓一年解锁,具体解锁计划并未披露。

来源:TokenInsight05路线图与进展情况

Liquity没有披露具体的发展路线图,但其每个季度会发报告总披露项目进展。根据2022年第4季度的报告,项目方打算进一步提升$LUSD在Arbitrum的流动性。此外,项目方每个月会对社区提案进行投票,也可以了解到一些项目动态,具体可参见其Snapshot。

动态 | LiquidApps 发布介绍 vAccounts - 免费虚拟账号:据 IMEOS 报道,LiquidApps 发布来自 DAPP Network 的另一个新功能 vAccounts,免费虚拟账号。DAPP Network 是由 LiquidApps 开发的一套针对扩展 EOS 区块链的技术性解决方案。通过 vAccounts,开发者可以为 Dapp 提供独特的虚拟账号来简化他们新用户的接入流程。用户生成公私钥对并与特定的 Dapp 进行交互。vAccounts 通过在 vRAM 系统保留余额行,在任何给定时间保存任何数量的第三方代币。此外,Dapp 还可以提供选项给拥有 Dapp 特定代币足够余额的用户选择把代币转到 EOS 上并创建 EOS 主网账号。随时时间推移,特定 Dapp 的 vAccounts 将可以与任何支持 vAccounts 的第三方 Dapp 进行直接交互。[2019/3/27]

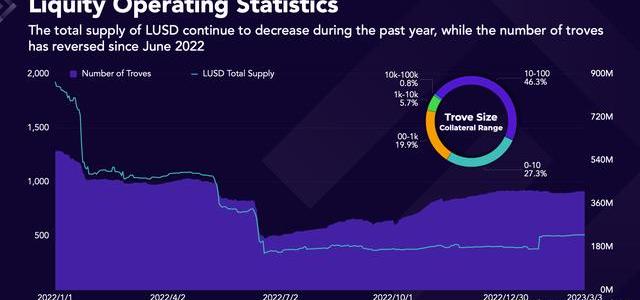

目前,Liquity的总$LUSD发行量约为230m,协议总TVL约为$600m,平台的总抵押率为259.9%。自熊市以来,$LUSD供应量整体呈下降趋势,过去一年下降了,但Trove从2022年6月起持续上升,已经基本恢复去年年初水平。不过大部分Trove都是100$ETH以内的小仓位,10k-100k$ETH的只有7个。

$LQTY目前的流通量为91m,53.43m$LQTY在质押,约占58.72%。$LQTY的质押量从2022年4月开始持续上升,但近期因为价格上升导致今日的质押量相比27号下降了99,011.84$LQTY。$LUSD稳定池和$LQTY质押的收益率分别为5.74%和0.76%。

来源:DuneAnalytics@dani06生态发展情况

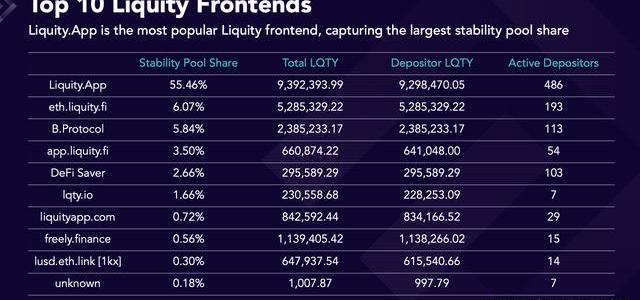

截至年2023年3月,Liquity在官网列出了20个前端,其中活跃用户数最高的是Liquity.App。

来源:DuneAnalytics@dani

根据Liquity的报告披露,现在$LUSD生态的三个主要部署方向分别是:ChickenBond、Layer2和借贷。

ChickenBond是Liquity团队在Liquity基础上开发的新产品,用户存入$LUSD可以赚取比稳定币更高的收益。收益主要来自于来自稳定池复利收益以及少部分Curve$LUSD池的LP收益。目前,ChickenBond的TVL为$20.64m,其中有$6.38m来自用户存入的$LUSD。

Layer2:Liquity致力于向Layer2网络部署流动性,包括Optimism和Abitrum部署流动性,成为二层网络上的主要稳定币。

借贷:Liquity集成了其他借贷平台,用户可以在这些平台上存/借$LUSD。

来源:DuneAnalytics@dani

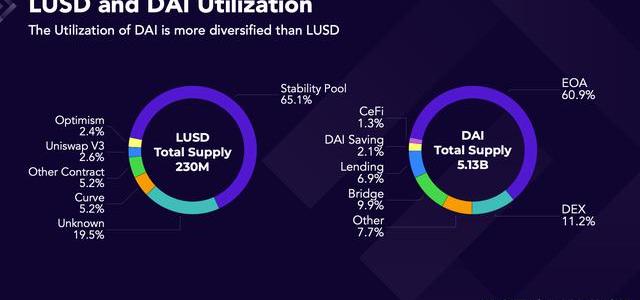

从$LUSD的分布来看,除稳定池外,$LUSD大部分在Curve和Uniswap,Layer2和其他借贷协议上的分布并不多。根据DefiLlama的数据统计,目前OP上的稳定币总市值为$656.9m,最多的是USDC占54.97%,$LUSD仅占0.89%。

07通证二级市场表现

下图为$LQTY近90天的价格走势。可以看出$LQTY受益于今年2月在$BUSD的舆论风波,从2月1日到27日,$LQTY价格从$0.711到$1.278。2月28日,$LQTY上线Binance,其价格进一步翻倍。目前价格维持在$2.2附近。

来源:TokenInsight08团队、合作伙伴及投资人

Liquity由RobertLauko和RickPardoe创立,目前由MichaelSvoboda担任CEO。两位创始人均有5年以上的区块链相关工作经验。

据统计,Liquity在2020到2021年共完成了两轮融资,共计$8.4m。主要投资者包括:PolychainCapital、PanteraCapital、AlamedaResearch、IOSGVentures、1kx、Tomahawk.VC等。

09写在最后

Liquity本身去中心化程度很高,协议完全由合约支撑运营,且社区和开发团队对于协议本身的干预程度很低。但其在用户体验上也有一些不足,由于Liquity没有自己的前端,第三方开发的前端形态各异、功能不一,可能会造成一些使用上的不便。

机制上,Liquity只支持$ETH抵押物,并且只收取一次性的借贷费用。与Maker的多抵押物,多种利率模式相比更有千秋。但$LUSD在价格的稳定性上不如其他稳定币,波动更高,但相对套利空间也更大。

目前,$LUSD相较于其他稳定币生态较弱,使用场景还不够丰富。由于$LQTY治理刚上线不久,其功能性相对于其他协议的治理通证也有待提高。不过整体来说,不管是$LUSD还是$LQTY的质押率都相对较高。

虽说由合约管理运行,Liquity的合约还没出现过安全问题,持续稳定经营。但是目前,其生态较弱,通证的使用场景还不够丰富。未来,随着行业对去中心化的重视程度提高,该协议的被认可度可能会逐渐提升,对于生态发展也会有积极作用。

基于以上信息,TokenInsight给予Liquity的评级为BB,展望正面。

价格区间收紧是市场受到竞争影响的结果。最终,一些叙述退居二线,为波动性爆炸铺平了道路。 欧洲央行:欧盟银行应在BCBS制定的规范生效之前开始对比特币持有量设置上限:金色财经报道,欧洲央行表示,欧.

1900/1/1 0:00:00DASH的价格稳定在73.40美元,反映出在加密货币市场普遍低迷的情况下,过去24小时内仅出现1.27%的小幅变化。加密货币市场经历了一段艰难时期,许多代币价格大幅下跌.

1900/1/1 0:00:00比特币跑赢纳斯达克 在美联储宣布再次加息后,比特币在最初下跌后收复了21,000美元的水平。一周一周比特币已经上涨了10%,主要的山寨币的交易价格达到了9月以来的最高水平.

1900/1/1 0:00:00这位加密货币分析师在3月3日的Twitter帖子中指出,以太坊处于“有史以来明显的增持区间”。以太坊会涨到5000美元吗?加密货币分析师“Moon”认为ETH在不久的将来可能会有更多的上涨潜力,

1900/1/1 0:00:00投资是复杂的事情,试图简化投资的人会误导投资者。投资最重要的事情,是每天进步一点点。日拱一卒,功不唐捐。只要你每天都保持学习和践行,每天提高一点点,你就能战胜大多数投资者.

1900/1/1 0:00:00美联储主席鲍威尔示警,尽管他不想要扼杀加密创新,但强调该行业一团糟,称银行在参与数字资产时应非常谨慎。美国证监会指出,比特币市场成熟到无法进行欺诈和操纵才会批准现货比特币ETF.

1900/1/1 0:00:00