BUG Finance在ve(3,3)上的改进

Solidly 模型旨在将奖励与长期承诺相匹配。事实证明这是一个有缺陷的目标,在常规的 ve(3,3) 模型中,每个锁定其代币以获得 veToken 的人都获得了投票权。这意味着他们在平台上获得一部分费用,以及激励和贿赂以确保他们继续持有他们的 veToken,因为 veNFT 可以在二级市场上交易,这使得原生代币的需求变小。

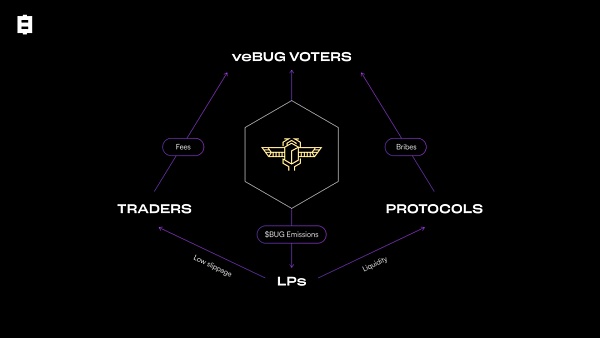

但 Bug Finance 更进一步,让锁定的流动性来获得代币排放,进一步让流动性保持稳定。Bug Finance 重新构想的 ve(3,3) 模型协调了生态系统中所有参与者的激励。这包括 veBUG 投票者、流动性提供者、交易者和协议。通过向将 $BUG LP 投入 veBUG 的人提供排放、交易费用和贿赂来激励深度流动性 。

对于协议,大多数ve(3,3)上流动性成本高昂,如果停止贿赂,那么他们的流动性池的代币排放降低,从而失去流动性。Bug Finance通过设置$BUG LP和普通LP的退出机制,来让流动性变得更加有粘性。如果流动性要离开那么则需要支付退出费用,这笔费用会用于自动贿赂,增加PoL,并提供质押奖金,这使得在BUG Finance上构建流动性池的协议更加有效的购买了流动性。

FilDA 发布Bug Bounty赏金计划:据官方消息,FilDA上线已平稳运行6个月的时间,FilDA为此也对安全防护不断升级,已通过慢雾科技、知道创宇、灵踪安全、Certik等4家安全公司审计,在网络安全方面,国内顶级白帽子团队对FilDA进行深度源码审计,并搭建云安全检测平台,监控全球站点安全状态,具备强大的威胁感知和漏洞检测能力,致力于建立具备分布式、高并发、模块化、松耦合的安全可靠借贷平台。

为了进一步保障用户资产安全,提高平台安全风控等级,FilDA将于6月21日~7月10日进行Bug Bounty赏金计划,最高奖励10000USDT。更多详情见FilDA Github网站。[2021/6/17 23:44:33]

不仅如此,与传统模型相比,协议决定完全取消锁定期,并在所有类型的质押中引入统一的退出机制,包括 LP Boosted Staking、veBUG 和 veBUG 的单边质押。当用户退出时,一部分退出费用会重新分配给协议,系统确保当有人退出时,它会同时增加协议拥有的流动性,从而增强协议的强度,同时也提高那些在退出池中投票并重新吸引流动性的人的收益率。

Synthetix多抵押贷款合约现Bug 新合约将于新版本部署:1月11日午间,合成资产发行平台Synthetix官方发文称,上周Synthetix官方在发行多抵押贷款业务中发现了一个Bug。该错误导致一些仅需要进行部分清算的贷款被标记为全部清算。官方表示,ETH或renBTC借入sUSD(均以sUSD计价)的普通贷款暂无风险;但诸如sETH对ETH、或sBTC对renBTC的贷款在长期时间内将处于风险之中;而sUSD空头则将面临最大的风险,因为它们以sBTC / sETH计价,并且这些头寸的抵押率随BTC和ETH价格而变化。pDAO现已暂停使用多抵押合约开新仓,且所有未平仓头寸均已安全关闭。新合约将计划于本周发布的版本Castor中部署。

官方建议用户现关闭由ETH和renBTC支持的贷款,而不用考虑借入货币种类,在部署新合约时重新开启。同时,官方鼓励任何发现漏洞的人参与其漏洞赏金计划。[2021/1/11 15:51:44]

机制详解

重构ve(3,3)

传统DEX主要面临治理代币持有者收入与LP的激励等问题,BUG Finance对solifly中的ve(3,3)结构进行了重构,将ve(3,3)中的lockers转化为LP,并通过设置独特的费用和激励结构来解决这个问题。

V神:Medalla测试网时钟Bug风险被夸大了:9月24日,V神发推与ETH Gas Station创始人互动时表示,以太坊2.0测试网Medalla时钟Bug的风险被夸大了。ETH Gas Station创始人表示其运行了Medalla测试网的节点,也经历了测试网的时钟bug。在经历时钟bug前后几个星期里,其Medalla验证器一直在运行,没有受到任何干扰或出现任何问题。与此同时他还表示,Medalla测试网对漏洞响应非常快,除了发生在测试网上以外,实际只会造成少量收入损失。而由于没有真正的价值,验证器们几乎没有动力更新和重启。对此,V神回应称,如果Medalla使用了为早期阶段0设计的更新惩罚参数,那么他的Medalla节点现在已经恢复正常了。所以确实认为这些风险被夸大了。与此同时,此前8月消息,在时钟bug发生后,Prysmatic Labs联合创始人也曾表示,Medalla测试网“失败”事件被严重夸大了,此次事件不会影响以太坊2.0主网发布时间。[2020/9/24]

将大部分交易费用交给veBUG 投票者

动态 | 以太坊隐私交易工具Tornado.cash因UI bug泄漏部分用户交易细节:以太坊隐私交易工具Tornado.cash因一个用户界面bug泄漏了一些用户的交易细节。漏洞报告显示,12名用户和总共13.2 ETH(约2416美元)的交易在这个过程中受到影响。该平台称漏洞已经修复,同时要求通过指定的12个地址存款的用户尽快取款,并立即重新存款。(News Logical)[2020/2/2]

用$BUG代币排放来激励LP

通过向将$BUG LP锁定的质押者来提供$BUG排放、交易费用和汇率来激励深度流动性

通过交易收入和效用来支持BUG排放

用户可以向 Bug Finance 池提供流动性以换取 LP 代币。在平台上质押 LP 代币使用户有资格获得 $BUG 排放,基本排放率由 Bug Finance 仪表确定,由 veBUG 选民控制。要获得 veBUG,用户必须抵押由团队列入白名单的 $BUG 配对 LP 中提供的流动性或抵押 $BUG 代币。

以太坊浏览器的Bug可能会使用户的资金面临风险:根据以太坊基金会博客发布的文章,使用以太坊浏览器可能会使加密货币私钥处于危险之中。博客文章将这个漏洞分类为“严重程度高”,并影响浏览器的所有现有版本。不过,该文章澄清,Mist浏览器兼容以太坊钱包不受影响。今日晚上10点,以太坊开发者会议将召开。[2017/12/15]

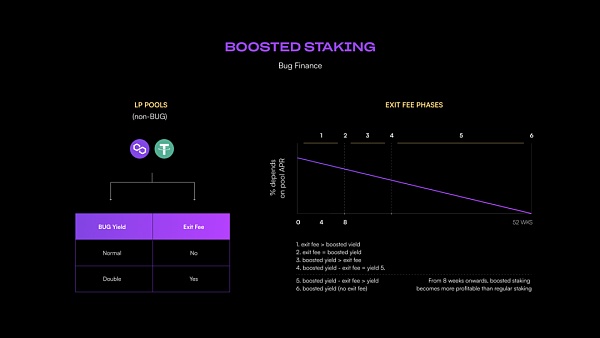

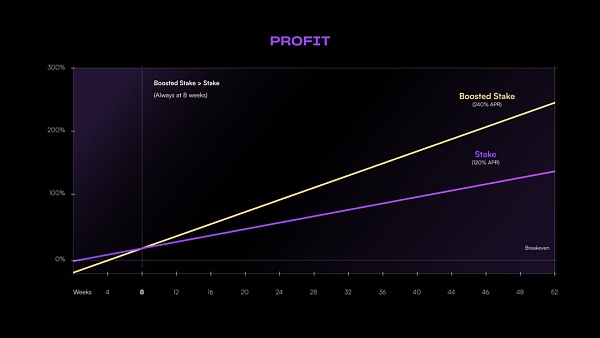

Bug Finance 还引入了 LP Boosted Staking 机制,以确保 BUG 池和普通 LP 之间的深度流动性。这一创新系统允许用户无限期地抵押普通 LP 代币,同时获得 2 倍的排放量提升。不再将 LP 代币锁定一段固定时间,而是应用退出惩罚,该惩罚会随着时间的推移而减少,直到达到 0%。退出惩罚是根据代币质押池的 APR 计算的,确保用户在 4 周内达到盈亏平衡点。

在BUG Finance中,完全取消了锁定期,并实施退出机制。在Solidly Fork项目中,ve头寸可以通过二级市场售出,但这样对协议没有好处,退出机制通过收取退出费用来改善这个问题:

40% 的退出费将用于贿赂退出池,在 4 周内分配以保持稳定的 APR。

40% 分配给退出池的锁定奖金,只要供应持续,就会为抵押代币的用户提供 LP 和 veBUG 代币 2% 的奖金。

20% 用于协议拥有的流动性,永远锁定在 LP 中,随着时间的推移加强协议。

这样退出的人增加了协议拥有的流动性,增加了在该池中投票的人的收益率,从而增加了流动性提供者,并激励新人加入池中以获得奖金。系统中的每个人都会受益。退出机制的运作方式如下:

LP Boosted Staking:LP Boosted Staking:抵押普通 LP(交易对中没有 $BUG)以获得 2 倍的排放提升。退出费用是根据投入的池 APR 计算的,该费用会随着时间的推移而减少。如图所示

为 veBUG 质押 BUG LP:质押 BUG LP(任何与 $BUG 配对的白名单 LP,例如 BUG/MATIC 、 BUG/USDC 、 BUG/fBOMB )以获得投票权。通过双重激励(LP的排放 + 贿赂和费用),退出费用在 1 年内从 20% 增加到 2.5%。投票权是动态的,每周根据 LP 中的 $BUG 数量重新计算。

单边质押:通过质押$BUG获得更多veBUG,与质押BUG LP相比获得50%的投票权。这里没有直接退出的选项,但是您以选择将头寸升级到 100% veBUG 头寸。这意味着可以选择为 BUG LP 添加任何白名单代币(例如 MATIC、USDC、fBOMB),并将头寸升级到可通过上述机制退出的 100% veBUG 头寸。

通过质押与团队选择的$BUG配对的LP或质押$BUG,用户可以获得veBUG。拥有 veBUG 可以让您有权对平台的仪表进行投票。仪表控制着 Bug Finance 上不同 LP 的排放量。获得最多选票的矿池在该时期获得更大比例的 $BUG 排放量。

由于其独特的机制设计,在BUG Finance上贿赂的资本效率会更高。

首先,它实现了粘性流动性,也就是说,合作伙伴吸引到Bug LP对中的流动性不会轻易离开,而是会停留更长的时间。这比其他协议的标准情况,即流动性只能租赁一周,有了显著的飞跃。如果流动性想要退出,就必须支付一定比例的退出费用,这样就能保护协议、合作伙伴和veBUG持有者的利益。

其次,它有策略地分配了退出费用,使之能够为协议带来多重好处。退出费用的一部分用于自动贿赂,增加流动性的吸引力;一部分用于增强协议拥有的流动性,提高流动性的稳定性;一部分用于提供质押奖励,激励流动性提供者。这意味着协议总是能有效地购买到他们吸引的流动性的一部分,因为最低退出费用是2.5%,其中20%用于提升协议拥有的流动性。

第三,它提高了贿赂效率,让合作伙伴在Bug Finance上贿赂更有回报。因为合作伙伴持有大量的LP,所以他们不仅可以从Bug Finance的收益中获得分成,还可以从自己的贿赂中获得收益。这就创造了一个合作伙伴可以更多地贿赂的环境,因为他们从自己的贿赂中赚得更多,并且能拿回一部分贿赂。

最后,它促进了贿赂回收,让合作伙伴在Bug Finance上可以更容易地进行贿赂回收。由于他们的LP持有量增加了投票权,他们可以更有效地影响投票结果,并从中获得更多的奖励。这就进一步提高了贿赂的效益和效率。

$BUG是 Bug Finance的治理代币,主要作为奖励来释放以激励流动性,要获取veBUG就需要将$BUG质押在白名单LP对中,如BUG/USDT。也可以单边质押$BUG来获得veBUG,但是这样的投票权会更少。

NFT形式的ERC-721治理代币,与其它ve(3,3)不同,所有veBUG都有同样的投票权,不会随着时间推移而减少,投票权是基于LP头村中的$BUG数量,除了通过退出机制退出外,还可以在二级市场上增加、拆分和转售。

Bug NFT 可以抵押以获得一定比例的每周交易费用,从 20% 开始,4 个月后逐渐下降到 15%。

BUG Finance通过将LP与ve lockers角色进行统一,增加对LP的激励来获取更深的流动性,并且还通过退出机制来让流动性更有粘度,增强了协议在该平台上的贿赂效率。

金色早8点

Odaily星球日报

金色财经

Block unicorn

DAOrayaki

曼昆区块链法律

关于以太坊虚拟机(EVM)的性能在以太坊主网上的每一个操作都要花费一定的 Gas,如果我们把跑基础应用所需的计算量都放在链上,要么 App 会崩溃,要么用户会破产.

1900/1/1 0:00:00作者:BEN STRACK,blockworks 编译:金色财经,善欧巴在最新一波现货比特币 ETF 申请之后,Volatility Shares 将推出首款产品.

1900/1/1 0:00:00作者:PAID NETWORK;编译:白话区块链 谁能想到,这位全球最大的资产管理公司,曾经表示客户对加密货币没有兴趣,并进一步强调该公司不需要准备在2018年提供数字资产产品,五年后会申请比特币ETF?是的,伙计们.

1900/1/1 0:00:00作者:比推BitpushNews Mary Liu北京时间7月7日凌晨,链上安全公司 PeckShield 发现,Multichain 运营的多个跨链桥合约出现大量代币外流。截至发稿时,价值超过 1.3 亿美元的代币流动性已被撤出.

1900/1/1 0:00:00作者:Anna Tutova;编译:Odaily 星球日报 Azuma7 月 6 日,《财富》杂志发布了一篇对 ARK Invest 首席执行官 Cathie Wood(木头姐).

1900/1/1 0:00:00作者:Delphi Labs;编译:Felix, PANewsDelphi Digital 孵化部门 Delphi Labs 与 Osmosis、Injective 和 Neutron.

1900/1/1 0:00:00