本篇研报共分为三部分。 第一部分定义和阐释了流动性主体(在此特指美联储资产负债表)与作为风险资产的广义虚拟货币市场之间的相关性。 第二部分详细地剖析了源自美联储资产负债表的流动性的驱动因素。 第三部分提出了其他可以用流动性模型解释的重要的比特币链上指标。

2022 年对比特币和虚拟货币市场而言并不景气,我们也见证了层出不穷的投降式抛售行为,但市场也敲碎了那些想要比特币价格跌破一万美元人们的期望。 这个周期内的比特币价格变化需要被细细审视后才能形成一个合理且更经得起推敲的预期。

比特币和其他虚拟货币作为风险资产的一种,会很大程度地被宏观流动性的波动影响。 本篇研报将在宏观流动性模型的基础上解析比特币及其他虚拟货币的主要驱动因素。

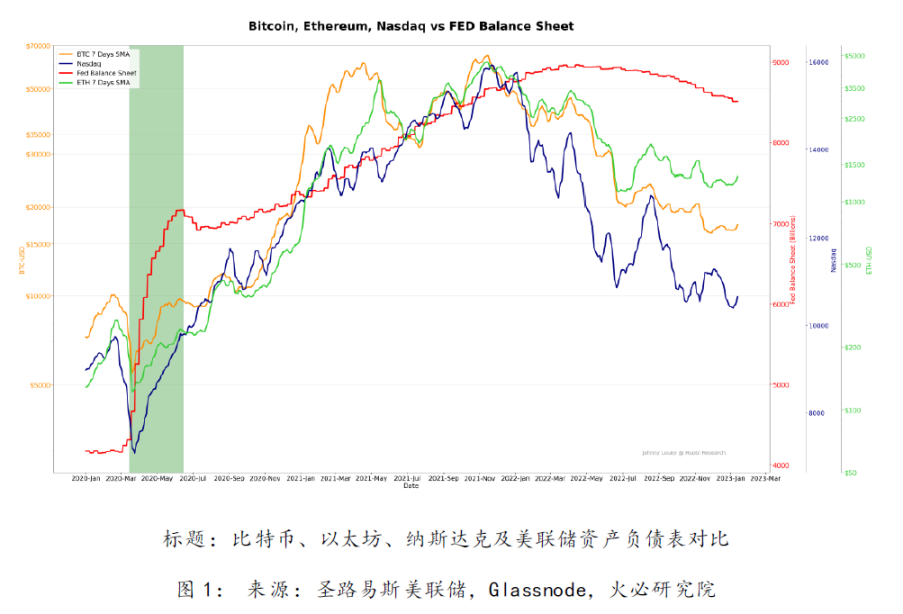

从 2020 年新冠肺炎大规模流行开始,美联储实行了量化宽松政策,所以美联储资产负债表规模变得尤其庞大。 增发的货币流入了各个市场,虚拟货币市场是其中一个表现较好的风险资产市场。

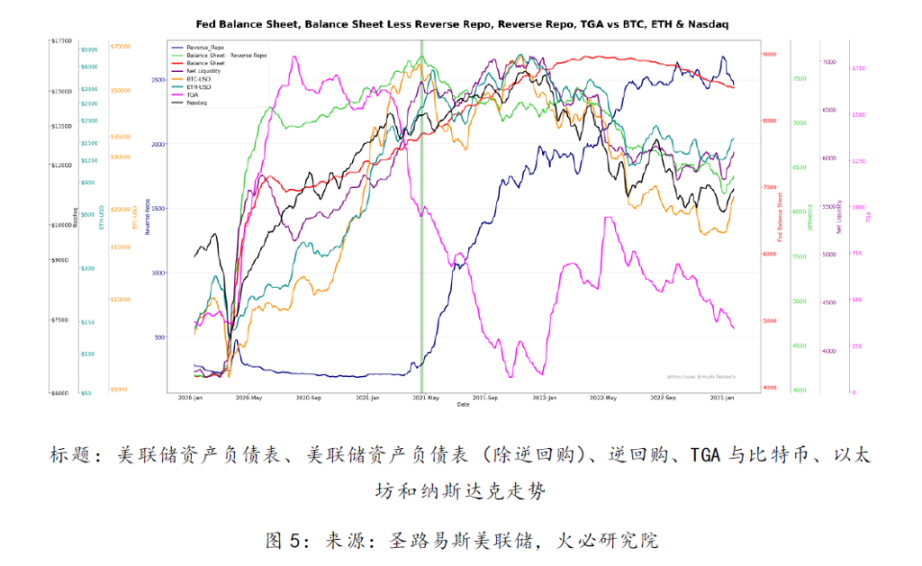

下图描绘了风险资产与美联储资产负债表之间的相关性。 绿色阴影区域是大量流动性被注入后引导性增长的时间段。

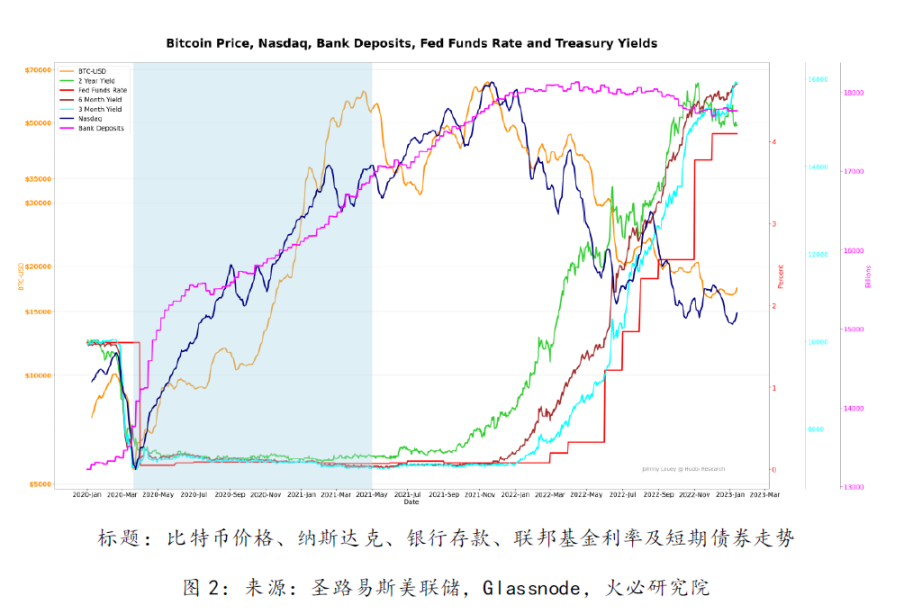

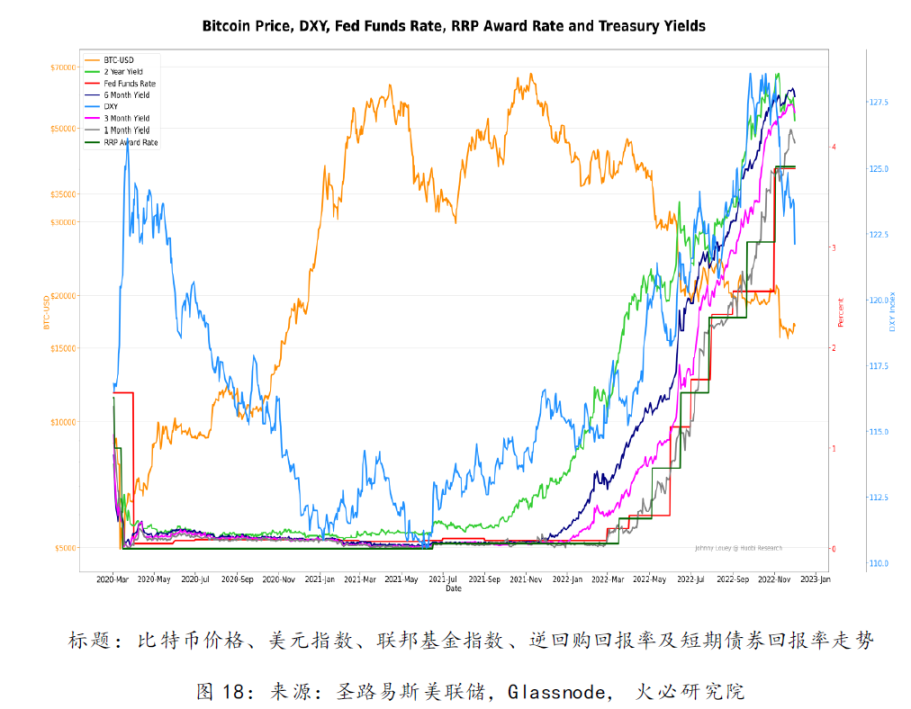

2020 年虚拟货币市场大涨还有另外的贡献因素,即美国国债利率长期维持在低水准,大量流动性存在于商业银行。

浅蓝色阴影区域代表低利率的时间线,也是经济活动被刺激的时间段。 同样值得注意的是,商业银行充盈的流动性也是得益于美联储不断地从这些银行购买债券。 因为利息收入不能保证在如此低利率环境下的收益,市场上的热钱会寻求除货币市场外能带来更丰厚收益的市场,比如股权类产品。 因此,借贷和投资行为的繁盛也使机构对虚拟货币的接受度快速成长。

美银分析师:宏观不确定因素持续存在,比特币或再次成为投资避风港:金色财经报道,美银指出,根据过去40天的数据显示,比特币与黄金走势的相关性为0.5,高于8月份中旬的0左右,与标普500指数的相关性为0.69,与纳斯达克100指数的相关性为0.72,均低于此前几个月的平均值。美银策略师Alkesh Shah和Andrew Moss表示,这可能就是比特币再次成为避险资产的原因。他们解释道,与SPX/QQQ的正相关性正在减弱,与黄金的相关性迅速上升,表明随着宏观不确定性的持续存在,投资者可能已经将比特币视为安全的资产避风港。

在过去几年,随着央行实施大规模的刺激措施提振经济,曾经被视为资产避风港的比特币与风险资产的走势几乎趋同,但随着相关性的减弱,比特币可能将重新成为投资者心仪的避险资产。[2022/10/28 11:52:50]

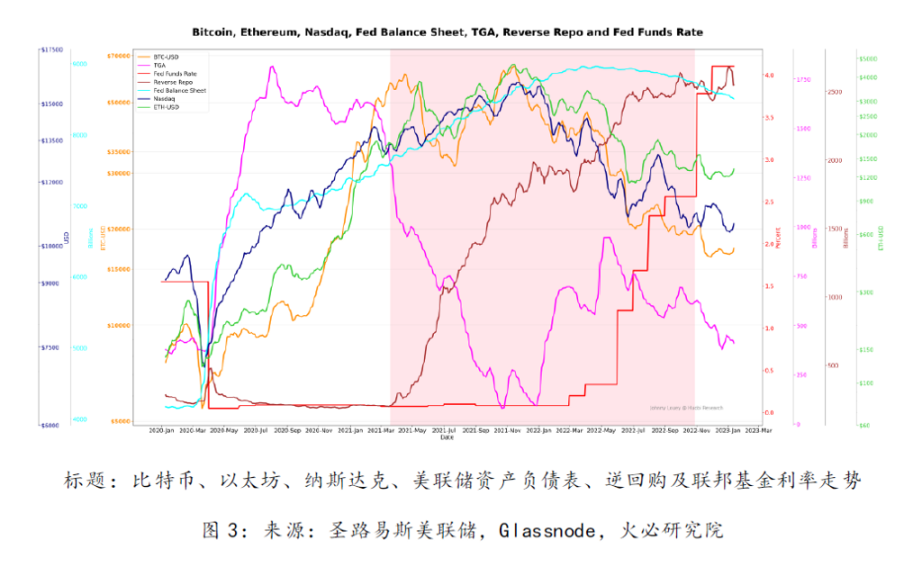

情况刚开始有些混淆,因为流动性其实在 2022 年 1 月就开始枯竭了,更具体些,从美联储的大规模逆回购开始。 (更完整的关于逆回购的解释请参照 2.1)

红色阴影部分是逆回购需求猛涨的时间段。 在此时间段内,热钱更风险厌恶,而对风险资产偏好度降低。

“量化紧缩在 2022 年 1 月已经悄然开始”,这个表达其实也恰如其分地捕捉到了在 2021 年 12 月美国财政部一般账户余额达到最低点。 美国财政一般帐户(TGA)余额的增长意味着准备金的降低,而银行准备金的降低会对经济活动产生致命影响,尤其是市场对风险资产的参与度。 驱动因素会在第二章详述。

海通宏观:当前美联储加息的条件都已具备,随时可以开始加息:1月9日消息,据报道,海通宏观认为,当前美联储加息的条件都已经具备,随时可以开始加息。首先,美国通胀早就已经达到加息门槛。其次,失业率降至低位,甚至比2015年加息的时候还要低,想工作的人已充分就业。

最后,美国经济已经修复至疫情前。无论从通胀角度,还是从就业角度,或者是从整体经济修复角度来看,美联储加息的条件都已经具备,随时都可以开启加息。(鞭牛士)[2022/1/9 8:36:50]

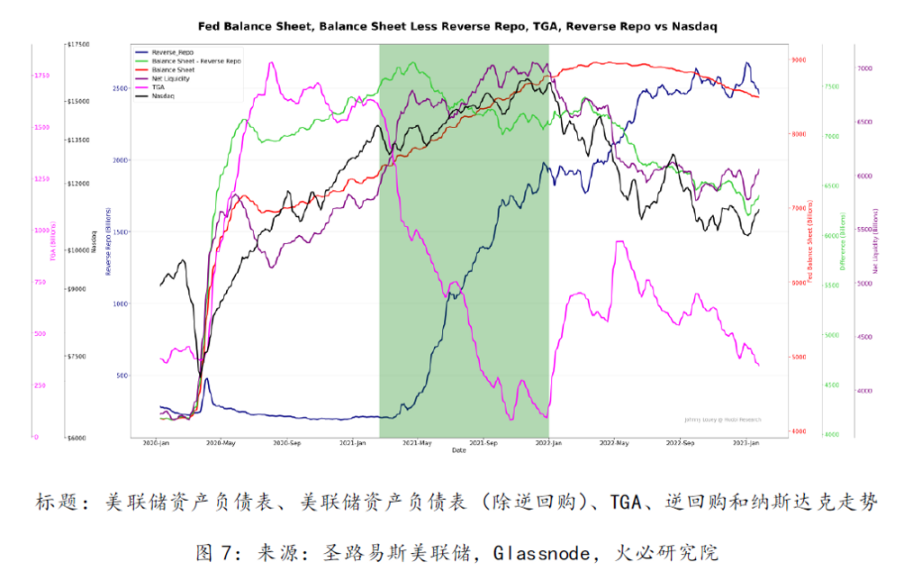

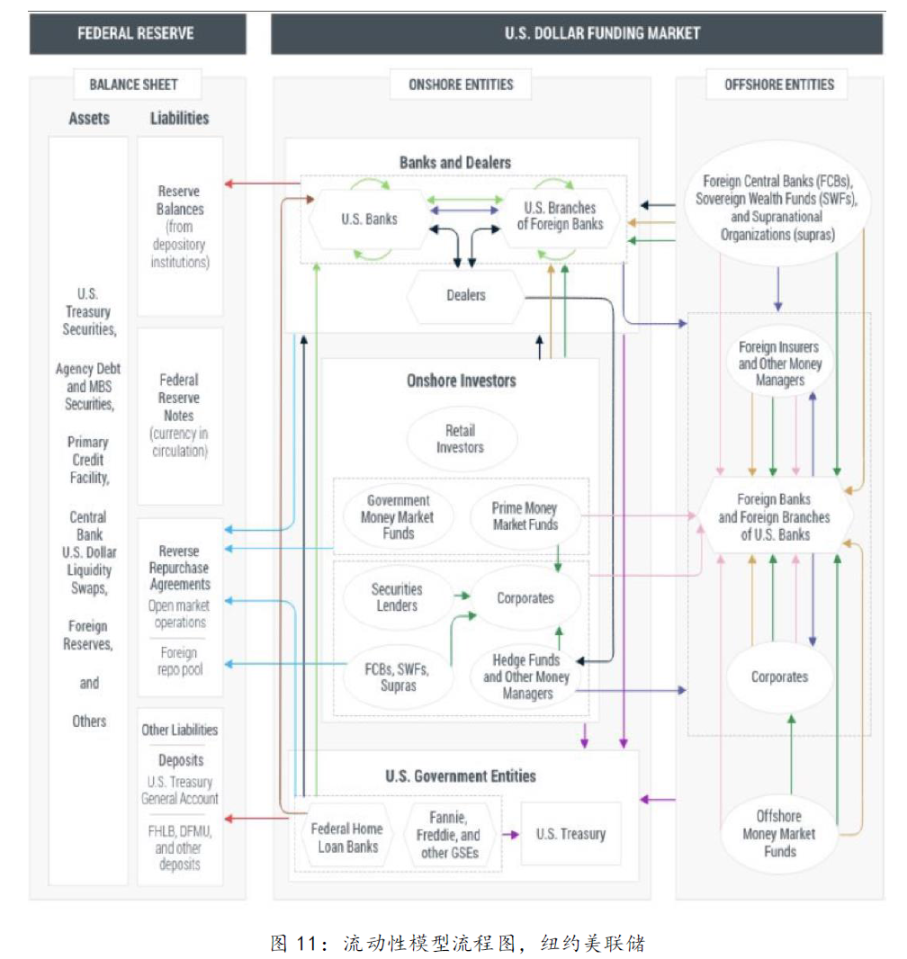

当分析美联储资产负债表的有效驱动因素时,通常针对以下三部分:总资产,美国财政部一般帐户 (TGA),以及逆回购 (Reverse Repo)。 理解这三部分对市场的影响机制对于分析有效驱动因素至关重要。

美联邦逆回购是美联储用来控制联邦基金利率和流动性从而对市场降温的手段。 美联储通过提高或降低逆回购的利率以及准备金余额利率来达到调节有效联邦基金利率的目的。

简单来说,当美联储提高利率,提高的是逆回购的利率。 所以,届时逆回购会更受热钱的欢迎,从而大量流动性会涌入逆回购交易。 对投资者来说,没有资产比这风险更低,所以美联储便吸收了大量的流动性。

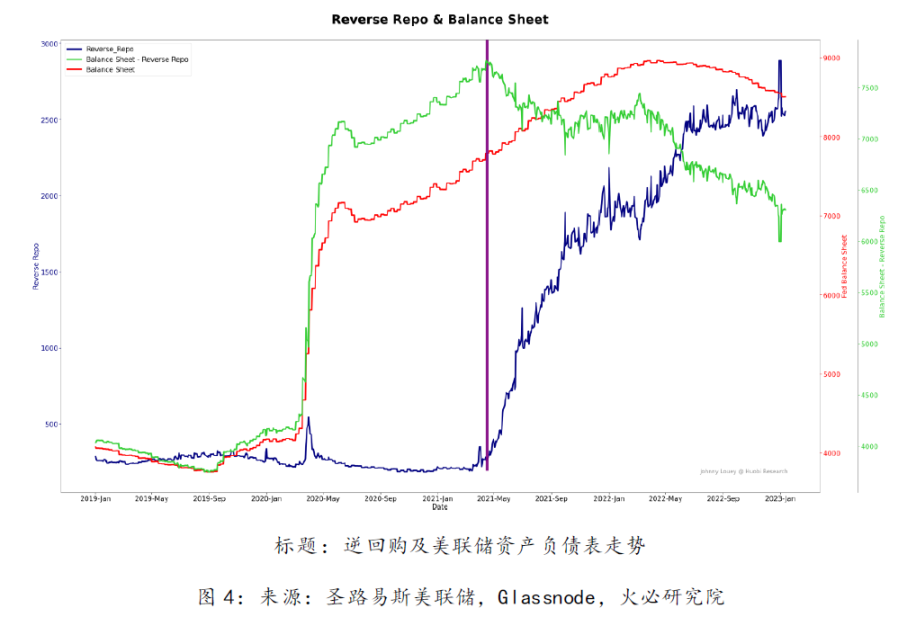

值得注意的是,尽管美联储持续扩表,逆回购金额在 2021 年 4 月仍然迅速攀升。

(1 关于美联邦逆回购的研究请参考以下报告:https://medium.com/huobi-research/reverse-repurchase-agreements-as-an-indicator-for-btc-ca861944289)

交易呈现缩量趋势,涨跌随宏观联动明显:据Bgain Digital数字资产量化交易比赛数据,24H Bgain市场综合指数0.17%,BTC趋势交易量化基金指数0.29%,市场中性量化基金指数-0.11 %。昨日BTC继续震荡下挫,合约贴水扩大,趋势策略持空头浮亏减少,套利策略则在等待收敛过程中略有浮亏。周三BTC随宏观回调于$6900下挫至$6600,交易仍呈缩量趋势。现货与合约大单多空比例均为1:1左右,当前存在较大分歧。合约场内头寸已连续8日增长,由$24.1亿增长至$25.4亿,投资者还在开多抱有期待。BTC本周紧跟宏观市场震荡,放大了宏观波动,但市场情绪未强势到走出独立行情,后市涨跌仍取决于宏观动向。[2020/4/16]

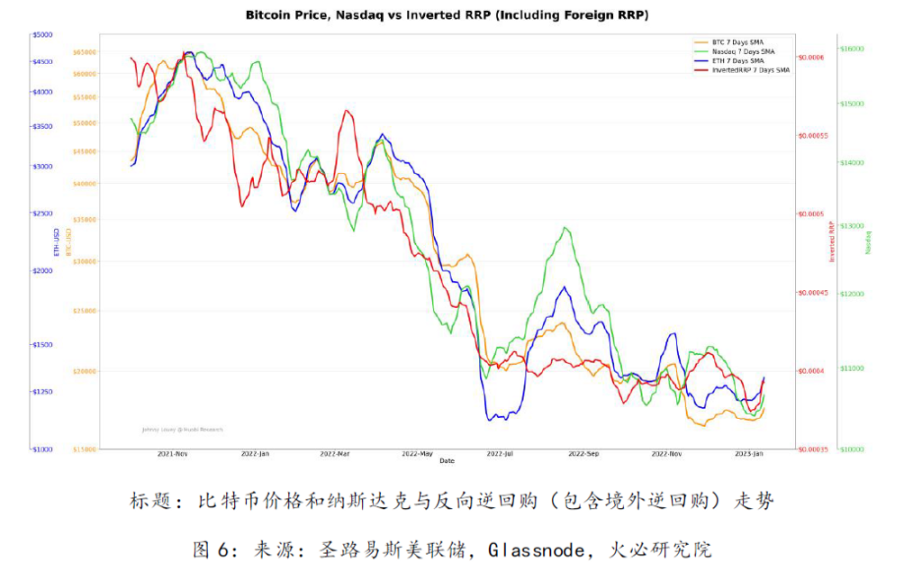

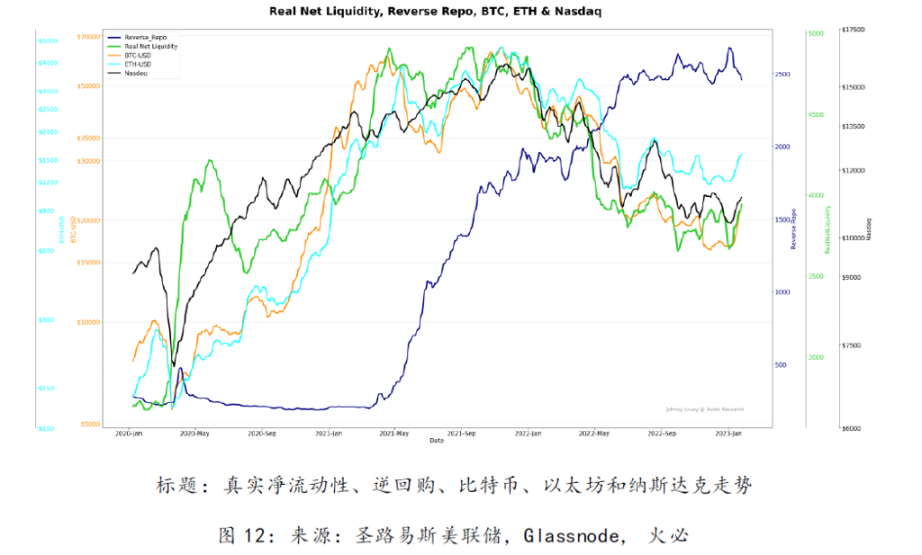

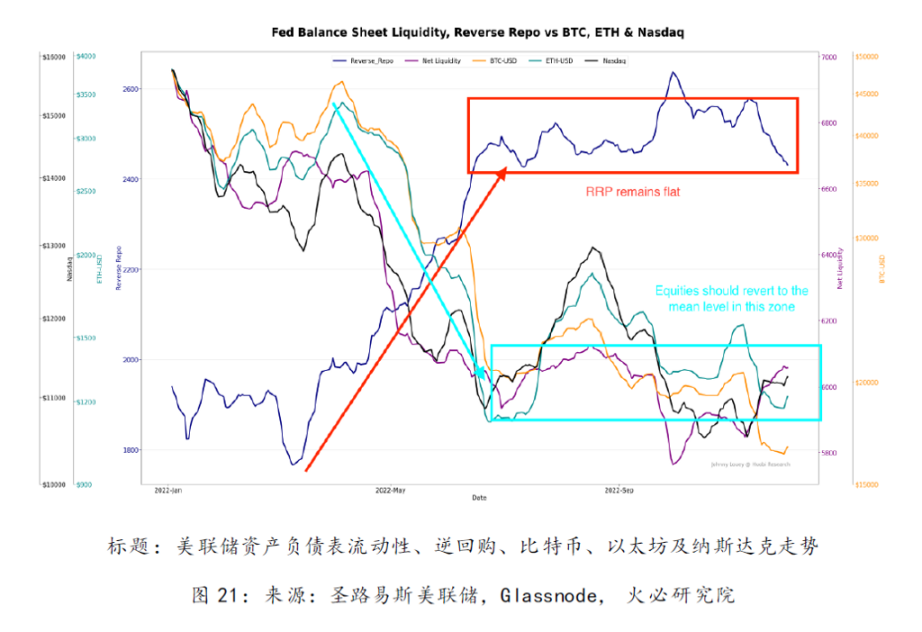

图 5 捕捉了美联储资产负债表与逆回购的差正巧与比特币价格同时攀升的时间段。 比特币价格进入了 Wyckoff 分配模型中的分配阶段(可能是因为流动性不足,即凈流动性首次跌后试图攀升时)。 无疑逆回购和风险资产呈现出了负相关,本文笔者创建了反向逆回购指标以呈现一个正向的相关性。

平整的逆回购线通常意味着宽松(更少鹰派风格)的可用流动性,市场会做出正面反应,会造成潜在的熊市。

小结:突然变陡的反向逆回购线会更大程度促使风险资产重回人们的视线。 眼下,反向逆回购线呈现结构性平整,股权类资产在此时间段内应该会回归到均值水准。

分析 | 比特币仍有可能跌至5500美元,但宏观上涨趋势仍未改变:上周,一周比特币图表显示出极为看涨的信号:50周和100周简单移动均线的黄金交叉。黄金交叉指的是短期移动平均线越过长期移动平均线,暗示多头拥有控制权。尽管从长期来看,这是明显的看涨信号,在2016年至2017年底出现1000%以上涨势之前曾出现这一信号,但有分析师曾表示,比特币在最终回归宏观上升趋势之前,仍容易受到最后一次下跌的影响。加密分析师CryptoBirb在推特指出,比特币仍有可能最终抛售至5400-5600美元,比目前7150美元的价格低23%。这与长期0.786斐波那契回撤水平一致。他指出,这将证实前几次市场周期中出现的趋势,即BTC在恢复抛物线上升趋势之前出现了看涨回调。比特币可能会回到5000美元的低位,这一区间已被其他分析师确定为潜在的宏观底部。Birb关于比特币将进一步下跌的说法得到了其他分析师的证实。加密货币交易员Cold Blooded Shiller指出,比特币正处于1.3万美元至1.4万美元高点附近的“供应跌价”,这一跌价受到自最近牛市顶部以来存在的下行通道的抑制。尽管如此,许多研究人员声称比特币的宏观上涨趋势保持不变。(NewsBTC)[2019/12/15]

美国财政部一般帐户 (TGA) 是美国财政部在美联储开设的活期存款帐户,此帐户用来储存所有税款及出售国债的收入以及用来支付所有美国政府的所有一般性支出和其他支出。 在美联储资产负债表上,TGA 和银行票据,货币和银行准备金一样,属于负债。 由于负债必须和资产一致,TGA 余额的降低一定会造成银行准备金的升高,反之亦然。 2021 年银行准备金帐户的枯竭被美联储 3 万亿美金的资产买入所掩饰。 当现金流离开 TGA 时,银行准备金余额增长,一定程度上促进了广义经济和市场中的借贷及投资行为。

声音 | 金融研究院首席经济学家管清友:比特币、股市等投资都与宏观经济的走势密切相关:据经济观察报消息,金融研究院首席经济学家管清友在发表演讲时称:新中产资产配置的“关键点”,要在投资中选准投资时机和投资方向,必须拥有对于投资周期的常识判断。“我们经历过房地产市场的泡沫、股权市场的泡沫、债券市场的泡沫,股权和债券市场也都经历了大牛市、股灾、债灾。所以资产的波动非常频繁。”新中产的投资渠道,比如房产、股市、债市;各种类型的基金、理财产品,甚至近年大火的比特币等虚拟货币,都与宏观经济的走势密切相关。[2018/12/30]

据图 7 所示,绿色阴影位置是美联储把 TGA 帐户的 1.6 万亿花到几乎为 0 的时间段,抵消了突然升高的逆回购并充盈了凈流动性,有助 纳斯达克大涨。

净流动性模型在 2020 至 2022 年期间非常有效,直到最近美联储负债触顶。

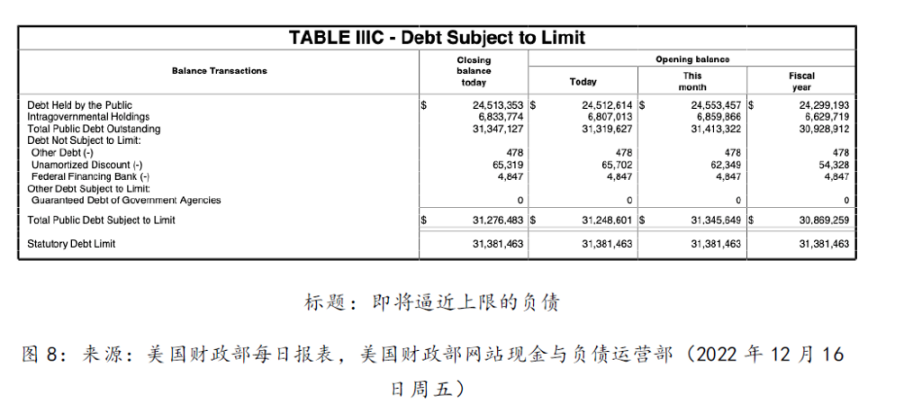

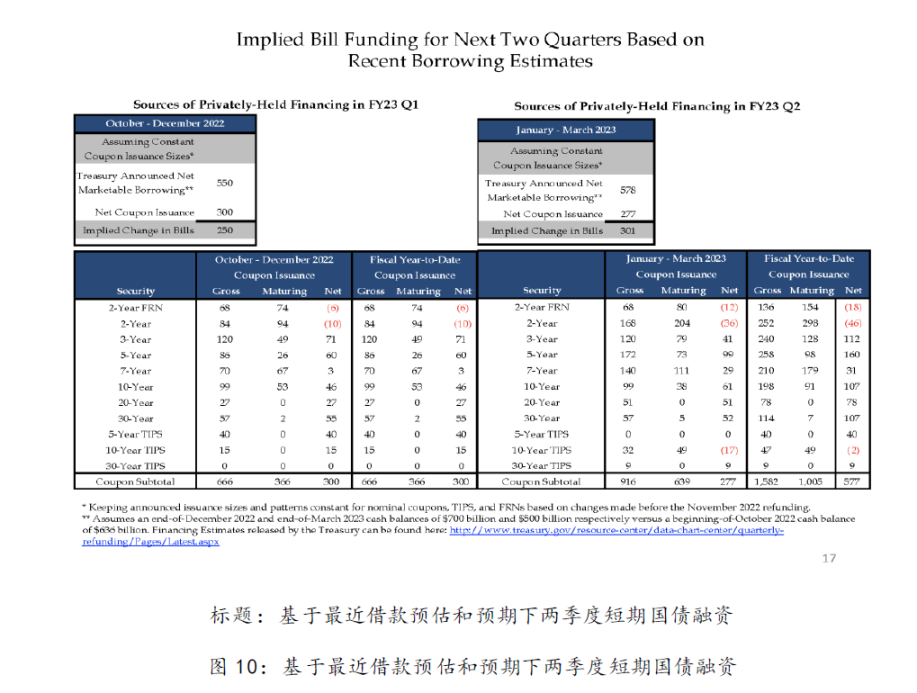

美联储负债触达 31. 4 万亿上限意味着除非 TGA 余额消耗殆尽,美国财政部无法印发短期国债及债券; 同时,当 TGA 余额全部被预算和用来支援政府支出时,只有通过提交正式申请给国会并通过后才能增加债务上限。 尤其当 TGA 账户余额都用来支付政府支出时,发行短期国债的需求下降,但并不太 影响长期债券的发行。 对短期国债的需求必然会寻找其他标的(可能原因是机构需要满足终端投资人的回报要求)。 然而,这些需求在如此的熊市下应该不会投入虚拟货币市场和其他风险资产市场,那么只剩下逆回购作为唯一的安全选项。 所以,在接下的几个月里,逆回购,包括境外逆回购,会在美联储的流动性模型中扮演比 TGA 帐户更重要的角色。

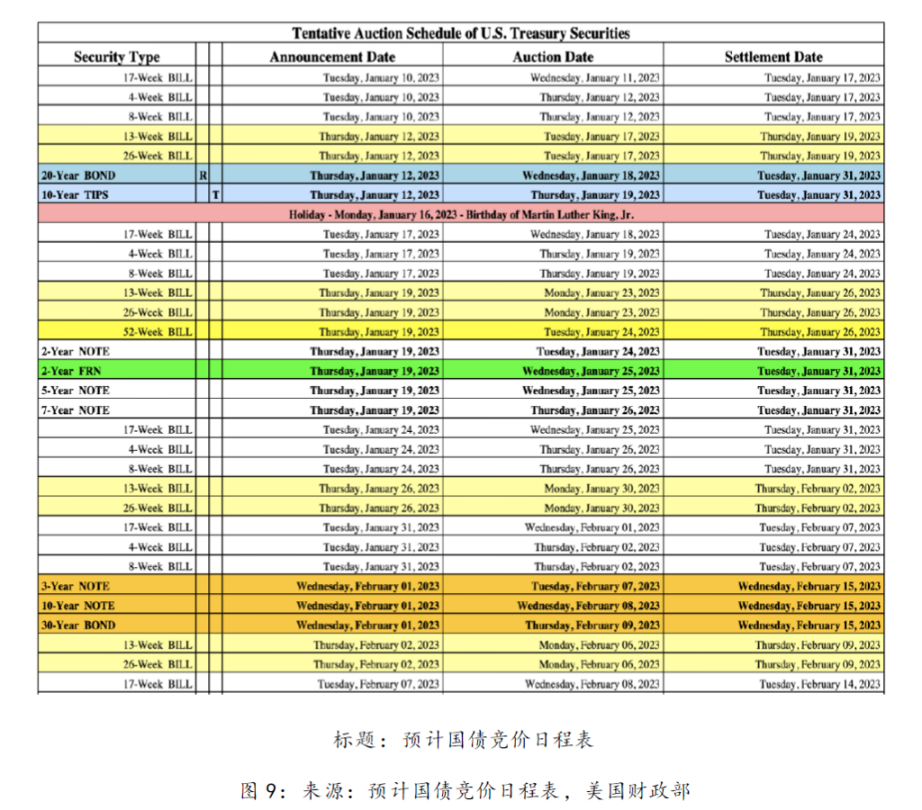

所以需要重点观察 2023 年一季度的短期国债发行和其他债券发行情况。 若美国财政部减少发行短期国债,对此债券的需求会转移至逆回购; 若美国财政部增加发行短期国债,逆回购会减少,其他风险资产或许有可能回暖。 所以也有必要关注逆回购的程度。

(2 数据详见: https://home.treasury.gov/system/files/221/Tentative-Auction-Schedule.pdf)

真实的凈流动性整合了 TGA、逆回购及财政部新发行的债务,并用来追踪风险资产的走向。

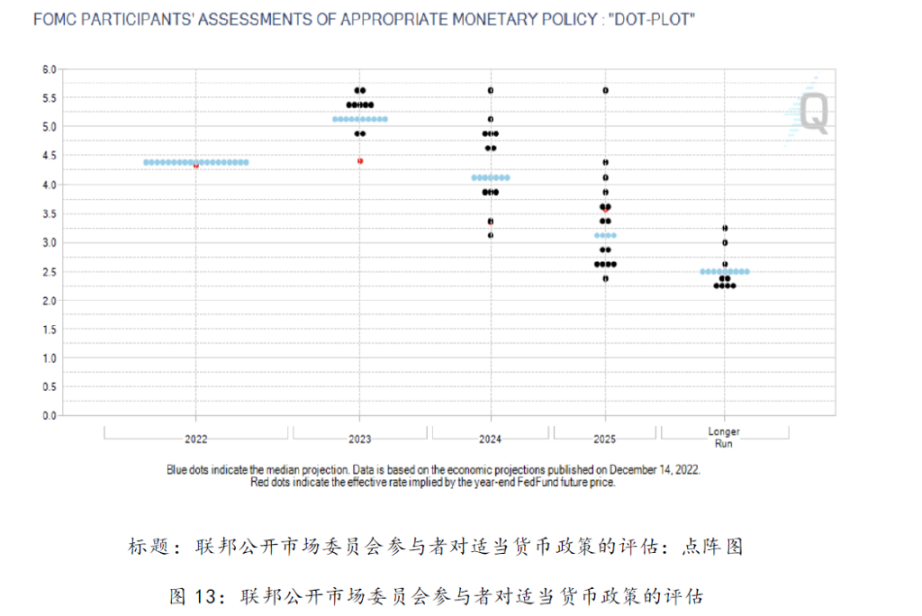

上图是对美联储加息可能性的预测。 大趋势偏向于 2024 年会降息,同时也说明整个 2023 年基准利率会维持在终点利率为 5.25% 的水准。

所以,在高利率环境下,投资会呈颓势,此时热钱会偏好更低风险的投资标的,所以对风险资产的投资并不会繁盛。 在这样的环境下,将很难看到 2020 年那样的繁荣景象。

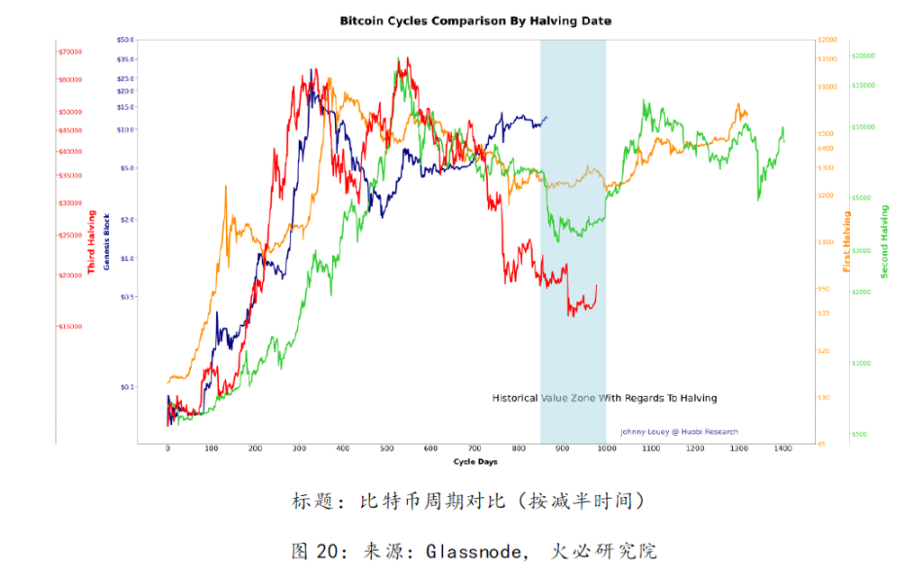

然而,这也并不是说虚拟货币迎来了末日,因为市场总是在发展和前进的,更别说市场已经对美联储的加息做出的应有的反馈。 以下的比特币定价模型暗示了目前的虚拟货币市场或已进入了一个聪明钱都会进入的「价值区间」。 若近期市场没有重大负面消息传出,虚拟货币目前应该已经触底。

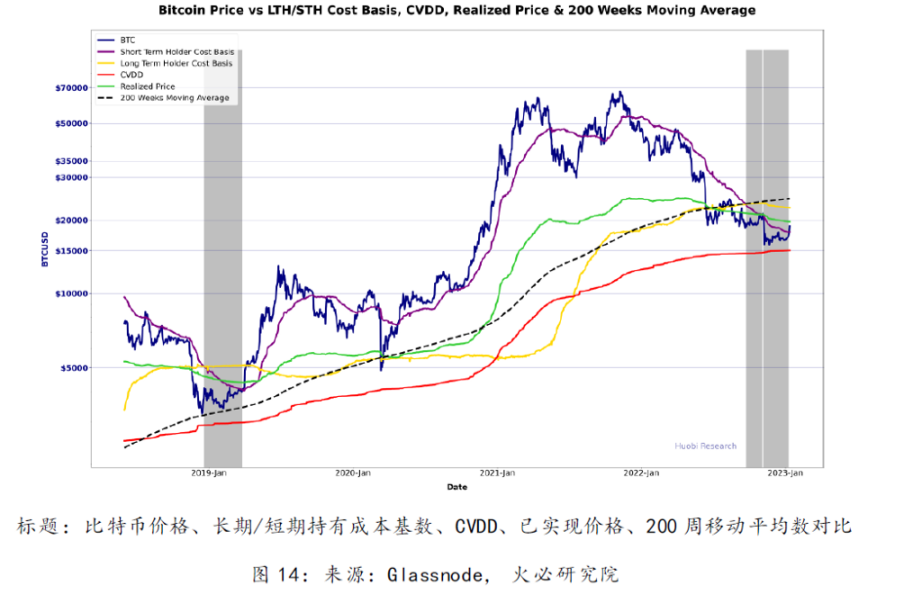

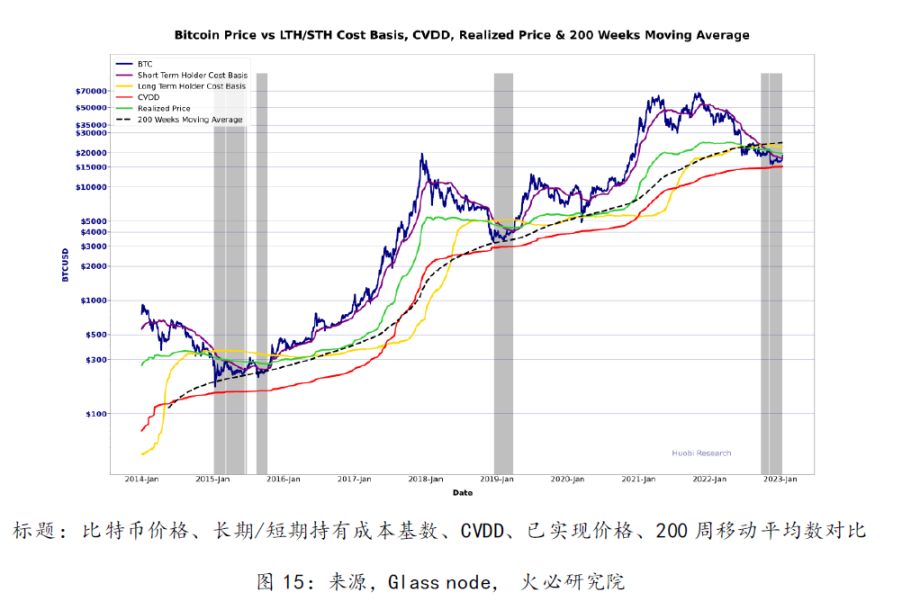

以上多基数模型反映了市场已经进入了每四年一次的周期性投降式抛售。 根据 CVDD,抛售价格底价区间可能在 $13.5K-16K。 灰色阴影处是长期持有者成本基数高于短期持有者成本基数的时间,这种现象每四年会出现一次,也正能表明此时间段是典型的投降式抛售期。

已实现亏损在最近的投降式抛售中开始减弱,接下来的投降式抛售会伴随着最低的已实现亏损,这预示着会出现惜售,而惜售大多只会在牛市中发生。

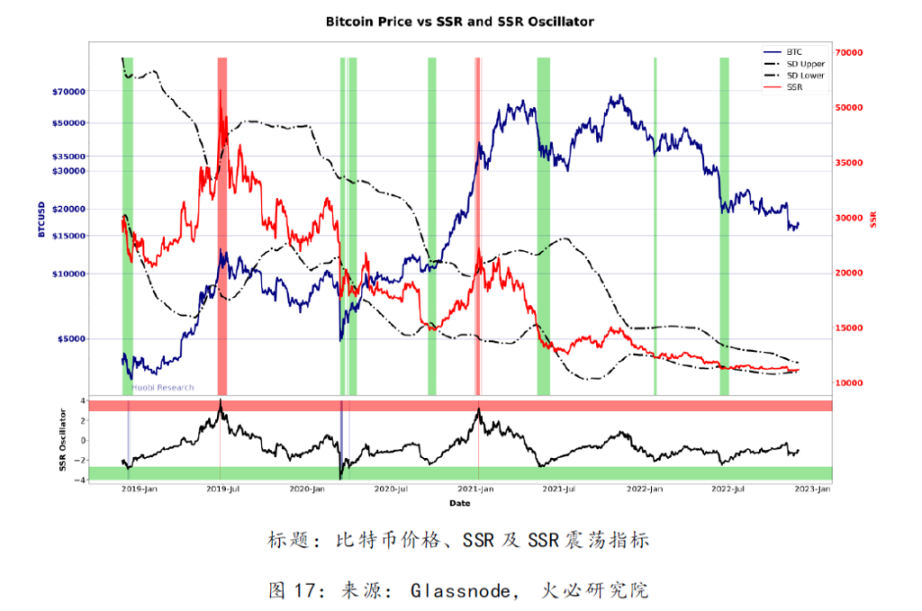

当稳定币供给比率穿透了标准差下限的边界,这对判定市场底部区间是非常有效的方式。 近期这个比率已经在边界徘徊,说明稳定币的购买力可能已经到达即将上扬的临界点。

债券回报率依然处于上升趋势。 美元指数则显示出衰退迹象。 债券回报率和风险资产是负相关,所以当债券回报率呈下行趋势时,也是牛市的征兆。 高的债券回报率也会抑制 DeFi 的发展。 除非债券回报率低于目前 DeFi 的利率回报,否则 DeFi 的 TVL 很难回到从前水准。

最后,把比特币价格放在一个四年的周期中看,近期正处于一个历史性的「价值区间」。这个时间区间从之前区间的第 700 天开始,且通常持续 2–3 周。 在此区间内,投降式抛售行为会蜂拥而至,通常会伴随着 FUD。 虚拟货币恐慌和贪婪指数现在是 27/100。 若在每次比特币减半后再去看比特币的周期,这个区间通常在第 850 天开始并持续 3 个月。

所有以上提及的指标都在表明比特币价格现在是被低估的。 很可能比特币价格会回归到 FTX 暴雷前的公允价值,但突破 $30,000 及以上仍需要更可观的宏观流动性和对风险投资更积极的投资情绪支援。

应时刻保持对真实凈流动性指标和反向逆回购线的观察以便确认趋势的延续性。 也就是说,只有这两个指标呈现出走强的态势,虚拟货币市场才能持续繁荣。

火必研究院

个人专栏

阅读更多

金色财经

金色早8点

Odaily星球日报

Arcane Labs

澎湃新闻

深潮TechFlow

欧科云链

MarsBit

BTCStudy

链得得

标签:比特币BTC比特币价格DEFI比特币市值跌破5000亿美元了吗btcs币怎么变成21亿个比特币价格今日行情新浪PEET DeFi

撰文:Andrew Kang在金融市场中,泡沫破灭后有时会发生泡沫后反弹,也就是所谓的回声泡沫(EchoBubble),这种情况与泡沫阶段初期的市场结构相似.

1900/1/1 0:00:00NFT可以说是可验证的数字资产独特性和稀缺性的第一个实例。 目前,NFT 常常与数字艺术和个人资料图片相关联;然而,NFT 用例其实远远不止于“小图片”.

1900/1/1 0:00:00近年来,在美国,私营公司发行了数以千计的大大小小的新型加密货币。这些后来在没有任何政府预先批准披露的情况下公开交易。在某些情况下,一大块加密货币几乎没有被出售给发起人,之后公众以更高的价格购买,而没有完全理解有利于发起人的预稀释.

1900/1/1 0:00:00作者:SophonLabsSui 遵循加密货币行业广泛接受的钱包规范,如 BIP-32 (及其变体,SLIP-0010 ),BIP-44 和 BIP-39 .

1900/1/1 0:00:00原文标题:《Delphi Digital:我们为什么看好 Sei Network》原文作者:Delphi Digital原文编译:Babywhale,Foresight News1 月 4 日.

1900/1/1 0:00:00前FTX的head of trade,即刻/img/202352601905/0.jpg" />FTX&Alamenda 将这一体系运作到极致,当交易所为了流动性.

1900/1/1 0:00:00