原文:《下一轮由LSD驱动的DeFi Summer中,Aura Finance能否成为黑马?》

本文介绍Aura Finance的基本情况,为什么它能够在LSD驱动的DeFi Summer中成为一匹黑马。

LSD,全称Liquid Staking Derivatives,即流动性质押衍生品。也是笔者之前通过数篇文章着重分析的赛道。

LSD协议是伴随着ETH2.0升级成长起来的DeFi衍生品赛道,随着Lido的TVL超越MakerDAO跃居DeFi榜首,RocketPool、Stakewise等产品的资产规模也不断扩张,俨然LSD已经成为一个蓬勃发展的赛道,方兴未艾。

尤其以太坊上海升级临近,LSD赛道火热,可以说是今年2023年的一个主旋律。

随着美国SEC对Kraken平台的处罚,为中心化质押业务敲响了警钟。并且市场也在不断捧高SSV这种,能够帮助质押协议更加去中心化的技术。

长久看来,无论是从监管层面还是生态系统性安全的考虑,以太坊质押都将走向更加去中心化的道路。

那么第一个问题就来了,去中心化协议上需要充足的流动性来保证stETH这类流行性衍生品的兑付能力。

其中笔者认为潜力最大的项目是 Aura Finance,它是由0x Maki 创建的基于 Balancer 生态的收益治理平台。

用户通过持有 BAL(Balancer)和 AURA(Aura Financ),为 Balancer 上的 LP 和 BAL 质押者提供最大程度的收益激励。

不过,相比其他 LSD 协议,Aura Finance 关注度并没有那么高,很有可能是上海升级LSD赛道最大潜力股。(相关阅读:《项目研报丨Aura Finance:Balancer生态收益聚合器和元治理平台》)

CFTC顾问:美国应监管中心化中介机构而不是去中心化技术:金色财经报道,加密风投公司CoinFund总裁、商品和期货交易委员会(CFTC)顾问Chris Perkins发表了一份监管白皮书并警告说,美国在加密货币方面有落后的风险。Perkins表示,在FTX交易所倒闭后,美国陷入了反动的监管浪潮中,而其他司法管辖区现在正在向机会开放并向前发展。他指出,香港对加密货币重新开放,以及欧盟刚刚通过的加密资产监管框架MiCA的到来。白皮书为政策制定者提供了 10 条建议,包括呼吁监管中心化中介机构而不是去中心化技术,优先考虑与美国证券交易委员会委员 Hester Peirce 的提议一致的沙箱和安全港计划。[2023/4/21 14:16:53]

首先Aura Finance之于Balancer,就极其类似于Convex之于Curve。因此要来解释为什么Aura 能够影响协议的流动性,我们就用大家更为熟悉的Convex和Curve来解释,并最后替换一下主体即可。

在 Curve 设计的机制中,持有者只有凭借将 CRV 在锁定后获得的 veCRV,才能够捕获 Curve的价值、发挥代币的功能并行使治理权力。

这种治理权利可以在每周决定每一个池子排放CRV奖励的权重,APY 更高的池子,自然会吸引到更多的 LP 资金前来获取收益,更多的LP资金也就意味着个更好的深度,滑点更低的兑换。

所以本质上,veCRV 就代表了对 Curve 的控制权。

我们可以看到Lido的stETH在Curve上的交易对ETH-stETH的TVL为17亿美金,日交易量450万美元。

如此庞大的TVL为stETH提供了充沛的流动性,保证了它的兑付能力,用户就可以放心拿着stETH做各种事情了。

因此我们能够看出veCRV的投票权带来特定池子的高收益,进而带来的充沛流动性的重要性。

美SEC正加强对审计人员加密工作的审查:金色财经报道,美国证券交易委员会 (SEC) 一名高级官员表示,该监管机构正在加强对审计人员为加密货币公司所做工作的审查,其担心投资者可能会从这些公司的报告中获得虚假的安心感。

SEC 代理总会计师 Paul Munter 在接受采访时表示:我们警告投资者,要对加密货币公司的一些说法保持警惕。在发布了有关公司资产和负债的报告后不久,越来越严格的审查已经导致至少一家审计公司放弃了加密货币客户。加密货币公司渴望得到审计师的认可,以安抚他们的客户。[2022/12/22 22:01:43]

那么现在就来到Convex了,在Convex 中用户通过质押 CRV 1:1的持有 cvxCRV,即可获得更高的收益,即Curve 平台费用收入+3Crv 奖励,以及 CVX 奖励,但却损失了直接持有veCRV的投票治理权力。

也就是说用户通过让渡自己 CRV 的潜在投票权,换取了比正常在 Curve 质押更高的一站式收益(增加了CVX的奖励)。

CVX 是 Convex 的原生代币,最大供应量为1亿枚,持有 CVX 便相当于拥有了对 Convex 的控制权——CVX 作为 Convex 平台的治理代币,通过锁定 CVX 便可以让 LP 对 Convex 的 veCRV 治理决策进行投票。

一言以蔽之,控制了 CVX,就是控制了 Convex,而控制了 Convex,就等同于控制了 Curve。

那么接下来显而易见的事情就发生了,如果项目方要获得充足的流动性,那么他就可以去购买足够的Convex或者去贿赂Convex的持有者。

最终将治理决策权放在自己的手里,将高收益分配到自己的池子里去,吸引大量追求高收益的LP入驻,从而增加流动性。

Membrane Finance获得200万欧元的种子融资和欧盟货币许可证:金色财经报道,芬兰金融科技公司Membrane Finance,正在构建美元稳定币的欧洲替代品,已获得该国监管机构颁发的电子货币许可证,并获得了200万欧元的种子基金。随着电子货币许可证的获得,Membrane的产品,即EUROe,成为欧盟第一个受监管的基于欧元的全储备稳定币。

EUROe定于2023年初推出,它采用法定欧元,并将其转化为1:1的挂钩数字货币,可用于所有主要区块链上的交易。为了创造收入,Membrane Finance将一定比例的法币储备投资于 \"低风险资产\"。(finextra)[2022/12/7 21:29:18]

现在我们把Aura Finance当成Convex,将Balancer当成Curve,就可以大致理解为什么Aura Finance能够在流动性的选择上发挥作用了。

数据显示,目前 veBAL 已铸造总量约为 1044.49 万,其中 Aura 是排名第一的持有者,持有约 276.95 万 veBAL,占比约 26.53%。

由此也意味着 Aura 平台整体占据了 Balancer 约 26.53% 的治理权,贿赂 vlAURA 的持有者也成为了项目方们的一个重要选择。

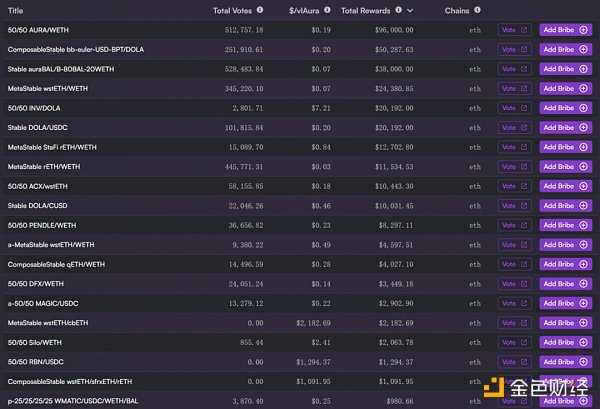

目前可以在 Hidden Hand 平台为 BAL 奖励分配权重的选举进行贿赂,吸引 vlAURA 的持有者投票给对应的池子。

更高的APY

Aura Finance有不少机制设计来保证相对高的收益。

Web3钱包Zerion完成1230万美元B轮融资,Wintermute Ventures领投:10月12日消息,Web3钱包Zerion完成1230万美元B轮融资,本轮融资由Wintermute Ventures领投,Mosaic、Coinbase Ventures、Alchemy和Placeholder等参投。本轮融资资金将用于进一步开发其钱包产品,提升数据分析功能并为用户带来更直观的显示界面。(theblock)[2022/10/12 10:32:53]

例如,对于LP来说,Aura 消除了 Balancer Gauge 加速池系统(gauge boosting system)的复杂性,为所有 Balancer 流动性 Gauge 存款提供流畅的使用流程。

Aura 允许 LP 通过协议拥有的 veBAL 提升高额收益,同时还可以积累额外的 AURA 奖励。

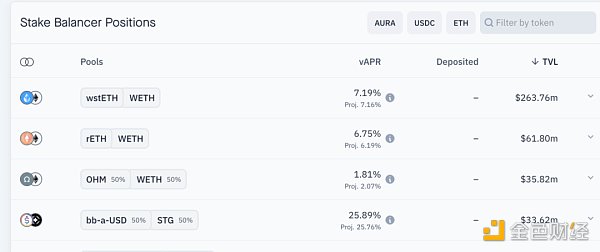

上图左边是Curve,右图是Balancer,下图是Aura Finance,很明显能够看出Aura Finance的rETH-WETH的收益率高达6.75%,相比其他两个平台的收益将近是两倍的差距。

更高的资本效率

项目方通过贿赂获得这种收益和贿赂成本的比值也叫做资本效率,数据显示,每消耗 1 美元就会产生 2.35 美元的排放量,Aura Finance 的资本效率比 Convex 高出 64% ,这样的结果就会吸引更多的项目方。

数据:今年第二季度,稳定币总供应量出现历史最大幅度下降:6月16日消息,据Coin Metrics研发负责人Lucas Nuzzi在其社交网站表示,Stablecoin二季度总供应量出现明显下降,为有史以来首次出现。即使排除UST数据,也有超过100亿美元的Stablecoin赎回。

其中,Tether的赎回最多,总供应量减少了约70亿美元,此外,近40% MakerDAO的DAI被清算,也是其历史上最大的清算事件。[2022/6/16 4:30:42]

更低的Gas费用

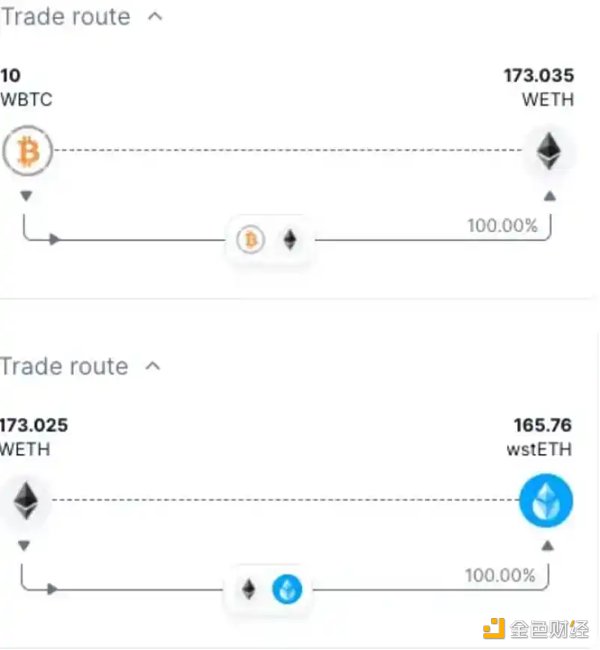

在其他 DeFi 协议上进行交易时,token 通常在多个池之间转移,包括逻辑在内,这是一个高度消耗 Gas 的过程,被称之为多跳交易(multi-hop trading)。

比如,下图是 BTC 和 stETH 之间的示例(可以看到其中的 Gas 消耗很高)。

在 Balancer 上,此类大量消耗 Gas 的操作得到了改善,所有的账户都在一个环境之下,只有最终数量的 token 被转移到 vault 和从 vault 转出。

BTC > stETH,Balancer 消除了对 Gas 频繁消耗逻辑的需求,这种创新被称为 BatchSwap(批量交换)。

Gas费消耗的降低,有利于散户的进入和高频交易,是行业发展的必定趋势。

庞大的合作关系网络

Aura Finance的创始人是0xMaki,也是Sushiswap曾经杰出的领导者,在Maki接受了Sushiswap之后,组建了核心团队,并且与DeFi蓝筹协议建立了合作关系。

最重要的是创造了与Uniswap不同的发展路线图,帮助Sushiswap成了当时足以撼动Uniswap的DEX之一。

正是由于Maki的特殊身份,这次创业也极大的发挥了他个人的价值和关系网络,Aura Finance 已然默默与几乎所有主流 LSD 协议建立了合作关系。

其中包括 Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr 和 StaFi 等,所有这些协议都将在上海升级阶段开始提供激励措施。此外,期待更多其他项目(EtherFi、Diva、Swell)的跟进。

Rocketpool 算是第一个意识到 AURA 潜力的项目,自 3 个月前开始激励以来,rETH-WETH 的流动性增加了 6 倍,导致交易量和费用大幅增加,目前 RPL 仍然是 Aura Finance 上最大的参与者之一。

正如前面分析Curve和Convex的案例所描述的,对于在 Balancer 建池的 Rocket Pool而言,只要rETH/WETH池的 BAL 奖励分配权重越高,就会吸引越多的人在 Rocket Pool 质押 ETH 获得 rETH,然后到 Balancer 提供流动性进行挖矿,使 Rocket Pool 在 LSD 赛道的市占率上升。

同时,池子的流动性越高,rETH 的脱锚风险也就越小。

对于新的LSD协议来说,尚未开垦的经济模型是他们的最大优势,直接以代币激励的方式挖矿吸引资金流入,对老牌协议发起一场类似“吸血鬼攻击”,说不定来一场 LSD 挖矿Summer呢?

Aura Finance背靠Balancer 的流动性支持,或许也能成为一匹黑马。

RPL 的做法为基本的 LSD 增长给出了范例:支付投票奖励——增加流动性和 TVL——集成以建立安全和差异化的产品。从结果上看,其他合作的协议效仿并开始抢夺投票权只是时间问题。

OlympusDAO 购买了 20 万美元,并将在未来 4 个月内再次购入 80 万美元,最近还在 Aura 中存入了价值约 7000 万美元的 BPT。此外,他们还卖出了 CVX 头寸用来买入 AURA。

Frax Finance 也正在寻求积累 AURA,正如其 founder Sam 所暗示的那样,Frax 正在讨论针对增强型 FRAX 池的试点投票激励计划。

Synapse Protocol 也提议将 SYN 流动性迁移至 Balancer,并开始在 Aura 上提供投票激励。每轮大约 10 万美元的投票奖励,这将使 vlAURA 收入增加约 30% 。

Redacted cartel 将在上海升级后推出其 LSD 支持的稳定 DINERO,且很可能通过其 vlAURA 持有来激励流动性。

Stargate Finance 是 Aura 的主要利益相关者,最近也提供了 21 万美元的激励措施,也是其迄今为止投入 Aura 的最大一笔激励资金。

Aave 的激励计划近期也提上了日程,将在未来几天推动锁定 veBAL 的提案,也可以通过 Aura 激励 GHO 流动性。

Alchemixfi 已将其 ALCX 的流动性转移至 Balancer,并将通过其 TOKE 持有的资金购入 AURA,未来的 Alchemix 资产可能会被整合,并且关于提供投票激励的讨论已经在进行中。

谈及 Arbitrum,一旦可以进行跨链,可能会看到很多 Arbitrum 项目进入其 Aura 生态。比如,当 MAGIC、JONES、GMX、GNS、DOPEX、VSTA 等都开始与 LSD 一起激励 vlAURA 投票时会发生什么?

与 Aura 的合作还在继续,后续新的合作伙伴包括 Ribbon、Liquity、Pendle、Gearbox、Euler 等。

最近的解锁的 vlAURA 的 70-80% 都进行了再次锁定,几乎没有卖出。像 Gnosis、Badger 和 Messi 这样的大户都是长期持有的,他们每几周都会不断累积锁定 AURA。

Nansen smart money 通过在过去一个月内的积累,token 数量涨了 5 倍。Arca也在过去一个月内大量买入:

根据 DefiLlama 的数据,当前 Aura 的 TVL 为 6.17 亿。

Aura 作为 Balancer 生态的龙头,和 Balancer 的发展是相辅相成的,目前包含大量 LSD 协议在内的项目方涌入 Aura。

目前 Balancer 流动性最大的前三个池子分别为 wstETH/WETH、BAL/WETH、rETH/WETH,第二名是与 veBAL 相关,另外两个池均为 LSD 相关(Lido 和 Rocket Pool)。

本质原因在于其资本效率优于传统的流动性奖励模式,也优于同赛道的 Convex。

Web3工场

个人专栏

阅读更多

金色财经 善欧巴

金色早8点

Arcane Labs

MarsBit

Odaily星球日报

欧科云链

深潮TechFlow

澎湃新闻

BTCStudy

DeFi数据 1、DeFi代币总市值:497.01亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量35.

1900/1/1 0:00:00▌V神:BITE和大多数Meme币都是“垃圾币”金色财经报道,以太坊联合创始人Vitalik Buterin在Reddit论坛上发言表示,BITE和大多数Meme币都是“垃圾币(shitcoins)”.

1900/1/1 0:00:002023年3月13日,Euler Finance资金池遭遇闪电贷攻击,预计损失总计约1.95亿美元。这一数字也是2023年迄今为止Web3领域所有其他安全事件资产损失总额的两倍以上.

1900/1/1 0:00:00Silvergate Capital (SI)曾经是Crypto公司的重要银行合作伙伴,现在正处于破产的边缘。这家总部位于加州拉霍亚的公司上周五表示,它暂停了Silvergate交易网络(SEN),但其他与存款相关的服务仍在运营.

1900/1/1 0:00:00在加密银行Silvergate Bank清算、美国监管机构起诉 KuCoin 等多方利空消息影响下,加密市场情绪恶化.

1900/1/1 0:00:00原文作者:William M. Peaster本文中,作者将分享创作者可以采用的四种途径,以便在这个不断变化的 NFT 版税环境中更好地定位.

1900/1/1 0:00:00