当地时间周四早晨,硅谷银行(SVB)宣布,出售其所有 210 亿美元的可销售证券,因此遭受了 18 亿美元的亏损,并寻求通过出售普通股和优先股募资 22.5 亿美元。消息发布后,硅谷银行暴跌 60%,创 1998 年以来最大跌幅,市值迅速蒸发掉 94 亿美元,同时也触发了美国银行股的普遍抛售。

事实上,硅谷银行的危机是高利率环境下流动性坍塌的一次预示。在 2020 年美联储实施量化宽松期间,硅谷银行用无息负债购入了大量固定收益债券,而此后美联储的大举加息导致这些低利率债券价格下跌,将资金存在硅谷银行的科技企业们也争相要求提款,因此其资产端就开始出现了巨大的资金缺口。

不得已之下,硅谷银行开始出售证券资产和普通股等募资,而这一信号大力触发了市场信心危机。

在 2020 年下半年,美联储仍在如火如荼进行 QE,市场流动性十分宽松,美国风投基金支持的初创科技企业掀起了 IPO 融资热潮。而硅谷银行的主营业务之一就是为这些科技企业提供融资服务,其放出的贷款超过了千亿美元。

美联储威廉姆斯:美联储需要考虑资产购买步伐的时机和构成,这需要仔细分析:美联储威廉姆斯:美联储需要考虑资产购买步伐的时机和构成,这需要仔细分析。[2021/6/23 23:58:01]

与此同时,这些资金也并非静止不动地躺在硅谷银行的账户中。持有一定数量的准备金也是美联储的要求之一,因此硅谷银行用无息负债选择买入大量的美国国债和抵押贷款支持证券 MBS。值得注意的是,硅谷银行的投资多元化程度并不及摩根大通、富国银行这类大型银行。

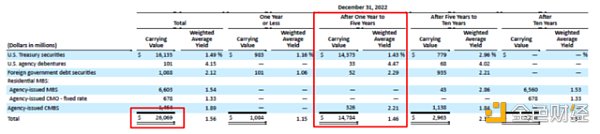

硅谷银行的最新年报显示,其投资组合中超过一半都是 1 年期到 5 年期的无风险国债。现在看来,该行对这类固定收益资产的高配置比例几乎已经超过了安全警戒线。

从这时候,硅谷银行就已经为后来的危机埋下了祸根:该行并没有为应对客户提款留出充足的现金。

美联储主席:美联储有时间仔细考虑数字货币:美联储主席鲍威尔表示,美联储有时间仔细考虑数字货币。(金十)[2021/2/25 17:50:08]

随着美联储大举加息、美股 IPO 市场惨淡,以及市场对经济衰退的担忧,整个科技行业都迎来逆风。初创科技企业在市场上融资举步维艰,相应就需要更多的现金,于是,他们纷纷把目光转向了自己的「储蓄罐」硅谷银行。

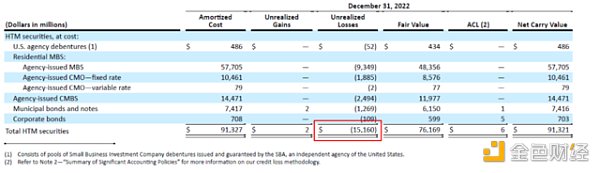

但不幸的是,硅谷银行如果要满足提款要求、提前赎回自己之前投的固定资产,只能大打折扣(折扣幅度几乎达到了 8% 至 9%)。这里就要引入一个企业会计处理中的「可供出售金融资产(AFS)」和「持有至到期金融资产(HTM)」的概念。从字面意义上来看,该行持有的大量固定资产被计入了 HTM,其流动性要比 AFS 差得多。

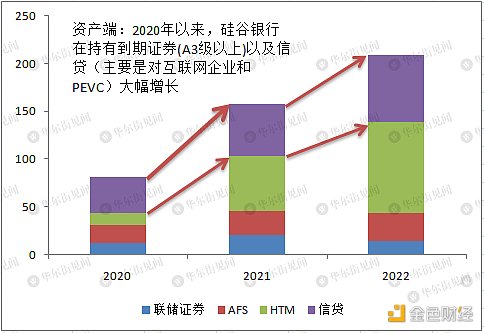

2020 年以来,硅谷银行对 HTM 的持有数量大幅增长,两年间暴增了 620%!

Xrplorer专家:警惕针对XRP的钓鱼攻击,应仔细辨别域名:Xrplorer专家6月15日警告称,一种针对XRP的钓鱼网站局自年初以来便已出现,直至目前仍然猖獗。

据悉,该类攻击始于1月17日,攻击者先是发送少量XRP,并在交易备注中声称Ripple即将空投大量XRP,随后将目标对象吸引至仿照Ripple Insight官方博客搭建的网站。

这一局得手的关键在于,仿冒网站的域名为rípple.com,而非Ripple官方的ripple.com,若不仔细观察很难识别í与 i 的不同。(Cointelegraph)[2020/6/17]

在 2020 年至 2021 年,美联储还是将利率保持在接近于零的水平,因此硅谷银行持有 AFS 和 HTM 资产的平均收益率非常之低。伴随着美联储 2022 年以来的快速加息,这些低利率债券价格暴跌,持有大量此类债券的银行资产端开始涌现出巨大的未实现损失:HTM 的未实现损失就高达逾 150 亿美元。

法国总统马克龙:国际货币基金组织的职权范围应该扩大至仔细审视比特币和加密货币:法国总统马克龙(Emmanuel Macron)表示,国际货币基金组织的职权范围应该扩大至仔细审视比特币和加密货币。我们需要一个国际性的方法监管加密货币,同时,我们需要建立对于全球投资的全球契约。[2018/1/28]

然而另一边,硅谷银行流动性较高的资产数量增长并不明显。从 2020 年到 2022 年,硅谷银行的可供出售金融资产(AFS)仅增长了 54%。

只要硅谷银行能够将这些资产持有至到期,选择不出售这些未实现损失,这些损失就不会在账面上迅速变现。

印度尼西亚央行仔细考虑比特币支付禁令 因担忧其可能用于资助恐怖主义/:印度尼西亚中央银行行已经透露,它正在考虑新的法规,从2018年起将禁止比特币交易。印度尼西亚央行行长Onny Widjanarko昨天表示,由于担心比特币可能用于资助恐怖主义,和贩,该行正在寻求禁令。有权决定货币政策的中央银行目前正在进行审查,以确定比特币是在现有的电子货币规则下,还是在单独的框架下处理加密货币。据雅加达邮报报道,印度尼西亚央行行长说:“目前,使用比特币进行交易的人没有单一的规定。”该官员进一步呼吁商人不要接受比特币作为支付,说印度尼西亚银行对于通过比特币交易造成的损失不负责。[2017/12/7]

不幸的是,随着利率上升,美联储 MBS、国债等固定收益证券的价格下跌,硅谷银行随后就产生了 18 亿美元的税后亏损。

此外,在科技行业的逆风来袭之际,科技企业们只能寄希望于在硅谷银行的存款。风投基金要求科技企业把在硅谷银行的存款全部提取出来,如硅谷风投大佬、风投基金 Founders Fund 的创始人 Peter Thiel 和 Open AI 的联合创始公司之一 Y Combinator 等都要求科技企业控制风险敞口,这就发生了银行挤兑。

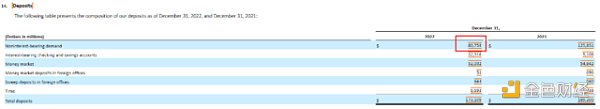

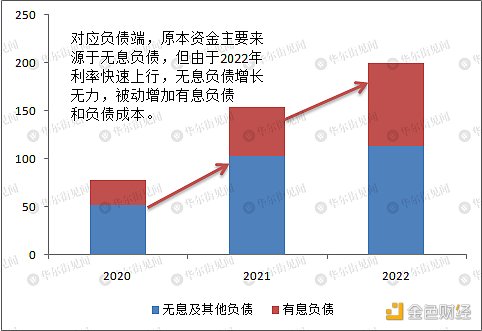

年报显示,2022 年,硅谷银行的无息存款由 2021 年的 1258 亿骤降至了 807 亿。

因此该行才宣布用出售股票来填补这一资本缺口,选择出售其所有 210 亿美元的可销售证券,以及出售普通股和优先股募资 22.5 亿美元。这就使得硅谷银行的最终未实现损失变成了实际亏损和整个资产负债表的坍塌。

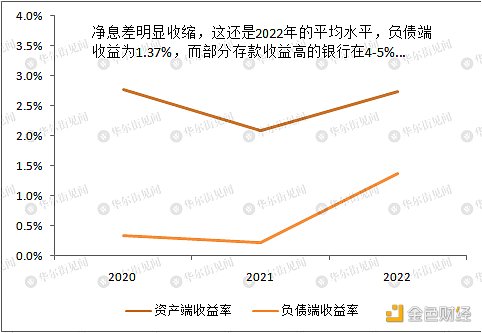

华尔街见闻此前提及,硅谷银行搭建的业务模式十分出色,在利息收入上,该行倚仗的是「高息差」策略:

负债端,银行通过同时吸收风投企业与科技企业的存款,达到了即使资金在投资者与被投资企业间转移,也可以最大限度留存在银行内部的目的。同时贷款条件附加要求企业存款无息,大大压低了负债端成本;而在资产端,通过对利率相对不敏感的科技初创企业投放信贷,拉高了信贷资产收益率,最终实现「高息差」。

但当利率上升的时候,硅谷银行所持有 MBS 的久期,即债券持有者收回其全部本金和利息的平均时间会被拉长,这导致其越来越难以应对负债端持续的资金流出。

无奈之下,硅谷银行只能增加有息负债,因此间接推高了负债成本。硅谷银行引以为傲的高息差策略逐渐失效,其资产端和负债端的净息差从 2020 年到 2022 年逐渐收窄。另一边,与之对应的资产端现金储量仍十分不足。

事实上,这种状态就好像一把「达摩克利斯之剑」一直悬在硅谷银行的头顶。市场担忧,未出售的 HTM 资产的未实现损失是否会迅速变成账面上的实际损失。

并且,市场的信心危机也蔓延到了其他对科技企业有大量敞口的银行,因此同时触发了美国银行股的普遍抛售:四大银行市值蒸发 524 亿美元,股价一夜之间纷纷跌超或跌近 5%。

这场危机是否会演变成一场巨大的金融风暴,仍需时间观察。

撰文:韩旭阳

来源:华尔街见闻、DeFi之道

DeFi之道

个人专栏

阅读更多

金色财经 善欧巴

金色早8点

Arcane Labs

MarsBit

Odaily星球日报

欧科云链

深潮TechFlow

BTCStudy

澎湃新闻

▌ 加密货币总市值重回1万亿美元上方金色财经报道,据CoinGecko数据,加密货币总市值反弹至1.04万亿美元,过去24小时涨6.5%.

1900/1/1 0:00:00一场巨大的公关失误。 昨夜,美国银行股全线崩盘,KBW银行指数收跌7.7%,创2020年6月以来最大日跌幅;硅谷第一大银行SVB重挫60%,市值一夜蒸发96亿美元,创1988年上市以来以来最大跌幅.

1900/1/1 0:00:00作者:BitGo CEO Mike Belshe编译:比推BitpushNews Linn LiuFTX交易所在2022年11月倒闭后不久,美国证券交易委员会(SEC)于2023年2月投票决定扩大所谓的托管规则中包含的数字资产类型.

1900/1/1 0:00:00原文作者:Thor Hartvigsen谁秘密地持有你感兴趣的协议的大部分代币?他们以什么价格投资/买入?DeFi 研究员 Thor Hartvigsen 根据自创的数据库.

1900/1/1 0:00:00经过艰难的一年,加密市场终于在2022年底迎来转机,随着整个市场的市值修复已经市场行情的回暖,加密游戏领域在1月的数据也呈现出一波小型回升.

1900/1/1 0:00:00事件 北京时间3月10日凌晨,硅谷银行(SVB,Silicon Valley Bank)宣布大规模再融资引发市场担心其流动性和资产负债表状况,股价跌超60%,进而波及整个美国银行板块和美股市场,富国和美国银行跌幅都在6%以上.

1900/1/1 0:00:00