原文:《RWA,风浪越大,鱼越大》

作者:0xCousin,IOBC Capital

RWA,Real World Asset,真实世界资产。目前最流行的RWA主要有以下几类:现金(美元)、金属(金、银等)、房地产、债券(美国国债居多)、保险、消费品、信用票据、特许权使用费等。

RWA的资产规模远超Crypto Native Asset。例如,固定收益债券市场规模约为127万亿美元,全球房地产总价值约为362万亿美元,黄金的市值约为11万亿美元,目前Crypto Native Asset的市值为1.1万亿,仅为黄金市值的1/10。

如果把这些RWA的一小部分放进DeFi领域,DeFi的总规模将获得大幅提升。

通常使用智能合约来创建代表RWA的Token,同时提供链下保证,即已发行的Token始终可赎回基础资产。

RWA在DeFi中有以下几种常见应用形式:

1、稳定币:比如USDT、USDC、BUSD这些最头部的稳定币都属于RWA,Tether、Circle、Paxos这些发行公司通过维持经过审计的美元资产储备,铸造稳定币Token供区块链及DeFi协议使用;

StarkWare:StarkEx累计交易量已接近1万亿美元:6月27日消息,StarkWare称其StarkEx的累计交易量已接近1万亿美元。同时,Stark Ware宣布在Immunefi上启动StarkEx漏洞赏金计划,最高赏金为100万美元。[2023/6/27 22:03:29]

2、合成资产:合成资产也属于RWA,比如通过合成资产的形式,将股票、商品等以挂钩的衍生品的形式进行链上交易。目前在合成资产领域发展最好的是Synthetix,在2021年牛市巅峰期其协议中锁定了价值超过30亿美元的资产;

3、借贷协议:RWA在借贷协议中已经有较好的发展。借款人以RWA作为抵押品,DeFi平台可以为借款人提供抵押借贷业务;也有一些并未抵押资产,仅凭借其品牌信誉的信用借贷业务。RWA在DeFi借贷协议中的使用,为DeFi借贷协议的可持续发展和营收规模带来了非常重要的积极作用。

RWA Tokenization有助于扩大DeFi的市场规模,也有助于传统金融机构探索新的业务模式。头部的DeFi协议对RWA Tokenization有积极布局,一些传统金融机构对RWA Tokenization也很感兴趣。

DEX 2021年交易量已超1万亿美元,同比增长858%:12月23日消息,根据The Block Research的数据,2021年去中心化交易所(DEXs)报告的交易量超过1万亿美元。根据12月23日的数据,与2020年DEX交易量相比,这一数字大幅增长了858%。去年,DEX促成了超过1150亿美元的交易量。总体而言,DEX月交易量在2021年5月达到1628亿美元的峰值。此外,1月份的环比增长幅度最大,达到137.3%。Uniswap继续主导DEX市场。截至发稿时,其12月交易量占比已超过75%。(The Block)[2021/12/24 8:00:14]

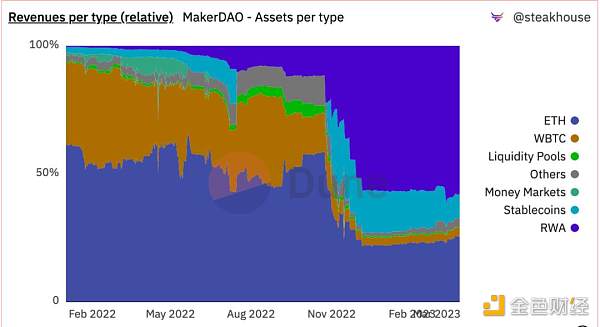

MakerDAO:RWA业务规模超过6.8亿美元,贡献超过58%的收入。

因为传统金融系统的收益率现在比DeFi协议的收益率高,例如美国国债的收益率约为3.5%,而头部DeFi抵押借贷协议的收益率约为2%,这给了DeFi协议获得可持续收入的机会。

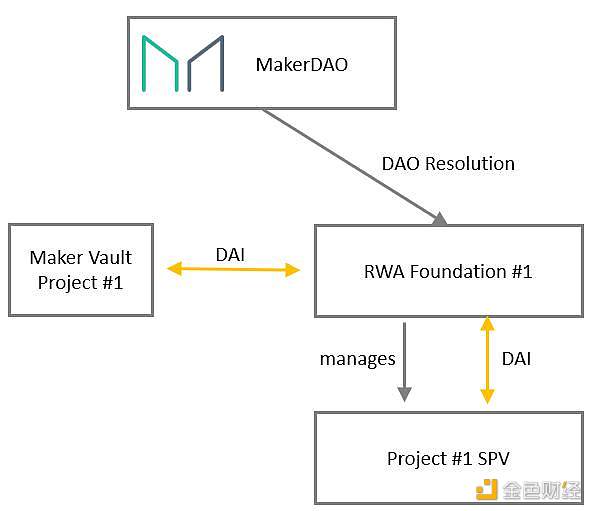

为了管理RWA业务,MakerDAO设立了RWA Foundation。根据抵押品类型的不同,可能设立不同的Foundation,而且每个SPV还可以根据业务需求选择最合适的管理辖区/法律结构。其基本架构如下:

观点:加密货币总市值突破1万亿美元,将使新的机构投资者开始FOMO:比特币、ETH以及DeFi代币价格最近上涨,被归因于新的政府刺激措施,以及散户投资者在比特币2017年牛市和随后的崩盘三年后重返这个领域。

瑞士数字资产基础设施初创公司Metaco副总裁Seamus Donoghue表示,“虽然刺激措施有望出台,但宏观背景对比特币等风险资产仍将非常有利,而且随着谷歌搜索量最近飙升,散户投资者也开始加大加密投资。这意味着像以太坊、Polkadot、Cardano和DeFi代币这样的山寨币现在可能开始跑赢大盘。加密货币总市值突破1万亿美元,这将使新的机构投资者开始担心FOMO(担心错失良机),这反过来又会让流动性较低的养老基金和捐赠基金关注这一新兴资产类别的投资机会。”(福布斯)[2021/1/16 16:20:14]

MakerDAO针对RWA的链下资产,在抵押借贷的业务逻辑上有些调整。主要是清算部分不是通过链上公开拍卖执行清算,而是由第三方在链下强制执行。实现新功能的智能合约主要包括:

北方信托推出加密货币托管平台Zodia 资产管理约为1.2万亿美元:金色财经报道,金融服务业巨头北方信托(Northern Trust)北方信托公司最近通过与Standard Ventures建立合作关系,推出名为Zodia托管的新平台,该平台旨在为拥有加密货币的客户提供机构级别的托管服务。据悉,Northern Trust主要提供投资管理、资产、基金管理,信托和银行服务,除了美国本土外,该公司的业务遍及加拿大及英国,是世界最大托管银行之一,其资产管理规模约为1.2 万亿美元。据此前报道,Zodia预计将于2021年在伦敦开始运营,在此之前需要在英国金融市场行为监管局(FCA)注册,并符合所有适用的监管要求和惯例成交条件。届时,Zodia将为BTC、ETH、XRP、LTC和BCH提供托管服务。(Live Bitcoin News)[2020/12/17 15:28:31]

RwaLiquidationOracle: 充当链下执行者的liquidation beacon;

RwaFlipper: 在注销的情况下充当虚拟清算模块;

RwaUrn: 这有助于借入DAI,交付到指定账户;

Willy Woo:若比特币市值达到1万亿美元,更多资金将从黄金流向比特币:金色财经报道,加密货币分析师Willy Woo预测,一旦比特币的市值达到1万亿美元,投资者将把他们的部分注意力和资金从黄金转移到比特币。[2020/12/9 14:37:23]

RwaOutputConduit和RwaInputConduit: 支付和偿还DAI;

RwaSpell: 部署并激活新的抵押品类型;

RwaToken: 代表系统中的RWA抵押品;

TellSpell: 允许MakerDAO治理启动清算程序;

CureSpell: 允许MakerDAO治理取消清算程序;

CullSpell:允许MakerDAO治理注销正在清算的贷款。

MakerDAO在他们认为必要时,通过tell()调用RwaLiquidationOracle。这将开始倒计时,修复期结束后,预言机将开始报告该头寸正在清算中。如果触发清算的原因得到补救,则在补救之后MakerDAO治理可以通过调用Cure(),恢复正常状态;如果MakerDAO治理已触发清算且补救期已过且未被调用时,链下执行者(如受托人等)可以通过调用good()来报告该头寸处于清算状态。

如果在清算过程结束时头寸上仍有债务剩余,并且MakerDAO认为债务不会被清偿,它可以通过调用触发注销cull()。注销通过将系统的抵押品价值设置为零来进行,这将导致头寸通过bite()等进行链上清算。与现有抵押品类型的清算模块不同,专门的清算模块RwaFlipper不会尝试出售标的抵押品,而只是通过允许创建系统债务来标记系统资产负债表上的损失。

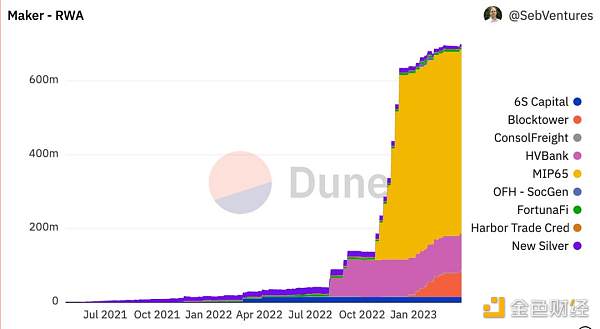

MakerDAO在采用RWA方面有很大进展。目前,MakerDAO拥有价值超过6.8亿美元的RWA支持的去中心化稳定币DAI。

MakerDAO在RWA方面,将其6.8亿美元的RWA拆解分析,有三个具体案例:

1、MakerDAO的大部分RWA抵押品(约5亿美元)是以由Monetalis管理的美国国债形式出现(MIP65)。这些资产为MakerDAO协议提供了闲置USDC抵押品的收益来源;

2、MakerDAO还推出了一个由费城一家名为Huntingdon Walley Bank(HVB)的商业银行提供价值1亿美元贷款支持的金库。HVB使用MakerDAO来支持其现有业务的增长以及围绕房地产和其他相关垂直领域的投资,并成为美国监管金融机构与去中心化数字货币之间的首个商业贷款的案例;

3、在一个单独的金库中,法国兴业银行从MakerDAO借了700万美元,其头寸由价值4000万欧元的AAA级债券作为OFH代币的支持。

通过引入RWA作为抵押品,MakerDAO能够显著增加其协议收入。截至目前,MakerDAO的收入有超过58%来源于RWA业务。

Centrifuge:以NFT的形式将RWAs带入Crypto生态,TVL超1.7亿美元。

Centrifuge是通过NFT的形式将现实世界资产带入Crypto生态系统。Centrifuge协议的dApp叫Tinlake,Tinlake的产品逻辑主要如下:

1、资产发起人使用Tinlake桥接现实世界的资产。该资产被转换为NFT,其中包括相关的法律文件;

2、资产发起人可以使用代币化的现实世界资产NFT作为基础抵押品来创建资产池;

3、创建池时,会创建两个Token——DROP Token和TIN Token;

4、投资者可以根据个人风险偏好决定向哪个池提供资金,购买DROP或TIN Token;

5、DROP Token持有者有保证收益,由费用函数决定,每个池有固定利息,每秒复利;

6、另一方面,TIN Token持有者没有保证收益。他们收到基于池投资回报的可变收益率,这可能高于持有DROP Token的回报;

7、TIN Token持有人承担更高的风险,因为如果借款人违约,他们将承担第一笔损失。

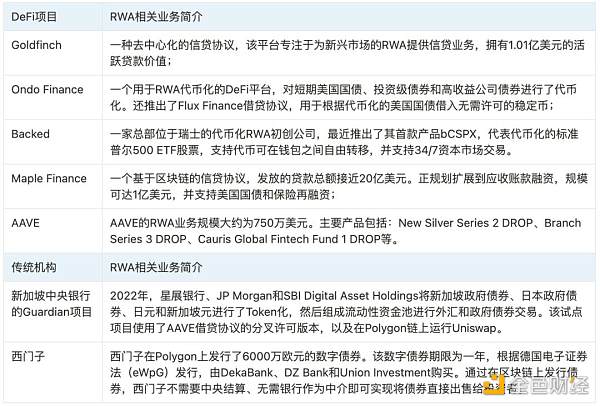

除了MakerDAO和Centrifuge外,还有一些DeFi协议和传统金融机构也在RWA方面有些探索:

RWA的信任假设:由于Tokenization的RWA毕竟是在链下,无法通过智能合约强制执行清算处理,还依赖于传统金融机构的背书,这些RWA的信任属性可能永远无法与Crypto Native Asset达到同等级别。同时,由于RWA信任假设的存在,完全无许可的DeFi协议也很难支持RWA,所以目前的RWA Tokenization的项目,在RWA资产的处理上,一般还是有中心化主体的作用和影响。

RWA的潜在机会:STO(Security Token Offerings)历来被视为RWA的有限实施。由于很多STO通常是仅在许可平台上可用的利基证券,因此它们的采用尚未达到与公链上的RWA相同的水平。目前的STO是区块链行业里为数不多被监管认可的资产代币化方案,STO在拥抱监管方面的发展路径,可能RWA也可以尝试探索。

IOBC Capital

企业专栏

阅读更多

金色财经 善欧巴

金色早8点

白话区块链

欧科云链

Odaily星球日报

Arcane Labs

MarsBit

深潮TechFlow

BTCStudy

链得得

1976年,经济学家Friedrich Hayek撰写了一篇名为《货币非国家化》(The Denationalization of Money)的文章,提出了允许私人货币相互竞争将创造一个更稳定的货币体系的观点.

1900/1/1 0:00:00上周,OpenAI 大型语言模型 GPT-4 一经公布便引发了全球科技圈与媒体的关注,60秒创建出一款小游戏,将一张草图快速变为功能性的网站,完美通过历史、数学等几乎所有的学科考试,检查代码漏洞等等.

1900/1/1 0:00:002023 年将是一个关键的转折点,有六个重要因素将推动以太坊及其二层扩展更接近于大规模采用。让我们来看看这些因素是什么。当今加密货币市场中,以太坊生态系统一直是最为活跃和受欢迎的项目之一。然而,要实现大规模采用还需要更多的创新和突破.

1900/1/1 0:00:00标题:The Age of AI has begun作者:Bill Gates 2023年3月21日发表于盖茨个人博客 翻译:ChatGPT & 金色财经 在我一生中,我两次见证了令人惊叹的革命性技术的面世.

1900/1/1 0:00:001.帮信罪的成立要求帮助者主观上明知他人利用信息网络实施犯罪,该罪近年来判例激增,其判决数量已成为继危险驾驶罪和盗窃罪之后的第三位,案件数量激增背后的主要原因是其“明知”要素在司法实践存在认定泛化与扩张的趋势.

1900/1/1 0:00:00来源:DroomDroom编译:比推BitpushNews Mary Liu以太坊将在 4 月 12 日迎来“Shapella 升级”(上海升级“EIP-4895”),之前锁定的验证者代币被解锁,将大大增加以太坊的流动性,最近几个月.

1900/1/1 0:00:00