原文作者:Zixi.eth

又到了一年尾声,我们来尝试总结 2022 发生的故事,并来看看 2023 可能发生什么。2022 是一个高开低走的一年。年初时以太坊虽然跌到 3800,我们依旧能看到链上的交易热情以及 NFT 市场的火爆。但是经历了 Luna 崩盘和 FTX 崩盘以后,整个市场开始萎靡不振,并且没再出现很新的叙事方向。

文章分为三个部分,主要讲解今年看好的什么被打脸了,明年看好什么以及明年还需要观察什么。

NFTFI 其实是大家在年初给予厚望的一个赛道。基于 NFT 在年初时的狂热,无数圈外人前仆后继的冲向 NFT 这个火热的赛道。年初无数大佬们为 BAYC 豪掷千金(100E+);猴地的 gas war 恐怖到一次 mint NFT 的价格要 2E 以上。在单个蓝筹 NFT 地板价 10E 以上时,人们开始思考,如此高昂的价格,怎么才能让普罗大众们参与呢?

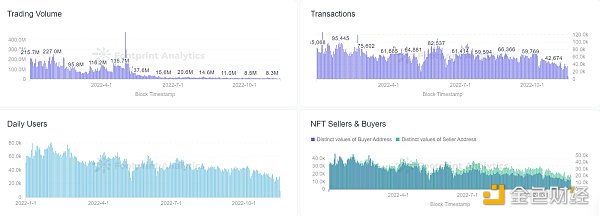

图 1:Opensea 今年交易 DAU,交易次数,交易量等呈现颓势

图 2:NFT 指数

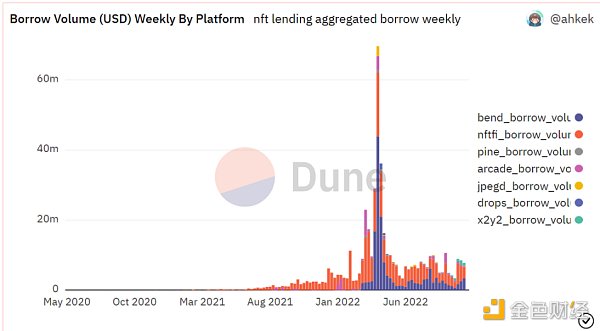

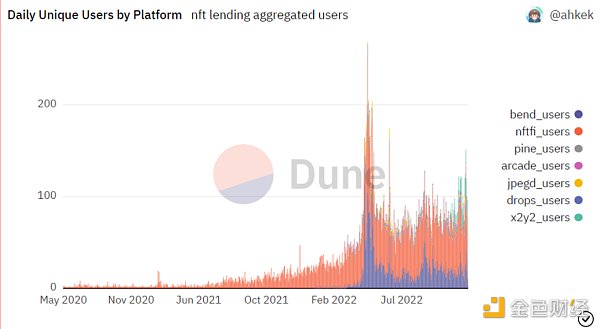

因此在年初时,大家对于 NFTFI 这个赛道充满了热情与期待。大家希望这个赛道不止出现 P2P, P2Pool 等借贷交易,降低加入门槛也成为了大的方向。因此我们在今年也看到了指数交易,碎片化,众筹,先买后付等新概念。今年上半年 partybid 等开始出现众筹模式,Cyan 等开始出现 NFT 的 BNPL。让我们以相对市场空间较大的 NFT 借贷为例。如果单看借贷量,整体的借入量在下 5 月后基本不变,其中 BnedDAO 和 NFTFI 贡献了一半以上的借入量。但实际上,让我们观察一下平台的使用人数,这个市场加起来的日活也才是 100 左右,覆盖的人数还是太太太小了。日活和交易量的受限部分来源于 NFT 市场的热度下降。

再讲个冷笑话,为什么 BAYC 的 E 本位从 ATH 到至今的跌幅(66%)会比 ETH 的 U 本位跌幅低(75%)呢?原因是流动性不好,都没人愿意频繁买卖体现市场上的真实价格,当然价格跌不下去。那为什么最近会从 70ETH 的地板价跌到 50ETH 呢?是因为有些 holder 要变现,只能压低价格希望有人买,最终预言机投喂价格触发清算点,导致一堆大猴子清算,所以死亡螺旋开始了。都已经到需要靠连环清算才能有效下跌,产生足够大的交易量,足以见得流动性差。

因此人们今年对于 NFTFI 的发展过于乐观,但今年的 Sudoswap 确实让市场感到焕然一新。

Bittrex回应美SEC诉讼:其执法监管方式将对加密行业和创新产生寒蝉效应:4月18日消息,Bittrex周一表示,对美国SEC决定对其交易所业务提出几项与证券违规相关的指控感到失望,此举是Gary Gensler迫使加密公司退出美国市场的一部分。Bittrex发言人在一份声明中表示,美国证券交易委员会的执法监管方式的影响不仅会对美国的加密货币产生寒蝉效应,还会对区块链技术和创新产生寒蝉效应。[2023/4/18 14:11:23]

图 3:NFT 借贷市场 Borrow volume

图 4:NFT 借贷市场 DAU

我们暂且先不谈区块链的基础设施现在到底是否足够支撑链上的社交 / 音乐产品。过去已经出现了例如 deso 这类专门支持社交的底层公链,但其发展不尽如人意,核心还是在于生态和用户侧并没有搭建起来。SocialFi 的逻辑不同于 DeFi 和 GameFi,但和 MusicFi 部分有异曲同工之处,均是基于对大 V/ 音乐人的用爱发电从而购买相关粉丝 Token/NFT。SocialFi 的逻辑简化成——大 V 想要变现自己的社会资本(获得 token),那么就需要耗费时间和金钱成本证明自己社会资本的价值(POW 工作量证明)。类似于 BTC/ETH 的逻辑,这也说明基于区块链的 Web 3 是非常适合 SocialFi 发展的。即 SocialFi 的本质可以理解为大 V(或者是个人)通过自身的影响力在基于区块链技术下,一方面打造自己的社交资本(也就是个人的品牌名声),另一方面为自己的粉丝们谋取福利。

但正是因为上述的逻辑,导致 SocialFi 现在也存在较大的问题:1.想要去中心化的社交,但是本质上做不到去中心化(少数名人能带来非常强大的社交垄断) 2.对于社交平台来说,内容挖矿非常难定义。 3.对于社交平台以及代币发放平台而言,平台代币价值的赋能比较重要。4.用户较少。目前 SocialFi 要发展依然需要很长的道路要走,其赛道规模还小,机制还相对原始,Web3 的原住民也较少,愿意使用产品体验不太好的 SocialFi 用户少之又少。

MusicFi 赛道的问题依旧存在:1.从用户端来看,整个 Web 3 的用户还是较少,愿意花本就有限的时间听 Web 3 音乐的用户更少,愿意花真金白银购买没有版税的 NFT 的用户就少之又少。本质上要依靠限制的内容抢夺用户有限的时间还是非常困难。2.从 IP 端来看,缺乏以 Taylor Swift、周杰伦等头部明星的带动,目前的 Web 3 音乐家相对长尾。但我们今年也看到了以汪峰为代表的个别头部明星尝试涉足 web3 音乐。 3.从项目端来看,不少项目方的经济模型不够完善,token 的赋能很弱,整个项目更像是「我创造了这个环境,用户要这个需求,所以我发了个币」。具有强社交性质的音乐项目类似于 SocialFi。当 SocialFi 的项目代币赋能很差并采取内容挖矿开始冷启动时,后果就是用户开始无限制的创造垃圾内容,陷入挖提卖的死亡螺旋。因此当音乐项目开始 Listen to earn 和 Create to earn 时,如果不赋予 token 合理的价值,死亡螺旋也会是最后的结果。

Atomico合伙人:今年艰难的经济环境已经淘汰了一些加密行业的“游客”:金色财经报道,风险投资公司Atomico合伙人Irina Haivas周三在伦敦举行的彭博技术峰会上表示,今年艰难的经济环境已经淘汰了一些加密行业的“游客”,留下了一批更强大的公司。炒作已经过去了,因为这意味着建立加密公司的人意识到市场状况,并且想要建立更可持续的东西,而不是投机。[2022/9/28 5:59:23]

图 5:社交和音乐同 defi 和 gamefi 的横向对比

去年市场上普遍把跨链桥当成核心的基础设施来看待,这也非常显然,毕竟去年的公链格局是一超多强,新公链层出不穷。市场上存在 BSC, Luna, Solana, Tron, Avalanche, Polygon, Harmony 等众多公链。由于中心化的官方跨链桥存在信任问题,且可拓展性相对较差。因此高可拓展性的 Anyswap, cbridge 为代表的第三方跨链桥开始在去年和今年年初蓬勃发展。

但今年发生了什么呢?Luna 崩盘,Terra 公链没了;FTX 崩盘,Solana 受创;Aptos 和 Sui 并不受玩家买单;链上 TVL 下降,一来受 token 价值下跌,二来大跌,开始清算(另一方面竟然还存在着 Solana 上近七成的 TVL 重复计算这么抽象的故事)。再加上跨链桥天生的合约复杂,导致成为黑客的温床。再看一组有意思的数据,根据 Chainalysis 近日发布的报告显示,跨链桥攻击事件被盗金额占 2022 年被盗加密货币总数的 69%,损失达 20 亿美元。 今年已经发生 13 起跨链桥攻击事件,包括最近损失 1.9 亿美元的 Nomad 跨链桥攻击事件,以及今年 3 月损失高达 6.24 亿美元的 Ronin 跨链桥攻击事件。多链从去年共存,一超多强的竞争格局,逐渐变成了 ETH+BSC+Tron 寡头垄断格局。

跨链桥是公链中最重要的基础设施之一,但是对于投资者而言,由于黑客的存在,因此可能并不是一个很赚钱的生意。但不否认,市场上出现了 LiFi, Chainge,Dbridge 等优秀的跨链聚合器,降低了用户和投资者的使用和投资风险。但(跨链)聚合器这类较低门槛,竞争激烈的生意,但又是高频度使用的工具,能否给投资人带来超额收益?值得大家思考。

图 6:今年 20 亿美金在跨链桥中被黑

图 7:Stargate 的交易数量逆势走高,交易量逐渐降低

在讲合规和监管的问题之前,我先分享一个小故事。

Robinhood首席法律官Dan Gallagher反对过度监管加密行业:3月11日消息,Robinhood首席法律官、前美国SEC委员Dan Gallagher认为,加密货币行业“迫切”需要明晰化监管。

Gallagher警告称,不要对该行业进行过度监管,因为可能会扼杀创新。他认为,加密货币正在推动世界金融基础设施的“巨大”变化。因此,它需要一个“合理的”监管机制。

与加密货币行业的知名人士一样,Gallagher称赞了白宫的行政命令,称这清楚地表明加密货币将继续存在。美国监管加密货币的计划旨在促进创新和保护投资者之间划清界限。然而,一些人指出,该报告缺乏清晰度。

Gallagher表示,美国需要成为加密货币创新领域的全球领导者。(U.Today)[2022/3/11 13:51:39]

在今年 34 月的时候看了一个项目,做的是跨链桥,这个跨链桥有一个特点就是需要 KYC。年初的时候我没办法理解链上 dapp 需要 KYC 这件事情,毕竟区块链是一个抗监管的世界, 加上 KYC 总觉得失去了区块链的精神。但是当面谈过以后,我理解到了项目方为什么需要 KYC。这是一个大的传统金融做市商做的跨链桥项目。他们在传统股票等市场做市的资金体量极其庞大。他们在近期也非常看好整个 crypto 赛道,开始尝试用一部分资金在链上和链下做市。链下做市已经很卷了,因此他们尝试开拓链上做市空间,但是多链会导致资金分散。在他们的日常做市中,需要流动性在不同链上移动。如果使用 CEX,那么庞大的资金体量会导致每日充提币达到上限,且中心化的跨链存在些许信任问题(结合 FTX 的事件来看,这真是深谋远虑)。如果使用跨链桥的流动性跨链,跨链桥的池子很小,跨链存在较大的滑点和磨损;如果自己往池子里添加流动性,把自己干净的钱和不知道哪里来的可能是黑钱的池子混在一起,且不定期被黑客盯上割一把,必然会受到监管的问题——大的传统做市商受到 SEC 的强监管,他们完全没必要为了目前 crypto 做市的蝇头小利而被监管的铁拳顶上。

那么有没有一种方法既能让我继续在 crypto 里面做市,又能避免上述讲的所有问题且符合监管呢?

KYC。通过 KYC 后,做市商可以自己扔钱进去做流动性,同时也欢迎其他 KYC 后的机构和个人一起和进来放流动性。一方面降低跨链磨损,另一方面也迎合了监管的需求,可以让更大体量的传统金融做市商进场一起开拓链上做市这块暂未完全开发的土地,把蛋糕一起做大。今年 6 月 Tornado cash 被美国财政部制裁以后,我更加坚信了合规和监管的必要性。到了现在这个阶段,区块链整个市值没有一半的苹果公司大,我们不仅是需要完善 infra,更多的是把 C 端和 Old Money 的传统金融机构带进来,一同把市场做大。

因此伴随监管这个方向,市场上开始出现了以 KYC 服务为导向的项目。例如通过 ZK DID 的方式,用户利用自己的信息在链下通过自己的设备以 ZK 的方式生成 ZK-Proof,随后只需要通过 Proof 即可验证是否为白名单的用户。例如某一天监管的铁拳砸向 Uniswap,要求 Uni 不得为俄罗斯,伊朗以及朝鲜的用户提供服务。某种可行的办法就是 Uni 和 KYC 服务商合作,用户必须出示自己的 zk proof 证明自己不是以上国家的公民,才能使用 Uni。一方面 ZK proof 保护了用户的私人信息,另一方面也获得监管的认可,让 Uni 的钱更干净,更合规,更可能吸引传统机构进场。

声音 | CoolBitX美国运营和业务发展主管:新的FATF规则对加密行业是积极的:据CryptoGlobe报道,CoolBitX美国运营和业务发展主管Tom Maxon认为,FATF最近关于加密行业监管的建议是“对该行业无疑是一个积极的发展”。根据他的说法,新的FATF规则可能是大规模采用基于区块链的数字资产的途径。 6月21日,金融行动特别工作组(FATF)宣布,当资金从一个平台转移到另一个平台时,包括加密交易所在内的虚拟资产服务提供商必须相互分享客户详细信息。[2019/7/22]

先分享一个案例。2021 年 Alchemy 得益于牛市的狂欢,2021 年 4 月 B 轮估值仅 5.05 亿美金,从这轮披露的数据来看,客户数量 8 个月增长 97 倍,企业数量在 2021Q1 一个季度翻倍,来自于 NFT 业务增长超过 13 倍;2021 年 10 月获得 C 轮投资,估值 $35 亿,创始人表示「业务增速远高于估值增速」;仅 3 个月后,2022 年 2 月估值达到 $102 亿美元,团队表示「从 10 月份 close 到现在,user base 增加了 50%」。Alchemy 在一年之内估值翻了近 20 倍,且客户、业务、服务的开发者和社区均体现大规模增长。

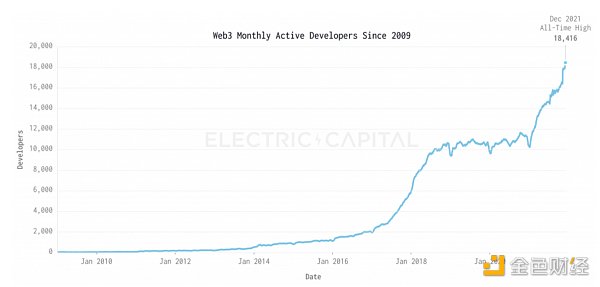

在 2021 和 2022,我们看到了很有意思的现象——越来越多的 web2 开发者对 crypto/web3 世界产生了很大的兴趣。根据 Github 统计,2021 年底全世界 web2 工程师大约是 7300 万。而根据 Electric Capital 数据,截止 2021 年底,web3 月活工程师仅有 1.8 万,渗透率不到 0.025%。从 2021 年的领英和 ok 的统计数据来看,测试工程师和密码技术专家是增长最快的两个职业之一。叠加目前美中印新等地互联网大厂开始慢慢裁人的现象,越来越多的 web2 工程师开始寻求下一个风口。根据相关传闻,「仅在湾区,目前就有 3000 名左右的华人 web2 工程师寻求新机会」;由于国内经济形势下行,国内越来越多的互联网大厂工程师,尤其出自字节和腾讯,开始了自己的 web3 之旅。因此从数据上来看,2 dev 的市场,是一个可能比 2C 更性感,方向更确定的增量市场。

图 8:web3 月活工程师数量

图 9:全球区块链领域增长职业方向

我们以 JSONRPC 和 API,这个开发者和 Dapps 打交道最多的市场之一举例子。RPC 本来就不是一个有壁垒的市场,任何项目方或者是个人都可以自建全节点,为自己的项目提供全链数据。但这就伴随着高昂的固定成本以及每个月的运维成本,对于项目方而言就是每月起步 10000U,而且自建节点可能还面临维修等复杂的运维问题,得不偿失。因此 RPC 业务会不断中心化,这也解释了 Alchemy,infura 等节点提供商的规模快速扩大,这本质上就是一个马太效应会非常高的市场。此外,市场上还有 quicknode,Infstone 等优质的节点供应商。RPC 就是一个很卷的赛道。此外,在 RPC 的基础之上,服务商可以利用自己强大的工程落地能力提供云数据库(datacloud)以及 API。在提供云数据库方面,在今年已经出现了去中心化 / 中心化的多链实时数据库,开发者们不再需要花很大的成本和时间来解析链上数据,只需要用 SQL 调出,专注开发产品即可。此外,开发者们还存在着众多的千奇百怪的 API 需求,在很大程度上影响了产品的进度开发。如果有一款产品拥有多链实时数据库,开发者能够自主调用数据组合 API,那将满足开发者们的长尾需求,且极大降低众多开发者们重复造轮子的时间。在今年下半年,该类产品在今年年中开始融资,新派 Infra 竞争者——海外的 Space and time, Goldensky 和国内的 Chainbase 等,正在同老牌 Infra-Alchemy Infura Instone The Graph 等逐鹿中原。

动态 | 摩根溪创始人发推总结本周加密行业大事件:摩根溪数字资产创始人Apompliano发推总结了本周加密行业大事件:1. NASA使用区块链技术;2. tZero分发安全令牌;3.Bitwise向SEC提交ETF申请;4. 全球第二大比特币矿商迦南考虑在美国上市;5. ETH基金会向parity技术公司捐赠了500万美元;6. 科罗拉多州的一项法案中免除某些证券法律对加密货币的限制。[2019/1/13]

此外,市场上出现了一批数据分析工具产品,除了比较全能的 dune, footprint 等,还有更细分领域的数据分析工具,例如专门针对于 defi,NFT,gamefi,公链,融资数据,链上黑白名单等,如 defillama 以及 tokenterminal 等,其变现手段无非是 SaaS 订阅亦或是 API 接口调用,均或多或少存在商业化变现的问题。细分领域的数据库可以将自己的细分领域清洗好后的数据库接入 space and time, chainbase 等更 general 的数据库。一来 general 的数据库可以完善自己的数据,二来精细化 / 细分赛道的数据库可以增加自己的变现渠道,相当于精细化数据库把拥有更多开发者和生态对接的 general 的数据库变成一个 API Marketplace,随后进行收入分成。

受到 FTX 和 Babel 等的影响,CeFi 再一次成为众矢之的。我们先举一个例子,来阐述黑盒子操纵的资管类 CeFi 到底存在什么问题。CeFi 吸引用户本质上是依靠 APY。如果市场上两家大机构 X 和 Y,X 打出 5%APY 的收益吸引用户,Y 打出 6% 的 APY。如果 X 和 Y 的 branding 都差不多,且背后 backer 也差不多,用户大多都会去选择 Y 存款,毕竟 APY 高。但是 X 就会因为市场竞争和收入等问题,为了获客,只能加大到 6.5% 或者是 7% 吸引客户。看似不高昂的 APY 在牛市期间其实无伤大雅,CeFi 机构内强大的 trading,quant 和结构化产品会让机构获得远高于 5%-7% 的收益。但问题在于一旦市场变化过大,且 CeFi 机构不例外存在着加杠杆的情况,遇到 312,519,以及 Luna 事件,交易员还没来得及调整仓位就容易被市场暴跌带走。这就导致了近期市场 FTX 和 Babel 的巨星陨落。如果用户知道高昂的 APY 来自哪里,那上述获客问题能解决吗?

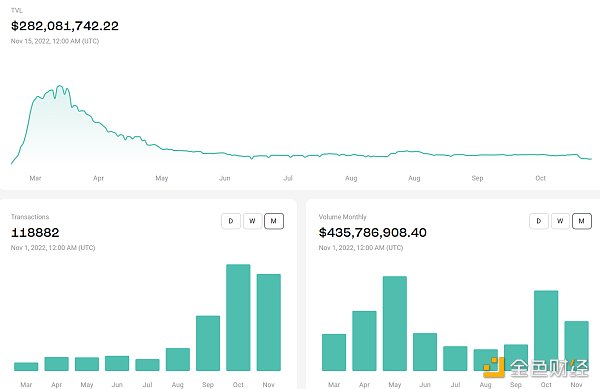

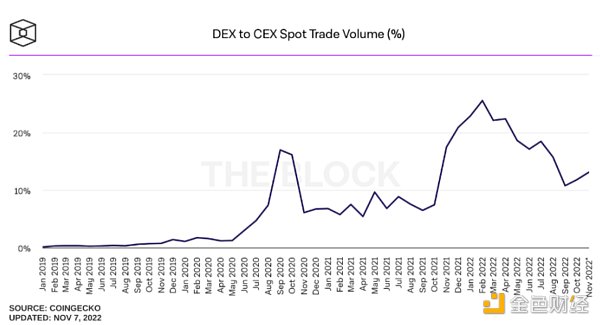

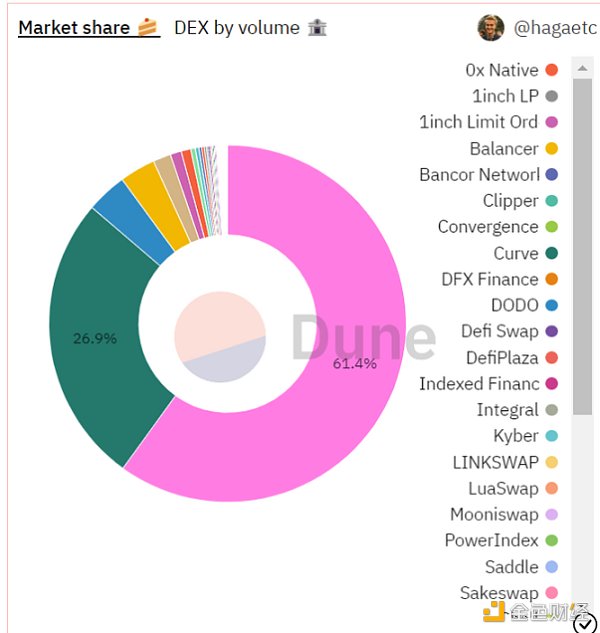

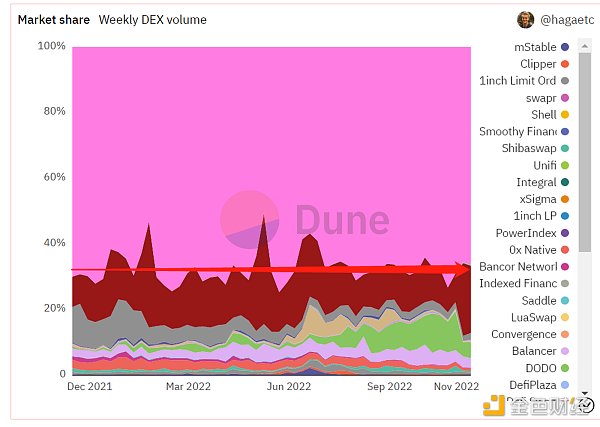

因此 DeFi 在近期又重回人们的视野。我们看到在近期,DEX/CEX 现货交易量之比稳定在了 15%,相对于年初牛市时回落了 40% 左右,毕竟现在深熊,整体链上活跃度很差。但现在从链上交易量来看,61% 来自 Uni,27% 来自 Curve,9% 来自 Dodo。从衍生品交易价格的投喂来自 Dex,衍生品交易的流动性来自于 Dex 等角度来看,现在 DEX 更像是整个 DeFi 的基础设施。虽然 Dex 模型在不断创新,但不可否认的事实是 Uni 的市占比在今年一直稳定在 70% 左右。这可能来源于用户 / 链上做市商 /trading bot 交易路径的依赖以及 uni 的深度优势。

受益于 CeFi 今年的风评,正确的 DeFi 明年是否能有明新方向跑出?这还需要观察。

图 10:Dex/CEX 现货量对比

图 11:DEX Market share

图 12:Weekly DEX Market Share

企服赛道也是一个很有意思的方向。现在区块链的 startup 越来越多,在早期靠 excel 管理问题还不大,但是伴随人员的增加,收入支出的增长,精细化的管理愈发重要。而和实体公司不同,crypto start up 很多收入支出均是在链上进行,导致传统的 SaaS 工具并没有很好的适配。在北美市场,已经出现了区块链企服公司,例如流支付协议 Zebac(2022 年 3 月获得了 2800 万美金的融资),开发人员管理 Convex(2022 年 4 月获得了 2600 万美金的融资),财务管理 Meow(2022 年 7 月获得了 2200 万美金的融资)。虽然方向很有趣,但是这是一个大的赛道吗?一个月月费 1000U,假设干了一段时间市场上有 1000 家区块链早期公司使用产品,那么收入也才 1,000,000 美金每月。一年收入顶了天 2000 万美金,拿纳斯达克 SaaS 公司的 PS 标准 15-20 来计算,那么也才是 4 亿美金的天花板。且不谈要花多长时间才能 BD 下 1000 家公司,以及是否能有 1000U 每月每家的收入。Convex 一次拿了 2600 万美金的融资,估值最少在 1.3 亿美金 -2.6 亿美金,那么对于投资人的回报可能还是有限。

企服赛道的天花板还需要观察。

流量赛道是一个老生常谈的话题了,通常指游戏、钱包、音乐以及社交等流量进入的赛道。

在游戏赛道,今年众多大厂(Funplus,光子游戏,育碧等)已经开始慢慢布局探索 web3 游戏,但至于玩家是否愿意买单,还需要进一步观察。

对于社交而言,我们已经看到了腾讯,Meta,Twitter 等大胆探索 web3 社交,一些新的 web3 社交产品,例如 debox 等以及一些社交搜索协议例如 lens, rss3,mask 等。我们很期待在下一个牛市,web3 能有自己的社交平台,这个社交平台能够吸引足够多的新人进圈,慢慢转化用户。

对于钱包而言,今年出现了 AA,ERC4337 为代表的「新概念」。但仔细一想,社交恢复,补贴 gas 等这不就是炒冷饭吗?argent,loopring 等钱包几年前其实就已经实现了现在 4337 AA 合约钱包的类似能力,但依旧没跑出来。本质上还是由于创建钱包需要 gas 费,社交恢复逻辑上就是有 bug 且麻烦,不兼容其他 DAPP 需要 BD 等特点,所以发展的举步维艰。但大家相信钱包作为流量入口这个事实,因此我还是想观察到底是什么样的钱包能在明年后年的市场恢复中占据一定的市场空间。

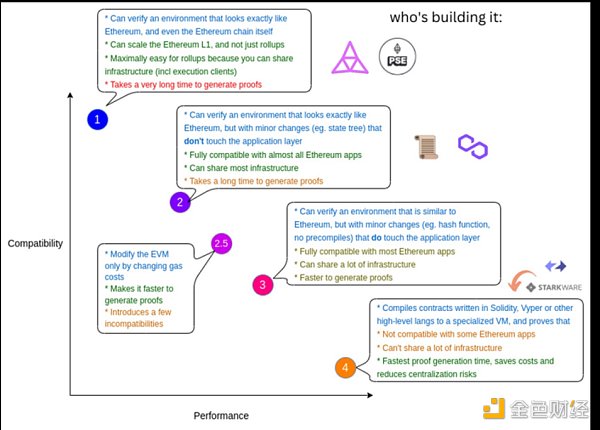

layer2 在 2022 年是一个很棒的方向。我们今年看到了 type3 zkevm 的 Scroll 正在努力转向 type 2.5 或者是 type2;type4 的 zksync 开始逐渐转向 type3 zkevm,并推出了 zksync 2.0; type1 zkevm 的 Taiko 的测试网也上线。但实际上,一个真正好用,能使用的 zkevm 离我们还有点距离。之前在 NTU V 神的讲座中,我曾向 Vitalik 提问过关于 zkevm 离我们真正的距离。如果我们要做到真正的 type 1 zkevm,可能还需要 10 年,期间我们不仅要克服算法上的不足,大量优化电路算法,我们还要依靠稳定后的电路算法来设计 Asic 矿机,加速 proof 的生成。目前生成一个 type1 zekvm 的 proof 的时间在一个小时左右,虽然不影响正常使用,但一旦涉及到跨链以及提币时,就会影响用户体验。

总而言之,在目前模块化公链逐渐成为共识的情况下,L2 的定位越来越重要。在 Starkware 的基础上,我们还可以迭代出针对于 L3 和 L4 的 app chain。虽然理论很美好且以太坊市占率逐渐走高,但是 l2 的技术落地还需要时间,生态建设也需要时间。

图 13:不同类型的 zkevm

最后再放一张今年的加密世界的月历,哀民生之多艰。

图 14:crypto 世界 2022 年月历

受限于篇幅大小,不再后续做过多赘述。其实还有很多的可能性,例如以知识图谱为代表的的新赛道——可以用来追溯 entity 而不再是地址,这是一个新思路;链上广告,通过激励用户投喂数据给 ML/AI 来生成模型,最后用算法精确分配广告给用户(web3 字节);随着 web3 游戏和音乐爆发,web3 通过散户闲置的机器提供算力的云渲染是否能成立;新的 decentralized wireless 能否改变传统运营商的模式。

但今年的不少故事其实都绕不开炒冷饭,近半年已经没有太多新概念,希望 2023 年能出现新的叙事方向。

Zixi.eth

个人专栏

阅读更多

金色财经

CertiK中文社区

区块律动BlockBeats

web3中文

深潮TechFlow

念青

DeFi之道

CT中文

Odaily星球日报

标签:WEBNFTEFIWEB3cweb币投资机构SWISSNFTFUND价格noodlefinanceweb3.0币现价多少钱

以太坊2.0之后共识机制直接从POW转成POS,即工作量证明转为权益证明,也就是以太坊生态不再需要实体矿机来提供安全性,而是直接通过ETH资产质押的方式来保证安全性,为了维持稳定安全性要支付高昂的资金成本.

1900/1/1 0:00:00一些不良的项目开发团队正利用KYC演员在Web3.0社区进行。此篇文章中,CertiK将揭露雇佣KYC演员的地下团伙是如何运作的。说明:在本文中,“KYC演员”特指那些受雇于不诚实的项目所有者并替代其进行KYC验证的第三方个人.

1900/1/1 0:00:00金色财经记者 Jessy5月23日,香港证券及期货事务监察员会发表《有关适用于获得证券及期货事务监察员会发牌的虚拟资产交易易平台经营者的建议监督管理规定的咨询总结》(以下简称《咨询总结》).

1900/1/1 0:00:00原文标题:《莱特币 LTC 20 协议,下一个诞生百倍千倍的投机市场?》 作者:Sammi 西米这两周 brc 市场爆火,创造了很多暴富神话.

1900/1/1 0:00:00Sui生态中的IDO项目相继跌破发行价,新公链在生态发展上面临阻力。公链一直引领着区块链的叙事,在Facebook的Libra项目被叫停之后,同样基于Move语言开发的两个新公链,Aptos和Sui,吸引了市场的广泛注意.

1900/1/1 0:00:00作者:Joey Wu 去中心化期权金库(DOV)是一揽子期权策略,将标的资产的波动率转化为期权费,以此为储户的收益。与其他依赖 Token 奖励的传统 DeFi 产品不同,DOV 的收益来自交易波动率产生的真实损益.

1900/1/1 0:00:00