本文转自公号:老雅痞

信息来源自medium,略有修改,作者Yehoshua Zlotogorski

流动性池中需要多少代币流动性?在建立流动性池时,你需要考虑哪些因素?流动性池到底是如何运作的?

流动性池是Web3项目的关键部分,我将在本文中回答所有这些问题。

代币流动性,即购买和出售代币的能力,是代币经济学和所有Web3项目的核心部分。流动性池是实现这一点的关键创新,它是DeFi最优雅、最重要、也是最酷的部分之一。流动性池是DeFi两个关键部分的基础:

在任何东西之间自由交易代币——不需要任何人的许可,也不需要经过任何看门人(这形成了DeFi矩阵的基础)。

DeFi的收益基础和资本机会成本。

总而言之,充分了解流动性池是理解和设计代币经济学的重要部分。

在这篇文章中,我将介绍:

什么是流动性池

流动性池如何运作

价格滑点、套利和流动资金池中的无常损失对投资者、建设者和用户的影响。

流动性池是一种允许两个代币之间以完全去中心化的方式进行交易的机制。这与传统的方法相反,传统的方法是由一个会在订单簿中匹配买卖订单的中心化做市商管理(想想去银行把美元兑换成欧元)。流动性池使用智能合约,而不是中心化的做市商。他们通过一种考虑到流动性池中两种代币之间比例的算法来确定资产价格。因为这一切都自动发生,他们被称为“自动做市商”,或简称为AMM。

跨链流动性聚合协议Via Protocol新增支持Arbitrum:6月14日消息,跨链流动性聚合协议Via Protocol宣布新增支持Arbitrum,此前已支持以太坊、Polygon、Optimism等网络。[2022/6/14 4:26:08]

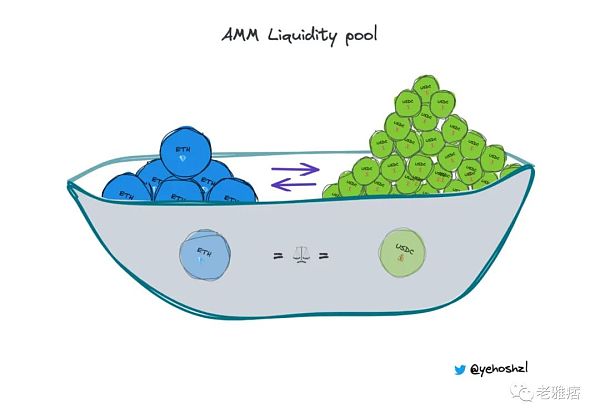

想象一下,你在一个碗里放了两种不同的货币:美元和欧元。这个碗被露天放置,任何人都可以随时用美元兑换欧元。交易需要支付少量费用,这些费用将用于奖励提供流动性的人。任何人都可以向碗中加入美元和欧元(即流动性),并获得公平的奖励费用。因为所有这些都在开放源代码上运行,任何人都可以在两种资产之间创建一个池。

流动性池是如何运作的

流动性池有三个主要组成部分:

提供流动性:哪些代币会相互交易

设置代币的价格:定价算法

奖励流动性提供者(LP)

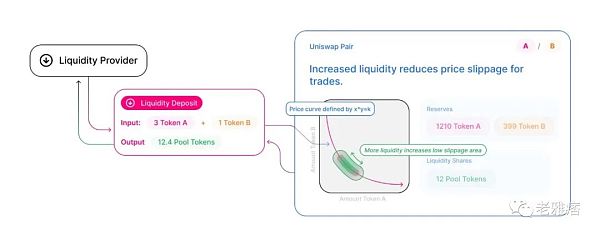

流动性池:提供流动性

任何人都可以使用Uniswap或Sushiswap(在以太坊上)等协议建立流动性池。每个区块链都有其最受欢迎的AMM协议以及一些竞争对手。流动性池是通过将两个不同的代币存入池中而建立的。然后,这些代币可以相互交换。例如,将ETH和USDC存入新的流动性池将创建一个可以用USDC交易ETH的池。

Stader Labs流动性质押产品Luna X上线Terra2.0:6月2日消息,质押基础设施Stader Labs的流动性质押产品Luna X现已上线Terra 2.0。Stader Labs表示,LunaX支持质押奖励自动复利。[2022/6/3 3:59:28]

一旦池有了流动性,任何人都可以在这两种代币之间进行交换。现在的问题是:价格是多少?

流动性池的价格设置

资产之间的价格是通过一个反映两种资产之间比例的公式来设定的。当池中A代币多于B代币时,购买一个B代币需要花费更多的A代币。例如,如果一个池有10个ETH和1000个USDC, ETH:USDC之间的比例是1:100,本质上ETH当前的价格是每ETH 100 USDC。

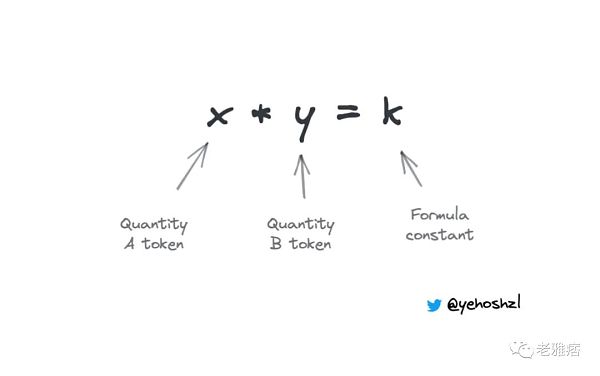

给出准确价格的公式非常简单,被称为“常数乘积”公式:X * Y = K。

在交换发生查看池中有多少A代币和B代币。然后通过用A的数量乘以B的数量来创建常数“K”。使用这个常数,现在可以以B代币计算的A代币的价格。

例如,一个池有10个ETH代币和1000个USDC代币。“K”值将是10,000(因为10 * 1000 = 10,000)。现在,为了计算ETH的价格,我们所要做的就是解出一个不遗漏变量的简单方程。

ACMD.finance与CherrySwap达成战略合作并将于8月4日开启流动性挖矿:据官方消息,ACMD.finance与CherrySwap已达成战略合作,双方将围绕品牌建设、社区推广和产品的乐高组合等展开深入合作。

ACMD.finance将于2021年8月4日在CherrySwap开启流动性挖矿,双方将同时对流动性池进行激励。[2021/8/3 1:31:58]

虽然理解数学是件好事,但从代币经济学的角度来说,最重要的是理解“常数乘积公式”对代币池内外代币价格的影响。无论你是建立流动性池还是进行交易,这些影响都对你很重要。

主要影响如下:

在池中交易的资产有价格滑点。你必须了解任何给定交易的交易量与池内锁定的总交易量(TVL)之间的比率。

池价格可能与其他交易所的价格有很大偏差。例如,池中的ETH/USDC价格可能与Coinbase或其他交易所的ETH/USDC交易价格非常不同。

流动性提供者可能会遭受“无常损失”,需要为此得到补偿。

让我们更深入地分析每一个含义。

流动性池中的价格滑点

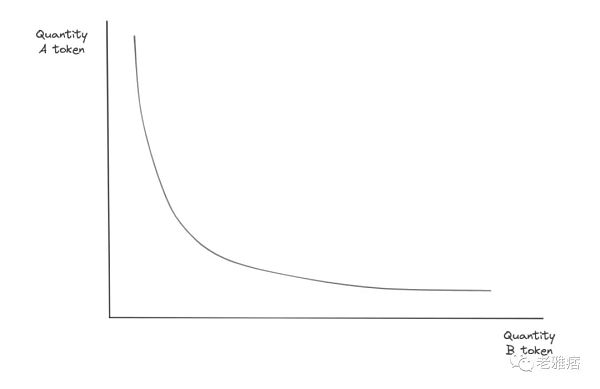

x * y = k 得出了池中的一种资产交换另一种资产的一种非常具体的结果。它是一个曲线函数,看起来像这样:

O3 Swap和Polygon达成合作,将集成Polygon上DEX的流动性:7月5日消息,O3 Swap和Polygon达成合作,将集成Polygon上诸如Quickswap、SushiSwap等DEX的流动性。[2021/7/5 0:28:50]

曲线上的任何一点都以池中A和B代币的数量表示。它们之间的比例决定了价格。一个有100个A代币和2个B代币的池子意味着需要50个A代币才能得到1个B代币。

当代币比率变得极端并向曲线边缘移动时,在丰富的代币和枯竭的代币之间进行交换的成本将呈指数上升,使其越来越昂贵。

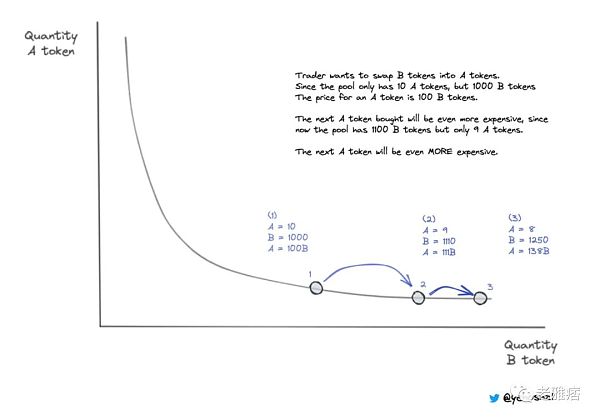

每一笔连续的交易都会显著地影响代币价格。这种变化被称为价格滑点。尽管这种情况在每一笔AMM交易中都会发生,但比率越极端,它的影响就越大。

正如你在动态曲线中所看到的,当资金池达到极值时,曲线就会向无穷大的方向变平。由于池中A代币越少,我们需要支付的B代币就更多,当池的A代币接近0时,价格将飙升至每个A代币对无限个B代币。

价格滑点对代币价格有显著影响,需要谨慎管理,否则可能会被交易者利用。减少滑点的主要方法是在资金池中拥有大量与每笔交易有关的流动性。交易量相对于池中流动性的数量越低,价格波动就越小。

例如,在一个池中交换10% TVL金额的交易将使价格变动9%,而交换0.1% TVL的交易将仅使价格变动0.09%——几乎没有变化。

DeFi跨链永续合约平台YFX将于5月10日20:00在Heco开启流动性及单币挖矿:最新消息,跨链去中心化永续合约平台YFX.COM将于2021年5月10日20:00-5月17日20:00在火币生态链Heco开启YFX/USDT流动性挖矿及YFX单币挖矿,用户可以通过质押对应币对的LP Token挖矿YFX,即在Mdex(heco)上为YFX提供流动性,将LPToken抵押至YFX.COM,同时也可以在YFX.COM质押YFX Token奖励YFX。

YFX是一个基于 ETH (layer2)、BSC、Heco、Tron、OKExChain、Polkadot 的跨链去中心化永续合约交易平台,提供 BTC、ETH 等资产高达 100 倍的永续合约交易服务。[2021/5/10 21:45:03]

简单地说:更多的流动性意味着更大的交易范围、更低的滑点和更稳定的价格。

价格套利

第二个需要注意的含义是,流动性池中的代币价格可能与这些代币在其他交易所的价格有很大的不同!

由于池中的价格纯粹由常数乘积公式设置,因此没有外部变量影响池中代币的价格。影响价格的唯一因素是实际交易:池中的流动性数量和某人想交易的掉期交易量或规模。

例如,在一个低交易量的ETH/USDC池中,交易者可以将ETH的USDC价格推向极端。但这不会影响ETH在任何其他交易所的价格!

这为市场和价格操纵以及套利机会打开了大门。如果流动性池中代币的价格与外部交易所的代币价格存在实质性差异,套利者应进入市场并进行套利,使AMM和其他交易所的价格达到平衡。

这对建设者来说意味着,如果你使用你的AMM作为任何应用、治理或DeFi的oracle价格feed,你需要意识到,这不是一个是否可能的问题,而是一个有人将你的价格操纵到极致将花费多少钱的问题。作为用户或投资者,你最好经常查看其他交易所,看看你是否获得了市场价格。

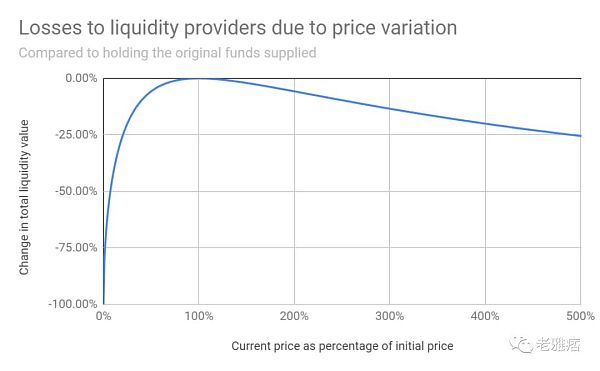

无常损失

无常损失(IL)是指LP将资产投入到一个池中而不是简单地持有相同资产所可能遭受的价值损失。在某些情况下,与将ETH和USDC添加到流动性池相比,持有ETH和USDC的LP可以看到更多的价格增值。

这是怎么发生的?计算起来相对简单,但直观地说,当你把1ETH和100USDC放入一个流动性池时,在某种程度上,如果ETH的价格上涨,你将放弃一些上涨的机会。为什么?记住,流动性池中的资产在价值上总是平衡的。这意味着,池子会自动“让出”一部分价格增值,以确保常数乘积公式保持正确。

这里有一个例子:

ETH的价格在市场上上涨(在流动性池之外),每个ETH从100涨到120 USDC。

套利者看到了一个机会,以100 USDC的价格在流动性池中购买ETH,并在市场上以120 USDC的价格出售它(不错的20 USDC利润)。这使池中的价格与市场的其他部分达到均衡。

使用常数乘积公式,池中代币的余额现在是0.91 ETH和109 USDC(每ETH的价格约为120 USDC)。

你的LP份额现在的美元价值为:(0.91 * 120)+ 109 = 218.2。如果你把你的1ETH和100 USDC放在钱包里,它的价值是220。你已经产生了1.8的无常损失!

这是因为常数乘积公式AMM中固有的再平衡。它被称为无常损失,因为如果ETH的价格从120 USDC下降到100 USDC,损失就会消失。损失取决于价格波动。基础资产的价格波动越大,IL就越大。

需要注意的是,损失不是绝对的,只是相对于持有流动性池之外的资产而言。在这种情况下,对LP的重要启示是,当增加流动性时,IL的风险会增加LP的风险。

LP有两种财务风险需要减轻:机会成本和IL。风险越高,LP预期获得的费用就越高。较高的风险通常可以被量化为两个方面:我们需要将资金用作流动性和基础资产的波动性多长时间。锁定的时间越长,基础资产的波动性越剧烈,LP预计能获得的费用就越多。

由于大多数项目使用Uniswap协议(或类似协议),每次交易将直接收取0.3%的费用——通常这不足以补偿LP的风险。这就是为什么大多数项目用额外的代币奖励LP。如果没有这些额外的代币,为项目提供流动性的好处就不会超过风险,由于项目知道流动性对他们的代币至关重要,他们需要相应地分配预算。

流动性池:DeFi的核心构建模块

DeFi建立在恒定产品AMM流动性池之上。正是这些无信任、无许可的流动性池构成了DeFi矩阵和DeFi收益的基础。

了解价格如何设定、价格如何变化或被操纵,以及对建设者、用户和投资者的影响等核心概念是设计代币经济学的重要组成部分。

老雅痞

个人专栏

阅读更多

金色早8点

1435Crypto

区块律动BlockBeats

吴说区块链

金色财经

blockin

Block unicorn

Foresight News

比推 Bitpush News

Odaily星球日报

Bankless

DeFi之道

图片来源:由无界版图 AI工具生成美东时间11月2日美股盘后,美国互联网券商Robinhood公布了2022年第三季度业绩.

1900/1/1 0:00:00这个长文系列的第一篇休闲破冰类游戏发出后,反响比预计的要热烈,看的出经过了10个月的链游熊市,玩家们看到一个项目已经不再是开头就问:怎么赚钱最快?而是先思考和判断值不值得深度介入.

1900/1/1 0:00:00作者:Web3 基金会首席法务官 Daniel Schoenberger三年前,即 2019 年 11 月,Web3 基金会做出决定,改变了其发展轨迹,也造成了业务流程、人员管理和公众沟通方式的改变.

1900/1/1 0:00:00原文:Bankless 编译:DeFi 之道 图片来源:由无界版图AI工具生成在过去几年里,大量艺术家进入了加密经济。这些创作者的动力是什么?能够从他们作品的二次销售中赚取版税。然而,在目前的模式下,NFT 版税并非必选项.

1900/1/1 0:00:00【1002 - 1008】周报概要:1、上周NFT总交易额:180,891,639(美元)2、上周NFT总交易笔数:770.

1900/1/1 0:00:00GameFi遭遇熊市重创,玩家常将其视为又一次“抢钱”机会这种叙述必须改变,它开始的方式是从一开始就设置适当的叙述并非每个游戏都需要是区块链游戏.

1900/1/1 0:00:00