本篇内容是根据AMA10中对NFT借贷的讨论衍生出来的一篇小总结。

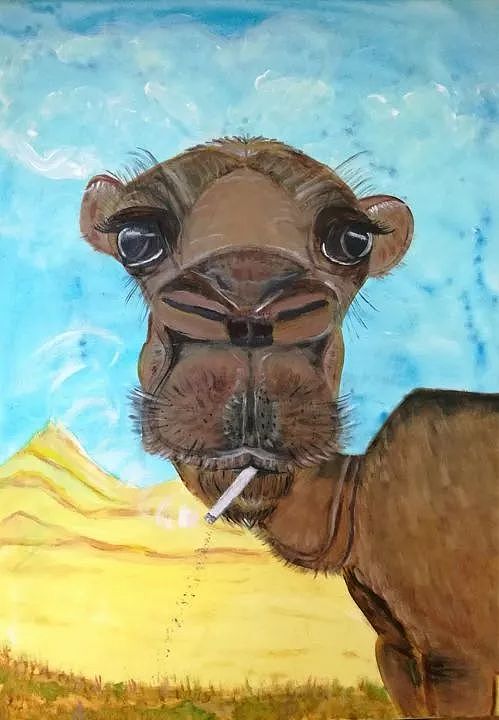

Camel by Elle Sun (2020)?

一位虔诚的信徒来听先知讲道。他全情投入,牢记先知的每一句道,直到众信徒都散去,才最后一个离开。

马上又跑了回来,气急败坏地喊:“真主啊!早晨我是骑着骆驼来的,可现在连个骆驼毛都找不到了!先知啊,我虔诚听讲,相信您的绝对神力,可骆驼却被偷了,这难道就是真主对我虔诚祈祷的回报吗?

”?先知沉默了几秒钟,说:“兄弟,相信真主,也得拴牢自己的骆驼啊。”

加密世界里从不缺乏信仰和情怀,不管是中本聪还是Vitalik,“加密先知”们不言而信,信众们丹漆随梦,一步一趋。

可是先知并不负责看骆驼,当我们在现实世界中准备实践先知远见,总有一些基本逻辑不能视而不见。除了先知,还需要“第一性原理”,需要找到亚里士多德“每个系统中最基本的、不能被违背或删除的命题”,才能骑在自己的骆驼上,安全抵达目的地。

从身份到契约、模因与结构、计算与认知、货币灵魂三问,《文理》的每一次讨论都是在深挖加密世界中的“第一性原理”。“筐”当然不只一个,第一性原理也可能出现在每一个角落——比如,对已觉稀松平常的“借贷”和“流动性”这件事,你有没有想过它的“第一性原理”应该是什么呢?当你在加密世界里激情实践时,骆驼拴好了吗?

Aragon宣布暂时将Aragon DAO更名为Aragon Grants DAO:5月12日消息,Aragon协会发布澄清公告表示: 1. 金库目前由作为其托管人的 AA(Aragon协会)控制;2. AA 正在逐步将国库和核心基础设施转移到 Aragon DAO 以降低风险;3. 作为非营利组织,AA 有责任确保财政部实现其目标,建立去中心化的治理基础设施。此外,暂时将 Aragon DAO 更名为 Aragon Grants DAO,向 “无风险价值(RFV)攻击者”传达的信息非常明确:从协会发送到 DAO 的任何更多资金都用于建设者。

前天报道,Aragon协会取消ANT代币持有人投票权,以应对Arca等投资者对其发起的“51%攻击”。dForce创始人指责Aragon团队通过“重新调整DAO劫持协议金库”。[2023/5/12 14:59:44]

BendDAO是为NFT提供流动性的一次创新尝试,但依然没逃过“骆驼丢失”的意外。几周前的一次流动性危机,甚至被Fortune冠以“次贷危机”的类比(“Subprimate crisis: how monkey JPEGs pushed a crypto lender to the brink of insolvency” ?)。

但这到底是不是“次贷危机”?BendDAO的骆驼,究竟有没有栓好?老规矩,我们先给它个灵魂三问,再落脚到“借贷的第一性原理”给出判断:

第一问:人们为什么需要抵押NFT借款?NFT借贷的价值诉求是什么?

FTX债务人报告索赔额为116亿美元,资产为48亿美元:金色财经报道,在3月17日向美国特拉华州破产法院提交的文件中,FTX债务人向无担保债权人委员会提交了一份关于其财务状况报表(SOFA)的报告,其中还详细说明了公司的资产和债权。根据备案文件,West Realm Shires集团——包括FTX US、Ledger X、FTX.com、Alameda Research和FTX Ventures拥有大约48亿美元的资产和116亿美元的预定索赔额,但许多加密资产“未确定”,有关加密货币捐款的“信息有限”。

在FTX公司提供的加密抵押贷款(主要是FTT代币)中,债务人报告了超过5300万个代币,包括比特币、以太坊、XRP和USDC。然而,他们表示“对钱包和区块链活动的额外追踪仍然是一个持续的问题”。[2023/3/18 13:11:47]

(1)“卖掉原本卖不掉的东西”(套现溢价):假如一个猴子今天的市场底价是100ETH,明天是150ETH,后天变成200ETH——此时你的内心活动一定是:越涨越难受。因为这意味着锁定的“溢价”越来越多,而你只能眼巴巴地看着,拿不出来。

此时,若有一处能让你以X%的抵押率把猴子抵押,拿X个ETH出来灵活运用——便满足了你的价值取向。

(2)“买到原本买不起的东西”(按揭贷款):你想炫耀,却只能望着动辄上百ETH的猴子叹气。

此时,若有一处能让你只付首期便可换猴子为头像去结交大佬,日后再慢慢还钱——便满足了你的价值取向。

(3)和金融市场类似,最集中的价值取向依然是短期借款需求。比如:

Solidity编译器发布0.8.19版本,引入用户定义值类型定义运算符:2月23日消息,以太坊编程语言 Solidity 推出 Solidity 编译器 0.8.19 版本,最新版本包括一系列改进,以及引入用户定义值类型定义运算符,防止运行时字节码中的死代码。@sifislag 报告的内部库函数和通过模块调用的自由函数的问题已在此版本中得到修复。团队建议使用低于 0.8.0 的 Solidity 版本的用户进行升级。[2023/2/23 12:25:32]

你在交易所被margin call了需要补仓;

你想抓住杠杆交易(leveraged trades)的机会;

你想抓住GameFi薅羊毛的机会:比如抵押猴子借钱买鞋在stepN跑步赚钱;

你想给乌克兰捐款,但离发工资还有一个礼拜;

你穷得只剩下NFT(NFT-rich but FT-poor):用猴子抵押,每三个月滚动一次,便可获得“长期”BTC/ETH资金去做其他交易。

可见“借贷”确实是客观存在的需求,问题是这种价值诉求应以何种形式被满足呢?

第二问:BendDAO是银行吗?

看BendDAO的主要功能:

存款:如果你有闲置的ETH,可以存在BendDAO,获高达9-10%的年利率,

贷款:如果你是七种蓝筹NFT的持有者,或者想付首期购买,可获抵押贷款。

利差:BendDAO把大家存进来的ETH以更高的利率(约25%)贷出,再用自己的治理代币 BEND补贴借款人,达到基本“零成本借贷”(前提是定期将BEND换成ETH)的效果——BendDAO则赚利差。

OpenSea推出可自动分配“创作者收益”的新功能:7月29日,据官方推特,NFT市场OpenSea推出了一项可自动分配“创作者收益(creator earnings)”的新功能,当每次创作者的NFT被售出时,创作者就可以获得一定比例的销售价格。也就是说,每当NFT在购买后从一个钱包转移到另一个钱包时,这些创造者的收入就会被自动支付。创作者可设置最高10%的百分比,并可添加多个接受费用的地址,不过增加多个地址可能会增加买家的gas费用。

不过,OpenSea不支持直接在该平台上调至Solana NFT收藏品的创作者费用,需要在链上设置或修改。[2022/7/29 2:45:31]

存款、贷款、利差——嗯,乍一看,这和银行做的事情几乎一摸一样,只不过抵押物(NFT)的价格波动更剧烈,流动性更差而已。这样的“借贷”在现实世界已经运转了几百年(如果从古希腊人民借出第一笔银币开始海上冒险算起,也已经三千年了),BendDAO只是将其搬到虚拟世界而已。

但它依然不是“银行”。不管在现实世界还是在元宇宙,无论如何创新的借贷平台,都不能被叫做“银行”——不管它俩长得有多像。《文理》在“货币灵魂三问中”已经给出了“毁三观”的结论——凡是不“创造货币”的机构,都不能叫银行。银行的第一性原理便是“凭空创造货币”。

“借贷”是个万金油词汇,不管何种商业模式似乎都能用。但掐指一算,全世界目前能够完成“借贷”这件事的商业模式,大概有三种:

(1)商业银行:现实世界的银行不必解释,但加密世界里的银行是谁呢?

PeckShield:Etherscan等网站的弹出窗口是由Coinzilla投放的恶意广告,用户可撤销权限:5月14日消息,派盾(PeckShield)监测显示,加密数据网站Etherscan、CoinGecko、DeFiPulse等的弹出窗口是由Coinzilla(加密广告网络)投放的恶意广告,如果用户在浏览它们时与签名请求进行了交互,可使用revoke.cash撤销访问权限。

此前报道,Etherscan、CoinGecko等加密数据网站发生恶意弹窗事件,提示用户连接MetaMask钱包。[2022/5/14 3:15:40]

严格意义上,所有稳定币项目都是银行,因为具备“银行的第一性原理”——它发行新货币了。至于这“新货币”有没有人用,会不会归零,是另外一件事;只要做了创造稳定币的事情,它就是“银行”。

(2)当铺模型:多出现在万恶的旧社会——抵押一只万元手镯,当铺借给你300块钱救急;之后要么换钱赎回镯子,要么被当铺卖掉。

(3)纯智能合约模型:也就是DeFi世界中的Compound、AAVE等纯智能合约的平台。你在AAVE上放了资产,借走了钱,却和AAVE没有任何债权债务关系——因一切写进算法,由智能合约执行,一旦资产价格下跌,自动清算机制迅速让第三方介入,自动清算掉你的资产获利。

这三种模式,看起来都是在做“借贷”这件事——殊不知差别极大。BendDAO的“peer-to-pool”模式显然用的是第3种——试图把“fungible token”的智能合约借贷池,引入到每个单体NFT的世界中。

第三问:“同质化”世界(fungible token)的借贷模式用在“非同质化”世界(NFT)中合适吗?

近期NFT价格大幅下跌,意外引发BendDAO挤兑危机,几十只猴子抵押物面临清算。

这个时点很糟糕。众所周知,熊市里的所有人本来就是惊弓之鸟,此时“强制清算”就像一声清脆的声,市场会毫无犹豫地跌下去——更多猴子被清算,死亡螺旋。这和“房地产泡沫破裂、银行强制拍卖房子变现、房价持续下跌的螺旋”是一样的。但猴子毕竟不是房子,房子不炒还可住,而在一个螺旋下坠的市场,有多少人愿意为了换回头像坚持不跑路?

更大的问题在另一端:当储户发现BendDAO有收不回的折价猴子,马上回意识到自己存进去的本金可能回不来——于是挤兑,于是金库内存款被提领一空,借款年利率瞬间飙升。

而自动清算机制此时完全帮不上忙,清算规则不合理,门槛太高,激励不够,时间变数高(细节不赘述)。好在项目方及时修改清算规则,加上市场回弹,几天内化险为夷。

问题究竟出在哪儿?出在误用了“交易”和“信用”的逻辑,把本应用在“流动性资产”上的自动借贷机制用到了“非流动性资产”上。

Aave和Compound是基于流动性资产(fungible token)的借贷逻辑。所谓“流动性资产”,是指你需要清算它的时候,总可以清算得掉——在这个前提下,我们当然可以设定一个计算规则:不管是90%、80%、还是50%的清算率,关键是“想卖的时候能卖得出去”。这才能被称为“有流动性”。

Fungile Token(FT)的市场上有“累计深度”的概念——每个FT的“价格”是其最后一笔成交的记录,而“流动性”是其当前市场买盘的累计深度。

而NFT这样的“单体资产”,没有“累计深度”,只有一个“有效买盘”,也就是当前的最高出价。因此,它的“价格”和“流动性”之间并无关系,有“价格”并不代表有“流动性”,也不代表能卖的掉,如您所知,是为“有价无市”:一只天价的猴子,流动性依然可以是零——或无需求,或无交易。

众所周知,清算是基于“流动性”,而不是基于“价格”——而对于一个流动性等于“0”的东西,我们该怎么清算呢?

非流动性资产的“处置”不能被称为“清算”——这也是现实世界中的基本逻辑。银行有“非流动性资产抵押贷款”,比如房贷;也有“流动性资产抵押贷款”,比如孖展融资(场内股票质押融资)。前者的违约只能“处置和拍卖”,而后者的穿仓可以用预警线和平仓线及时“清算”——资产不同,拴骆驼的方法当然也不一样。

对金融交易市场逻辑的误用,并不意味着NFT不能用于借贷,只不过用“资金池加清算”这种模式确实不太合适。对于NFT这种非同质、非流动性资产,更合理的方法也许是:

(1)首先:千万不要学商业银行的资金池模式——真心学不来,人家的钱是自己印的。银行不是从存款池子里拿了储户的钱借给你,而是自己印出来借给你,不存在借款人不还钱它就还不了储户的问题。银行具备天然高杠杆能力,在“贷款”这件事情上,有无限抗风险能力。

在同等风控体系下,一个借款平台永远无法跟银行PK。天主教教义将恶行分“七宗罪”,金融业界也有七大风险——银行可以把七个风险摸个遍,最多不过伤筋动骨;而借款平台只要触犯任何一宗,就没有然后了,可能永世不得超生——另外六宗罪都还没来得及犯。

(2)当铺模式:严格意义上,用储户的钱去放贷属于“当铺模式”,而三种模型中当铺的风险最大,且不可控性最强。由于借贷平台在“不还钱”面前的抗风险能力是零,又没有“fungible”的市场深度可以帮忙,最合理的方法只能是向万恶旧社会当铺学习,设立极低的抵押率——比如一个个万元的猴子,出借千元左右可能才比较合理。

(2)Peer-to-peer模式:也就是NFTFi模式。如果一笔贷款能完全挂钩在一个猴子NFT标的上,说明想借钱给你的人,对这只猴子有感知,愿意得到这个猴子。借钱的人有知情权,且针对特定标的物抵押借贷,每一笔都不一样,也没有自动清算程序。但缺点也显而易见:双方可能要等很久才能对接上。

(3)股东权益(Liquidity provider DAO):股东锁定token,必要时“股转债”,用DAO的资本金回购抵押物NFT输血。无他,把储户的风险转移到股东和DAO身上而已。

借贷业界有两条黄金定律:一、不可无抵押;二、不可只抵押(Never lend only on collateral, and ?never lend without ?collateral)。如果你做不到比客户自己还了解自己,那就坚决贯彻执行这条基本守则:相信真主,也要拴好自己的骆驼。

有一说一。一家刚经历挤兑危机的借贷平台,竟然在一周之内运作回到正轨,在社区投票通过修改规则后,储户纷纷把ETH又重新存了回来——这在传统金融完全不可想象。

这是一个完全透明、链上随时可以看到平台金库里有多少钱、是否比借出去的贷款多、是否有人开始重新存回、看到借款者陆续还钱、看到平台顺利拍卖NFT换成ETH——不用等BendDAO发公告,储户就自动回笼——此等级别“透明性”在现实世界中几乎不可能发生。你存钱的银行分行里每天又多少流动性,除了资金部,没人知道——而这恰恰是让银行安然无恙的关键因素:不透明。

在金融体系中,完全的“透明度”就是一场“革新”,用一架新机器去摧毁旧机器。而现实世界中的金融系统,就像苹果应用商店里的APP——都要依赖iOS操作系统;如果iOS有重大缺陷,哪怕上面的APP应用再透明、模型再精良,依然不能保证系统不会失败。

无论如何,如果连“bug”都找不到,何来治疗?“不透明”会妨碍我们准确找到“bug”的能力。这就是为什么“DeFi”似乎总能让人看到些许“革命”的曙光——DeFi的模型和逻辑至少会改善金融系统的透明度,提供一个“诊断”的工具——看到正在发生的事情,才能决定该用哪一把手术刀。

金色早8点

财经法学

成都链安

Bress

链捕手

PANews

Odaily星球日报

转自:老雅痞 NFT市场仍然低迷,主要原因还是场内资金太少了。PFP和艺术类的项目我们讲过很多,但很少会讲到音乐类的NFT项目,甚至现在还没有一个音乐类的NFT项目能成发展起来,这到底是什么原因?首先,这有一定的幸存者偏差成分在里面.

1900/1/1 0:00:00DeFi 的初始价值观是关于金融包容性和开放性。但随着 Gas 价格上涨,DeFi 慢慢变成了巨鲸的游戏。L1 池(比如 YFI 的机池)因便宜、简单而有效扩展 DeFi。尽管如此,在 L1 的池子上存款、取款和调整资金仍然很昂贵.

1900/1/1 0:00:00点击阅读:2022年上半年 Web 3安全态势深度研报在我们发布的《2022年上半年Web 3安全态势深度研报》中,我们已经从各个维度展示和分析了区块链安全领域的总体态势.

1900/1/1 0:00:00以下是当前加密货币领域中所有令人兴奋事情的快速备忘单。原文:《Top Narratives & Catalysts to Watch》by Onchain Wizard 编辑:Kyle 如果你没有时间花一整天的时间研究加密推特.

1900/1/1 0:00:00投 Web3 应用还是投基础设施,一级市场还有余粮的老板们有此般烦恼。不同的认知与选择分叉出一条十字路口.

1900/1/1 0:00:00作者:Dr. DODO is Researching在物理世界中,人类通过身份证、护照等政府官方认可的文件进行着「我」是「我」的证明;在 Web 2 媒介中,「身份」衍生成为了一个个社交媒介账号.

1900/1/1 0:00:00