原文标题:《The Kill Bill: What the Future Holds for Stablecoins》

原文作者:easonw.eth

原文编译:Kxp,BlockBeats

对于 Crypto 来说,数字资产的监管法案并不陌生。今天,众议院公布了一项法案草案,旨在对 Stablecoin 做出监管,这对于 Stablecoin 的发行和抵押都会造成影响。作为第三大 Crypto 资产,Stablecoin 的市值甚至能与 Ethereum 齐平,高达 1528 亿美元。

该项法案是否会让 Stablecoin 退出历史舞台?对于目前和未来的 Stablecoin 来说又意味着什么?

该法案为 Stablecoin 搭建了一个制度框架,规定了 Stablecoin 发行的人员资质和方式方法。法案中还提到,Stablecoin 将需要「完全由现金或高流动性资产抵押」,虽然草案中并未详细规定「高流动性资产」的具体范围,但可以肯定的是其中必然包括美国国债。银行和非银行只有在获批之后才可以发行 Stablecoin,违规者将判处最高 5 年的监禁和 100 万美元的罚款。

Silvergate危机后投资者转向稳定币,USDT市值增加近6亿美元:3月3日消息,在加密友好银行Silvergate Capital Corp遭遇危机后,投资者正在支持稳定币的流通,转向美元等值的代币作为现金替代品。市值最大的两种稳定币Tether的USDT和Circle的USDC周五上午在印度的活动有所上升。根据CoinGecko的定价数据,3月3日USDT的24小时交易量为432亿美元,而前一日全天的交易量为399亿美元,而USDC的交易量则从34亿美元跃升至40亿美元。

数据还显示,USDT和USDC的市值同期也分别增加了2200万美元和5.89亿美元。(彭博社)[2023/3/3 12:41:12]

现有的 Stablecoin 将获得两年的宽限期,以符合该法案的规定。同时,「内生抵押 Stablecoin」也将划入违法范畴,即 Stablecoin 不能由其现有生态系统中的 Token 进行抵押(例如,UST-LUNA 类型的 Stablecoin)。

一般来说,法案的通过要经历 5 个阶段:1)草案引入;2)参议院投票通过;3)众议院投票通过;4)总统审批通过;5)成为法律。不过,这项法案甚至还没有进入第一阶段,也还没有被正式提出。由于该法案刚刚初具雏形,在进入第一阶段前它还要经过多次的修改。

Messari研究主管:二季度稳定币链上交易额超1.7万亿美元,是去年全年的14倍:金色财经报道,Messari研究主管Ryan Watkins在推特上发文称,稳定币供应量本周突破1200亿美元,为什么稳定币继续增长如此之快,而且会增长到多大规模值得关注。稳定币在加密行业内主要有四个用途,包括: 1、在交易所之间转移价值的货币,2、用于衍生品交易所的抵押品,3、DeFi 中的交换媒介和价值存储,4、跨境支付货币。今年第二季度,用户使用稳定币在区块链上进行了超过1.7万亿美元的交易,是去年全年的14倍。

为什么稳定币能够找到产品/市场契合点?这是因为用户只需一个要公共区块链上的地址就很容易被接受为付款,而且稳定币运行在 24/7/365 全天候运行的全球公共基础设施上,这使得稳定币可用、可靠且便宜。相比于需要 KYC 且经常限制访问的传统支付解决方案,稳定币为用户提供更强的自主性、隐私性和互操作性,而且稳定币是可编程的,允许开发人员使用它们轻松构建并部署具有全球分布的应用程序。简而言之,稳定币是在世界范围内存储和转移美元的更好方式。[2021/9/18 23:33:57]

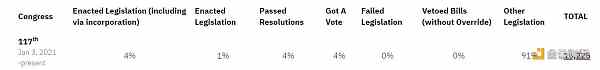

为了让大家更直观的了解法案的通过进度,我们就不得不提到曾轰动一时的Lummis-Gillibrand《负责任金融创新法案》,其于今年 6 月首次提出,但在数月之后的今天仍未通过参议院的审理。议员在进行第一次投票之前,会举行多次听证会。自 2021 年 1 月 3 日以来,只有约 4% 的法案成功制定为法律。从目前的形势来看,该项 Stablecoin 法案通过的可能性相当低。

Alpha Finance Lab宣布将降低APY,以保持稳定币借贷供需平衡:2月4日,Alpha Finance Lab表示,由于在Alpha HomoraV2的流动性挖矿中存在大量稳定币(USDT、USDC、DAI)借贷需求,为了保持借贷供需平衡,将减少分配给借贷人的ALPHA数量。这意味着,Curve稳定币三池(USDT、USDC、DAI)和Balancer的PERP/USDC池中的APY会降低。据了解,本次调整将于2月4日下午12点(UTC)起生效。[2021/2/4 18:53:38]

但如果它真的通过了呢?不用担心,我们后面很快便会谈到这个问题。

目前市场上最大的 3 种 Stablecoin 都是中心化的,占据了 91% 的 Stablecoin 市场,它们分别是:USDT(679.7 亿美元),USDC(495.2 亿美元)和 BUSD(210.3 亿美元)。它们不仅是 DeFi 的固有属性,而且大多数用户所持有的 Stablecoin 都以它们计量。所以说,该项法案即便能够最终通过,也不会对这几大 Stablecoin 构成威胁。

比特币突破2万美元前交易所上流入稳定币的地址数量激增:根据链上加密分析公司CryptoQuant提供的数据,在比特币突破2万美元之前,即北京时间12月16日21:30-21:40之间,所有交易所上流入了稳定币的地址数量出现了不寻常的激增,这是“极端购买力”的一个指标。CryptoQuant首席执行官Ki Young Jun表示,许多人都试图存入稳定币来购买BTC。目前尚不清楚是什么推动了当时交易所的比特币购买订单激增。但是在那时刚刚有报道称,Ruffer Investments证实其在11月投资了约7.426亿美元于比特币。(CoinDesk)[2020/12/17 15:27:17]

这三大 Stablecoin 都是由现金、国债和其他现实资产组合所抵押的法币,所以它们已然符合法案的现有规定,只是需要得到进一步的批准。

为什么 FRAX 如此特别,需要单独拿出来讨论呢?因为它们是最大的非中心化和非超额抵押 Stablecoin。FRAX 的市值为 13.6 亿美元,是第五大 Stablecoin(同时也是最大的算法 Stablecoin)。

Tether分析师:稳定币起源并非解决比特币波动性问题:国际清算银行、美国联邦储备委员会、以及金融稳定委员会三家监管机构此前将稳步描述为一种试图解决比特币(BTC)等其他加密资产高波动性加密货币,但这种表述可能并不足够准确。Tether合规分析师马特鲁·亚历山大(Matthew Alexander)认为,稳定币主要作用其实是通过向高度移动加密资产注入法定货币的基本经济属性,来解决传统法定货币和银行业的低效率问题。稳定币的起源其实和比特币波动性无关,全球加密稳定币的竞争对手并不是比特币,而是推动、促进更多人访问这种新颖的、数字化的稀缺性资产。如果传统货币和银行业务发展不那么缓慢、成本不那么高且具有排他性,那么稳定币将不复存在。(Cointelegraph)[2020/6/28]

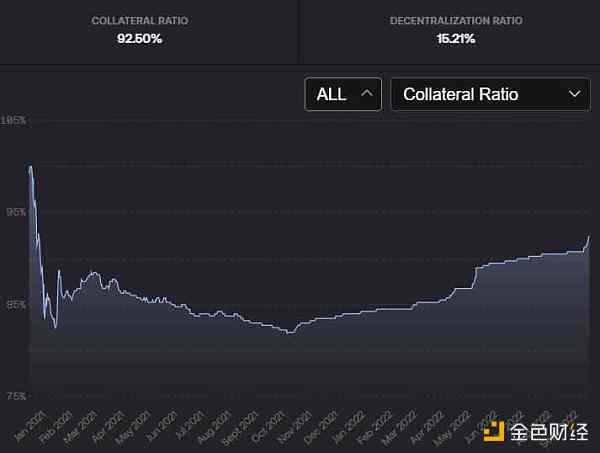

FRAX 可以部分由 USDC 和 FXS 抵押,而 FXS 则是其功能 Token。USDC 和 FXS 之间的抵押比例会经由算法按照 FRAX 的价格(需求)进行调整。目前,FRAX 的抵押率为 92.5%,意味着 FRAX 92.5% 的的抵押品都是 USDC。

如果该法案通过的话,FRAX 必将受到审查,因为它依赖于一种「内生」资产作为其抵押品,即 FXS。然而,FXS 只占 FRAX 的 7.5%,他们的创始人 Sam Kazemian 曾说,「我们应该将 USDC 的抵押比例提高到 100%,这样我们就可以把审查风险降到 0 了」。

所以说,该法案对 Frax 来说基本不构成问题,那么其他的 Stablecoin 呢?

超额抵押 Stablecoin 是去中心化协议中最常见的 Stablecoin 类型之一,第四大 StablecoinDAI便在采用这种模式,还有许多其他如LUSD(第 14 大)和MIM(第 12 大)也都如此。那么,它们的风险有多大?我想这完全取决于「高流动性资产」的界定范围。

DAI 主要由 USDC、ETH、WBTC 以及 RWA(现实世界资产)抵押。如果 ETH 和 BTC 被划入「高流动性资产」,那么 DAI 就基本不会出现什么问题,唯一可能带来点麻烦的是 RWA。通过Centrifuge,MakerDAO 已经借出了约 4000 万 DAI,其 RWA 抵押物包括房地产、房地产贷款和货运发票等。这些虽然可能都不属于「高流动性资产」,但 DAI 也不会有什么风险,因为 RWA 在 DAI 抵押品中只占很小一部分的比例。

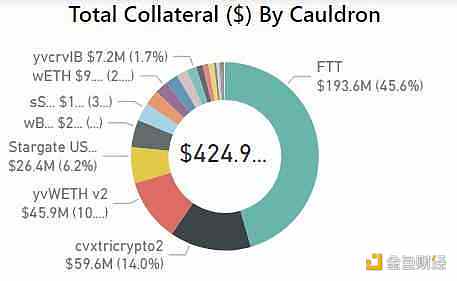

对于 MIM 和 LUSD 来说,它们的情况与 DAI 也非常类似。LUSD 完全由 ETH 抵押,而 MIM 主要由 Stablecoin、ETH、wBTC 和 FTT 抵押,其中除了 FTT 以外可能都属于「高流动性资产」。就算 FTT 不被归为高流动性资产,MIM 也大概率会安然无恙,因为它甚至能在 LUNA 崩溃导致的数十亿美元抵押品和供应量锐减中幸存下来。

目前最大的几种 Stablecoin 将几乎无需做出任何改变,而且 95% 以上的 Stablecoin 市值都由法币、ETH、wBTC 或其他 Stablecoin 完全抵押。按照我对于该法案的理解,此类 Stablecoin 都不用作出调整。一些协议可能需要调整一下自己的模型(如 Frax),但我怀疑这将对整个 Stablecoin 市场造成很大影响,尤其是在创新潜力方面。

法案一旦通过,Stablecoin 模式的创新将受到限制,新型算法 Stablecoin 开发团队也会更加谨慎。不过,这并不意味着 Stablecoin 已经毫无创新的可能,GHO这样的协议级 Stablecoin 以及UXD这类由高流动性永续资产所抵押的风险中立 Stablecoin 仍然可以得到创建。这个法案可能标志着美国算法 Stablecoin 的终结,但这肯定不等同于 Stablecoin 创新的结束。

要点总结如下:

Stablecoin 法案规定美国的 Stablecoin 发行者必须获得批准,并完全由「高流动性资产」所抵押。

该法案仍处于极其早期的阶段,在定稿前可能会有很多变化。

中心化 Stablecoin 已经基本符合该新法案的要求。

FRAX 将不得不做一些小的调整,以符合该法案的要求。

超额抵押 Stablecoin 不会出现太大问题,不过这取决于「高流动性资产」的定义。

Stablecoin 的未来可能会与目前的情况类似,但该法案确实制约了创新,但却没有将其完全遏制。

对于绝大多数 Stablecoin 来说,这个法案可能并不像大家所想象的那样糟糕。然而,这也取决于他们如何界定某些术语,而大多数 Stablecoin 可能根本不需要做出任何改变。我希望未来此类法案能更多的出现在 Crypto 和 Stablecoin 中,用以规范其发展。

Odaily星球日报

媒体专栏

阅读更多

财经法学

成都链安

金色早8点

Bress

链捕手

PANews

标签:OINCOINCOIBLECNasdacoinLove Earth Coinspacecoin币最新消息EUROe Stablecoin

来源:/img/2022103190141/0.jpg" />数据:以太坊合并后Lido捕获MEV总奖励为275.4ETH:9月16日消息,据Dune Analytics数据显示,以太坊合并后.

1900/1/1 0:00:00原文标题:《ETH 2.0 背景下的新机会与新叙事|ZONFF Research》撰文:Kylo,Zonff Partners 投资经理 TIPS 在 Merge - Shanghai Upgrade 的约 9 个月的小周期内.

1900/1/1 0:00:00来源:Blockworks“眼看他起高楼,眼看他宴宾客,眼看他楼塌了”。就在 12 个月前,BlockFi 正在如火如荼的开展业务.

1900/1/1 0:00:00撰文:金郁欣、宋嘉吉 上周,一年一度的斯坦福区块链周落下了帷幕,与洛杉矶、纽约的 Web 3.0 活动相比,湾区的学术氛围非常浓厚,更偏向于开发者和生态发展.

1900/1/1 0:00:00本文原发表于Coindesk,作者Nikhilesh De,编译Derrick Chen为回复总统拜登的行政命令,白宫发布了一系列有关加密行业的报告,由不同部门编辑。我通读了300页的所有报告,所以读者们不用再做同样的工作.

1900/1/1 0:00:00文章作者:Sébastien Derivaux本文表明,流动性池作为DeFi的基本结构,可以通过改善资产流动性,同时改善被动投资者的表现,从而创造一个更加稳健的金融体系.

1900/1/1 0:00:00