文章作者:Sébastien Derivaux

本文表明,流动性池作为DeFi的基本结构,可以通过改善资产流动性,同时改善被动投资者的表现,从而创造一个更加稳健的金融体系。

流动性作为系统性风险和做市商的死亡

全球金融危机期间的一个问题是用短期资金对长期债务工具进行再融资。这就是影子银行。在有压力的情况下,会出现流动性紧缩,整个系统停滞。在《货币问题》一书中提出的一个方案是禁止非监管实体发行短期、类似货币的债券。

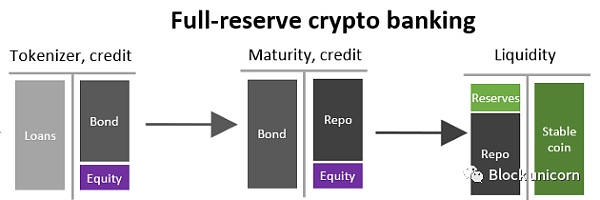

加密银行系统对发行短期债券并不陌生,从稳定币到积极使用回购协议(回购,即担保短期贷款)。如果我们放大全储备的加密银行部分,通过为较长期限的资产(如债券)提供资金,通过公开回购协议的手段,有一个期限转换。我们明确指出,一个关键的假设是 "债券存在一个流动的市场"。

加密银行Protego已任命五名华尔街资深人士加入其咨询委员会担任顾问:6月15日消息,加密银行Protego Trust Bank已任命五名华尔街资深人士加入其咨询委员会担任顾问,其中包括前美国货币监理署(OCC)审计长Brian Brooks、前道富公司董事长兼首席执行官Jay Hooley、前联邦存款保险公司首席创新官Sultan Meghji、前摩根大通高管Kelly Mathieson、纽约梅隆银行前副主席兼投资服务首席执行官Brian Shea。(The Block)[2022/6/15 4:29:28]

这种流动性是实现有序清算所必需的。如果10亿美元的债券以10%的折价回购(过度抵押),那么且仅当这些债券能在短期内抛售而价格波动不超过10%时,系统就会保持安全。下跌波动超过10%,就会出现清算亏损。

Cashaa将在印度建立受央行监管的加密银行平台:英国加密友好银行Cashaa宣布,计划在印度、美国、非洲和加勒比海地区扩展其服务。Cashaa首席执行官表示,首先将在印度建立受中央银行印度储备银行(RBI)监管的“第一个加密银行平台”。(Bitcoin.com)[2020/9/6]

Gary B. Gorton和Andrew Metrick(两人均是在耶鲁研究院任职,负责钻研金融稳定的管理)在论文《证券化银行业务和回购运行》中阐述:对作为抵押品的债券的市场流动性的担忧导致回购折价的资产增加:任何特定交易所需的抵押品的数量。随着资产价值的下降和资产不断的折价,美国银行系统自大萧条以来首次出现了有效的破产。

流动性是资产价格的一个关键驱动因素。因此,充足流动性的存在是市场有序的关键。

加密银行SEBA与Tokensoft合作提供资产代币化解决方案:瑞士加密货币银行SEBA与证券代币平台TokenSoft合作提供资产代币化解决方案。SEBA资产代币化负责人Matthew Alexander表示,核心解决方案已经准备就绪,处于最终测试阶段,计划从今年下半年开始全面上线。SEBA计划帮助TokenSoft平台的客户对法定货币,贵重金属和另类资产(例如房地产和艺术品)进行代币化,并帮助进行证券代币发行。(The Block)[2020/5/11]

Richard Bookstaber 的《理论的终结:金融危机、经济学的失败和人类互动的横扫》书中提出:“ 对流动性的需求不仅影响价格,流动性的崩溃也是股市崩盘的主要驱动因素之一 。”

在当前的市场中,流动性是由做市的交易商提供的。他们利用自己的资产负债表,提供一个买卖价差,这样卖家就不必等待买家和买家的到来。然而,尽管它在正常市场中运行良好,但在压力大(暴跌情况)的市场中往往会亏损。做市商在2013年的抛售中降低了自身风险,而做市商在新冠疫情危机期间抛售了25%的资产,减少了他们资产负债表的能力。

动态 | 瑞银前首席执行官担任加密银行Sygnum董事:瑞银(UBS)前首席执行官Peter Wuffli表示,他看到了加密银行业的巨大潜力。Wuffli目前已成为瑞士加密银行Sygnum的董事,该加密银行已从瑞士金融市场监管局(FINMA)获得了银行牌照。(bitconist)[2019/9/27]

其他类型的市场参与者显然应该被激励在市场压力导致的价格差异时购买和资产。达雷尔-达菲(Darrell Duffie)在他的文章《流动缓慢的资本的资产价格动态》中,称这些市场参与者为 “ 粗心大意的投资者”,他们往往来的太晚了(在流动性紧缩的漩涡已经开始后买入)。

如果那些粗心大意的投资者能够积极起来并因此获得回报呢?

加密银行和流动性过剩

重要的研究倡导多元化和自动再平衡的投资组合,如Artemis的Dragon投资组合或All-Weather投资组合。与此同时,我们生活在一种被动投资兴起的宏观趋势中,参与市场不再被视为比仅仅持有市场更好。

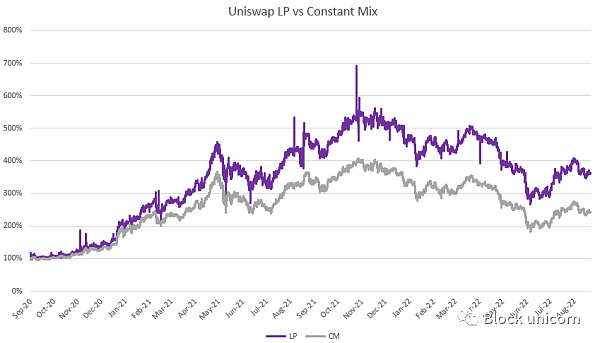

如下图所示,在流动资金池(LP)中持有50%USDC/50%ETH投资组合将获得50%的超额表现,而不是每小时平衡50%(不考虑成本)。Uniswap提供流动性类似于通过出售期权(并收取溢价)来实现再平衡,而不是通过市场订单进行再平衡。

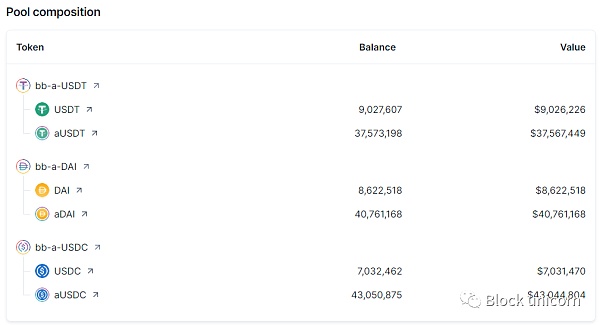

此外,通过将流动性池的基础资产存入像Aave和Compound这样的货币市场,可以再次提高性能和效率。虽然这是从学习Curve池开始的,但它被证明过于消耗Gas(矿工费/手续费)。Balancer boosting Aave USD是这个概念的最新迭代(保持一些资产不进行投资,以方便交易)。

这一领域的研究仍处于早期阶段。首先,我们距离投资组合配置完全在链上完成的时代还很遥远。虽然我们可以预计股票和债券很快就会在区块链上出现(例如使用支持金融),但到目前为止,投资世界仅限于本地加密资产、黄金和稳定币,这可不是合理分配的基础。

我们还需要从理论上理解,是什么推动了流动性池的表现。对于纯粹的单调性资产(只会上涨或下跌的资产),在没有有机交易的情况下,这种策略会导致亏损。波动率和一些均值在趋势周围的回归是非常必要的。如果能够从基础资产的波动性和相关性推断LP的盈利能力(如果有的话),将是一个巨大的贡献。

然而,大多数资产将作为深度流动性提供,这将成为金融系统的稳定机制。在《基于市场的信贷监管的三个原则》中,Perry Merhling坚持认为,当商业交易商停止工作时,中央银行需要成为最后的交易商。在这篇文章中,我们表明,被动投资者可以扮演这个角色,并且有动机这样做,这是由去中心化金融的可组合性实现的。

Block unicorn

个人专栏

阅读更多

金色早8点

财经法学

成都链安

Bress

链捕手

PANews

Odaily星球日报

原文标题:《The Kill Bill: What the Future Holds for Stablecoins》原文作者:easonw.eth原文编译:Kxp,BlockBeats对于 Crypto 来说.

1900/1/1 0:00:00撰文:金郁欣、宋嘉吉 上周,一年一度的斯坦福区块链周落下了帷幕,与洛杉矶、纽约的 Web 3.0 活动相比,湾区的学术氛围非常浓厚,更偏向于开发者和生态发展.

1900/1/1 0:00:00本文原发表于Coindesk,作者Nikhilesh De,编译Derrick Chen为回复总统拜登的行政命令,白宫发布了一系列有关加密行业的报告,由不同部门编辑。我通读了300页的所有报告,所以读者们不用再做同样的工作.

1900/1/1 0:00:00来源:老雅痞 NFT租赁平台Rentable在前几天宣布停止运营。虽然目前平台可以取款,但租赁功能现在已被禁用,用户可在10月13日前完成取款。在该日期之后,将启动紧急提款,并将代币发送给其各自的所有者.

1900/1/1 0:00:00原文标题:《The Merge flips ETH from being inflationary to deflationary. Here's why that matters.》原文作者:??timlee.

1900/1/1 0:00:00原文标题:《在元宇宙中上大学或将面临的 5 个挑战》撰文:Nir Kshetri越来越多的大学正在发展成立「元宇宙大学」,将实体校园带入一个虚拟的在线世界——也就是当下非常火热的元宇宙中.

1900/1/1 0:00:00