撰文:Mikey 0x

在过去的几个月里,DeFi 借贷环境发生了巨大的改变,我认为人们有必要了解了一下这个领域的一些更新。因此,这是一篇关于新协议的说明,关于协议的统计数据,以及哪个项目将在下一个周期中引领借贷的内容。

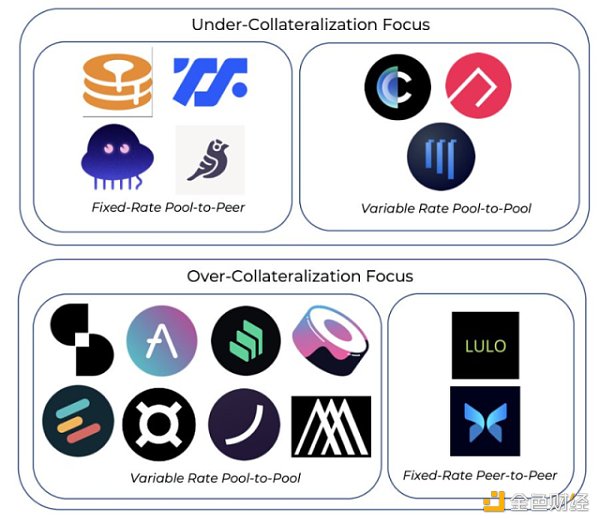

DammFinance 和 RibbonFinance 是抵押不足的浮动利率借贷协议。它们在性质上类似于 Aave 的池子模型,存款和贷款是无摩擦的。

dAMM 目前服务于 23 种资产,Ribbon 即将推出。

Lulo 是一个链上 P2P 订单簿,具有固定利率和定期贷款。与 Morpho 非常相似,Lulo 关闭了传统上基于资金池模式的贷款人 / 借款人价差,并直接匹配交易方。

近5000万枚TUSD从币安转移到未知钱包:金色财经报道,WhaleAlert监测显示,49,999,999 枚TUSD(50,004,299美元)从币安转移到未知钱包。[2023/7/9 22:26:58]

ArcadiaFinance 是一个借贷协议,允许借款人将多种资产(ERC-20 和 NFT)一次性抵押到一个保险库中。这些保险库是 NFT,因此可以构建可组合的第二层产品,放款人可以根据保险库的质量选择他们的风险偏好。

Arcxmoney 是一个借贷协议,重视借款人在链上的历史交易行为。历史记录越好(即没有清算),最大 LTV 越高。到目前为止,最大的借款是 100% LTV。贷款人根据借款人的信用风险提供流动资金。

dAMM 和 Ribbon 在机构(抵押不足)借贷领域直接与 Maple 和 Atlendis 竞争。

CertiK:谨防Twitter上的虚假RICK认领/索赔网站:金色财经消息,CertiK提示社群成员谨防Twitter上的虚假RICK认领/索赔网站。该网站已连接到一个已知的钓鱼地址。[2023/6/9 21:24:56]

Arcadia、ArcX 和 Frax 是我们在该领域已经看到的现有模型的变体。

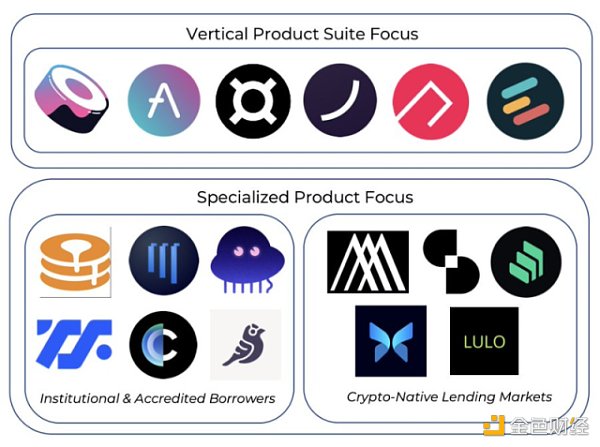

许多协议继续追求产品的垂直化,以试图增加护城河和价值捕获:

Frax:稳定币、AMO、AMM、流动质押

AAVE:稳定币、抵押不足的贷款、RWAs

ArcX:信用评分

Ribbon:保险库 + 借贷

一些贷款协议更注重迎合长尾资产的需求。在机构方面,dAMM 是唯一一个已经有许多长尾资产的机构。Eulerfinance 允许借出和借入任何资产,而有些资产可以被抵押。

数字欧元协会发布数字资产白皮书,Ripple参与编写:3月28日消息,数字欧元协会 (DEA) 的一个工作组发布了一份白皮书,涉及CBDC、隐私及其交互等多个方面,DEA官方合作伙伴Ripple也参与了该报告的编写。(u.today)[2023/3/28 13:31:10]

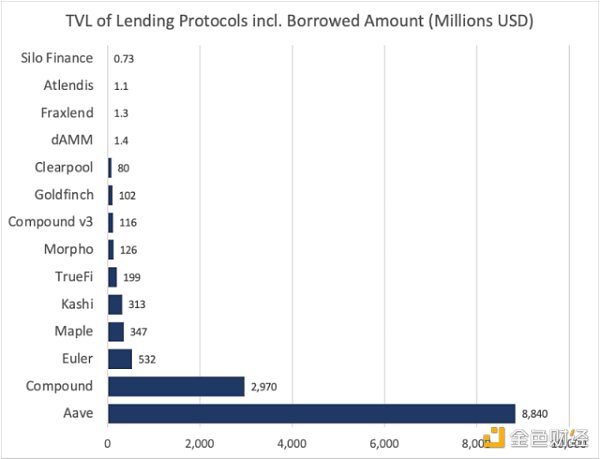

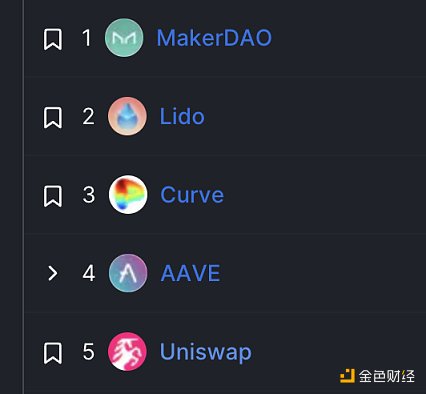

到目前为止,AAVE 是明显的赢家,部分原因在于其积极的多链部署——其总 TVL 的 37% 位于 L2 或 EVM 上。COMP v3 从 v2 迁移资金的速度很慢,v2 稳居第二位,Maple 是最受欢迎的抵押不足贷款协议。

BendDAO清算拍卖首批BAYC #842与BAYC #7860已被售出:8月22日消息,近日BAYC地板价跌破70ETH,BendDAO开始首次通过拍卖机制进行清算BAYC,并非向市场抛售NFT,降低了引发连环清算的风险。

据悉,此次BendDAO链上拍卖信息自发布之后便受到行业众多竞买者的关注,目前首批BendDAO中已有2枚 BAYC 触发清算已被清算,均为此前备受市场关注的 BAYC #842、BAYC #7860,分别以 82.64 ETH、68.69 ETH 的购入价被同一竞买者收入囊中。截止目前,最终竞买者仍未发声。[2022/8/22 12:41:40]

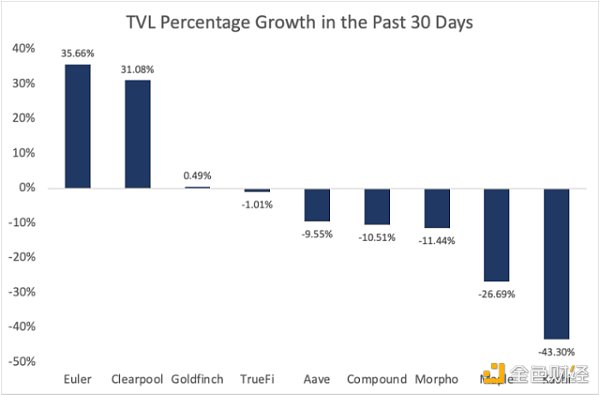

在过去的一个月里,Euler 和 Clearpool 是仅有的 2 个出现大幅增长的半成熟平台。

AAVE 和 Compound 居于中间位置,而 Kashi 的缩水幅度最大。

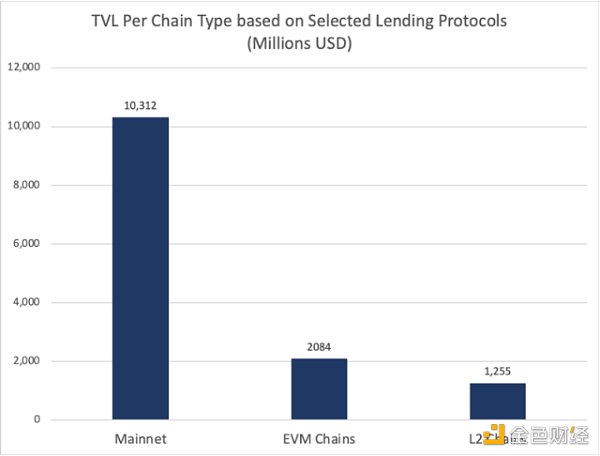

大部分借贷 TVL 驻留在主网上,但 EVM 和 L2 一直在缓慢占据市场份额。

在下一个周期,L2 的使用量和项目数量的增加将加速对杠杆的需求,从而加速总体的流动性。

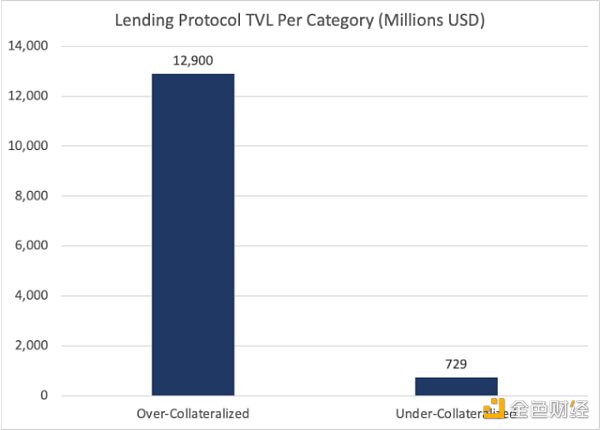

就每个类别的 TVL 而言,到目前为止,超额抵押的模式一直占主导地位。

预计随着 KYC 和基于 ZK 的认证释放新的用例,以及更多的机构资本进入链上,这一差距将大大缩小。

至于蓝筹资产与长尾资产的借贷方面,蓝筹资产目前几乎代表了所有的流动性。

Euler 是最突出的专注于长尾资产的协议,但其长尾资产的 TVL 也低于 5%,主要是由于代币抵押的机会成本。

当(非流动性)质押可以赚取更高的年利率(10-30 倍)时,为什么要把 $GRT 代币存入 Euler?

这将随着时间的推移而改变,因为我们会看到 Web3 和 DeFi 协议出现流动性更强的抵押衍生品,其中代币可以同时赚取收益并被借出。

垂直化是在所有 DeFi 中看到的一个有趣的趋势,因为借贷并不是唯一一个市场份额越来越集中的板块,Lido、Uniswap 和 MakerDAO 在各自的类别中拥有极强的市场份额。

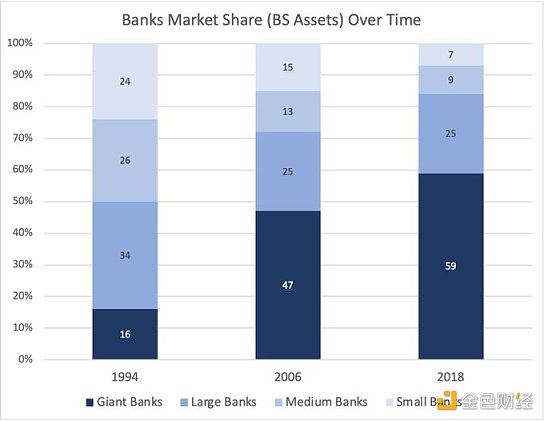

随着时间的推移,我们可能会看到 DeFi(和借贷)继续集中……类似于过去几十年,大型银行的规模持续扩大。

这里有 3 个原因:强大的网络效应,垂直化(将产品变成功能),以及品牌护城河。

新的借贷实验

1)基于链外抵押品的 zk 证明的抵押不足贷款(并与 KYC 挂钩)

2)使用基于社会背景的 NFT 作为抵押品的贷款

3)以 DAO 为重点的贷款

深潮TechFlow

个人专栏

阅读更多

PANews

DeFi之道

成都链安

金色早8点

Bress

财经法学

链捕手

据Dune数据,传统蓝筹NFT项目Pudgy Penguins的地板价在近半年来逆势上涨,现在地板价约4 ETH,是其长期地板价1 ETH的4倍.

1900/1/1 0:00:00原文来源:Universe据NFT数据分析平台NFTGO数据,最近一年来,NFT总市值在2022年2月22日、3月30日两次见顶,分别达到35.3B USD和35.5B USD,随后陷入下跌调整期.

1900/1/1 0:00:00近期,NBA Top Shot的持续火热让我们看到了NFT市场的巨大潜力,此前的最高售卖记录为勒布朗詹姆斯,拍出了20.8万美元的天价.

1900/1/1 0:00:00HOT TALK 美国流行乐女歌手凯蒂·佩里将发布NFT;陶喆联合iBox发行华语乐坛教父级音乐NFT;NBA传奇明星艾弗森宣布发售他的首个NFT产品;玛丽莲·梦露的遗产将通过NFT艺术品拍卖“永恒化”;奥迪宣布将与xNFT等合作发布.

1900/1/1 0:00:00什么是Web3?为什么要迭代到Web3?它与区块链、元宇宙有什么关系?今天的互联网是Web2时代,Web3可视作第三代互联网,其实质在于用户掌握自己的数据、拥有平台和应用程序的所有权,是一个基于区块链的去中心化网络.

1900/1/1 0:00:00九月初写下这篇文章时, NFT 头像刚刚经历了狂暴的一周。CryptoPunks 地板价飙升,Visa?携 Punk 入局并称其为「历史性的商业文物」,OpenSea?交易量创下历史新高。不必问热潮持续多久,因为高潮之后是退潮.

1900/1/1 0:00:00