项目看点:

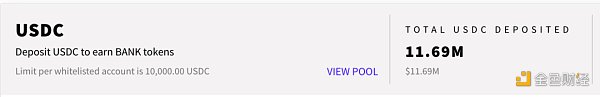

稳定币单币日化1%以上的收益(需要白名单)

众多开发者和大V的关注

bank盲挖阶段就上了sushi温泉计划

vfat在项目上线第一时间就完成了vfattools

优秀的公平分发方案,团队节奏稳健

优秀的机制和代币设计

01? 项目基本情况

算法稳定币/低波动币/购买力平价货币

官网?https://ipfs.io/ipns/floatprotocol.eth/#/stake??https://floatprotocol.eth.link/#/stake

推特?https://twitter.com/FloatProtocol?目前关注者1811,但是关注者不乏KOL及开发者,如sushi的0xmaki、0xjiro、yearn的banteg、cream的leo cheng 以及曹寅、andrew kong、bill the investor、leifeng等人

电报?https://t.me/officialfloatprotocol?目前用户1144,不算很活跃,但是交流质量比较高

medium?https://floatprotocol.medium.com/

官方doc ?https://docs-float.gitbook.io/docs/

02? 业务分析?

1. 行业空间和潜力

“算法稳定币是加密货币领域的圣杯”(蓝狐笔记语),随着defi的不断发展,目前承担基础结算货币的USDT、USDC(及BUSD/HUSD等)、DAI都存在比较明显的问题,创造一种纯粹的算法稳定币,完全去中心化的通过机制和套利的力量将整个货币体系运转起来,是一个直觉上的最优解;而且,成为DEfederal(defi的联储)仍然非常激动人心。

并且,在MMT大行其道的今天,以及全球资产泡沫终将破灭的明天,对全球货币体系的反思和优化在未来十年会不断被提起,对算法稳定币项目的关注不会停止。

自从20年下半年ampl开始,算法稳定币项目层出不穷,目前大概可以分为如下几类:

a. ampl及其模仿者,虽然模式被多人诟病,且模仿者基本上都已凋亡,但ampl仍然是算法稳定币领域最成功的项目

b. esd及其模仿者,模式基本已宣告死亡

Hashflow发布受授权影响的用户收回资金的指示:6月16日消息,去中心化交易协议Hashflow针对授权相关事件表示,2022年5月3日受影响的路由器合约被弃用,当天Hashflow通知所有用户通过指示从弃用合同中撤销许可,6月14日,一白帽开始从没有正确撤销许可的钱包中转移资产,当前的Hashflow路由器合约不会以任何方式受到影响。Hashflow还发布了一份关于受影响用户收回资金的指示。

昨日,PeckShield发推称,Hashflow疑似遭遇与授有关的攻击,目前损失金额约为40万美元,其中19.5万美元的损失发生在Arbitrum上,21.5万的损失发生在以太坊上。之后,Hashflow表示所有受影响的约60万美元的所有用户都将全部恢复。[2023/6/16 21:41:43]

c. basis及其模仿者,目前bsc的bdo(sbdo)和heco的bag(bags)生存良好,但eth链上所有项目都非常惨淡。目前看来,原版basis的债券机制中“看似通缩其实通胀”的方案是死穴,解决上水问题是能够持续存活的关键

另外,还有frax及其模仿者,介于抵押和算法稳定币之间,虽然发展比较稳定,但是天花板相对较低

最近,随着reflexer和floatprotocol开始进入挖矿阶段,“基于ETH的非抵押低波动货币”概念开始火了起来。相比更像一个改进版的makerDAO,并有着堪称灾难的初始代币分配(几乎全部的治理代币都分配给了基金会/团队/顾问)的reflexer,FLOAT的民主发行和代币设计让人眼前一亮。

float定义自己是一个基于web3的浮动、低波动性货币(Floating, Low-volatility Currency for Web3),团队为匿名团队。

项目中有两个代币,float和bank,其中:

float是“稳定币”,但团队声称, float并不锚定1美元,而是浮动的,“它像大多数主要的法定货币一样,旨在随时间浮动和改变价值”。初始的目标价格为1.618美元,目标价格会随时市场情况而变化。

bank承担着float价值稳定(包括通胀时降低float价值和通缩时提振float价值)以及治理的功能

每24小时,系统会触发rebase,通过rebase来重新稳定float价格,rebase的过程,是用户支付ETH(v1,v2中计划引入其他资产,但是v1仅有eth,下文中都以eth代替)和BANK来向协议获得新的FLOAT(通胀时),或协议使用ETH和BANK来回购FLOAT(通缩时)

MetaStone与新火科技旗下MPC自托管平台Sinohope达成合作:据官方消息,新火科技旗下MPC自托管平台Sinohope宣布正式与专注于 Web3.0 及其他前沿技术的投资集团MetaStone Group合作,双方将围绕虚拟资产安全及合规托管技术进行深度沟通与密切合作。作为新火科技新近推出的重点产品,Sinohope致力于为每个机构打造专属的数字资产自托管平台。该平台通过采用 MPC-CMP 技术支持用户分布式管理私钥分片与协同签名,解决私钥单点风险,有效增加透明性和易用性。MetaStone Group 成立于 2017 年,致力于构建和投资 Web3.0 技术和基础设施。[2023/5/11 14:57:30]

如果FLOAT的价格偏离其目标价格:

通胀时,系统通过铸造FLOAT来改变供应量进而影响价格,具体实现形式为荷兰式拍卖(套利者有机会以低于市场价格的价格购买新的FLOAT),系统受到的BANK会被销毁,ETH会进入金库

通缩时,系统通过购买并燃烧FLOAT来改版供应链进而影响价格, 具体实现形式为反向荷兰式拍卖(套利者有机会以高于市场价格的价格出售FLOAT),同时销毁回购的FLOAT

这样,通过套利者来改变市场上的供应,进而达到稳定。

假设当前FLOAT目标价格为1.50美元,市场价格为2.00美元。在这种情况下,新的FLOAT将以递减的价格(以2.00美元开始逐步下降至1.50美元起价)投放市场。

从逻辑上讲,套利者将通过拍卖获得足够的FLOAT然后出售给市场,以使价格更接近目标价格。

当购买FLOAT时,套利者需要支付ETH和BANK。通常情况下(金库充足率为100%),他们以ETH的价格支付1.50美元,其余0.50美元(市场价格-目标价格)以BANK支付:

协议收到的ETH会存储在金库中,用于在需求不足时支持FLOAT价格;

协议收到的BANK会立即销毁。

ETH / BANK的比例取决于扩展时金库充足率(vault factor)是否有盈余或赤字(关于vault factor后文会有详细介绍)。在盈余的情况下,一些额外的ETH会被存储在“雨天基金(the rainy fund)”中,以在极端困境(vault factor < 50%)时支持FLOAT。

假设当前FLOAT目标价格为2.00美元,市场价格为1.50美元。

印度尼西亚政府通过NFT来保护文化遗产:金色财经报道,印度尼西亚旅游和创意经济部负责数字经济和创意产品的副主席 Muhammad Neil El Himam?表示,最近与 Quantum Temple(一家使用 NFT 进行保存的隐私公司)建立了合作伙伴关系,以帮助维护该国的文化遗产。Himam 解释说,NFT 可以确保遗产可以不受限制地保存和创造,我相信 NFT 可以在促进虚拟旅游的同时为保护印度尼西亚的文化遗产做出贡献。NFT 也可能是将下一个十亿用户引入加密空间的媒介,特别是如果文化遗产的 NFT 元素广为人知并受到赞赏。[2023/3/30 13:35:57]

在这种情况下,协议将以递增的价格(从1.50美元开始逐步上涨至2.00美元)从市场购买FLOAT。

从逻辑上讲,套利者将从市场上购买FLOAT并将其出售给协议,从而使得市场价格更接近目标为止。

协议将支付ETH和BANK来购买FLOAT:

用于购买FLOAT的ETH来自金库;

用于购买FLOAT的BANK是协议平空铸造出来的。

同样的,ETH / BANK的比例取决于Vault中是否存在ETH的盈余/赤字。

协议购买的FLOAT立即被销毁。

特别的,如果vault factor < 50%,则会触发雨天基金来回购FLOAT

在float的机制中,金库(vault)里锁定了ETH(或v2中计划引入的其他基础“抵押物”)。在初始阶段,合约中的这部分ETH并不会用来做其他事情,只是等待在通缩阶段回购FLOAT(不代表之后不会),金库是在通缩阶段能将FLOAT拉回目标价的关键储备。

通过金库中锁定的ETH,利用FLOAT的稳定机制,“空气”FLOAT和“价值币”ETH之间有了一层“暧昧”的联系:

在理想状态(即目标价格=当前价格)下,金库中的ETH和流通中的FLOAT市值是相同的,所以,FLOAT总市值的锚,就是金库中锁定的ETH市值

FLOAT像是马,锁定的ETH像是马车上的金子。马会不断的拉着马车前行,不论是前进还是后退;马本身的价值可能并不是所有人都关注,但是金子所有人都想要,因而,马也就有了价值。

并且,从目前的机制来看,VAULT中锁定的ETH仅当FLOAT进入通缩阶段时才可能被释放,这也会进一步增加了FLOAT和ETH的耦合度:一种非抵押的紧耦合。

V神揭示2023年以太坊四个关键目标,其中解决可扩展性为首要任务:10月27日消息,据外媒报道,以太坊创始人V神(Vitalik Buterin)在接受Bankless采访时表示,以太坊开发人员希望明年实现四个关键目标,包括可扩展性、隐私、基础层抗审查性和帐户抽象,其中解决可扩展性是他们的“第一”要务。V神指出,以太坊开发人员正在“抓紧时间”解决可扩展性问题。(The Daily Hodl)[2022/10/27 11:48:12]

而项目初始阶段,如果策略得当,高价的FLOAT会激发套利需求,进而将大量的ETH存入VAULT中,成为VAULT的价值基石。

VAULT FACTOR = 金库中锁定的ETH市值 / 流通中的FLOAT目标价格市值。

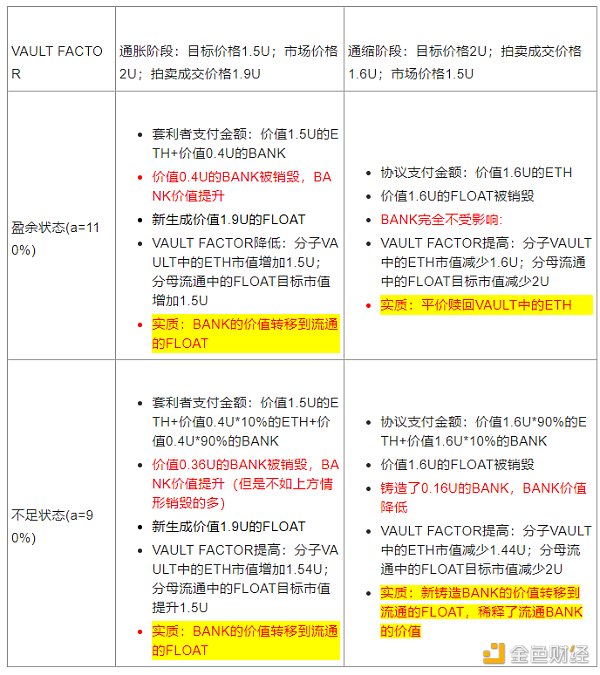

以下表格介绍了在通胀阶段和通缩阶段两种情形下,叠加金库充足率本身出于盈余或不足状态时,发生拍卖时BANK价值和VAULT FACTOR的变化:

假设当前vault factor 为 a ,则a-1>0时,vault factor为盈余状态,反之为不足状态

可以看出,仅有在通胀且盈余的状态(左上),VAULT FACTOR才会降低;其他4种情况下,VAULT FACTOR都会提升。

其中稍微难以理解的是在通缩且盈余(右上)状态,虽然当前VAULT FACTOR本身已经是盈余的,但是发生rebase仍然会使得VAULT FACTOR提升。

鉴于VAULT对整个体系锚点的作用,所以VAULT FACTOR的概念其实非常重要,处于盈余状态的VAULT会使得整个体系非常健康(超额抵押),所以在绝大多数情况下,系统都是希望VAULT FACTOR能够提升的

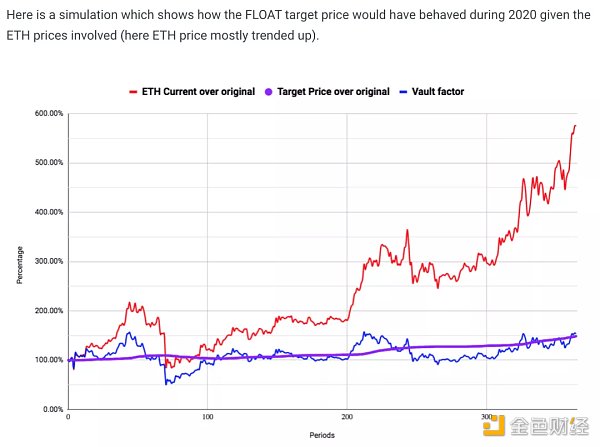

下图是官方给出的2020年的价格回测情况:ETH价格vs目标价格偏离比例vs金库充足率

团队成员Paul在hackclub 做presentation时给出的图:

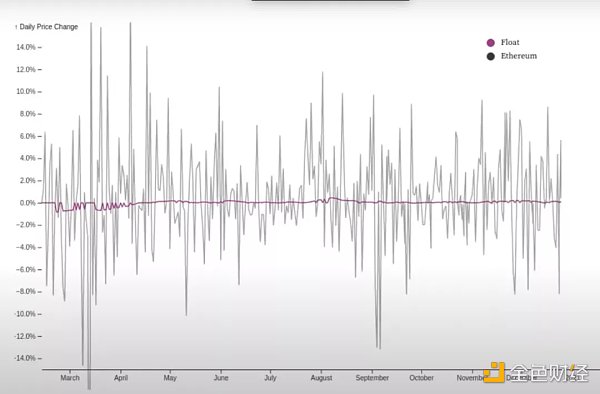

回测ETH和FLOAT的日价格变化百分比:

迪拜监管机构:Three Arrows Capital未在迪拜注册,不受其监管:金色财经消息,Three Arrows Capital联合创始人Zhu Su在四月表示公司总部正在迁往迪拜,以推出一个新的50亿美元的基金,理由是监管环境比新加坡更友好。

迪拜金融服务管理局发言人表示,我们可以确认,Three Arrows Capital不是DFSA授权的公司,不受DFSA监管。Three Arrows Capital也没有在DIFC之外注册实体。

根据监管机构的网站,在迪拜国际金融中心(DIFC)(一个专门建造的金融自由贸易区)内或从迪拜国际金融中心(DIFC)开展金融服务,实体需要获得DFSA的授权。(CoinDesk)[2022/6/24 1:29:49]

每日FLOAT目标价格与ETH价格变动?&??FLOAT目标价格与锚定美元稳定币的对比

项目采用民主分发的形式,而且与大部分项目不同的是,floatProtocol是先开启了针对治理代币BANK的单币挖矿(而非先挖稳定币),待BANK分发基本完成之后,再开始进行铸造FLOAT

BANK分发的具体信息如下:

第1年总共会铸造168,000 BANK。预期分配如下:

社区分发:50%,其中阶段1分配37.5%,阶段2分配12.5%

团队令牌:5%(在初次铸币仪式结束后分发,并锁定12个月)。

财政部(treasury):10%(在社区分发第二阶段开始时铸造,并由DAO控制)。

发行后的流动性激励措施:35%(5%的初始流通量铸币,30%由DAO控制,目标是进行各种流动性激励措施和合伙关系)。

1年后,BANK可能会有通胀,届时会由DAO来控制。

第1阶段(从2月7日星期日22:00 UTC开始,持续6周,至3月21日结束)

项目采取白名单制,目前白名单由参与Snapshot.page上任何协议的链下治理和/或Compound,MakerDao或MolochDao上链上治理的地址的代表,Yearn、UMA的、YAM、Curve的delegates,具体是否在白名单可以通过官网链接钱包后查看。

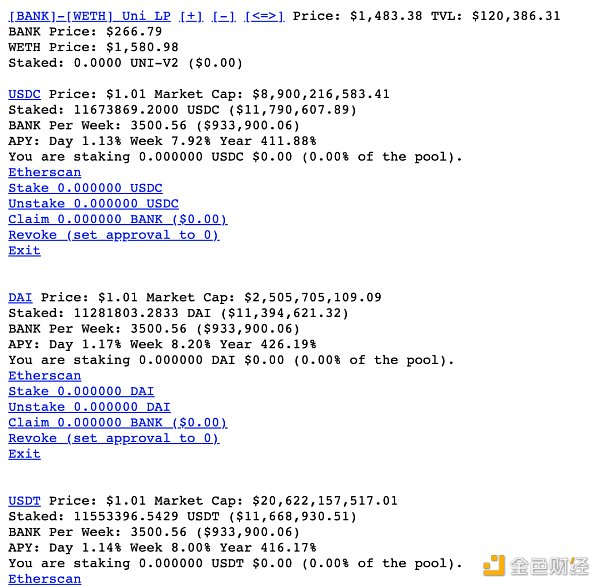

在白名单内的用户可以使用USDT、DAI、USDC进行挖矿,每天将分配1,500.00 BANK,或每个池500 BANK。总共每周将分发10,500 BANK,6周一共63,000BANK。

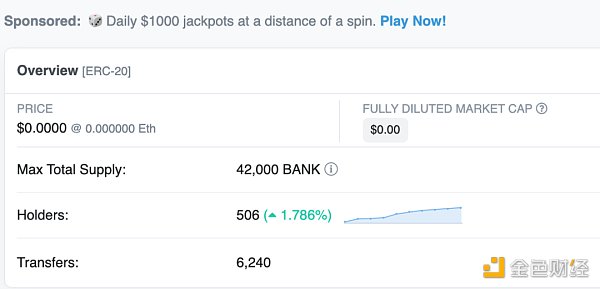

每个池中最多可以存入10,000个token,即单个白名单地址的投入上限是3万U,目前TVL并不高,还不到3500万U,按照目前BANK的$266的价格,日化收益率在1.15%左右

第2阶段(从3月21日星期日22:00 UTC开始,持续2周)

第二阶段旨在向顶级DeFI协议社区提供广泛的分发,并实现BANK令牌的初始价格发现。

相对第一阶段,将不再有白名单的限制。此外,将添加新的非稳定币池,每天总计分发1500BANK(所有池子)

完整的公告将在第2阶段开始前1周(即3月14日)提供。

此外,在第2阶段,系统还将激励BANK-ETH的流动资金池,以便更好地发现价格。

初始FLOAT铸币

协议的审计通过,并且经过了8周的分发期后,将举行初始FLOAT铸币。在此期间,用户可以使用ETH购买FLOAT,并且协议将使用BANK总量的5%来激励购买。

在8周的初始分配期结束之前的1周(即3月28日),将发布有关可购买的FLOAT数量以及初始铸币仪式的确切机制的更多详细信息。

etherscan上显示持有人为506,但是事实上,由于单POOL1万U的限制,从USDC的TVL来说,至少有1169个参与人,显示了整体惜售的情况

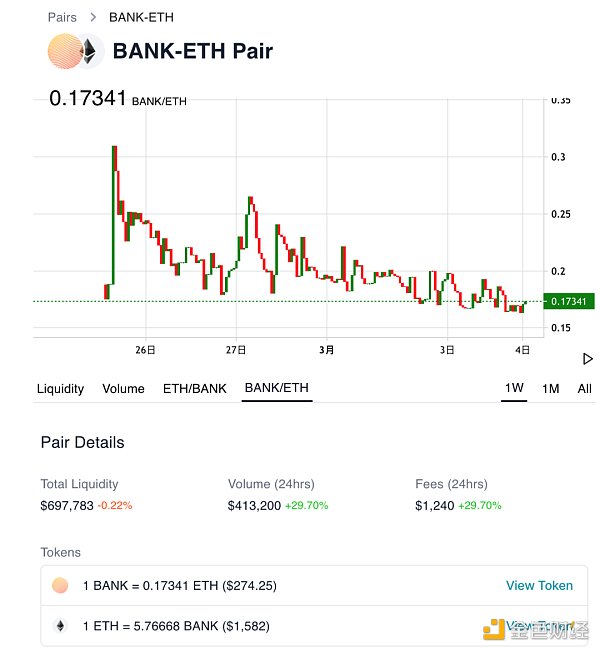

uniswap的交易对的深度和交易量都很差,sushi的深度和交易量也一般(详见下图),过往的价格大多在200U-500U之间浮动。

当前实际流通bank在4万左右,但在uni和sushi总共只有1500左右在池内(而且sushi的bank-eth温泉计划目前有52%的APY),显示项目存在比较严重的惜售情况

小结:

比较优秀的分发机制,旨在将BANK更为平均的分配给对治理更有经验的defi参与者,同时避免了个别大鲸鱼对项目的过度影响(如黄立成对basiscash 和 mithcash的影响)

从分发机制来看,目前该项目出于闷声发大财(早期参与者不希望更多的白名单用户进来摊薄挖矿收益)阶段,最早到3月14日才会开始有关于项目的预热。

但不论是从项目方利益还是从早期参与者利益触发,都是希望在初始铸币时BANK能够维持一个较高的价格;而且目前稳定币单币质押挖矿也有不错的收益,建议可以检查自己的账户是否有白名单,如有则可进入进行白p挖矿。

关于BANK,我们目前可以获取及合理推测的信息如下:

BANK的价值基本面源于两个因素:对FLOAT需求的变化和VAULT里的ETH价格的变化

FLOAT通胀过程中的BANK是通缩的:BANK一方面是获取通胀套利的基础,另一方面这部分获得通胀套利的BANK会被销毁。这两方面都会促使BANK的价格上涨。

逻辑上,BANK是代表了整个系统的潜在估值提升空间(与BAS在Basis体系中一样),或者精确一点说,长期来看,FLOAT稳定阶段的市值 - 金库中的ETH市值 = BANK市值

上文说过,FLOAT当前市值的锚是VAULT中锁定的ETH价值,若ETH价格上涨,FLOAT会有上涨预期,FLOAT市值上涨的过程就会刺激BANK的价格,所以,ETH价格上涨本身利好BANK

只要VAULT FACTOR处于盈余状态(>100%),那么BANK的价值就不会被稀释;仅当VAULT FACTOR处于不足状态,且FLOAT处于通缩阶段时,BANK的价值才会被稀释

创世挖矿的第二阶段,不设任何白名单和token上限,TVL将会增大许多,但是每日分发的BANK总数与第一阶段并无区别。这一方面必然会降低所有矿池的收益率,另一方面,带来的新关注很有可能提振BANK的价格

首次铸币时,流通的BANK共有8.4万个,流通量非常少

前几次铸币,由于FLOAT的价格必然高于锚定价格,所以拍卖过程中套利者需要支付的绝大部分会是BANK,但是相比套利空间来说,仍然是合适的。由于1天只有一次铸币,合理推测,在铸币的时间点,BANK价格会达到高点。铸币时实际上会形成一个BANK价格和FLOAT套利空间的均衡

综上,BANK的价格有很大的发挥空间,尤其是在第一轮通胀周期结束之前。当前不到$300的价格绝对谈不上贵,1BANK=1ETH完全有可能

荷兰拍及反向荷兰拍的具体实现及细节

目标价格的变动机制

铸币的细节

匿名团队,以Beatles的4个成员为化名

官推上有介绍他们参与过一个hack club,其中的PAUL有过一个presentation,从口音来看,妥妥的英国人?https://www.youtube.com/watch?v=bbTTPiRjYKg

03? 初步价值评估

项目处在哪个经营周期?是成熟期,还是发展的早中期?

项目目前处于经营周期的极早期,必备的基础功能尚未完全实现,存在诸多不确定性

项目是否具备牢靠的竞争优势?这种竞争优势来自于哪里?

由于项目过于早期,尚未有足够的信息能回答此问题

项目中长期的投资逻辑是否清晰?是否与行业大趋势相符?

项目中长期的逻辑比较清晰,与行业大的发展方向一致。

项目在运营上的主要变量因素是什么?这种因素是否容易量化和衡量?

项目运营上的主要变量是其他类似项目(rai)的成长速度以及在3月14日以后的推广阶段对BANK的推广力度,因素难以衡量。

项目的管理和治理方式是什么?DAO水平如何?

DAO。由于项目过于早期,目前仅有1次针对白名单是否扩大的投票,该次投票成功实施,无法准确评估

BANK持有人数;

第二阶段BANK分发的TVL;

FLOAT上线后的ETH锁定量;

合约目前未经审计(虽然1阶段的合约是snx的fork,且出问题的可能性不大);

合约内存在较多复杂的交互及组合,复杂性带来更多危险的可能性;

VAULT内锁定的ETH丢失风险;

项目未能如期上线的风险。

官网?https://ipfs.io/ipns/floatprotocol.eth/#/stake??

推特?https://twitter.com/FloatProtocol

电报?https://t.me/officialfloatprotocol?

群内讨论及开发者的回复

medium?https://floatprotocol.medium.com/

官方doc ?https://docs-float.gitbook.io/docs/

团队成员的presentation?https://www.youtube.com/watch?v=bbTTPiRjYKg??

https://vfat.tools/float/

标签:FLOLOAFLOATBANBABYFLOKIPUP币Yearn Loans FinanceFLOAT价格BANKER价格

DeFi新兴项目CrossFi本周发布了该协议针对跨链流动性共享解决方案的详细信息。?CrossFi协议的开发旨在为异构区块链网络被锁定的数字资产提供流动性,它利用互通操作性技术来跨公链连接不同资产,并推动DeFi领域的进一步发展.

1900/1/1 0:00:00随着前不久中国官宣支持区块链技术的发展,区块链及加密货币市场又火热了不少,也引起了更多机构和政府的重视,越来越多的巨头开始宣布在区块链技术方面的布局,中国央行的数字货币DCEP的推行似乎也离我们越来越近了.

1900/1/1 0:00:00Autumn(秋收)是 Heco 火币生态链上的综合型项目,主打四大板块为聚合收益、跨链桥、稳定币和预言机。目前已经上线聚合收益和跨链桥两个板块。用户只需要质押就可以无风险「躺赚」全网最高的收益策略.

1900/1/1 0:00:00DeFi流动性挖矿火爆一时,吸引了大量投资者参与。为了方便投资者及时了解DeFi挖矿项目的相关信息和挖矿流程,金色财经推出了“金色说明书”系列挖矿教程.

1900/1/1 0:00:00区块链是“大厂”必争之地。作为一个重要的基础技术,每一个互联网巨头都在使用区块链与既有业务深度融合乃至重构业务,因此,我们看到了各家巨头一展所长.

1900/1/1 0:00:00区块链是否会在共享经济中发挥有意义的作用?怀疑者认为这是炒作,支持者说两者之间天然契合。那么现如今区块链在各个领域的持续增长对共享经济意味着什么?我们试图从这个行业的试验者Origin Protocol谈起,探究区块链对共享经济的影响.

1900/1/1 0:00:00