想打败熊市,先学会“熊市思考方式”。

熊市中,市场状况低迷。人们很容易失去信心,被恐惧所驱使,只做短期投资。这些冲动的决定,会让你付出代价。因此,我们必须首先确定目标是什么,遵循哪些投资原则,投资组合管理策略是什么。

本文将为初级、中级和高级加密交易者提供策略建议,助你在下一轮牛市中处于最佳位置。

首先,我们正处于熊市吗?

让我们先把基本定义对齐。根据 Investopedia:

“熊市是指市场经历了长期的价格下跌。它通常描述的情况是,由于投资者普遍悲观和消极情绪,证券价格从近期高点下跌 20% 或更多。”

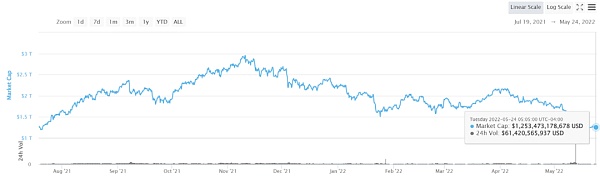

根据 CMC 的数据,加密货币的市值在去年 11 月初达到峰值,略低于 3 万亿美元。截至发稿时,加密货币的价值约为 1.25 万亿美元。

在我看来,我们当然正处于熊市中。这不是你我能决定的。而这时,先不要急于将最近的价格走势归看做熊市,问问你自己,这感觉像熊市吗?这取决于你选择如何解读市场情绪。

在我疯狂押注加密货币时,我注意到人们的热情明显下降。越来越少的人在跟进新的 NFT 项目或冒险使用小市值代币,更多的人正在将他们的资产转为 ETH、BTC 或稳定币。

熊市三大指导原则

数据隐私平台Aleo将分三个阶段推出测试网3,已启动面向开发人员的第1阶段:8月3日消息,数据隐私平台Aleo宣布分三个阶段推出Aleo测试网3,Aleo测试网3分为3个阶段,第1阶段已启动,面向开发人员;第2阶段于9月推出,面向证明者;第3阶段于10月推出,面向证验证者。Aleo将在测试网3的3个阶段将2500万个Aleo积分(ALEO)分发给开发者、证明者和验证者社区。同时鼓励Aleo的开发者和爱好者参与即将推出的漏洞赏金计划。

Aleo测试网3的新功能包括:在Aleo虚拟机 (AVM) 上部署和执行程序、证明Coinbase谜题 (PoSW) 以产生新的学分、Marlin + Plookup证明系统上进行批量证明和验证、支持使用FROST阈值签名的多签名钱包等。

此前消息,今年2月份,Aleo Systems Inc曾完成2亿美元B轮融资,a16z等参投。[2022/8/3 2:54:55]

熊市就是机会。没有人想要熊市,但如果你处理得当,你会受益。聪明的投资者可以在熊市中稳步积累资产,在下一次牛市中赢得巨大回报。

活下去。这就是你的目标。在牛市中,你的目标是积累财富并获利。在熊市中,你的目标是在下一个牛市中生存下来,同时尽可能少损失你的资产。如果你在熊市期间专注于增加收入,你将面临一场艰苦的战斗。我建议专注于保留你的净资产,并在下一个牛市周期的开始度过难关。巴菲特的投资策略在熊市里也没用。

保持简单,保持学习。在牛市的狂喜中,人们很容易看起来都像金融天才。在熊市,你的策略会受到压力测试。所以,保持简单,并相信你的战略是长期的。

ReliantNode:面向ICON的新Chrome浏览器扩展已上线:基于ICON区块链的项目ReliantNode发推称,面向ICON的新Chrome浏览器扩展现已上线。[2021/7/12 0:44:51]

评估你的风险状况

在我们讨论任何策略之前,我想先谈谈投资组合。风险投资组合是投资者用来确定某项投资是否符合其风险偏好的工具。下面是一些代表例子:

激进的风险偏好下:

主要是小市值代币,一部分 BTC 和 ETH,不包括稳定币;

愿意使用未经审计的协议;

投资几十个不同的项目;

适中的风险偏好下:

主要是 BTC 和 ETH、还有一部分稳定币和小市值代币;

在更高的收益的池中质押,首先要了解协议;

使用一小部分的投资组合来紧跟项目;

保守的风险偏好下:

All in BTC、ETH 和 稳定币;

将稳定币质押在复合市场,赚取低个位数的收益率;

持有的加密货币净值不超过 5-10%。

对于熊市,我建议在保守和适中的风险组合之间选择,因为更激进的风险组合是对未知的牛市市场的过度追求。

记住,在熊市,我们的目标是让我们的投资组合完好无损地进入下一个牛市。

加密资产经纪商Voyager Digital宣布上线Elrond 面向美国投资者:1月15日消息,加密资产经纪商Voyager Digital宣布上线分片项目Elrond(EGLD)。至此,美国投资者可通过Voyager平台交易EGLD。(Newswire)[2021/1/15 16:12:20]

熊市生存策略

初级 Crypto 玩家——DCA(美元平均成本投资)和持有(hold)。

目标人群:

第一次经历熊市;

投资和金融市场新手;

有一份与加密无关的全职工作。

初学者策略的前提很简单:选择一个低风险资产的投资组合,定期投资预算金额,在市场升温之前忘记其他不现实的想法。

这个策略有两个步骤:

确定你想拥有哪些资产;

将美元平均成本转入这些资产并持有。

资产配置

这个策略的第一步是确定你想拥有哪些资产。在市场开始升温之前,这些资产将是你投资组合的主要组成部分。

在做选择的时候,有一个风险概况是很有帮助的。理想情况下,你将把投资组合的很大一部分配置到你知道在下一次牛市中会上涨的蓝筹股资产中——比如以太坊和比特币。

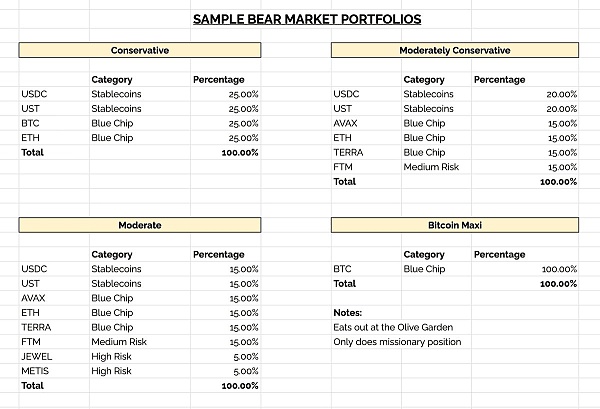

下图有一些针对不同风险配置的资产配置示例(不代表 Bankless 背书)。

新协议SushiSwap:利用Uniswap核心设计,新增面向社区功能:推特用户Chef Nomi #SushiSwap宣布推出SushiSwap,该协议利用Uniswap的核心设计,增加了面向社区的功能。要开始提供流动性并获得SUSHI代币,任何持有Uniswap LP代币的人都可以将其质押到相应的池中,并将在区块高度10750000开始赚取代币奖励。每个区块将创建100枚SUSHI,平均分配给每个支持池的质押者。在最初的100000个区块(大约2周),SUSHI的生产数量将是10倍,即每区块生产1000枚,以此激励耕作者和协议采用者。

达到100000区块后,我们将把所有的流动性质押代币转移到SushiSwap合约上,这将涉及获取所有质押在SushiSwap上的Uniswap LP代币,届时将在Uniswap上为各自代币对赎回,并初始化新的流动性池。新池几乎与标准的Uniswap池相同,只增加了一个特性,即任何累积的费用都将通过上述逻辑分配给SUSHI持有者。[2020/8/27]

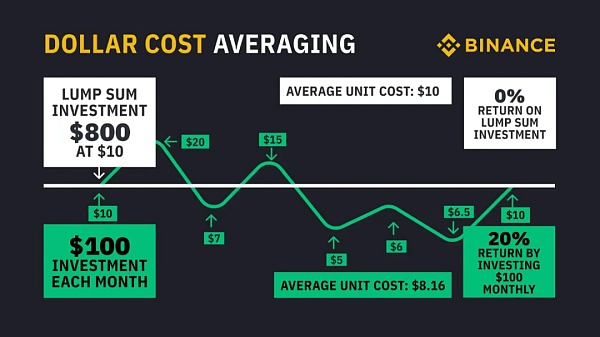

美元平均成本投资

一旦你决定了你的投资组合配置,下一步就是预算你想要定期投资于这些资产的金额。这个策略是最基本的投资策略之一,被称为美元平均成本(DCA)。

DCA 的美妙之处在于,它消除了把握市场时机的认知负担。前提很简单:每个时期在同一时间购买(比如一个月一次)。忽略价格,买就是了。

只要做好准备,然后忘记它们的存在,在下一轮牛市期间再回来检查投资组合,并收获稳步积累的蓝筹股资本资产的回报。

声音 | 吴鹏飞:央行数字货币是进行M0替代 设计的应用场景是面向零售业:今日,犇睿董事总经理吴鹏飞就“央行数字货币拟在双11发行的消息”对金色财经分析指出:首先,我们要了解两点:一是央行数字货币是进行M0替代,即现金的替代,二是设计的应用场景是面向零售业。所以,不管是双11购物当下最大的线上购物场景,还是在深圳进行线下零售的推广,都是非常好的手段。

对于央行来讲,其实很重要的目的是解决商业银行的信用扩张。在传统的中心化数据库模式下,央行是很难调控商业银行的货币乘数的,但是如果央行发行的数字货币首先替代了现金,再发展成基于数字货币的各种银行业务,那货币的归属、流动将能被完全检测,这无疑就加强了货币的调控能力,也能在数字货币上衍生更多之前无法做到的金融创新。

对于大众生活来讲,我觉得首先是一个认知的升级,选择银联、腾讯、阿里等作为发行渠道,主要因为这类是支付巨头,拥有庞大的用户群体,几乎覆盖了全国绝大部分用户群体。数字货币是人类第一次不通过银行能这么方便得持有现金。如果选择电子货币进行交易时,交易双方是匿名的。从一个无现金社会升级为有电子现金社会,这是普惠金融的发展,我觉得未来还会带来更多意想不到的创新。[2019/8/28]

中级 Crypto 玩家——指数和板块轮换投资

尝试过多种 DeFi 协议;

稍微有点风险;

有时间关注市场。

这一策略背后的意图是分散你的持仓,从而对冲市场波动,并利用熊市中的小牛市泡沫。

多样化

任何合理的投资建议都是从分散投资组合风险和限制任何一种资产的风险开始的。上述资产配置图是投资多样化的一个例子,但我们需要进一步加强投资多样化。

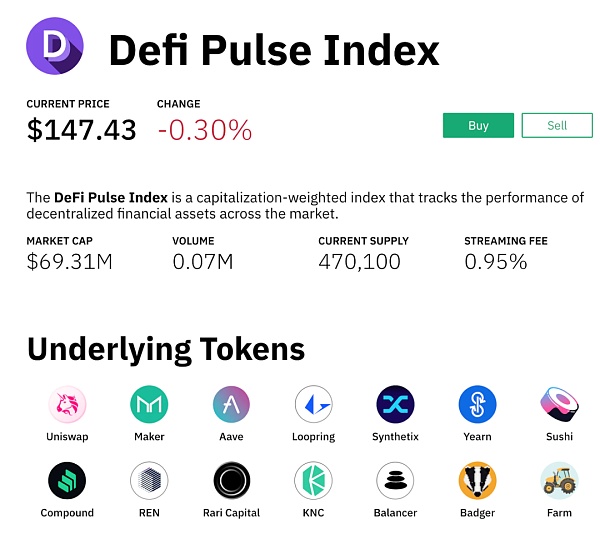

特定代币的多样化是一回事。那么指数呢?指数就是一篮子代币,这意味着它们代表着多样化本身的一个缩影。例如,去中心化和自治的资产管理公司的 Index Coop 的 DPI 代币将蓝筹股 DeFi 代币捕获到单个篮子代币中,将经过测试的 DeFi 协议的风险和回报分散到多个代币中。

如果你正在考虑多元化你的投资组合,看看指数,而不是单个代币。Index Coop 有许多不同的产品,但那可以在 tokenset 上找到许多其他分类,甚至可以创建自己的类别。

一旦你选择了喜欢的类别,就可以对其进行 DCA(美元平均成本投资)。

投资板块

许多指数被分解为板块,代表特定市场的一篮子代币:

DPI =蓝筹股DeFi代币;

MVI = Metaverse 项目;

DATA(数据)=数据经济。

在所有类型的市场中,有些板块的表现会优于其他板块。例如,当比较 MVI、DPI 和 ETH 时,我们可以看到 ETH 在长期内表现更好。在 9 月到 12 月等其他时期,MVI 领先于 ETH 和 DPI:

这是加密行业首次出现如此大规模的熊市。在 2018-2020 年,还没有 DeFi 或 Metaverse 来细分市场。正因为如此,也没有数据显示哪些板块的表现将优于整个市场的平均表现。

详细的中级策略将适应如何进行板块轮换投资,包括在一个板块内考虑哪些代币,遵循哪些指标,如何设置止损和警报。如果你有时间观察市场,在整个熊市中轮流进出稳定的板块,即使不能赚取微薄的利润,也是一种维持生存的好方法。

高级 Crypto 玩家——防御性期权交易

有金融或自学背景;

熟悉期权;

熊市资深玩家。

我一般不建议在熊市积极交易。试图在熊市中获利比在牛市中获利风险更大。防御性交易是一套以限制损失和波动为中心的市场交易原则。常见的策略包括多样化、投资板块轮换、DCA 和持有。

要使用这些策略,你需要找到一个支持你想要做空的资产的期权交易所。

一些流行的原生 DeFi 期权交易所:

Opyn;

Dopex;

Ribbon Finance;

Hegic……

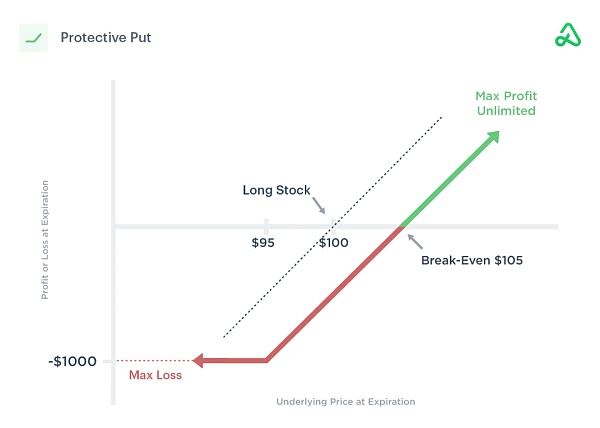

配对看跌期权(Protective Put)

购买配对看跌期权是一种对冲策略,利用期权来限制下跌风险,同时做多资产。

通过购买你所持有的标的资产的看跌期权,你实际上是在购买一份保单,它设定了一个价格下限,即使标的资产价格继续下跌,你也不会损失更多的钱。

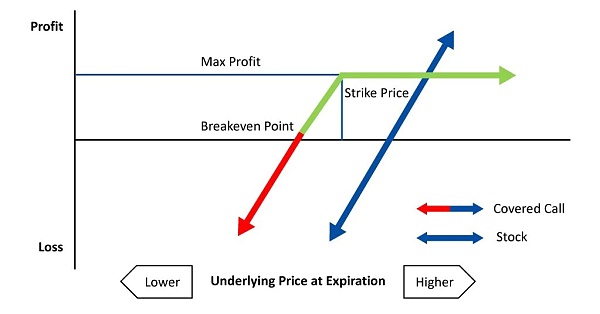

备兑看涨期权(Covered Call)

备兑看涨期权是另一种期权交易策略,它牺牲潜在的上行空间来赚取当前的收入流。

备兑看涨期权要求你持有标的资产,并卖出看涨期权以固定价格购买该资产。在熊市,这对你有利,因为资产价格可能会在期权的整个生命周期内保持稳定,让你可以通过卖出看涨期权赚取保费收入。

然而,如果标的资产升值超过执行价格,你的收益潜力就会受限。

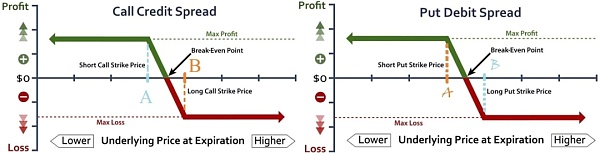

熊市价差期权组合(Bear Spread)

利差交易是一种常见的期权策略,它将你的利润和损失限制在一个有限的范围内。他们以一个执行价格购买一种质押品,以另一个执行价格出售相关质押品。

有两种类型的空头利差:看跌期权利差和看涨期权利差。这两种策略的运作方式相同:以执行价买进期权,以较低的执行价卖出等量的期权。通过这样做,这些利差为适度看空的投资者创造了有限的利润和有限的损失的交易策略。

Bankless 团队的经验之谈

如果这是你的第一个熊市,以下是 Bankless 团队在 2018 年至 2020 年期间的一些经验教训:

从长远考虑。不要天天盯着市场。保持心理健康,选择一个策略,遵循它,忘记数字。从长远来看会有回报的。

记住你的目标。活下去。如果你正在经历 FUD,记住每个人在熊的时候都会感到 FUD。把它放在一边,保持保守,等待牛市。

投资你的时间。投机者和散户在熊市时离开,但建设者留下。如果你有时间为项目做贡献,你一定会建立有意义的联系,甚至可能在下一个牛市之前获得优势。要学习和提升自己。

成为加密用户。成为一个真正的加密用户。在 Uniswap 上交易、注册 ENS 名称、向 Gitcoin 捐款的人,都从空投中获得了可观的奖励。你可以获得世界上最好的收益,并获得关键协议的所有权。通过成为加密货币用户,你正在为未来的牛市做准备。

交朋友。熊市是加密社区在加密行业的冬天挤在一起取暖的时候。是时候找到你的社区和投资节奏,这些将在未来以各种方式得到回报,加密之旅的真正价值在于一路上结交的朋友。

标签:SWAPLEOALEOUSHIStableXSwapaleo币最新消息Kamaleontsushi币什么时候出来的

连日来,各国央行政策制定者密集发声,或表态或评价加密货币的价值。在这些评价中,大致分为两类:一是承认比特币是资产,但不是货币,没有支付功能;一是不承认比特币的任何价值.

1900/1/1 0:00:005月22日至26日,世界经济论坛2022年年会将在瑞士达沃斯举行。此次年会主题为“历史转折点:政府政策和商业策略”。在此次的年度大party中,区块链和加密货币公司已经占据了主导地位.

1900/1/1 0:00:00KNN3 Network是一个web3关系数据图谱解决方案,类似于The Graph,KNN3 提供了 GraphQL API 供 web3 开发者访问,web3构建者可以通过KNN3发现多区块链之间的深度关系.

1900/1/1 0:00:00Layer 2?将在未来数月内看到大量项目和用户涌入。几周前,Optimism?宣布了空投的细节。?zkSync 在官网上确认了他们的代币.

1900/1/1 0:00:00总部位于洛杉矶的增强现实(AR)初创公司 Jadu 完成 3600 万美元 A 轮融资,将用于构建一个游戏平台,让玩家可以通过其?NFT化身在现实世界中漫游.

1900/1/1 0:00:00继互联网大厂、各一线品牌纷纷入局元宇宙后,字节也于近日正式进军这个千亿级别的新市场。4 月 25 日,抖音悄悄开展了一项新业务业务——沸寂(pheagee),该社区致力于「数字时尚」领域的探索.

1900/1/1 0:00:00