今日,DeFi 研究员 0 xHamZ 在其个人社交媒体平台上发布了关于 Waves 的看法,在他看来,Waves 目前正在运行一个不可持续的庞氏游戏,其给出的理由有以下几点:

Waves 以 35% 的年化利率借入 USDC 和 USDT 稳定币,然后用于购买自己的 Waves 代币,以此助推其币价的飙升。

通过抵押 Waves 代币,Waves 可以铸造更多的 USDN 原生稳定币;

通过抵押 USDN 原生稳定币,Waves 可以向用户借入更多的 USDC 和 USDT 稳定币;

为了保持系统稳定,这需要 WAVES 的市值持续增长下去,因此关键在于吸引更多的人将 USDC 和 USDT 稳定币存入其借贷平台;

当无法吸引到足够的 USDC 和 USDT 稳定币存款时,WAVES 代币将失去买入来源,因此将陷入负循环,而当 WAVES 市值低于 USDN 未偿债务时,USDN 将面临脱锚的风险。

以下是他的观点:

WAVES 是加密领域最大的庞氏局。

它以 35% 的年化利率借入 USDC,然后用于购买自己的代币,以此助推其币价的飙升。

为了保持系统稳定,这需要 WAVES 的市值持续增长下去。

Gate.io已上线WAVES/USDT永续合约实盘交易(USDT结算):据官方公告,Gate.io已上线WAVES/USDT永续合约实盘交易(USDT结算),支持1-20倍做多和做空操作,杠杆率可以在下单时自行选择。Gate.io永续合约是全球最活跃的区块链资产合约市场之一,日交易量高达8亿美金,结算类型分为“BTC结算永续合约”和“USDT结算永续合约”两种。Gate.io提示:请用户务必在完全了解风险并能承担风险的情况下参与,Gate.io平台不对投资行为承担担保、赔偿等责任。[2020/11/24 21:53:10]

而 WAVES 的最终结局是崩塌,并且 USDN 将经历脱锚。

WAVES 是一个 layer 1 区块链,它目前的主要用途是铸造 USDN(WAVES 区块链的原生稳定币)。

你可以将 WAVE 和 LUNA/MKR 进行比较,而 USDN 对应的是 UST/DAI。

WAVES 的市值在过去两个月增长了 6 倍,其最初的催化剂是围绕“俄罗斯以太坊”的叙事,而其表现大大超过了 ETH。

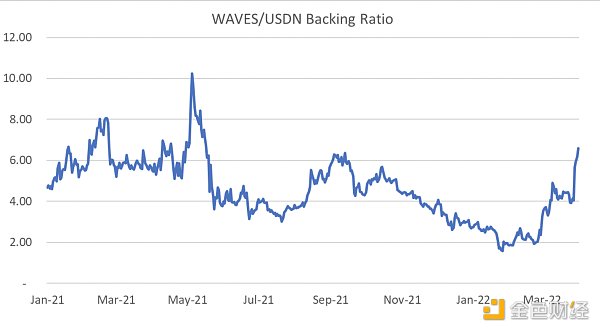

WAVES 需要扩大市值,这样它就可以发行更多的 USDN。该生态系统的健康度定义为 WAVES 市值/USDN。这个比率表明,该系统可以发行多少数量的 USDN。我们已经看到,一旦比率达到 2.5 倍,USDN 供应就会减少,这是最低的目标。

Waves设立了300万美元的赠款基金 以促进跨链互操作性:Waves协会在今日宣布了一项新的跨链互操作性开发激励计划。激励池包含100万个Waves代币,以开发互操作性和跨链通信的解决方案,截至发稿时价值约300万美元。赠款将分为三种类型:公开赠款、通过黑客马拉松分配的赠款和以Waves为重点的赠款。

Waves协会主席Sasha Ivanov发言指出:“Waves协会旨在支持独立开发人员开发互操作性解决方案,特别是那些跳出框框思考的人。通过添加专用区块链和本地代币作为附加层来解决互操作性只会导致更复杂的情况,从而削弱了所提出解决方案的潜力。”据悉,Waves生态中的跨链协议Gravity已接入包括ETH,Waves,TRX等多条公链。[2020/10/22]

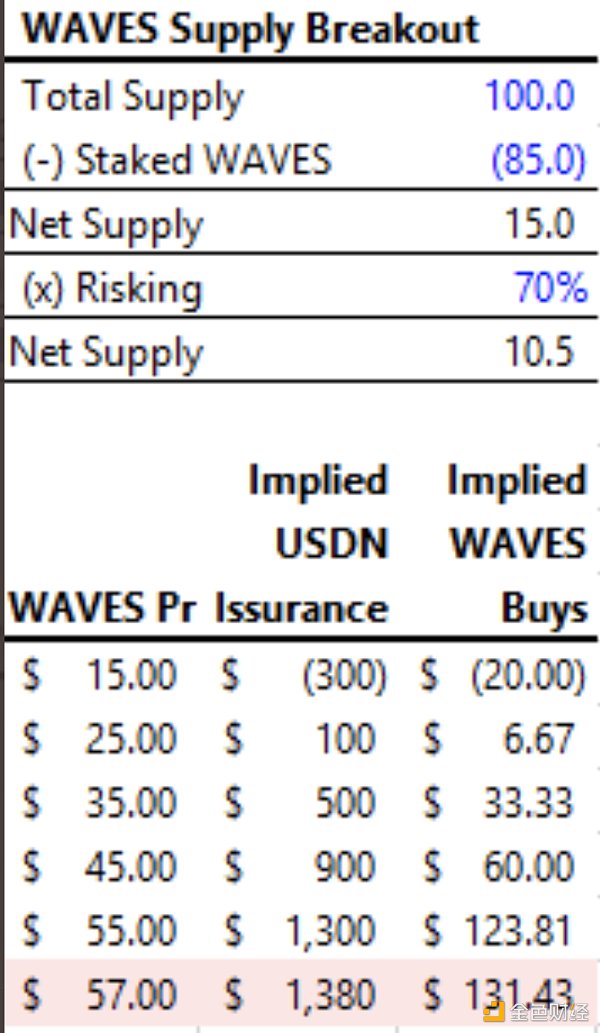

由于价格暴涨,WAVES 创造了更多的 USDN 发行能力。假设目标值是 2.5 倍,WAVES 就可以多发行 13.8 亿 USDN。

这个目标值的 USDN 收益率将为 5.4%,而 AAVE 上的 USDC/USDT 供应利率为 3.5%。

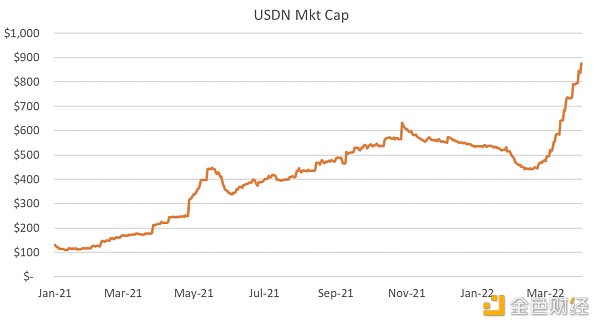

我们最近看到,USDN 以史上最快的速度被铸造着。

动态 | wave使用Vostok作为新的企业区块链解决方案:根据7月18日发布的新闻稿,Waves将开设一个名为Waves Enterprise的新公司部门,该部门将采用与之同名的企业区块链解决方案。Waves企业解决方案是一个面向需要处理包含私有信息的数据集的业务的管理系统。

根据报告,VST令牌将是Waves企业的实用令牌,并将用于交换各种基于网络的服务。[2019/7/19]

在过去的 4 周里,USDN 的市值从 4.75 亿美元增长到了 8.75 亿美元,增长幅度达到了 85%,而同期的 DAI 市场规模却下降了。

为什么有人会想要持有 USDN ?

USDN 由 WAVES 支撑

WAVES 的原生质押率为 3.13%

USDN 收益率 = WAVES 原生质押率 (x) 支撑倍数

目前 USDN 收益率为 3.31% * 6.60 x = 21.8%

而随着更多 USDN 的发行,这个收益率将会下降。

为了让火车保持在轨道上,WAVES 的市值需要保持持续增长。

动态 | 加密货币平台Waves或在数周内与马耳他政府达成协议以实施区块链技术:据cryptovest消息,加密货币平台Waves今日表示已经与马耳他政府谈判,以在各个公共和商业领域实施区块链技术,包括医疗保健、土地登记、投票等方面的用例。财政部长Silvio Schembri暗示,马耳他政府可能会在未来几周内与Waves达成协议,但目前没有公布更多细节。[2018/9/13]

一旦支撑倍数开始下降,USDN 的收益率将会下降。

在支撑率为 6.6 倍时,USDN 的收益率为 21.8%,而支撑率降低至 2.5 倍时,USDN 的收益率就降到了 5.4%。

当收益率较低时,就会有资本外逃的风险。

下面,我将向大家介绍,WAVES 团队是如何利用杠杆来应对大规模供应短缺的。

以下是流程:

在 Vires 协议上存入 USDN;

在 Vires 协议上借入 USDC;

将借来的 USDC 转账至币安;

利用 USDC 购买 WAVES;

将 WAVES 转换为 USDN;

重新开始;

你可以通过链上数据追踪到这些行为。

“Hodl Waves”报告总结比特币历史上三次大波动:金融服务贷款公司Unchained Capital发布了名为“比特币数据科学:Hodl Waves”的报告,报告分析了BTC数年的UTXO网络分布式总账,发现比特币历史上有三次大的波动:

第一次在2009年1月至2011年6月,0美元上涨至33美元;

第二次在2011年6月至2013年12月,33美元上涨至1K美元;

第三次也是最大的波动发生在2014年至2017年12月,比特币从1K美元上涨至19K美元。

报告发现2017年有20%的比特币是多年来首次进行交易,研究人员解释发生此种现象的主要是BCH硬分叉和SegWit软分叉、ICO以及获取收益。[2018/4/19]

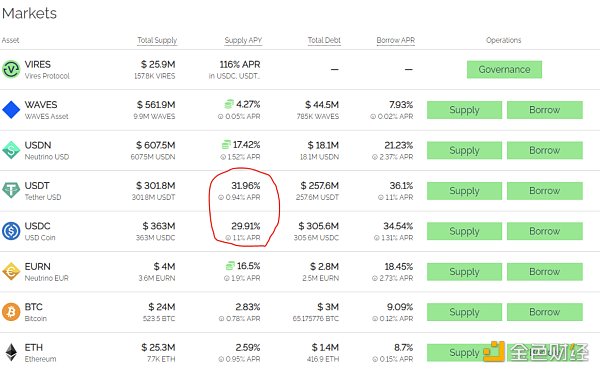

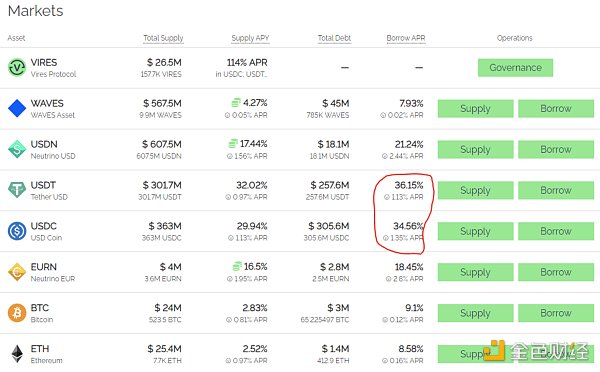

简单来说,Vires 是 WAVES 公链上的 AAVE 等价物,它目前管理了 USDN 总量的 70%(目前超过 6 亿 USDN)。

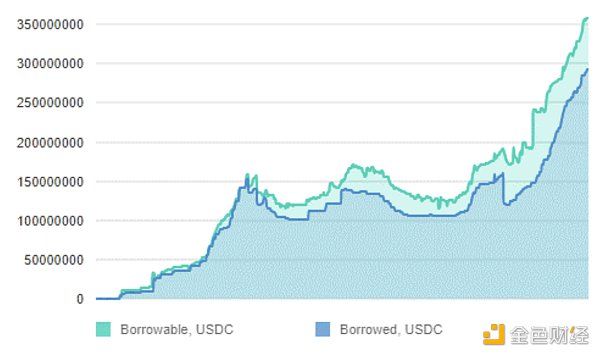

它还允许 USDC/USDT 的借贷业务。目前 Vires 平台上的 USDC 供应 APY 利率为 30%,这个利率目前超过了任何其他收益协议。

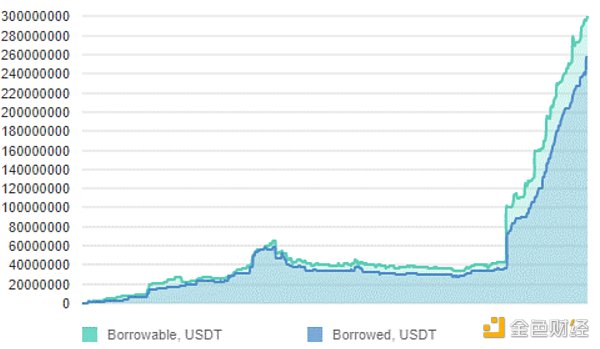

在过去的两个月里,Vires协议上的 USDC/USDT 借款变得疯狂,借款利率超过了任何其他链上的收益协议利率。

那是谁在借钱呢?为什么要这么做?

WAVES 一直在以抵押 USDN 的方式在借入 USDC 和 USDT。WAVES 将这些借来的 USDC 和 USDT 发送到币安,然后用于购买 WAVES。接着,他们将买来的 WAVES 转移到自己的钱包中,再用于铸造更多的 USDN。

再然后,他们将铸造出来的 USDN 抵押在 Vires.Finance,以借入更多的 USDC/USDT 稳定币。

重复以上过程。

问题在于,WAVES 必须要吸引用户将 USDC 和 USDT 存入到 VIRES 协议,这样他们就可以通过新铸造的 USDN 借入这些稳定币。

这自然要求他们提供高于市场的利率,以激励人们将 USDC 和 USDT 存入到 VIRES 协议。

WAVES 代币有 1 亿供应量,其中 85% 处于质押状态,这使得流通的 WAVES 只有 1600 万,再加上一些持有者不会出售等原因,我们可以假设有 1050 万 WAVES 是可交易的,当只有 10.5% 的代币可用于交易时,那么这个市场就变得很容易操纵。

但你要让这个计划成功,你需要吸引“木偶”将他们的 USDC 存入到 Vires。

因此,WAVES 的市值是受到 USDC 供应池限制的。

一旦 USDN 达到其目标支撑倍数,USDN 的发行最终将会停下脚步。

而一旦达到目标,就再也没有 WAVES 购买计划了。

整个循环会快速灭亡。

如果 WAVES 的价格下降到足够的程度,WAVES 的市值可能会低于未偿付的 USDN。

这意味着 USDN 会资不抵债,并发生脱钩。

如果 USDN 脱钩真的发生了,那么存入 USDC 的用户将面临巨大的损失,这将是一场灾难。

我把这个计划称为庞氏游戏,是因为整个计划是依靠借来的钱支撑的。

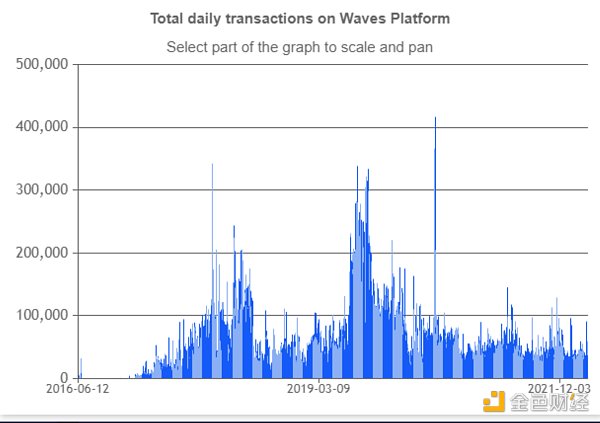

系统本身没有有机活性。

你只需查看 Waves 平台近期的交易计数就知道了。

每隔 2 天时间,在美国东部时间晚上 10 点至 12 点,WAVES 就会发行 USDN,借入 USDC,然后用于购买 WAVES。

这种高成交量/价格走势,正在诱使日内交易者进入动量多头模式。

而韩国交易所一直是 WAVES 交易量最大的地方。

庞氏局还在继续。

以下是链上数据证据:

借入 USDC/USDT

https://wavesexplorer.com/tx/32 Ng2 T4 URX5 GsZszGwq5 nwFFtjB3 NtFotDEJPfeyzYV8

https://wavesexplorer.com/tx/5 A9 PKtnvf2 w6 WdEWTfuNE1 Waq6 J8 gwpEXGntAX7 ZTqjJ

将 USDC/USDT 转移至以太坊

https://etherscan.io/tx/0 xfff2 bf6 dd9 ad3 a222450 bf211 b6 e8 c30 ca5 cafe9361 da74 eeb5 a52 d6934 cb7 a4

从币安提取 WAVES 到原生 WAVES 钱包

https://wavesexplorer.com/tx/2 GxRVurxUjUogb3 aquzTbtNESdJkoucTYsKsy96 D9 vhH

https://wavesexplorer.com/tx/8 soLgy8838 tJUncVWmARqe7 Hm3 rxsmTiZCQSZrvApxLH

https://wavesexplorer.com/address/3 PJKKT7 gsWiPBJj11 gkF3 Xv7 gKt8 s2 WPdTr/tx

继Libra(Diem)项目被收购之后,Meta转向新的虚拟货币——扎克币(Zuck Bucks).

1900/1/1 0:00:00元宇宙强调数字空间、虚拟世界,但是并不是说只是数字空间、虚拟世界,而是可以实现虚拟世界和现实世界、现实社会的交互,可以实现以虚强实.

1900/1/1 0:00:00随着 NFT、DAO 和玩赚游戏越来越火,DeFi 市场最近的确有些黯然失色。数据不会说谎,DeFi 代币市值已经从 2021 年 5 月高点暴跌了 75%,即使是一些长期支持 DeFi 行业的人也不得不承认,市场表现与去年相比差距明.

1900/1/1 0:00:00算法稳定币在业内一直是一个非常具有争议的话题,创造一种价值稳定且不与其他资产挂钩的数字货币,真的有可能实现吗?去年11月份.

1900/1/1 0:00:00今天,我们将深入探讨创业者如何利用 Web3「生态 Grant」(用资金激励生态项目),在与风险投资基金交谈之前打造出一个 MVP(最简化可行性产品).

1900/1/1 0:00:00与Cosmos不一样的是,在LayerZero中,区块头是由一个独立的预言机提交,而在Cosmos中,主链统筹区块头.

1900/1/1 0:00:00