分层货币的概念并不是什么新鲜事物,Nik Bhatia 在他的《分层货币》一书中总结了他关于该主题的想法。从本质上讲,我们的货币体系是建立在多层货币之上的,我们的中央银行拥有的保证金可为政府对公众的负债提供担保。换句话说,中央银行发行货币的前提是:我们可在需要时赎回我们的存款,且相信央行有能力储存我们的货币价值、保持它的可互换性和在世界各地使用,并用储备来支持它 (在实践中很可能并非如此,因为货币基本上是凭空创造出来的)。

政府创造货币的能力往往会让我们陷入麻烦:即所谓的货币贬值。每当增发一次货币,它的价值就会变得更低。印钞越多、货币的价值越少、价格随之上涨、继而更多的货币被印出,这产生了一种恶性循环。

加密货币分析师:CBDC仍可被审查 其目的只是为了消除现金:中央银行数字货币(CBDC)已经成为加密货币界和金融界越来越热门的话题。加密货币分析师Tone Vays认为,CBDC可能是走向无现金的第一步,但同时CBDC也没能提供像比特币这样的假名货币所能提供的优势。Tone表示:“CBDC仍将是可充公的,如果银行希望它们被审查,CBDC仍将被审查,所以什么都没有改变。这一切都是为了消除现金,这种情况越早发生,比特币就会越早‘起飞’。”(Cointelegraph)[2020/7/12]

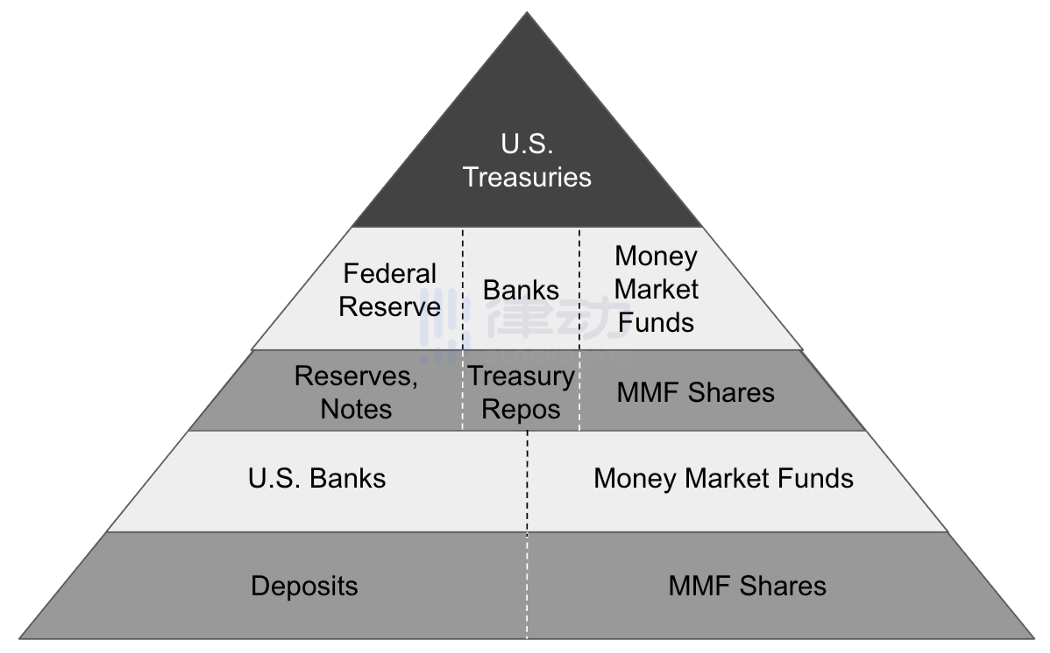

摘自 Nik Bhatia 的《分层货币》

作为世界储备货币,它也有公平的负担份额。这可能是美国出现逆差的主要原因,我们的货币总是被需要的,其长期稳定性使其成为任何交易、交易和储备货币地位的核心。这是怎么变成这样的,又为何没有改变呢?

加密货币分析师:交易所持有的ETH数量处于历史高点 对价格不利:加密货币分析师Ceteris Paribus在推特表示,交易所持有的ETH数量“基本上处于历史最高点”,达到约1800万枚。分析师推测,这一趋势可能会看跌以太坊的价格,因为这或表明投资者出售加密货币的倾向增强。[2020/5/17]

1944 年布雷顿森林协定,要了解货币政策的历史,请查阅《金融之王》(Lords of Finance)

简短的答案是二战之后出现的货币体系。更长的解释来自于对人类交易历史的研究。为了省去对过去使用硬币、宝石和贝壳交易进行描述的长篇累牍(虽然它们非常有趣,但可能会占用较长篇幅),我们从废除金本位制之后继续研究。

声音 | 加密货币分析师:美国“扩表”计划会增加比特币的市值:加密货币分析师Rhythm今日发推称,美国扩大资产负债表的计划会增加比特币的市值。美国联邦储备委员会主席鲍威尔表示,美联储将很快宣布增加储备的措施。Rhythm表示,“量化宽松是刺激经济的手段。然而,印钞唯一能刺激的就是比特币市值的增长。”[2019/10/9]

二战后,各国货币与黄金的标准化重量挂钩,原因有很多,但都有变数。美元保持在每盎司黄金 35 美元的价值,所有其他国际货币则与美元挂钩。在美国像其他国家一样放弃金本位制之后,为时已晚。时间已经过去太久了,世界需要美元。但美联储印刷的美元只够供给国内使用,这导致了 Bhatia 所说的「离岸」美元——在美联储管辖范围之外创造美元。这可以采取以美元发行的私人信贷额度的形式,或者在紧急回购工具和其他类似工具的情况下。简而言之,美元作为储备货币的地位在很长一段时间内都不会消失。全球金融体系总是需要美元。

数字货币分析师肖磊评巴菲特:如果他再活十年,投资比特币的可能性非常大:数字货币分析师肖磊今日发文称:“未来如果巴菲特能再活十年,投资比特币相关企业的可能性非常大,我不知道他会选择投资交易所,还是选择投资钱包,或者是类似于比特币银行业务,总之,他可能会投资手上握有大量比特币及比特币业务的企业,就像他对富国银行、美国银行等企业的投资一样。如果严格说起来,巴菲特已经投资了比特币行业,因为高盛等已经介入到了比特币的业务。”[2018/5/12]

当其他国家需要美元时,他们可以通过回购协议(Repo)或其他贷款工具来满足需求。回购协议是指一家持有美国国债的银行将其作为抵押品交给另一家银行,而后者又向前述银行提供流动性 (现金)。然后,银行返还这些资金并附加一个名义利率 (这就是联邦基金利率和伦敦银行同业拆借利率(LIBOR)相关的地方),并收回他们的抵押品。其他形式的贷款工具可以是无担保的(即不需要抵押品)。最后,货币市场基金(MMF)是一组高流动性的证券,其每份净资产价值(NAV,即面值)为 1 美元。这些之所以存在,是因为美元随着时间的推移做了一些不可思议的事情,它保持了它的储备地位。通过充当流动性之王,美元延续了这种地位。

由于与大流行相关的冲击,美联储实施了所谓的 QE。在这种情况下,美联储购买国债,以向需要的银行提供流动性——这增加了货币供应。目前,我们正在进入「紧缩」阶段,一旦现金返还给美联储,美联储就会销毁现金,而不是用现金购买更多国债。

越来越多的人意识到普遍且持续的通货膨胀。我们是如何走到这一步的?现代货币政策控制通货膨胀的能力似乎非常有限:为了真正控制通货膨胀,美联储需要提高利率,实施会伤害所有人的紧缩措施。而对我们的政策制定者来说,比起 10 年后发生的事情他们更担忧选举,因此扩大货币供应量比缩减货币供应量更容易。当美国国债收益率明显低于通胀率时,美元是一种价值储存手段吗?如果美国国债与黄金一起坐在货币金字塔的顶端,担保美元的价值,那么美元贬值、通胀上升以及相对于通胀而言的低收益率的组合,几乎肯定会导致价值恶化,至少在理论上是这样。

在动荡时期,美联储依靠量化宽松 (QE) 来维持经济平稳运行。在量化宽松政策中,美联储从银行购买国债,手中留下现金。这些现金被用来支付任何紧迫的支出。所以人们才说,量化宽松就像印钞一样。美联储只是用现金注入系统,在已经非常低的利率下,继续扩大供给。

最后,关于交易对手风险的几点思考。我们的金融体系是深度交织的,从 CLO、CDO、CBO,到贷款和掉期的基本形式——这个系统纠缠在了一起。这就是为什么我们的系统是如此脆弱,只需要一个大风险就能沉没整个系统。

更糟糕的是,我们似乎不允许事情自然而然地结束:「大而不能倒」只会向私营部门表明,在最坏的情况下纳税人会提供帮助!

Bhatia 的精彩著作非常优雅地概述了货币的层次结构: 金字塔顶端是黄金和美国国债。他进一步指出,bitcoin(有意被设计为黄金) 可以取代黄金的地位,或者,如果美国财政部处于这个金字塔的顶端,银行将能够发行由 bitcoin 本身支持的新形式的货币。

bitcoin 和黄金具有一些共同特征,Bhatia 和其他作者都已经恰当地指出了这一点。目前流通中的 bitcoin 数量超过了未来潜在的可铸造或可开采数量——这意味着不可能出现通货膨胀和贬值。与世界上绝大多数黄金供应量高于未来供应量的情况类似。学者们将这种难以发行或创造的货币称为「硬通货」。最后,也是加密世界的核心: 黄金没有一个中央发行人。bitcoin 也没有一个中央发行人,它是去中心化的,任何人都可以开采。这意味着,bitcoin 可以抵御通货膨胀,并抛开任何关于贬值的担忧。

原文标题:《Layers of Money: Thoughts on Crypto, US Dollar, and Inflation》

原文作者:Mirza Suleymanov

原文编译:0xCC

区块链项目Chainlink将智能合约与现实世界数据连接起来,垄断了预言机市场。对智能合约和预言机的需求是相互关联的,因此无论哪个智能合约区块链成功,都可能导致Chainlink的增长。就其本身而言,智能合约是相当基础的.

1900/1/1 0:00:001月18日,微软发布声明称,将以全现金方式斥资687亿美元收购游戏巨头动视暴雪,这将成为微软有史以来规模最大的一笔收购,同时也将改写游戏行业的收购纪录.

1900/1/1 0:00:00随着Twitter上的争论不断,大多数技术创始人和风险投资人现在已经选择了一个阵营。Web2.0或web3?web3的支持者认为它是互联网的未来,基于区块链的产品将在未来几年内完全取代Web2.0.

1900/1/1 0:00:00固定利率协议百家争鸣 DeFi 中利率收益资产无处不在,诸如借贷、AMM LP 交易手续费、协议锁仓奖励、流动性挖矿、收益聚合??等等,但是区块链上的利率都是由市场力量动态决定,变化十分剧烈.

1900/1/1 0:00:00一张 .jpg 卖出几百万美元,NFT 是新的 Beanie Babies 吗?每次讨论 NFT 时,美国网友和媒体总喜欢带上这个我们有点陌生的比喻.

1900/1/1 0:00:00近日,央行正式官宣,数字人民币交易额突破875亿元,数字人民币APP已经支持深圳、成都、苏州等国内几十个城市的数字人民币支付应用.

1900/1/1 0:00:00