随着比特币持续大幅波动,人们也倾向于从诸多解读中寻找更可靠的“价值发现”逻辑。作为以数据为基础的研究机构,ArcaneResearch也从宏观经济、交易及链上数据等方面,为我们解析了比特币自“3·12”大暴跌以来的“恢复情况”,同时寻找出下一个可能的“上涨点”。其核心观点如下:上涨70%后,币民仍无法摆脱“极端恐惧”;期现逆价差表明市场看跌;币价波动率已达年度峰值且仍将持续;BTC换手率摆脱低谷,或带来上涨可能;预测:BTC6月份涨破1万美元的概率只有16%。

01上涨70%后,币民仍“极端恐惧”

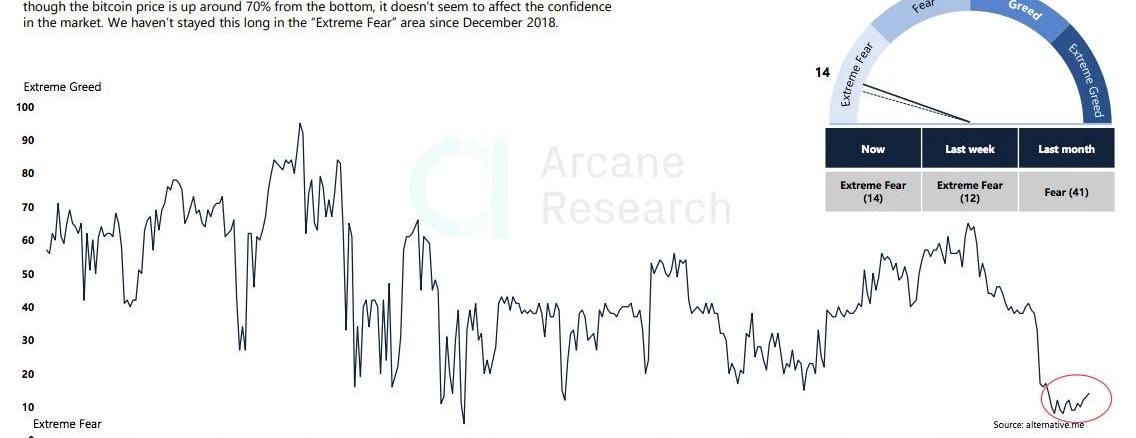

我们经常听到每日的恐惧和贪婪指数,但恐怕只有拉长周期看,我们才能真正了解这个数据的意义。下图展示了比特币一年来的恐惧和贪婪指数,纵坐标从下到下代表了从极端恐惧到极端贪婪。

BTC合约多空持仓人数比为0.81,期权数据显示多军信心较高:分析师表示,截至6月16日10:30,根据OKEx交易大数据,BTC合约多空持仓人数比为0.81,市场做空人数有所增加,空方优势增加;交割及永续合约持仓总量降至500万张平台暂时企稳,季度合约基差有所缩减,永续合约资金费率变为负值,市场空方势力有一定增强;市场主动交易活跃度降至一般水平,短线行情或有所拉锯;BTC交割及永续合约精英持仓方面,做空账户比为54.00%占据优势,空头持仓比为17.37占据优势,精英账户空方实力占优。而从期权合约数据来看,看涨/看跌主动买入量比高达21.1,主动买入看涨期权人数占据优势,显示了期权市场对未来行情看好情绪较高。[2020/6/16]

Source:Alternative从图中可以看到,一年来只出现过两次“极端恐惧”,第一次发生在去年8月上旬,比特币发生暴涨暴跌,于是市场出现了极短暂的极端恐惧。这第二次便是“3·12”大暴跌的后两周。尽管比特币价格已经从最低点上涨了约70%,但并没从根本上扭转市场的信心,两周来恐惧和贪婪指数分别为12和14,仍处于极端恐惧。如此长时间的恐慌在2018年12月也曾出现过,彼时,比特币在一个月之间减半,一路下跌至3200美元的底部区间。这在侧面上说明,对于当前的市场参与者而言,3800-6000美元的比特币许是其心理预期的最低值。Odaily星球日报注:恐慌指数阈值为0-100,影响因子包括:波动性、市场交易量、社交媒体热度、市场调查、比特币在整个市场中的比例和谷歌热词分析。

24小时BTC全网合约成交数据显示:空方占优:据合约帝数据显示,最近24小时BTC全网合约成交量中开多比例为49.59%,开空比例为50.41%。主流合约交易所中,Huobi季度开多比例为49.52%,开空比例为50.48%;OKEx季度开多比例为50.52%,开空比例为49.48%;BitMEX合约开多比例为48.97%,开空比例为51.03%。[2020/5/19]

02期现逆价差表明市场看跌

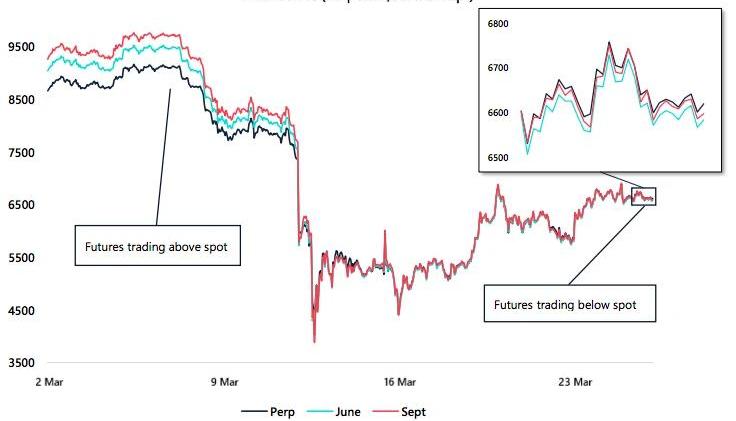

“3·12”大暴跌给比特币期货市场带来了两大显著变化:一是交易量暴跌;二是出现期货的成交价低于其标的现货的反常现象。Skew数据显示,BitMEX平台XBT/USD永续合约的未平仓合约跌至55000枚BTC,创18个月以来新低。另据TokenAnalyst的数据,过去两周从BitMEX撤出的比特币数量超过了存入的比特币数量,导致该平台的比特币净流出6.7万比特币。期货交易量反映的是合约市场交投氛围低迷、市场主力暂时休整;而在传统的股票市场中,股指期货相对于现货指数出现逆价差,是股市走熊的信号。因此,ArcaneResearch表示,这对于比特币来说不见得是个好征兆。

24小时BTC全网合约成交数据显示:多方占优:据合约帝数据显示,最近24小时BTC全网合约成交量中开多比例为50.53%,开空比例为49.47%。主流合约交易所中,Huobi季度开多比例为50.13%,开空比例为49.87%;OKEx季度开多比例为49.45%,开空比例为50.55%;BitMEX合约开多比例为51.45%,开空比例为48.55%。[2020/4/1]

暴跌前,6月和9月的BTC期货价格高于现货价格,现在则反过来但这样的市场不乏套利的机会。ArcaneResearch指出,这对于希望准备建仓的多头而言是个好消息,这意味着他们可以相对轻松地期货价格回归的溢价。03币价波动率已达年度峰值且仍将持续

动态 | 数据显示:11亿枚TRX自Upbit转至一未知地址:据Whale Alert监测,北京时间13点18分起,11笔共11亿枚TRX(价值近1700万美元)自Upbit交易所(TDU1u开头的地址)转至一未知地址(TDU1u开头的地址),单笔1亿枚TRX。此外,今日12点57分,逾122.4亿枚BTT(价值逾356万美元)自Upbit转至该未知地址。12点6分,34.2万枚ETH自Upbit转至0xa0987开头的地址。目前,暂不清楚是否为交易所整理钱包所致。[2019/11/27]

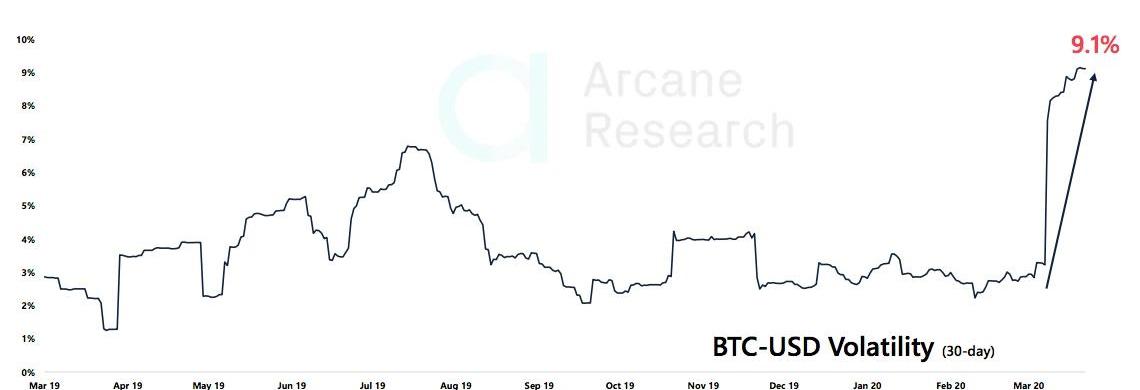

合约玩家离场的一大原因,在于比特币当前的高波动性。从Cryptowat.ch的数据看,比特币价格的30天波动率已经达到一年来的最高水平,目前已超过9%。波动率越高,资产收益率的不确定性就越强。ArcaneResearch指出,在全球经济动荡的系统性风险下,比特币的价格走势未来仍难平稳,故此建议市场参与者应谨慎行事。

分析 | 数据显示:印度加密交易量加速增长:尽管监管不确定性和印度储备银行(RBI)施加的银行限制,但印度加密货币交易量仍在加速增长。全球贸易平台和服务提供商也一直在扩展其业务以服务印度用户。Paxful报告称,其P2P比特币市场BTC/INR交易稳步增长。截至10月26日的一周,比特币交易量为85个,较前一周的75个增长了13%。相比之下,在截至去年10月27日的一周内,只有7个比特币在该平台上交易。P2P市场Localbitcoins报告称,在截至10月26日的一周内,比特币交易量为146个比特币,前一周为143个比特币。(bitcoin.com)[2019/10/28]

Source:cryptowat.ch

04BTC换手率摆脱低谷,或带来上涨可能

ArcaneResearch还为我们介绍了个不太常见但颇有意思的指标:Velocity,数据来自长期对这项指标进行监测的机构Bytetree。比特币网络速率指的是比特币换手的速度,观测周期为12周一次,单位为0-2000%。如果比特币在12周内的速率是1000%,就意味着每年比特币循环流通10次;高网络速率意味着比特币的流通速度更快,市场情况也更好。据Bytetree统计,2013年以来,只有5次遇到速率低于600%的“历史危险水平”,分别是2014年3月30日、2018年8月1日、2019年3月13日、2019年8月20日-上上周。通常情况下,低速率往往导致价格下降。不过幸运的是,就在上周,我们能看到,比特币已经走出了600%的低速率,ArcaneResearch认为,这可能是一个看涨信号,表明比特币正在大量移动并发挥资金融通的正向作用。

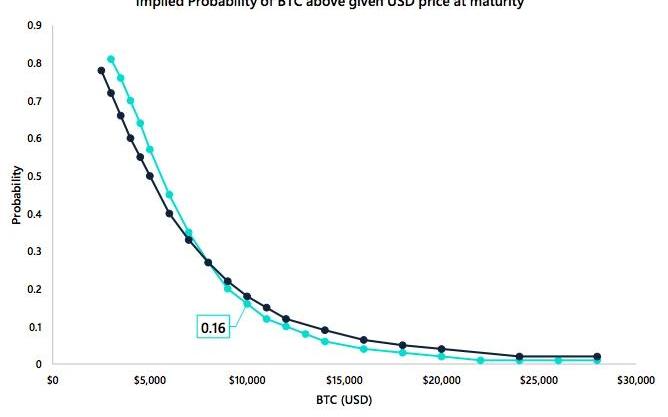

05预测:BTC6月份破万的概率只有16%?

根据Skewmarkets的数据,3月29日,比特币期权合约的Put/Call的比率已达到1.10,这是自3月13日以来的最高水平。在传统金融市场,Put/Call比率若高于0.7-1的范围,则表明空头压力很大,因为交易商更有可能卖出,而不是买进。这种抛售压力可能有很多原因,其中最主要的是对价格下跌的预期。在“3·12”大暴跌前,这一比率一度飙升至1.39,为过去3个月来的最高水平;在达到1.39的两天后,比特币的现货价格从7800美元跌至4000美元以下。与此同时,比特币的Put/Call比率也降至1.08以下。到目前为止,这一比率重新上升至1.10,这或许意味着,比特币的价格前景并不乐观。

另据Skew数据,各期权平台价格表明,到2020年6月底,BTC突破10000美元的可能性只有16%,而低于5000美元的概率则高达80%。但用期权价格预测标的价格,在传统金融市场中也难说奏效,更何况在金融衍生品市场尚未成熟的数币市场。所以,我们姑且对这个数据一笑置之。

近一周Tether增发了5.4亿USDTTether市值突破60亿美元Tether在以太坊上新增印钞1.2亿USDT三月以来,USDT的增发频率突然增加,单月新增印钞的次数超过20次.

1900/1/1 0:00:00编者按:本文来自区块律动BlockBeats,作者:0x66,Odaily星球日报经授权转载。比特币下跌,全网算力下降,矿机关停.

1900/1/1 0:00:00\n    哈喽大家好.

1900/1/1 0:00:00编者按:本文来自中国互联网金融协会,作者:NIFA,Odaily星球日报经授权转载。2017年,人民银行会同中央网信办等七部门发布了《关于防范代币发行融资风险的公告》,明确虚拟货币交易和ICO行为是非法金融活动,并开展清理整顿工作.

1900/1/1 0:00:00编者按:本文来自互链脉搏,作者:金走车,Odaily星球日报经授权转载。3月31日,小米与尚乘财富旗下香港虚拟银行天星银行正式开启试营业,天星银行是继众安银行后第二家开启试营业的香港虚拟银行。如果不出意外,还有6家虚拟银行将逐渐推出.

1900/1/1 0:00:00比特币周内净流出资金近3亿美元;周内涨跌幅达20%,大额转账下跌15%,活跃地址上涨17%;全网算力略有回升,难度调整系史上第二降幅。二级市场比特币低位盘整,但涨跌幅仍达20%本周比特币持续盘整,7日涨幅仅有-0.9%.

1900/1/1 0:00:00