编者按:本文来自头等仓区块链研究院,作者:EmilioFrangella,翻译:Tracey_头等仓,Odaily星球日报经授权转载。过去一周,DeFi承受巨大压力。全球流行病新冠肺炎造成局势动荡,不确定的经济政策,大国严格的隔离政策,致使全球金融市场暴跌,加密市场也未幸免。3月12日至3月13日,所有加密资产暴跌50%~60%。尤其ETH,24小时从193美元一路狂跌至95美元。

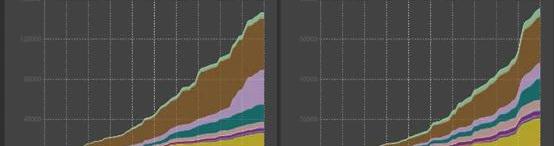

3月12日至13日,ETH价格下跌,来源:glassnode突然的价格下跌如多米骨诺牌般,带来一连串效应,以太坊网络迅速被堵塞。燃料价格瞬间飙升至200+gwei,许多投资者从熟称避风港的稳定币撤资。尤其在DeFi领域,去中心化协议涌现前所未有的交易量。一边是Uniswap和Kyber均创下历史新高,一边是贷款协议难以跟上清算的步伐,预言机运营商使出浑身解数推动一个堵塞的网络更新资产价格。

3月13日,燃料价格升至400gwei,来源:glassnodeDeFi从未经历如此大场面,DeFi的组合性被推至意外测试之下。一场异乎关键的测试展开了,尤其对于Aave而言。Aave仅运行了两个月,在如此短的时间内又出现了爆炸性增长,给应急程序带来的压力可想而知。压力测试的结果如何?可以吸取什么教训?利好

调查:新兴市场高达75%的投资者希望投资加密货币:3月4日消息,消费者情绪公司Toluna调查显示,亚太和拉丁美洲新兴市场高达75%的投资者正在寻求增加对加密货币投资的敞口。来自 17个国家/地区的9000人参与了此次调查。其中, 32%的受访消费者信任加密货币,而在美国和欧盟等发达市场中这一比例仅为14%。数据表明,导致投资策略存在广泛差异的两个主要因素可能是对加密市场的认识和理解。尽管61%的受访者表示他们了解加密货币,但只有23%的受访者表示他们熟悉该资产类别。新兴市场中只有25%的投资者认为加密货币风险太大,但无法涉足;而发达市场中42%的投资者认为加密货币风险过大。(Cointelegraph)[2022/3/4 13:36:47]

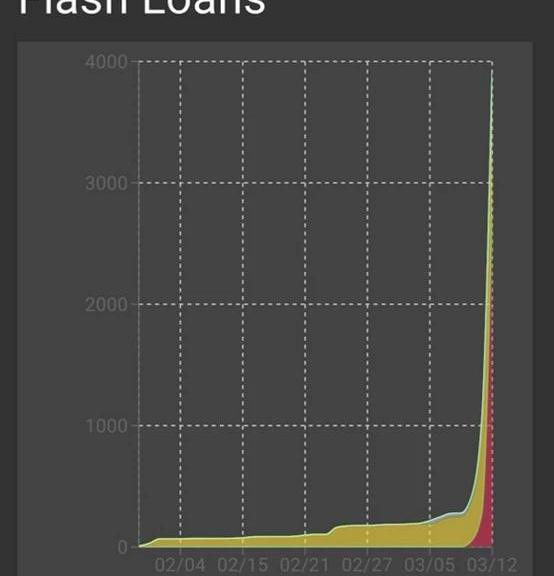

DeFi方面DeFi存活下来是一个巨大奇迹。纵观全局,我们见证了协议对一连串事件的迅速反应,适应了由区块空间原始需求引致的结算层极端情况。其实,用户愿意支付高达400+gwei燃料费提交交易,这是利好。也就说,即使缴纳高额的手续费,交易依然有正收益。也就意味着,DeFi是一个有着极大需求的生态系统,它将一直存续下去。Aave方面Aave在这次币价危机中,异军突起。由于及时地与DefiSaver整合,所以能支持MakerVault所有者自我清算或自动去杠杆化头寸,于是闪电贷出现了爆炸式增长。随着用户使用DefiSaver功能去杠杆化CDPs,短短几小时,ETH的闪电贷总量从270ETH飙升至12500ETH。

当前加密货币总市值约为1.89万亿美元:据金色财经数据显示,全球加密货币总市值约为1.89万亿美元。加密货币市场中占比排名第一的是BTC,市值约合8822.64亿美元,当前市值占比为46.63%;

BETHER排名第二,市值约合5058.21亿美元,当前市值占比为26.73%;

ETH排名第三,市值约合2014.93亿美元,当前市值占比为10.65%。[2021/2/12 19:37:55]

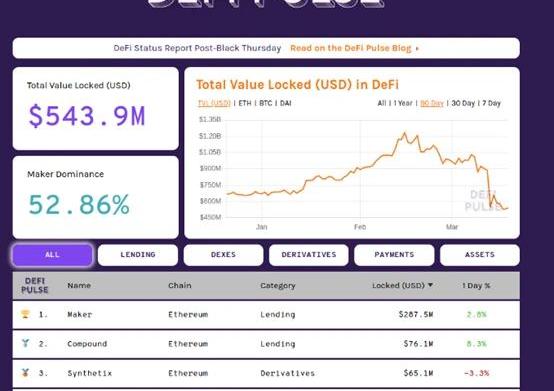

闪电贷插针闪电贷的迅速增长带来了一个正面的结果:24小时内,储户的收益增加了8.5倍。也就是说,储户在Aave储存ETH获得了年化12%的收益率。虽然这种极端闪电贷交易量由市场来决定,很难一直持续,但Aave还是为整个DeFi领域的ETH储户带来了最高的收益率。由于闪电贷的出现,Aave目前拥有ETH市场最高的储户收益率此次危机产生的另一个正面结果是,Aave保住了锁定在平台上的大部分资产。与其他协议相比,Aave可以由多种资产作担保品,使得Aave协议不易受DAI问题的影响。由于关闭MakerVault的用户,对DAI产生了很高需求,所以许多其他借贷协议的TVL币价持续下跌。因为流动资金所有者取出加密资产,Uniswap也流失了大笔流动资金。最终,Aave挤进DeFiPulse排名的第四位。

DeFiPulse排名另一个正面的结果是,协议获得迄今为止最高的手续费,仅24小时内就达到了114ETH,相当于14,500美元。一部分原因是闪电贷的出现,另一部分原因是用户为避免清算,偿还了他们的头寸。即便用户紧急偿还了贷款,但协议中的贷款总额仍在不断上升。

国际刑警组织手册向卧底特工提供交易和扣押加密货币的建议:金色财经报道,黑客组织Anonymous泄露了一份关于在暗网市场买卖生化武器的国际刑警组织手册,其中包括向卧底特工提供了有关交易和扣押加密货币的建议。该文件还指导了执法人员如何扣押被犯罪污染的加密货币。[2020/7/17]

今日的Aave借款和还款弊

DeFi方面这次币价危机,反应了对于目前的结算层来说,DeFi当前的生态过于庞大。我们需要以太坊来扩容,因为当底层被堵住了,DeFi协议就难以正常工作,并且随着DeFi增长,协议会越来越复杂。举例,分析预言机问题。对DeFi来说,最重要的是报出正确的最新价格。这样用户能够及时触发清算,避免资金损失。由于燃料价格突然上涨,预言机运营商很难维护最新价格。特别是,一边MakerDAO预言机在多个小时内报告的都是无效的ETH/USD价格,一边预言机运营商要解决由于网络需求突增,导致交易混乱的情况。这给系统的多个参与者造成了很大的混乱,最终导致Maker在0竞价拍卖中损失了400多万美元的抵押品。

声音 | 加密货币交易员:BTC将达到10万美元等说法没有根据:加密货币交易员The Crypto Dog今日表示,BTC几年之内将达到10万美元;低于6000美元应该买入;6500美元可能是最低值…这些说法都是没有根据的。[2019/12/11]

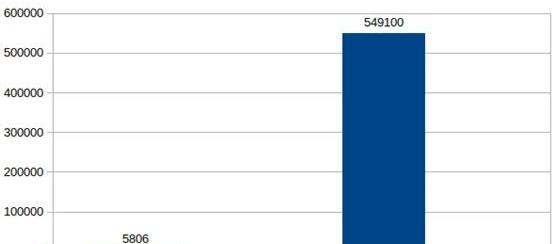

DeFi储户承受巨大压力第二个负面影响是,许多用户由于拥堵,无法调整仓位,众所周知,管理CDPs很困难,即便是最谨慎的用户也会因为价格的突然下跌而措手不及。结果导致,即使理论上能够保住仓位的用户,最终也被清盘,这种情况最好永远杜绝。所以我们需要设计更精致的工具,避免网络拥堵的情况,让用户安心地用自己的抵押品做交易。Aave方面下跌期间,Aave经历了大量的清算。

3月13日星期四的黑天鹅事件,清算资金达55万美元在这次加密危机当中,Chainlink预言机的基础设施运作顺畅。由于运营商无法推进交易,交易一开始,Chainlink参考数据合约的价格就被卡停。运营商不得不取消之前支付正常燃料价格的交易,并启动紧急交易,保持费用更新,费用维持在极高的水平。节点卡了大约两个小时,手续费才缓慢降下来。

声音 | 加密货币分析师:比特币减半将跌破黄金2%的年供应率增幅:加密货币分析师Rhythm今日发推称,在不到半年的时间里,比特币的供应增长率将下降一半。即使它不会改变价格,这也是资金史上的一个历史性事件。比特币将跌破黄金大约2%的年供应率增幅,并低于各国央行的目标通胀率。[2019/12/3]

黑天鹅事件中Chainlink节点支付的燃料费这不怪Chainlink,是以太坊网络内部机制导致,同时这也是一个亟待解决的难题。和往常一样,Chainlink团队高度专业,整晚赶工,系统逐步恢复正常。总之,在使用DeFi协议的预言机网络中,Chainlink预言机基础设施性能更出色。但这还不够,我们需要努力建立一个即使在极端情况下,也能高度稳定的预言机网络。我们还未达到这个标准,但肯定的是,Chainlink会为市场提供最佳的预言机体验。丑闻

DeFi方面这次加密危机,爆发了许多“丑闻”。第一个丑闻,由于Maker拍卖系统设计缺陷,Maker损失逾400万抵押品。综合因素加上管理员可以从0开始拍卖抵押品,允许管理员报价0清算某些Vault,最终导致免费获得抵押品,系统损失惨重。

MakerDAO上的0标价拍卖于是引发了MakerDAO的一系列反应,首先是拍卖挖出的MKR,弥补协议负债。做出应急计划,Maker系统挖掘MKR,在公开市场上出售,弥补坏账。还导致许多Vault所有者冲进市场,抢夺DAI以平仓。导致DAI价格飙升,一度接近1.1美元。为此,Maker立即将DSR从4%降至0%,将稳定费从4%降至0.5%,刺激DAI的铸造。然而,这还远远不够。由于Maker的不确定性,用户没有足够的动力去开新的Vault、铸造DAI。因此,Maker被迫紧急将USDC作为抵押品。虽然是为了帮助Maker稳定代币汇率,而采取的紧急方案,但由于增加了中心化风险,在DeFi社区引起了多方关注。第二个丑闻是多个DeFi协议引发疯狂清算。

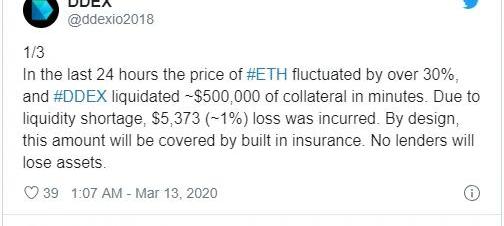

3月13日,1000多万美元债务被以Compound和DyDx的形式清算尽管这不是DeFi的差错,但作为构建者,我们需要提升系统,帮助用户避免损失。Maker并非唯一一个遭受亏损的平台。由于价格的突然下跌,DDEX和Nuo都遭受了少量损失,损失由各自的保险基金承担。

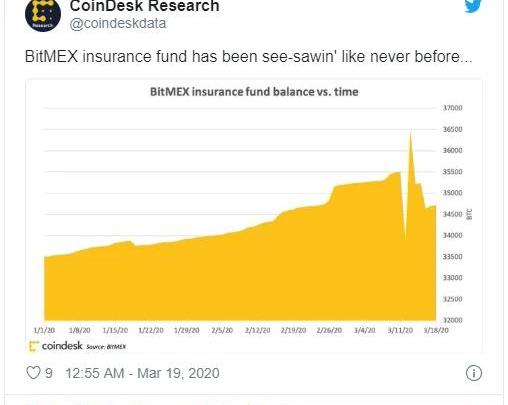

尽管它不是一个DeFi平台,但中心化交易所BitMex也出现了亏损。

Aave方面Aave方面的情况如何?Aave协议也遭受了一些损失。具体是,目前有3个无抵押债务头寸,总计7001美元。损失如下:0x47c25e17ad64ddc7900013cd4a6d94a90eecc94e:丢失4071USDC。0x82962092794a317531fea79e70951dc04a81ae80:丢失2423TUSD0xa6cf7545af8caaea4ad27ed90e3017b3f6ac93ce:丢失500USDC。损失是如何造成的?原因是3月12日至13日第二次价格突然下跌期间,清算人的流动性不足。当ETH价格达到95美元时,平台上没有足够的活跃清算人清算所有头寸。于是,这三个头寸被遗留,它们的健康值低于担保不足的阈值,从某种程度上说,也就是抵押品的价值不足以覆盖借款金额加上清算奖金,所以清算人没有清算的动机。我们开始手动清算,但由于清算系统的工作方式是,将未覆盖的清算奖金都当作平台的债务。既然是我们在清算担保不足的贷款,我们可以用清算的担保品和剩余的清算奖励去覆盖坏账,所以没有出现实际亏损。况且,清算系统本身确实完全按照设计运作。造成名义损失的原因是缺乏清算人,或者更具体地说,“清算人”生态系统还不够庞大,无法完全克服这次危机。如何防止这种情况再次发生?

这次加密危机给我们上了很好的一课。总体而言,我们对DeFi协议的执行情况十分满意,但减轻此类极端事件,还有上升空间。接下来的几周,我们会通过以下方法来改善清算人的生态系统:发布清算用户界面。虽然正常情况下,用户无法通过用户界面清算,但在网络极度拥挤的情况下,用户界面可以将非技术用户纳入到清算人的网络中来。AndreCronje发布了一个用户界面,允许Aave使用闪电贷清算。

发布Aave集成清算教程。教程会既丰富又简约。发布一个开源清算机器人,满足更多人清算。

标签:EFIDEFDEFIAVEPi Network DeFiPINETWORKDEFI币DEFI S价格aave币发行量

编者按:本文来自LongHash区块链资讯,作者:LongHashJosephYoung,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:TREVORSMITH,译者:Libert,星球日报经授权发布。据Bitcoinist3月23日报道,在最近提交给美国证券交易委员会的年度报告中,速汇金公布了其与瑞波合作带来的1130万美元收入.

1900/1/1 0:00:00无隐私不保险?隐私计算构成了用户信任的护城河,而隐私计算背后的功臣,是密码学,密码学也是区块链技术的基础之一,这三者间,究竟有着怎样的协同关系?昨晚的隐私计算大课第三讲,众安科技区块链技术专家、复旦-众安区块链实验室主任吴小川.

1900/1/1 0:00:00编者按:本文来自白话区块链,作者:五火球教主,Odaily星球日报经授权转载。前段时间看到一篇文章,大概意思是说区块链的10年,其实说复杂很复杂,说简单也很简单.

1900/1/1 0:00:00编者按:本文来自LongHash区块链资讯,作者:LongHashKyleTorpey,Odaily星球日报经授权转载。闪电网络可能是改善比特币网络的项目中宣传力度最大的一个.

1900/1/1 0:00:00投资者在投资任何投资品时都希望买进来时价格要尽量低而卖出去时价格要尽量高,这样投资才会有收益,投资品才有投资价值。实际上除了价格以外,还有一点也非常重要:那就是当投资者把投资品卖出去时,能够最快地以最接近市场的价格卖出去.

1900/1/1 0:00:00