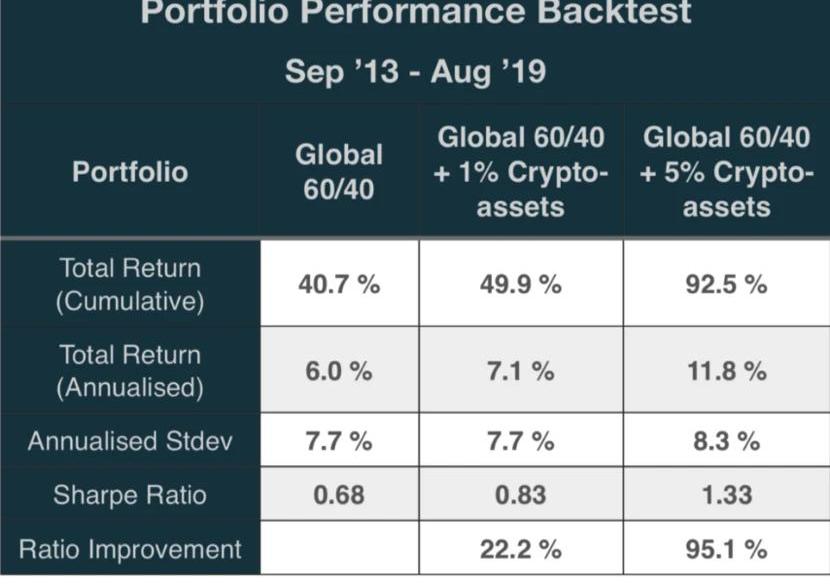

编者按:本文来自加密谷Live,作者:RolandRoventa,翻译:子铭,Odaily星球日报经授权转载。摘要:机构对数字货币资产的需求来自于客户一端。投资于数字资产已经成为一种大型投资者参与其中获得alpha收益和达成分散化投资目的的趋势。如果我们对过去6年的市场表现进行回测,一个全球60/40+5%的数字货币资产的投资组合相较于没有数字货币资产的投资组合夏普比率提高了95%,累积回报率提高了215%。专业化的数字货币对冲基金越来越受欢迎,其年同比波动幅度从-60%到+2,278%不等。投资者面临着一个艰难的选择:是获得美元计价的收益?或是继续积累BTC?本指南的目的是为投资者提供有关BTC和数字资产的重要信息。随着我们从流动性时代向分散化投资时代迈进,BTC作为一种抗通胀的资产正在成为现代投资组合中必不可少的资产,且在官方近期紧急的QE措施中这一特点将会更加明显。一种新型资产种类:数字资产

区块链技术是于2009年公开提出的,它是中本聪对于中央银行系统信任度和透明度缺失的回应。区块链通过允许去中心化的、透明的、不可更改的交易将信任带回至人们生活之中。当时BTC是唯一的数字货币资产,而现在的数字货币资产已经超过2500种,它们分为以下几类:货币、实用型代币、安全代币、数字商品和稳定币。2017年,作为新型资产的数字货币资产开始受到持续的关注。被称为数字黄金的BTC也正在经历着缓慢而稳定的机构化进程,如图1所示。

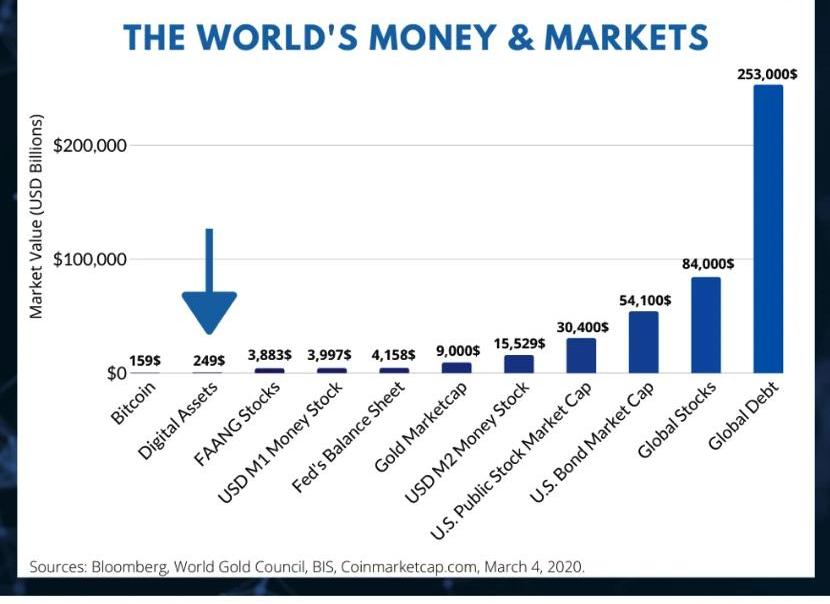

事实证明,BTC在2010-2020年间以9,000,000%的涨幅成为全球表现最好的资产。但尽管它呈现出这样惊人的涨幅,我们从图2中还是可以看出数字货币资产在全球货币和市场只占有很小的份额。区块链技术正越来越多地被应用于更多的行业,这其中包括医疗、供应链、银行和金融服务等。该技术在采用曲线上正在发生转变,即从早期采用阶段到早期共创阶段。

彭博:2023年ETH支撑位或在1000美元,但有望跑赢比特币和传统证券:金色财经报道,据彭博发布最新加密报告分析显示,2023 年以太坊支撑位可能会在 1, 000 美元区间。虽然 从 12 月开始,以太坊的关键支撑位将会来到 1, 000 美元区间。如果该支撑位被突破,可能会带来更多的止损卖盘,但即便如此, 2023 年以太坊依然有望继续跑赢比特币和股票,以太坊或许会再次经历一段痛苦时间。以太坊在 2021 年完成升级, 2022 年又成功转向权益证明(PoS)共识机制,这些里程碑事件都对其表现产生影响。[2022/12/8 21:30:22]

分散化投资时代

根据BofA的观点,2020-2030年的投资理念将发生改变,即从2010-2020年的流动性时代迈入分散化投资时代。自雷曼兄弟倒闭以来,央行降息超过799次,并且买入了超过12万亿美元的金融资产,因此创造了流动性时代。这简直就是创造了一个"流动性超新星",它导致了历史上时间最长、几乎是规模最大的股票牛市行情。美联储制造了一个流动性陷阱,即在这个陷阱中,如果美联储停止QE政策经济体就会面临经济衰退的风险。随着QE的持续,泡沫将继续扩大。虽然这种低通胀环境有利于美国的股市,但它并不利于大宗商品和其他抗通胀资产。BofA估计该流动性时代将再持续3-6个月,之后价格将会见顶,全球负利率会导致更高的通胀开始出现。从这一点上看,我们即将开启分散化投资时代,而抗通胀资产的表现将超过今天QE受益者获得的收益。

Router Protocol计划于2022年1月27日上线主网:12月16日消息,跨链基础设施初创公司Router Protocol宣布将于2022年1月27日正式发布主网。此外,团队也已经开始为Router V2奠定基础,并在V2架构和设计以及更新的白皮书方面取得了重大进展。

数天前,Router Protocol宣布获得410万美元的融资,由Coinbase Ventures、Woodstock Fund、QCP Capital、Alameda Research、De-Fi Capital、Polygon、Wintermute、Shima Capital、TeraSurge Capital、Maple Block和 Bison Fund 投资。[2021/12/16 7:43:27]

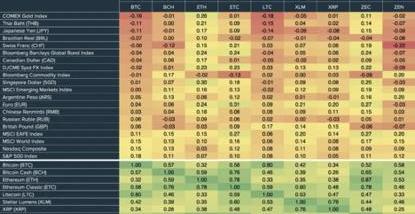

作为抗通胀资产的数字资产可以在降低投资组合风险的同时,帮助机构投资者达到其未来业绩目标。如图3所示,这些数字货币已被证明与任何其他资产类别没有相关性,而且它们之间也存在着不完全相关性。将数字货币资产纳入传统投资组合中进行分散化投资会降低投资组合的整体风险。在过去6年中,少量配置数字货币资产有助于传统投资者的业绩,如图4所示,向投资组合加入数字货币后,总投资收益率和夏普比率都有显著提升。

数字稀缺性

BTC是硬编码的,每挖出21万个区块之后,区块奖励就会减半。区块奖励是PoW共识的一部分,即矿工在成功挖出一个区块会获得的一定数量的BTC。目前的区块奖励是12.5BTC,2020年5月将降至6.25BTC。减半将会一直发生,直至将2100万BTC的最多BTC供应量全部挖出,目前我们已经挖出1820万BTC。如图5所示的stock-to-flow模型所示,挖矿奖励的减少将增加BTC的数字稀缺性。stock-to-flow模型被认为是一种基于存量与流量比的BTC估值模型。stock-to-flow比率衡量了在目前的挖矿速度下达到BTC总供应量所需的年限。2020年5月,stock-to-flow比率将翻倍达到50,从而增加了BTC的数字稀缺性。根据该模型计算,由于BTC数字稀缺性的增加,BTC价格应该会达到10万美元。该模型对BTC的价格进行了准确的预测,其R2相关性可达95%。此外,该模型在将BTC与黄金和白银进行测试时也得出他们具有较高相关性的结论。BTC的stock-to-flow比率达到50表明它与黄金在该指标的表现更加接近,也同样说明BTC的市值将向黄金的市值靠拢。此前,数字稀缺性的增加导致BTC创出许多价格高点,这点从图5中可以看出。这是因为矿工们被迫出售他们挖出的BTC以弥补成本,从而给市场带来了持续的抛售压力导致的。从2020年5月开始,他们只能卖出与之前水平相比一半数量的BTC。他们目前每月的销售规模约为4亿美元的BTC,5月减半后将该数字同样将会减半。假设需求量不变的情况下,这将使得供求关系天平倾斜,从而导致BTC价格暴涨。黄金2.0

报告:2020年BitMEX比特币期货每月交易量市场份额下降15.2%:The Block报告显示,2020年3月13日的极端市场抛售,以及2020年10月1日美国司法部和CFTC提起的诉讼,都对BitMEX产生了持续的负面影响。2020年,BitMEX比特币期货每月交易量市场份额下降了15.2%,BitMEX每月交易所网站访问量市场份额下降了8.6%。[2021/1/19 16:32:01]

BTC通常被称为"数字黄金"。事实已经证明黄金是一种良好的价值存储工具,而BTC也越来越多地被认为是一种价值存储工具。从信任度而言,BTC的可信任度要比黄金大。这是因为有多少数量的BTC,以及未来的通胀率会如何演化等等这一切确实是为人所知的。但至于黄金谁也不知道确切的黄金开采量、全球天然黄金储备的规模和未来的产出率。然而黄金作为一种持续了几千年的价值存储工具已经奠定了自己在全球金融市场的地位,但BTC与此还尚有一段距离。但笔者们相信,假以时日区块链技术同样在未来的某天证明BTC对于金融市场的价值。从便携度而言,BTC并不是实物资产。因此一个BTC可以随心所欲地分割。而大额的黄金支付是不安全的,因为很难将其分成日常交易活动所需的小额黄金。此外,BTC的交易具有不可更改性和私密性。与黄金相比,进入与退出数字货币市场的门槛较小。你不需要购买任何最低金额的资产并且还可以随时出售。比特币与黄金最大的区别在于去中心化。比特币不受任何中央银行或政府机构的管理。数字货币基金概括

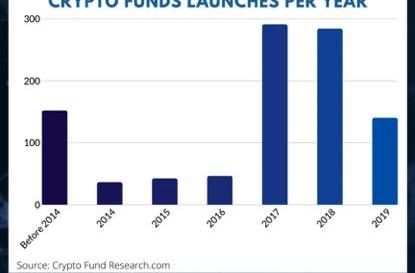

伴随着国际监管框架的加强,数字货币生态的发展使得各种基金进入市场。目前已经有800多只各种各样的数字货币基金成立,包括对冲基金、风险投资基金和指数基金。如图6所示,随着数字货币资产相较于投资传统资产的表现越来越好,数字货币基金的规模也在不断增长。

ET CETERA将于2020年4月9日正式上线APP:据官方消息,ET CETERA与战略伙伴Rio DeFi达成战略合作,将于2020年4月9日正式上线APP,打造去中心化金融,DeFi将会改变全球的金融服务,让跨境支付更经济实惠,隐秘性和安全性更高,RIO使DeFi突破受限至于底层公链的性能,实现跨链资产互联,建立去中心化数字消费生态体系。

RIODEFI是一种异构多链技术,主要由中继链、平行链和转接桥组成。它的建立是为了连接公有链、联盟链、私有链以及未来可能出现在web3.0生态系统中的所有技术。[2020/4/10]

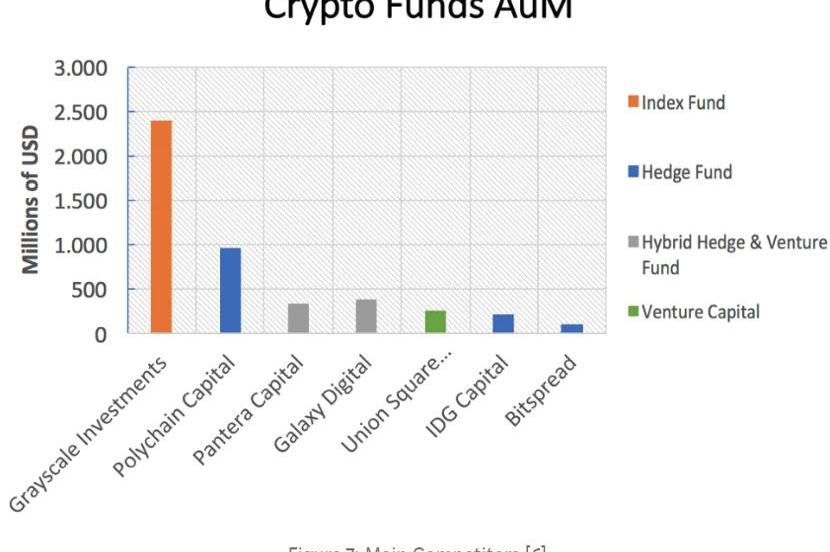

在投资者兴趣的助推下,数字货币基金于2017年牛市期间的发行量达到了顶峰。2019年该行业投资者兴趣的减退,因此估计这一年内会有90只基金倒闭。行业内的主要基金,如下图7所示。该领域主要以对冲基金模式为主,也有选择混合型对冲基金-风险投资模式的。对冲基金和指数基金的流动性较好,锁定期为12个月,也接受额外的资金进入基金。另一方面,风险投资基金的锁定期为10年,一般不接受追加资金。

数字货币对冲基金

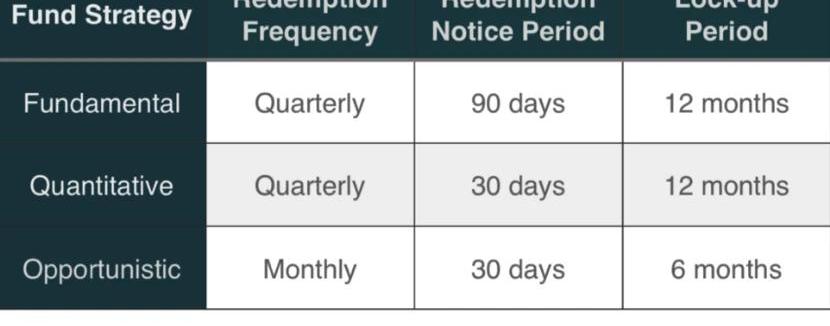

从2018年开始,对冲基金开始从泛化的策略转向这些专业化的策略:基本面策略、量化策略和机会主义策略。这些策略在数字货币对冲基金市场中的主导地位如下:基本面策略——19%这些基金只做长线投资,而且是长期投资,即它们根据资产的内在价值进行投资。量化策略——37%趋势交易或市场中性的基金,其量化方法包括:做市、套利和高频交易等。机会主义策略——-44%这种策略利用了长期趋势的转变所创造的机会主义。他们可采用包括挖掘和早期投资的混合策略。

动态 | 美国国税局:加密货币将继续成为其在2020年的重要焦点:2月2日消息,美国国税局(IRS)今年为加密货币所有者发布了正确提交其纳税申报表的重要提示,这是税表中首次包含加密货币问题,预计将有超过1.5亿名申报人透露他们在纳税年度内是否购买或出售了任何加密货币。IRS专员Charles Rettig表示,加密货币是今年1040的重要补充。这个新兴领域是IRS的优先事项,希望帮助纳税人了解其涉及虚拟货币的义务。他们还将采取措施,确保不遵守涉及虚拟货币规则的人公平地执行税法。同时,该机构宣布加密货币将继续成为IRS在2020年的重要焦点。(News.Bitcoin )[2020/2/3]

根据普华永道2019年初的报告,目前约有150只活跃的数字货币对冲基金,这些基金规模加起来约有10亿美元的AuM。数字货币对冲基金的团队人数平均为7.5人,每个人从业投资管理的时间平均为3.5年。值得一提的是仅有25%的数字货币对冲基金的董事会中有独立董事,这表明全球高管层中非常缺乏数字货币专业人才。随着传统投资与数字货币生态圈的融合,这些数字也预计将会越来越大。2019年一季度的数字货币对冲基金资产管理规模的中位数为430万美元,其中只有10%的对冲基金的AuM超过5000万美元。2019年的AuM中位数较2018年同比增长358%,预计2020年随着市场的成熟,AuM中位数还将进一步增长。费用中位数与传统的投资管理公司一致,管理费为2%,业绩费为20%。这一数据表明,即使是经历了漫长的熊市,数字货币对冲基金这一细分市场也保持了持续的增长势头。这证明了投资者愿意尝试这种新型资产类别的意愿,也证明了他们是相信数字货币的长期增长潜力的。假以时日,传统投资与数字货币资产之间的差距将被弥合,这将增加传统投资经理在投资组合中对数字货币资产的采用。数字货币对冲基金业绩

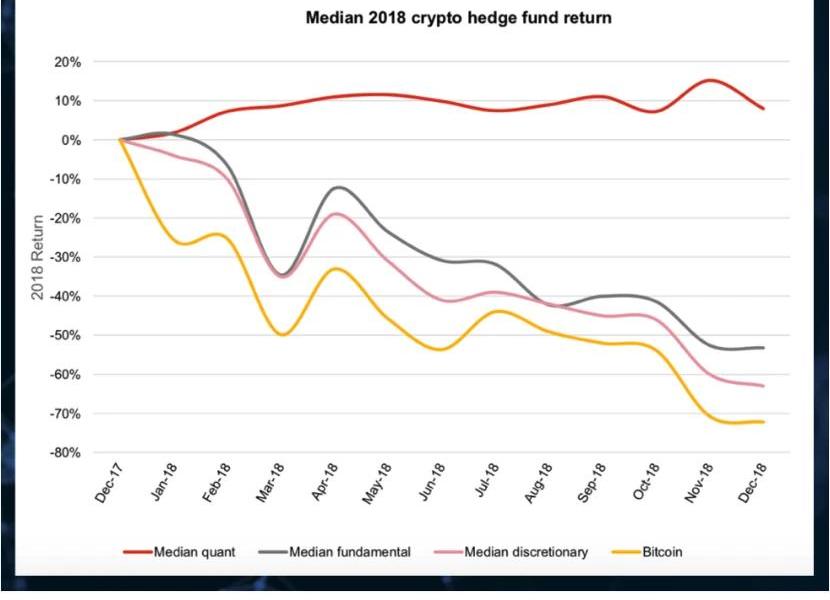

众所周知,数字货币资产的价格波动很大。数字货币对冲基金有能力利用他们的专业知识将这种波动性化为自己的投资优势,为客户创造更多的alpha。根据对冲基金的策略不同,收益也会有所不同,如图9和10所示。

投资者可以根据自己的喜好选择适合自己的数字货币对冲基金。2018年的收益率中位数显示,基本面基金和机会主义基金已经降低了持有头寸的下行空间,但它们在熊市中仍表现为负收益。相反,量化策略是市场中性的且在任何市场环境下都能获得收益。2018年,量化基金的收益率中位数与市场负相关,贝塔系数为-2.33。数字货币对冲基金在高波动时期限制了风险敞口。因此,具有基本面和机会主义策略的对冲基金在熊市中的表现优于标的资产,而在牛市的表现会弱于标的资产。这降低了它们的风险,从而提高了它们的夏普比率。案例研究:PolychainCapital

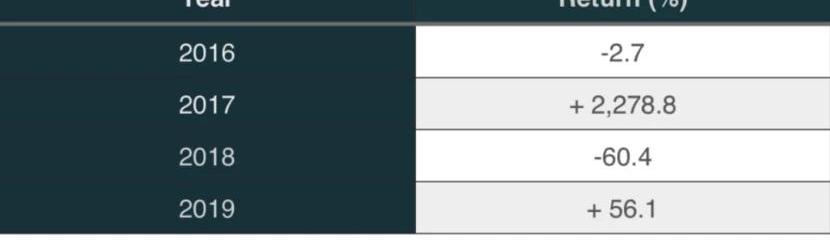

PolychainCapital是领先的数字货币资产对冲基金之一。它成立于2016年,2018年初管理的资产规模达到近10亿美元。通过分析其多年来的业绩表现,投资者可以更好地了解我们从投资于数字货币资产对冲基金中可获得的收益如何。

如图11所示,该对冲基金自成立以来投资回报率为1,332%。该对冲基金回报率反映了在数字货币资产生态中的高波动现象。为了让投资者能够盈利,该对冲基金应对数字货币长期存在的高波动特点。例如,在2018年7月至12月之间最差的6个月里,该对冲基金损失了47.6%。因此,投资者进入基金的时间不同只能会发生两种结果:大规模盈利或者大规模亏损。投资者的决策因素

为了更好地了解这个市场内的投资者,了解他们的心理以及决定机构投资者和散户投资者进入这个新型资产类别的因素是非常重要的,。在与富达数字资产欧洲区负责人ChrisTyrer讨论时,他表示机构进入这个市场是因为客户对该市场的需求进一步增加。数字资产已经成为一种趋势,它引起了越来越多人的关注,同时也让更多的投资者跃跃欲试。比如一些家庭办公室了解过数字货币后便开始向机构询问是否可以在这些市场内进行交易。因此,机构纷纷响应客户的需求进入这些市场。据他介绍,投资者有兴趣进入数字货币资产的原因之一是为了产生alpha,其二是为了分散投资。投资公司倾向于从数字货币借贷产生的较低而稳定的收益率,并且他们也从分散化投资中获益。例如根据GSR的数据显示,投资机构希望将0.5-1%的投资组合分散化投资于数字货币资产。机构进入市场的另一个原因是在过去12年的美股牛市中,企业和银行已经在过去12年的美股牛市中赚取了大量的利润,因此他们需要将资金投向其他地方,投向新的资产类别。而散户的决策因素也各不相同。根据欧洲领先的数字交易所BitPand的数据显示,散户的投资组合规模平均在2万—5万欧元之间。他们的投资组合如此庞大的原因之一是他们中的一半以上是早期进入数字货币资产的投资者,即他们之前能够以比现在更低的价格购买这些资产。

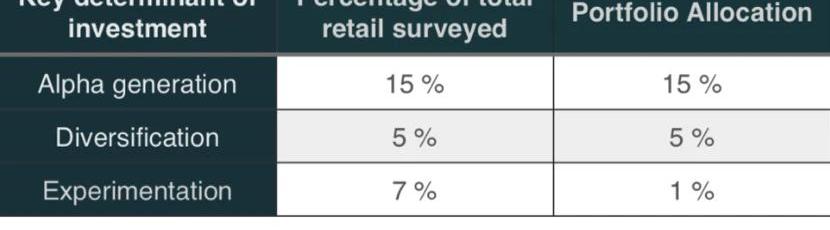

根据笔者的研究,发现以上是决定散户投资者及其各自投资组合配置的决策因素,如图12所示。那些只关注alpha的投资者通常是那些"坐享其成"的投资者,他们投资的主要原因是害怕错过好的行情,他们是缺乏金融市场知识的;而那些对分散化投资感兴趣的投资者对于金融市场知识的掌握程度最高,他们对BTC和区块链技术进行长期投资。另一方面,勤奋的投资者只在投资组合中对数字货币投入极少量的资金以进行实验性投资。他们希望了解更多关于区块链的知识,以及数字货币资产生态是如何运作的。获得美元计价收益VS积累BTC

在笔者看来,散户投资者在开始投资加密货币资产之前,应该确定一个明确的策略。他们应该专注于要么在投资组合中获得美元,要么积累BTC。这将影响他们的交易方式以及他们对使用哪种交易对的决定。那些有兴趣获得美元计价收益的人应该选择BTC/法币交易对;然而如果他们选择了BTC/山寨币交易对,那么他们的投资组合将因为额外的波动性受到更大的影响。在另一方面,我们目前看到越来越多散户投资者入场的趋势,他们不一定想用美元获利,但他们的目标是长期尽可能多地积累BTC。这些交易者会参与到altcoin市场,通过交易来获得聪币。聪币是BTC的一种计量单位,它代表着一枚BTC的亿之一:0.00000001BTC。散户投资者应该从研究基本的图表分析指标和交易技巧出发以了解现在的趋势以及有效建立仓位的方法。这些方法包括RSI、移动平均线、美元成本平均线和仓位阶梯。

标签:数字货币BTCTOCTER数字货币交易员违法吗PieDAO BTCVader ProtocolInter Milan Fan Token

编者按:本文来自链内参,作者:内参君,Odaily星球日报经授权转载。现在每个人都听说过冠状病。该病感染了全世界超160多万人,影响了日常生活的各个方面.

1900/1/1 0:00:00短短一个月时间,美联储就向市场投放了11万亿资金,未来几个月内,将达到28万亿。这笔钱,相当于美国全年GDP的20%,相当于中国全年GDP的30%.

1900/1/1 0:00:00上期回顾BTC:关注BTC是否可以重新站上$7,000。短期而言,BTC有一定的回调需求,并且实际经济情况尚未转暖,市场仍存在较强做空意愿。4月10日至4月17日BTC最低下跌至$6,480,后受利好消息刺激最高上涨至$7,190.

1900/1/1 0:00:00编者按:本文来自威廉闲谈,作者:陳威廉,Odaily星球日报经授权转载。我最喜欢提的一个观点就是币圈其实是个塔防游戏,你拿住币靠的其实就是要守住一波波来“”你的币的各种操作、各种套路和各种坑.

1900/1/1 0:00:00嘉楠科技15日发布了审计后的全年详细财报全文,并且披露了2019年的人工智能部分收入。吴说区块链获悉,正在向人工智能转型的嘉楠科技,2019年人工智能部分收入为260万人民币.

1900/1/1 0:00:00在昨天的文章中我给大家介绍了巴菲特的投资方法:85%的格雷厄姆+15%的费雪。有不少读者看完后留言咨询,今天我就更详细地和大家分析一下这两种投资方法以及我是怎么用这套逻辑来投资数字货币的.

1900/1/1 0:00:00