编者按:本文来自Unitimes,作者:NemilDalal,翻译:Johnny,星球日报经授权发布。即便中本聪创造了比特币,他可能也会欣赏以太坊的去中心化金融(DeFi)所创造的世界。就像2007年金融危机引发的愤怒催生了比特币这种新的支付系统一样,DeFi颠覆了如今的传统银行业模式。DeFi是无须许可的、可编程的、功能强大的,可以通过开源代码、开放访问和去中心化的方式来运作。截至今天,锁定在DeFi中的价值接近10亿美元。但随着DeFi的发展,黑客行为也在激增,使用户损失了价值数百万美元的资金。

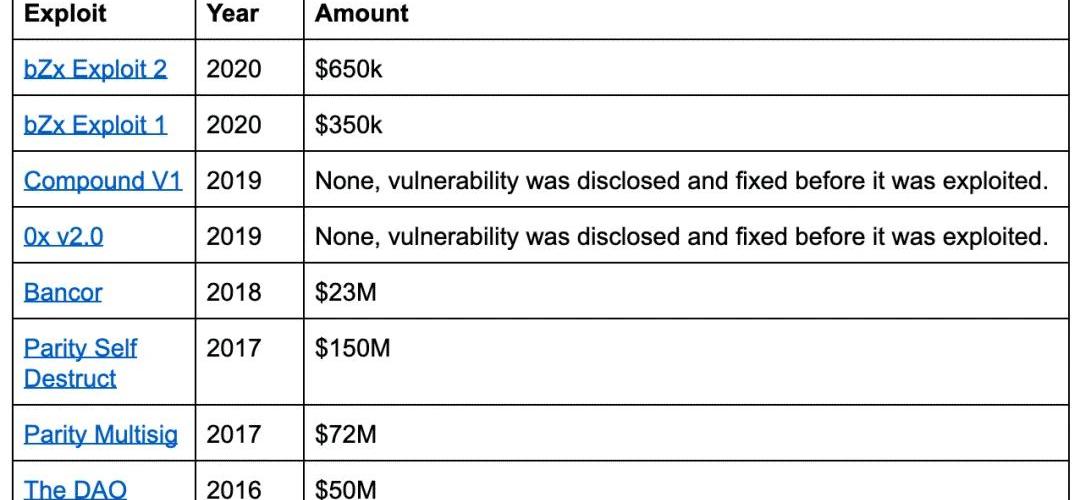

DeFi遭遇的黑客攻击带来的资金损失。来源:DeFi:DependencyHellMeetsFinance尽管DeFi与传统金融有很大的不同,但它仍需要努力解决导致2007年金融危机的三个相同因素:收益率追逐抢椅子游戏超关联性在物理学中,要摆脱重力是不可能的。在金融领域,想要逃离市场是不可能的。所以让我们深入研究这三个教训。收益率追踪存在固有的风险

DeFi应用程序Boku联合创始人否认融资650万美元:金色财经报道,提交给英国私营公司信息登记机构Companies House的文件显示,DeFi投资应用程序Boku完成了580万英镑(650万美元)融资,风险投资公司Lakestar和Connect Ventures是本轮融资的最大投资者,参投方包括Augmentum Fintech、Eagle Investments和Nordstar Ventures等。

Boku是一款即将推出的移动应用程序,旨在通过移动应用程序将其用户与DeFi收益联系起来。

据知情人士透露,Boku声称可以为客户存款提供高达7%的收益率。两名知情人士证实了筹款的几个细节。然而,Boku联合创始人之一、前Revolut产品负责人Phuc To告诉The Block,“你的消息来源不正确,我们最近没有筹集到任何资金。”另外两位联合创始人没有回应置评请求。(The Block)[2022/10/21 16:33:37]

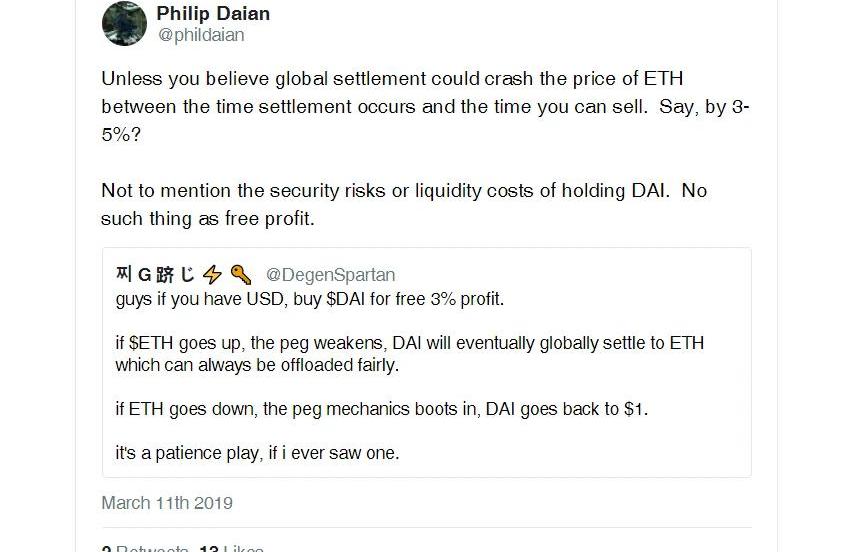

收益率追逐(yieldchasing)是引发金融危机的最早原因之一。互联网泡沫之后的低利率导致投资者以次级贷款的形式追逐更高的收益率。在金融领域,收益率反映的是风险。如今,投资者可以在美国国债上获得80个基点的收益,同时在高风险债券上获得6%的收益率。这种差异(后者的收益率更高)是为了弥补高风险债券可能无法偿还本金的风险。投资者面临的挑战是,要确定哪些收益率是机遇,哪些收益率高是由于该金融产品本身的风险就很高。2007年金融危机的一个核心错误是错误地评估了由抵押贷款支持的高收益证券的的风险。次级贷款——即使是的AAA级——从来都不是无懈可击的,尽管评级机构和抵押贷款发起者不这么认为。DeFi也遇到了同样的问题,用户在不注意潜在风险的情况下比较不同DeFi协议的收益:

Polygon链上DeFi协议总锁仓量为49.3亿美元:金色财经报道,据DefiLlama数据显示,目前Polygon链上DeFi协议总锁仓量为49.3亿美元,24小时减少3.02%。锁仓资产排名前五分别为AAVE(22亿美元)、Quickswap(6.79亿美元)、Curve(3.18亿美元)、SushiSwap(2.69亿美元)、Balancer(1.99亿美元)。[2022/2/2 9:27:26]

实际的风险调整资本回报率(回报除以风险)是由任何散户投资者都需要耗费大量时间去研究的因素驱动的,比如这些因素:安全性风险抵押率治理过程清算过程网络可用性如果散户投资者没有注意到所有这些信息,他们就可能会做出高风险的抉择,并错过那些收益率较低但可靠得多的机会。与ICO(首次代币发行)不同的是,尽管DeFi存在很大风险,但大多数DeFi项目带来的收益是有限的。一次”中头奖“的ICO可能带来5000%的回报,而潜在的损失最高为100%;但对于去中心化借贷来说,最好的情况是回报率实在10%-20%之间,而如果DeFi协议被攻击,损失率高达100%。每个人都在玩抢椅子的游戏

DeFi 概念板块今日平均跌幅为3.49%:金色财经行情显示,DeFi 概念板块今日平均跌幅为3.49%。47个币种中7个上涨,40个下跌,其中领涨币种为:NMR(+24.00%)、SRM(+10.68%)、HDAO(+2.06%)。领跌币种为:AST(-20.80%)、CRV(-11.94%)、NAS(-8.67%)。[2021/9/11 23:17:04]

对银行和DeFi协议而言,追逐收益率导致了一个恶性循环,但这并不能阻止所有人都玩这场游戏。正如花旗集团(Citigroup)前首席执行官ChuckPrince在2007年金融危机开始时所说的:“就流动性而言,若音乐停止,事情就会变得复杂。但只要音乐不停,你就必须站起来跳舞。”

本质上,那些小心管理风险的组织会经历损失,直到获得胜利。市场是一个恶性循环,这意味着,深思熟虑的CEO们在市场奔溃并将他们的风险最大化竞争对手挤出市场之前,是不会得到回报的。正如沃伦·巴菲特所说:“只有当潮水退去,你才会发现谁在裸泳。”同样的效应也发生在DeFi上。例如,要想击败Compound协议的借贷利率,一个简单的方法就是要求更低的抵押率,让抵押率接近100%。较低的抵押率使这些贷款对借款人更具吸引力(因为低抵押率意味着借款人需要抵押的资产更少了),提高了他们愿意给予储户(出借人)的收益率。在一个追逐收益率的世界里,这种竞争性产品可以迅速获得市场份额——就像ChuckPrince的花旗集团一样——尽管其中的风险要大得多。随着竞争导致了担保标准的降低、收益的提高和每个DeFi协议的风险的提高,恶性循环将随之而来。深思熟虑的协议可以尝试提高抵押率,但要做到这一点,它们必须提供更低的收益率。然后用户就会转向不那么深思熟虑的竞争对手,如果他们想要争夺用户,就会迫使所有协议都降低标准。这就是典型的囚徒困境:

DeFIL 联合发起人Marvin :首个FIL矿池与DeFi相结合的去中心化平台DeFIL将助力Filecoin生态发展:据官方消息,2021年05月06日晚,由Gate.io主办的直播专访节目《酒局币赴》邀请到DeFIL 联合发起人Marvin直播分享近期最新发展。直播期间Marvin与Gate.io立春就DeFIL及其相关事项进行了探讨与交流。

Marvin表示,DeFIL(全称Decentralized Finance of Filecoin)是基于以太坊开发的一个DeFi借贷平台,致力于打造一个FIL矿池与DeFi相结合的去中心化平台,主要目的是增加Filecoin的流动性,服务FIL矿工和FIL持有者两类人群。普通的FIL持币散户也能低门槛参与,并且投资者还有多重DeFIL的参与方式来享受高收益。

在未来,除了拓宽生态边界,DeFIL还将推出更多功能,从投资者需求出发,全方面优化升级,包括在功能开发、经济模型、社区治理等方面,链上交易速度和 UI 优化。此外,DeFIL还会与更多的资源机构以及社区合作,将 DeFIL的价值理念带入整个到 Filecoin生态中,助力Filecoin的生态发展。[2021/5/6 21:30:45]

Compound总法律顾问:DeFi未来还有很长的路要走:8月7日早间,Compound总法律顾问Jake Chervinsky发推称,今年,DeFi成为了加密领域的主导,但在这个宏大的计划中,它仍然只是这个创新行业的一小部分,未来还有很长的路要走。[2020/8/7]

DeFi面临这样的囚徒困境风险评分——华尔街的评级机构,诸如DeFiScore等DeFi评级项目——可以起到一定的作用,但它们的声音经常被忽视。

在DeFi领域,实际上只有当用户损失了资金并开始认真对待这些风险因素时,风险评级才会受到重视。一切都相互连接在一起

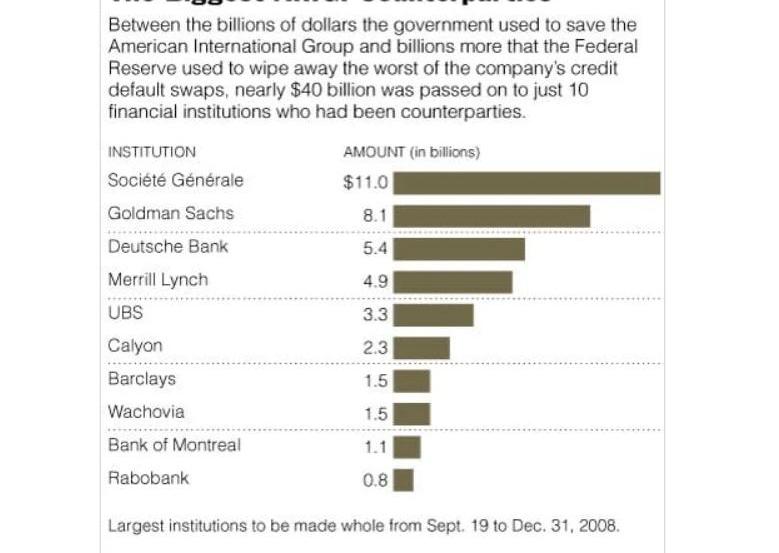

在金融危机期间,没有一家银行是孤立的。今天,没有任何DeFi协议是一个孤岛。雷曼(Lehman)和美林(MerrillLynch)的失误,导致经营状况最好的银行出现问题。无论高盛银行在风险管理方面多么聪明,它都需要AIG(美国国际集团)支付保单费用:

上图显示,2007年金融危机期间,“政府用来拯救AIG公司的数十亿美元,以及美联储用来清除该公司最糟糕的信用违约掉期的数十亿美元,其中近400亿美元转移给了仅10家作为该公司交易对手方的金融机构。”这10家金融机构包括兴业银行(SocieteGenerale)和高盛(GoldmanSachs)等。图源:纽约时报归根结底,金融是一个相互交织的纸牌屋:

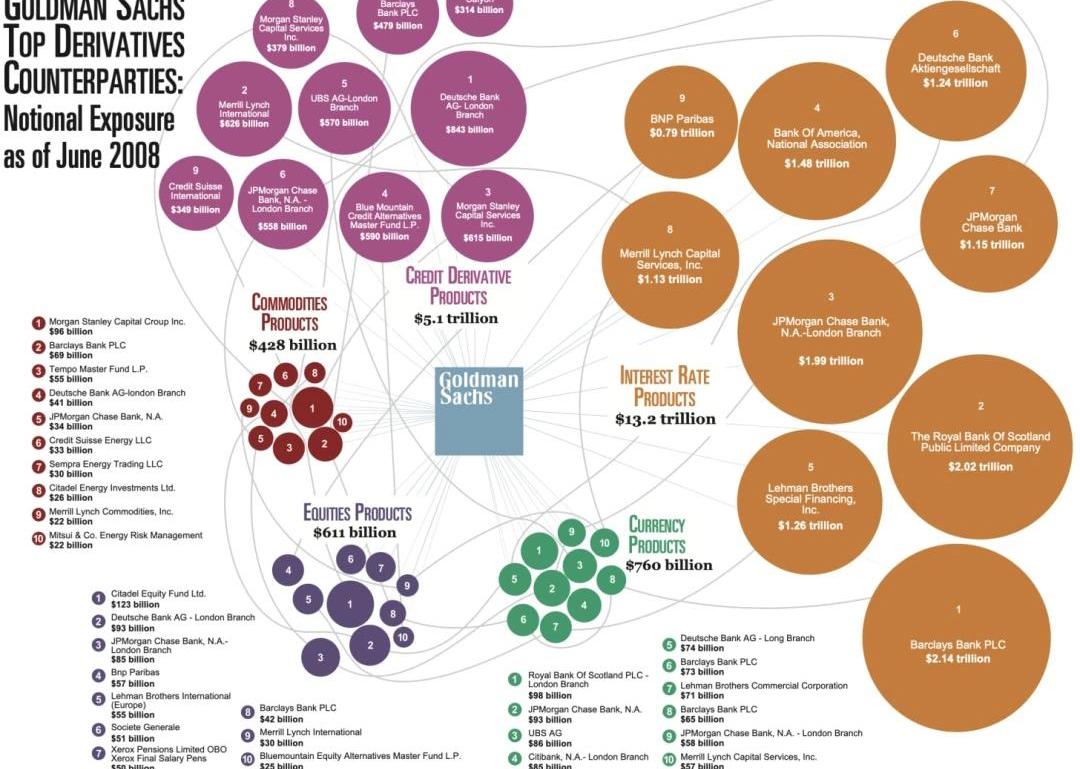

截至2008年6月高盛的顶级衍生品交易对手,图源:金融危机调查委员会在DeFi领域,各DeFi协议也类似地相互连接在一起。Compound依赖于多抵押DAI智能合约;PoolTogether同时依赖于Compound和多抵押DAI的运行...正如Coinbase工程师DanielQue指出的:由于可组合性,DeFi协议也可以成为一个纸牌屋。

例如,在最近针对bZx协议的攻击的事件中,对Kyber预言机的依赖导致SynthetixUSD(sUSD)价格暴涨,从而导致bZx遭受损失。在另一起事件中,黑客通过利用imBTC(一种ERC777代币)中的重入攻击漏洞,使得Lendf.me协议被盗2500万美元。黑客通过建立一个虚假的余额并用其借入资金。可组合性是DeFi的超能力之一,但也是其最大的危险之一。就像在金融危机中,即便运行最好的银行也不安全一样,经过严格审计的智能合约也不能免于与所有其他协议和原语进行交互的影响,尤其是那些在部署其原始代码时没有构建的协议和原语。永远不要忘记—金融就是金融

DeFi仍处于起步阶段,距离成为下一个金融体系的基础还有很长的时间。但如果它要成为金融运作的基础,就需要变得具有反脆弱性(anti-fragile)。像DeFiScore这样的DeFi协议评分项目可以对用户进行风险教育。DeFi协议可以编写测试套件来测试常见的依赖项bug。协议可以以一种对意外故障具有弹性的方式构建。DeFi本身可以通过像Opyn这样的协议提供保险。归根结底,DeFi不是银行业。它是开放的、无须许可、可编程的。但金融就是金融,不管它下面的技术堆栈是什么。我们应该吸取教训。

当我们谈论DAO运动的发展时,实际上我们接触到的大部分都是阳光和彩虹,美好的事情。为共同目标而战的分布式社区方面,我们还没有看到任何重大争论.

1900/1/1 0:00:00据称,韩国财政部正在准备制定《个人所得税法》修正案,进行加密货币有关税立法。《税法》修正案草案将在7月份公布,9月提交定期国会审议。据了解,预计明年开始实施的《税法》修正案中一定包括加密货币的税收方案.

1900/1/1 0:00:00出品:奔跑财经作者:明曦近日,中央网信办、农业农村部、国家发展改革委、工业和信息化部联合印发《关于印发〈2020年数字乡村发展工作要点〉的通知》.

1900/1/1 0:00:00文|黎哲翁编辑|毕彤彤出品|PANews尽管仍在今年的报告中建议其投资者不要在投资组合中加入比特币或其他加密货币,但是摩根大通JPMorgan还是向加密世界迈出了具有里程碑意义的一步.

1900/1/1 0:00:00编者按:本文来自威廉闲谈,作者:陳威廉,Odaily星球日报经授权转载。今天的文章,要从昨天的一段聊天记录说起: 我们可以看到,在312之后,交易所里的比特币余额可谓是断崖下跌: 某巨鲸地址8小时前将150万枚USDC兑换成1.2万亿.

1900/1/1 0:00:0017日中共中央、国务院发布《新时代推进西部大开发形成新格局的指导意见》。西部主要包括四川、云南、广西、重庆、新疆、内蒙古、甘肃等省市自治区。其中四川、内蒙、新疆、云南也是加密货币矿场主要分布的省份.

1900/1/1 0:00:00