编者按:本文来自巴比特资讯,作者:洒脱喜,星球日报经授权发布。近期在Defi社区,类似“流动性挖矿”、“挂单挖矿”、“借贷挖矿”等概念开始盛行起来,这不免会让人产生一些担忧。毕竟说到“XX即挖矿”,很多人第一反应就会联想到FCoin,这一曾凭借“交易即挖矿”模式而一炮走红的中心化交易所,如今却沦落为了人人喊打的项目。那这种担忧是否有必要呢?在谈论Defi圈子的“XX挖矿”现象及影响之前,我们先来简单了解下中心化平台“XX即挖矿”模式的历史。XX即挖矿的历史

实际上,“交易即挖矿”模式并非是FCoin首创,早在13年的时候,像比特时代等早期中心化交易平台,就已在尝试这种模式。简单说,“交易即挖矿”就是通过平台币激励用户进行交易,越是早期参与,则奖励也就越多,而采取的规则也是非常简单粗暴:根据实际交易量分配。在这种简单规则的激励下,参与者们来回进行刷单交易,便可制造天文数字般的交易量,在FCoin顶峰时期,很多交易矿工就是通过机器人疯狂刷量,这导致FCoin平台在上线15天后的24小时交易量便突破了288亿元,一举超过了OK、币安、火币等老牌中心化交易所。(图片来自:pexels.com)但在明眼人看来,这其实属于人为制造的虚假繁荣,泡沫一旦快速吹大,就越容易破裂。通过这种模式,FCoin在短期内尝到了投机的疯狂,却也因此埋下了巨大的隐患,最后发展到不可收拾的地步。当然,FCoin的失败,不仅仅是因为“交易即挖矿”的模式,更多是因为涉及到了人的因素,因为管理者可以毫无顾忌地动用用户的资金,而不受到管制。下面,我们切换回“去中心化”的Defi世界。Defi的“XX即挖矿”,为的是什么?

Crypto.com DeFi Wallet已上线SPA、USDs等代币:据官方消息,加密货币交易所Crypto.com已在其DeFi Wallet上线Sperax(SPA)、Sperax USD(USDs)等Arbitrum生态项目代币,以及Dai(DAI)、Tether(USDT)等稳定币。[2022/6/18 4:36:42]

笔者在上一篇《Defi学习笔记》中提到,很多所谓的Defi项目其实是非常中心化的,像明星项目Compound在早期阶段,就是由团队在掌控管理密钥,这就意味着Compound项目方能够暂停/冻结合约、修改利率等规则,理论上还能够窃取用户的资金。当然,设置管理密钥并不一定是为了作恶,而随着项目的成熟度越来越高,涉及到的资金也越来越多,去中心化管理便成为了项目方必然要采取的步骤,否则用户便会失去信心,并因此而离开协议。在这样一个背景下,推出治理代币便成了一个非常合理的选择。于是乎,像Compound、Balancer等Defi明星项目,先后公布了治理代币的发行计划,那如何去分配这些治理代币呢?这成了项目方们必须要考虑的一个问题,毕竟像IXO这样的传统发行方式,早已沦为过街老鼠,因而并不适合采用。而Compound选择的方式,是将一半token分配给投资机构及团队,另一半则通过借贷的方式进行分配,每天大约分配2880COMP代币,大概4年多的时间分配完毕。而Balancer选择的方式,则是将1/4的BAL治理代币分配给创始团队、顾问和投资人,剩余3/4则通过用户提供的流动性比例进行分配,每周分发14.5万BAL治理代币。初看之下,这两种分配方式非常相似,实际却有着非常大的不同。简单说,Compound的“借贷挖矿”,效果上与FCoin的“交易即挖矿”非常近似,两者都是鼓励参与者去完成交易,而这容易引发投机,导致虚假繁荣。而Balancer的方式,则是吸引参与者为资产池提供流动性,本质上与另一种模式“挂单即挖矿”非常相似,至于目的,它们是为了提高系统的流动性或深度,而不是直接刺激参与者完成交易,从效果上看,这类方式并不会促进虚假繁荣,而是真正促进繁荣。然而,由于治理代币价格极不不稳定的性质,这会引发投机,短期可能会产生促进作用,但长期则会起到负面作用。那是否有其他的方式,可以促进流动性呢?用稳定币或主流币激励Defi流动性

Chainalysis:欧洲机构投资者正在拥抱以太坊DeFi:金色财经报道,根据Chainalysis的数据,过去一年中欧、北欧和西欧地区已成为世界上最大的加密经济体,DeFi的机构采用在这方面发挥了重要作用。数据显示,在过去12个月中,大部分大型机构规模的转账都流向了DeFi平台。大多数大型机构转账都是以ETH和WETH进行的。[2021/9/30 17:16:45]

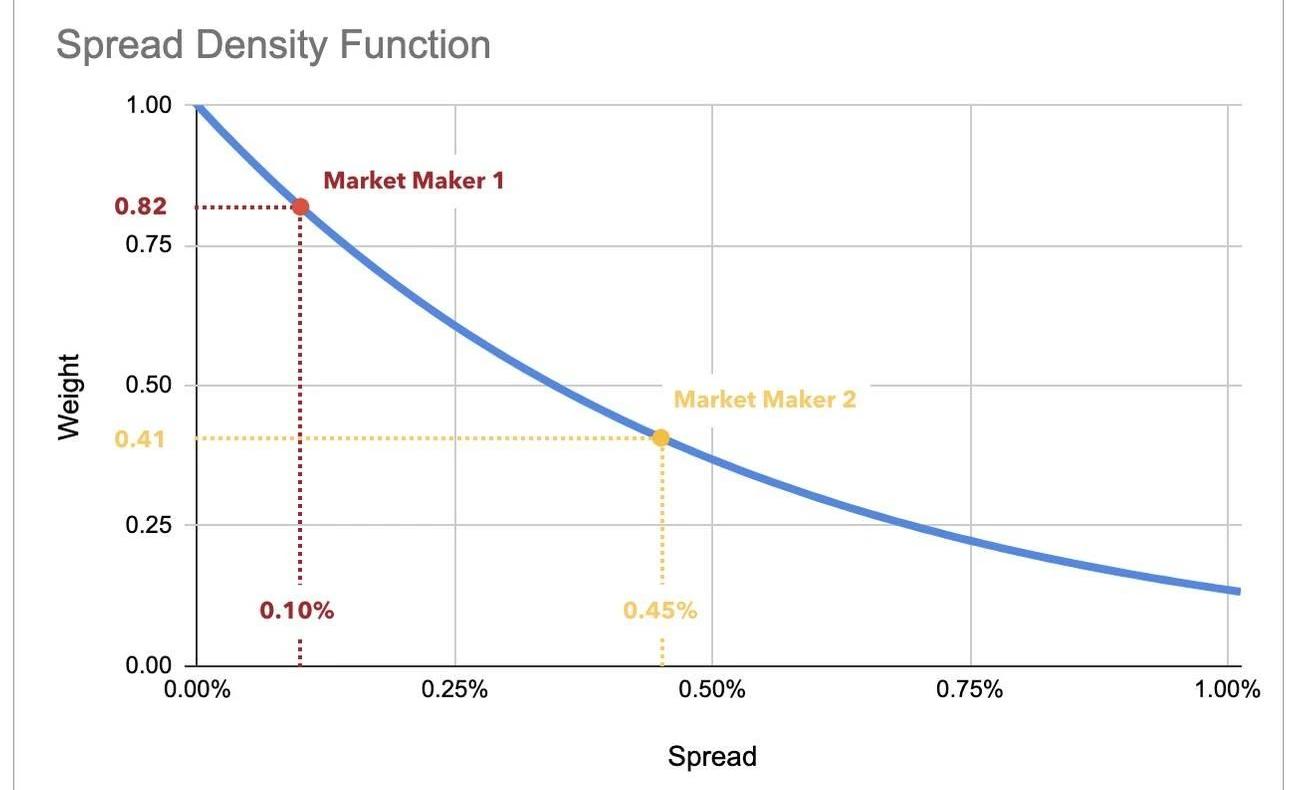

一种可能,是用稳定币来替换平台币来作为激励,例如Loopring最近根据Hummingbot流动性挖矿规则,使用USDT作为激励来鼓励参与者挂单提供流动性。

酒儿:DeFi后续的表现,以及以太坊信标链整体要有一个大的爆发点:金色财经报道,在11月20日举办的《金色百家谈 | Gate.io的进阶之路:DEX和金融衍生品》的直播节目中,Gate.io合伙人酒儿表示,2020年初的时候,大家谈的都是减半,但当今年已经走过半的时候,你会发现,减半的效果反而没有带来那么大的效果。随后便是一系列的热点,DeFi质押量再创新高,BTC的价格一路上涨至18000美金,以太坊信标链即将启动,可以看到疫情过后,整个国内和世界的经济恢复其实有了比较明显的起色,美国大选的热议也给BTC的价值上涨带来了强大的价值支撑。最大的感受就是之前大家群里都说百倍币、千倍币,懊悔之余,其实会发现市场的魅力就是在于不同交易对手间在策略和经验上的不同选择。

接下来,其实我认为冲高还是有压力的,从之前的经验可以看出,大牛市基本上都是有预兆,并且会有大量的圈外流量引入,比如2018年新闻曝光,需要一个非常好的点去推,但目前可以看到,这个点的表现还是不足,或者还没到成熟的位置,但值得期待的是DeFi后续的表现,以及以太坊信标链的表现。我觉得整体要是有一个大的爆发点。但是同样值得期待。[2020/11/20 21:28:49]

这种方式下,激励金额的确定性是非常高的,这易于参与者计算,也不会受币价波动的影响,当然坏处是:需要项目方拿出真金白银。而另一种方式,便是使用市场上认可度最高的加密货币作为激励,这种方式的激励效果可能更佳,但波动性相对稳定币要更高,因此难以进行计算。截至目前,笔者并没有看到采用这种方式的项目方。Defi的流动性,还有哪些促进方式?

mStable等DeFi新生势力表现抢眼 带动锁仓量上涨:据DappBirds? DeFi Data专题数据显示,mStable等DeFi新生势力表现抢眼,带动锁仓量上涨,DeFi中锁定资产总价值达32.3亿美元,较昨日上涨20.97%,其中Compound,Maker,Synthetix,mStable,Aave分别以6.96亿美元,6.27亿美元,4.15亿美元,4.05亿美元,2.24亿美元位列前五名;DeFi Token总市值82.13亿美元,较昨日上涨0.60%,其中COMP(Compound),cDAI(Compound),SNX(Synthetix),MKR(Maker),cUSDC(Compound)分别以15.41亿美元,8.99亿美元,6.01亿美元,4.44亿美元,4.23亿美元位列前五名。[2020/7/17]

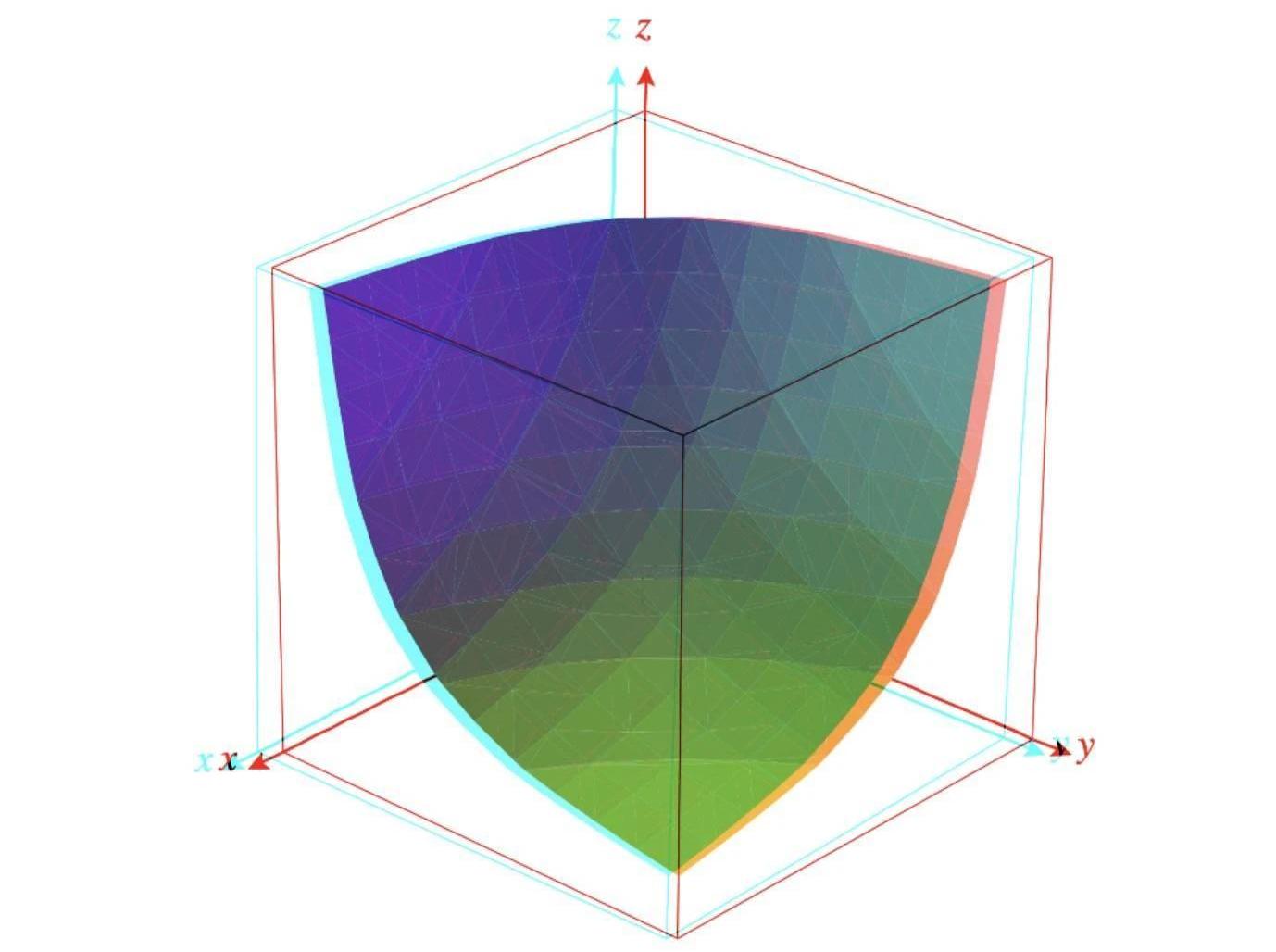

实际上,除了项目方提供奖励来激励用户提供流动性外,还有其他的方式可用于提高Defi项目的流动性。常见的,比如dydx提供的杠杆交易服务,这种模式在中心化交易所已被普遍使用,也非常容易理解,而其也非常适合订单簿类型的DEX交易所,当然,参与者会有很大的爆仓风险。而另一种,便是Uniswap、Balancer等项目采用的恒定函数做市商(CFMM)算法,而在CFMM中,通常会有三类参与者:交易者:交易资产的群体;流动性提供者:愿意为资产池注入资金,以赚取交易费用;套利者:维持资产池中资产的市场价格,并从中获利;

专家:DeFi提供了不放弃托管权前提下获得被动收入的方法:比特币安全专家Andreas Antonopoulos表示,目前任何通过持有比特币获得稳定收入的方法背后都存在风险,但DeFi提供了为数不多的“不把钱给别人”就能获得稳定收入的方法之一。他表示,DeFi合约是比特币所有者在不放弃其加密货币托管权的情况下产生被动收入的一种方式。不过,他还称,在基于以太坊的平台上进行此类交易,就安全性、存在漏洞的智能合约以及平台本身而言,“风险相当大”。(Cointelegraph)[2020/6/29]

通过复杂的数学算法,项目方就可通过很低的成本引导用户为系统提供流动性,然而,这种方式最大的弊端在于,其并不适合大额交易。这是因为,交易金额越大,CFMM导致的价格滑动也就越大,而这天然不适合鲸鱼级参与者。当然,以上的方法,Defi项目方都可能会组合采用,而并不是只使用单一的方法来促进流动性。总结

近期流行的defi挖矿概念,本质上是用于促进系统的流动性,然而,不同项目所采用的方式,是有很大不同的,比如Compound采用的方式较为激进,其与FCoin的“交易即挖矿”模式较为相似,因此需要警惕,而Balancer等defi项目采用的“流动性挖矿”或“挂单挖矿”,则相对更为健康,当然,采用稳定币或主流币替代治理代币作为激励,理论上会是更好的一种方式。而除了项目方提供激励之外,像杠杆服务、恒定函数做市商(CFMM)算法等方法,也可以为系统提供流动性,但这些方法也都存在着各自的弊端,而权衡采用多种促进方式,可能会成为未来的一种defi趋势。相关资料:1.时代币分红说明2.FCoin沉浮录|交易所简史3.观点:Compound治理代币将打开Defi的潘多拉魔盒4.一分钟读懂Balancer「流动性挖矿」治理代币分配机制5.https://hummingbot.io/6.科普|恒定函数做市商:DeFi的真正突破

编者按:本文来自Cointelegraph中文,作者:ANTóNIOMADEIRA,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自万向区块链,Odaily星球日报经授权转载。中国人民银行对数字货币的研究和设计已经有几年时间,但在Libra白皮书推出后明显提速,疫情的特殊情况又再次催化了相关试点推进的节奏.

1900/1/1 0:00:00这两天,以太坊出现了两笔异常转账:某位巨鲸连续两次支付1万多枚ETH的交易费,分别转移了0.55枚和350枚ETH。由于这位巨鲸的“任性”操作,以太坊的平均交易费在一夜之间飙升至历史新高.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:MICHAELKAPILKOV,Odaily星球日报经授权转载。彭博社的最新报告显示,该公司预计比特币将重新尝试2017年以来的历史高点,甚至可能会突破新高,达到28,000美元.

1900/1/1 0:00:00“想通过区块链游戏给区块链行业带来更多用户,这意义不大。”链玩堂创始人NEO对区块链麻将局表示,“你可以让区块链游戏去教育用户,但不能期待区块链游戏成为突破口.

1900/1/1 0:00:00作者:MYKEY研究员马烈为帮助加密市场参与者对稳定币发展状态保持更新,我们推出MYKEY稳定币周报,分享我们对稳定币发展状态的解读、对其发展趋势的分析.

1900/1/1 0:00:00