本系列文章将默认你是一个EOS社区成熟用户,理解EOS基本逻辑和使用同时默认你是一个DeFi小白,完全不懂DeFi概念,从0开始学习DeFi知识系列文章将会对当前的以太坊主流DeFi项目进行评述,同时对比EOS生态的DeFi项目此系列文章不构成任何投资建议1.一句话理解

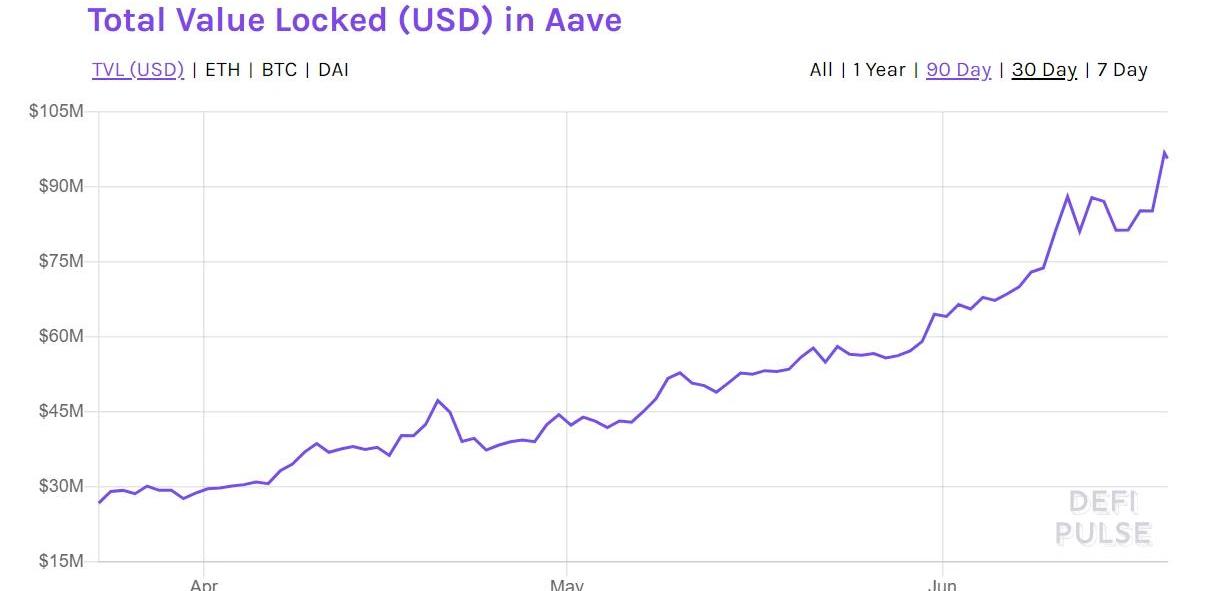

Aave是用户可以通过存入资金池获得利息收益,同时也能通过超额抵押资金贷出资金池资金并为贷款支付利息的协议。Aave除了抵押借贷,还有无需抵押的闪电贷。“Aave”在芬兰语中为幽灵的意思,代表了团队致力于创建透明、去中心化和开放的金融基础架构。Aave早期是做ETHLend的,ETHLend是一个P2P的借贷,是点对点借贷,在MakerDao之前就在运营了,但会出现数量、期限匹配困难等问题,后来才在2020年1月上线改进版的Aave,Aave团队良心的是,新项目仍然用了ETHLend的代币LEND作为治理代币,目前已经底部上来36倍了。有了超过1亿1千万美元的抵押品,增长很快很快,目前在DefiPulse上排名第4。

通州区政府工作报告:试点和深入实施元宇宙创新发展三年行动计划:金色财经报道,2023年北京市通州区政府工作报告提出,继续保持千亿以上投资规模,不断优化投资结构,推动投资向高精尖产业、民生等领域倾斜,有效带动社会投资。具体到产业方面,北京通州区将重点打造“四区三镇三园”十大重点产业功能区。2023年将进一步丰富金融业态,建设“基金财富港”,加快打造全球财富管理中心、全球绿色金融和可持续金融中心。另外,推动金融业数字化创新与试点和深入实施元宇宙创新发展三年行动计划。[2023/6/25 21:58:10]

图1Aave锁仓金额趋势图2.Aave抵押借款协议基本架构

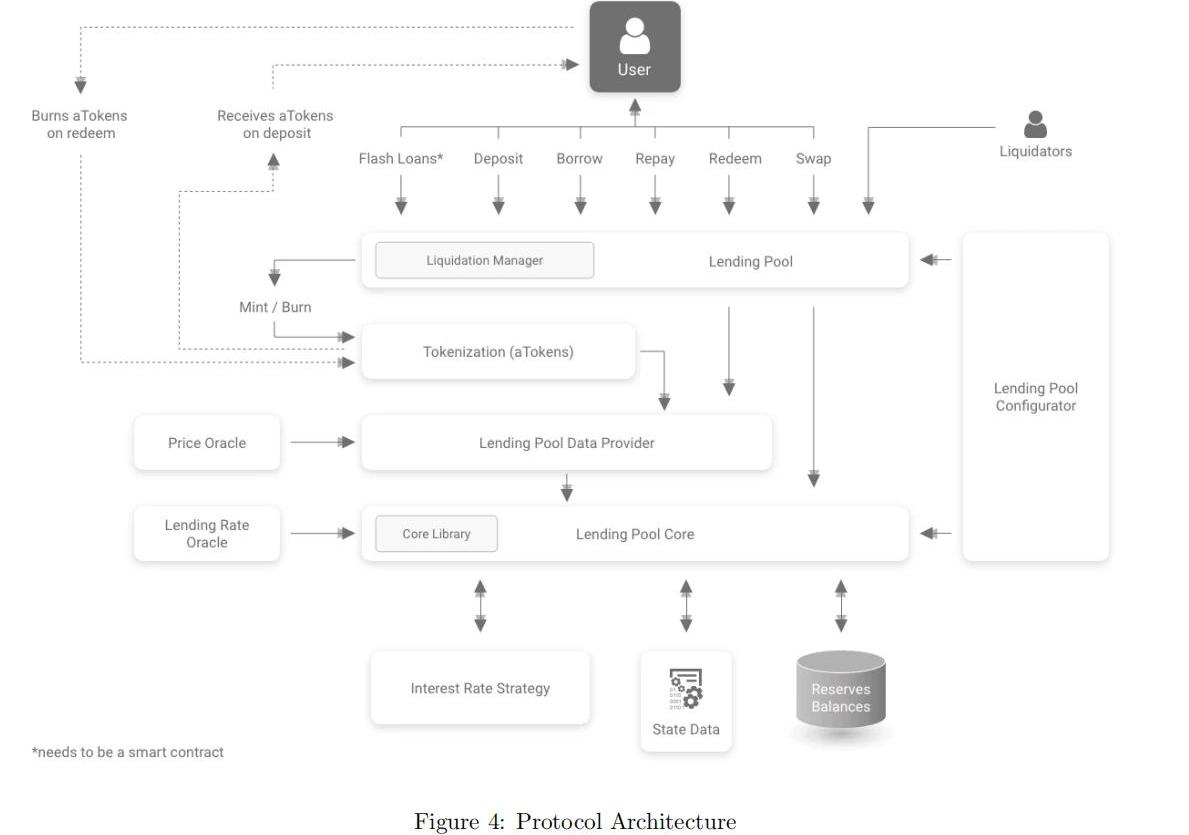

Aave抵押借款协议基础架构如图2所示。可以看到整个协议的参与者主要有三个角色:存款人、贷款人、清算人,当然如果协议开发管理人员也算入的话,还包括LEND治理代币持有人、和开发者。

图2Aave架构图2.1存款人

存款人参与协议的主要路径为:存款人——>存入资产进Aave——>收到1:1aToken——>持有aToken将持续按秒增加——>还回aToken-——>得到存入的底层资产+利息Aave中的aToken是代表用户在协议中的权益,例如存入1ETH,则会得到1aETH。同时Aave中,无论是存款还是借款,都是按秒复利计息。存入资产后即可享受利息收益,等到想提出资产时还回aToken即可收到由存入资产本金加上利息的总额。

支付公司Stabolut推出去中心化稳定币USB:4月14日消息,支付公司Stabolut宣布推出一种去中心化、与美元挂钩、比特币支持的不依赖银行的稳定币——USB。Stabolut联合创始人兼首席执行官EnekoKnorr认为,Stabolut正在为通过USB在互联网和加密货币市场上转移金融价值设定新的行业领先标准。

Stabolut的联合创始人兼首席技术官Julian Beltran表示:“鉴于UST的崩溃,以及我们今年看到的近期银行倒闭后USDC脱钩所造成的不稳定,用户对可靠稳定币有明确的市场需求。通过USB,Stabolut旨在开启一个透明、隐私保护、快速、廉价和可互操作的全球交换新时代。”[2023/4/14 14:03:25]

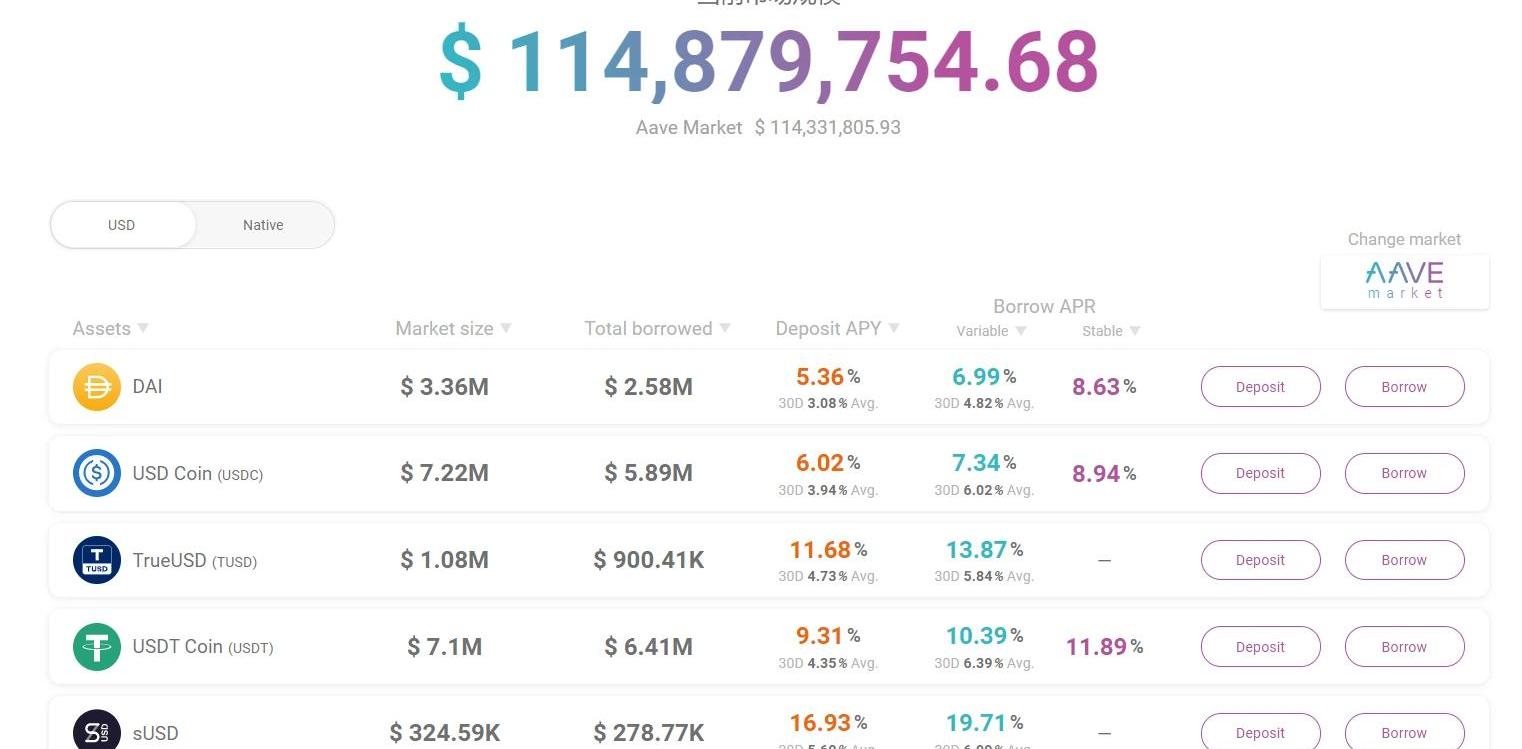

图3资产存贷页面如图3所示,当要存款时,会显示年化收益率,同时支持存入很多代币,包括DAI、ETH、USDC、TUSD等。例如DAI的年化利息率为5.36%。Aave支持用户将利息收益指定到新的以太坊地址上,而不是存款账户来接受利息。2.2借款人

美银分析师:宏观不确定因素持续存在,比特币或再次成为投资避风港:金色财经报道,美银指出,根据过去40天的数据显示,比特币与黄金走势的相关性为0.5,高于8月份中旬的0左右,与标普500指数的相关性为0.69,与纳斯达克100指数的相关性为0.72,均低于此前几个月的平均值。美银策略师Alkesh Shah和Andrew Moss表示,这可能就是比特币再次成为避险资产的原因。他们解释道,与SPX/QQQ的正相关性正在减弱,与黄金的相关性迅速上升,表明随着宏观不确定性的持续存在,投资者可能已经将比特币视为安全的资产避风港。

在过去几年,随着央行实施大规模的刺激措施提振经济,曾经被视为资产避风港的比特币与风险资产的走势几乎趋同,但随着相关性的减弱,比特币可能将重新成为投资者心仪的避险资产。[2022/10/28 11:52:50]

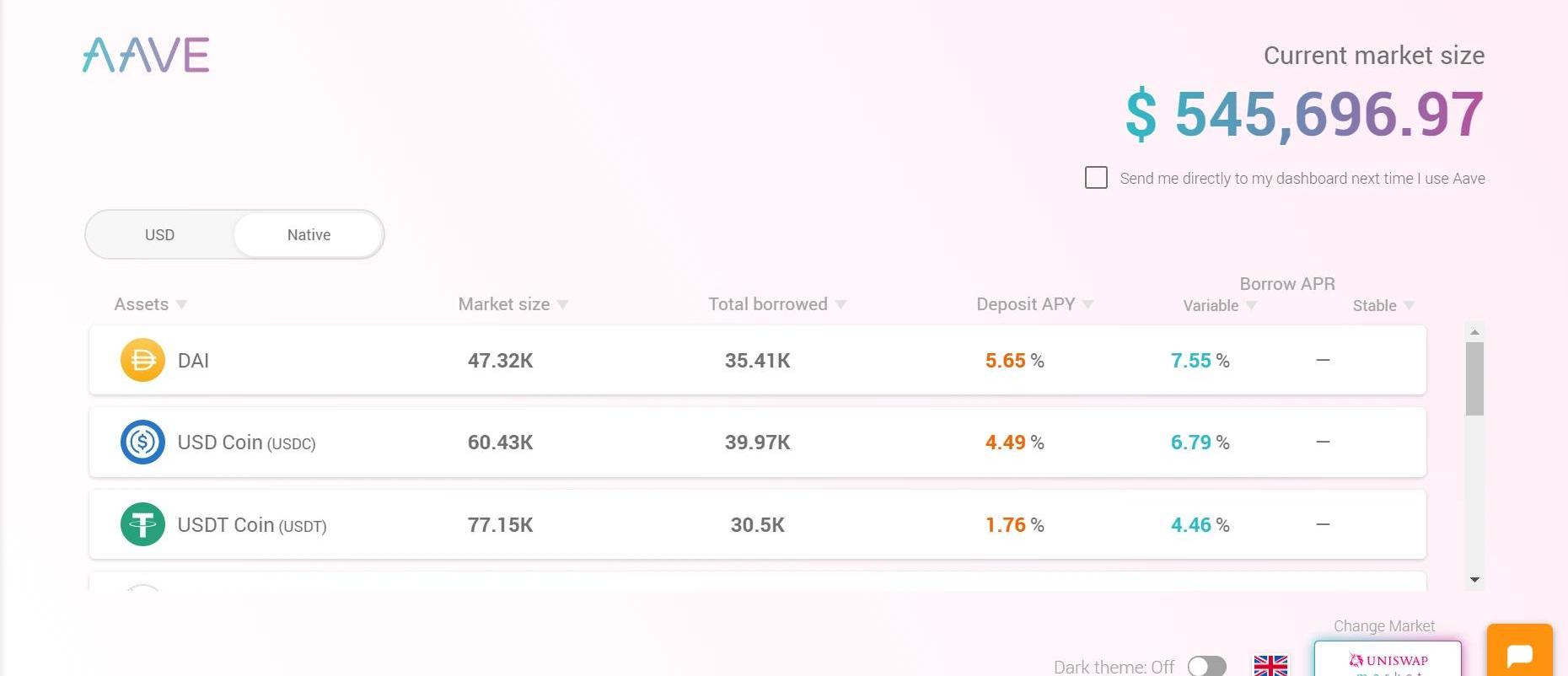

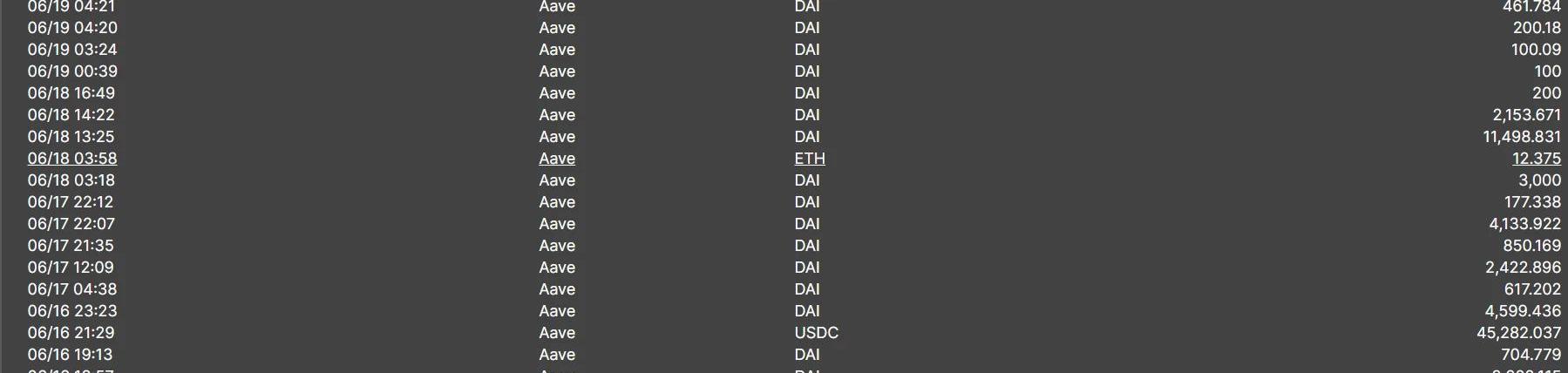

借款人——>存入资产进Aave作为抵押——>选择固定利息或浮动利息——>收到借款——>未达到清算线则可偿还借款和利息,若达到清算线则有部分资产被清算,被清算部分由清算人代为偿还。Aave借款时,能够借到多少,受到了抵押资产价值的影响,同时有一个抵押因子,在Aave中称为Loan-to-Value。例如,DAI的抵押因子为75%,也就是说,1个DAI,只能贷出0.75个DAI价值的其他代币。存入的抵押物,如果有存款利息,是可以收到利息的。同时,每次借款,将被系统收取借款总额的0.25%,其中的20%给整合Aave协议的渠道费用,80%用于回购销毁LEND。借款时,Aave会提供浮动利息率和固定利息率两个选项。一般情况都是浮动利息率会低于固定利息率。固定利息率的出现主要是为了满足一些厌恶不确定性情况的用户需要。同时Aave允许用户在浮动利息和固定利息之间切换。如图3所示,一般可贷出来的币种,其浮动利息率都低于固定利息率。而从AaveWatch也可以看到,如图4所示。当前Aave中总共存入资产由1.14亿美元,其中已被贷出8000万美元,贷款中选择浮动利息率的占到93.51%。

报告:近75%的零售商计划在未来2年内接受加密货币支付:金色财经报道,根据德勤 6 月份进行的一项名为“商家为加密货币做好准备”的调查,近 75% 的零售商计划在未来两年内接受加密货币或稳定币支付。德勤对来自零售行业的 2000 名高管进行了抽样调查,这些高管代表了化妆品、电子、时尚、交通、食品和饮料等一系列子行业。虽然像比特币这样的数字货币通常只有用户认为的那样有价值,但稳定币是一种从基础资产中获取价值的加密货币。稳定币通常与美元等货币或黄金等商品挂钩。

调查显示,尽管现在使用加密货币支付相当新颖,但 83% 的零售商预计消费者对数字货币的兴趣将在明年增加,其中略多于一半的人已投资超过 100 万美元来实现数字支付。对于消费者来说,这意味着你很快就能用加密货币购买衣服、饮料、美容产品等。[2022/7/30 2:47:14]

图4Aave资产借贷情况总览同时,Aave近期还支持了用Uniswap的做市池进行抵押,用来贷出资产。这增加了Uniswap做市商的资产周转强度,也提高了Aave存款人和Uniswap做市商的收入来源。DeFi的可组合性的优势再次得到体现。

FTX现已开启LUNC和USTC充值及提币:5月29日消息,据官方消息,FTX现已开启LUNC和USTC充值及提币。[2022/5/29 3:47:44]

图5Uniswap做市池抵押资金2.3清算人

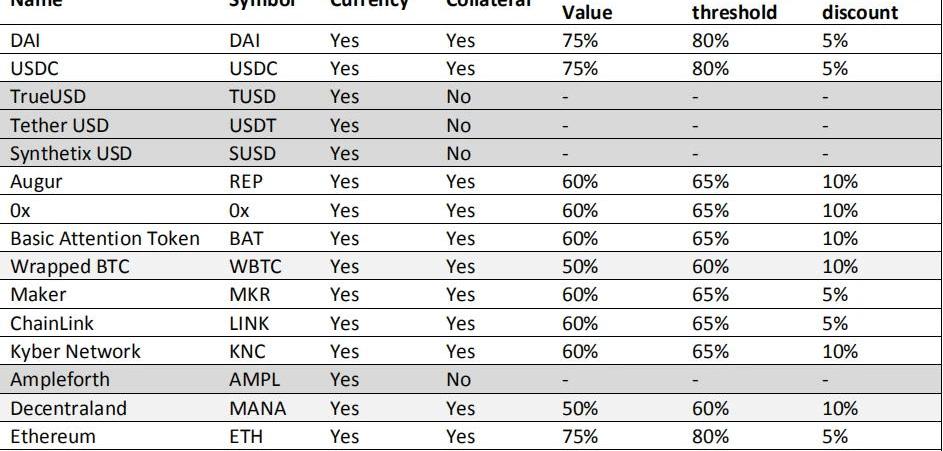

DeFi世界中的借贷项目,大部分都是超额抵押实现借贷。超额抵押就存在抵押物或者贷出物价格波动,导致抵押资产不足的情况,因此必须引入清算程序。Aave协议也不例外。Aave由于支持的资产众多,有部分资产是仅仅存入被借出,不能作为抵押物的。而每个资产的清算线也不同。具体如图6所示:

图6Aave资产代币相关参数表中,Name表示资产项目名称,Symbol是代币符号,Currency表示该代币是否支持存入和借出,Collateral表示该币种能否被作为抵押物,Loan-to-Value表示抵押因子,LiquidationThreshold表示清算比率,LiquidationDiscount表示清算折扣。当用户资产健康系数<1时,即抵押物乘清算门槛的价值比贷出价值还小时,会面临抵押品被清算风险,也就是说,由清算人帮忙偿还一部分其借出的代币,兑换成折扣价后拿到用户的抵押品,不同抵押品面临清算时的折扣不一样。每个清算人每次只能最多帮贷款用户偿还50%的借款,可以不断偿还,直到被偿还借款的借款人账户健康系数大于1,回归正常状态。3.闪电贷

闪电贷不需要抵押资产,简单理解,只需要满足所有贷款还款+利息在一个操作系列内完成就行,一旦未完成还款,则该笔贷款及其相关操作无效。Aave协议的闪电贷是其创新特色之一,闪电贷的出现也改变了当前一系列清算商的格局,使得普通人无需成本即可参与清算。闪电贷是按次计息,目前费率是0.09%,其中利息收入的70%给存款人作为额外收入,30%再二八分,其中80%用于回购LEND销毁,20%用于奖励集成闪电贷的团队,也就是说,一个项目集成Aave闪电贷能得到0.0054%的费用收入。闪电贷的出现给了DeFi更多的玩法创新,通过组合当前有的各类DeFi,用户能够完成从市场套利等操作。闪电贷的出现引来众多的讨论,包括之前黑客利用闪电贷攻击bZx,两次攻击共获利接近百万美元。闪电贷随着DeFi生态的产品的丰富,有了越来越多的玩法,要求一个区块内完成操作,几乎相当于是一个程序员的玩物,普通人手动根本来不及。如图7所示,Aave闪电贷使用每天都有人在用,而且频率较高,每天可能超过20笔。

图7Aave闪电贷借贷情况4.OS上的TP闪电贷

TP闪电贷原理和Aave的一样,都是要求在一个操作内完成借款、使用、还款的操作,目前费率是0.03%,其实就是一个区块0.5秒,如果一直都有人用的话,年化费率直逼高利贷,当然受困于当前EOS的DeFi还未繁荣,因此需要时间成长。之前TP闪电贷被借出了3000万个NDX,我当时就说这是EOS上DeFi的里程碑,为什么呢?因为这是首次将EOS上两个DeFi合起来使用获利的情况。下面我们将详解一下:4月22日,一个用户贷出3600万NDX,使用逻辑如下:闪电贷贷出36111671.6729NDX在NewdexSwap闪兑池子里做市,添加36111671.6729NDX+5300EOS在Newdex闪兑里使用2700EOS,兑出了15255930.1187NDX把兑出的15255930.1187NDX重新兑回EOS,得到2686.5386EOS取出步骤2的做市,可取出36111670.3460NDX+5305.3599EOS使用1.5967EOS兑出10834.0183NDX使用步骤5和步骤6的NDX,合计36122504.3643NDX归还闪电贷也可以看到链上记录。整个过程中看似这个科学家亏损了9.5EOS,但实际上科学家亏了吗?并没有。因为NewdexSwap当时做活动,交易量第一奖励100USDT,约等于40EOS。所以,科学家从来不会亏钱,只会套利。这一整个过程,真是EOS上DeFi的一大里程碑事件,可以说令人振奋,给这位聪明的科学家点赞。闪电贷是传统金融根本不可能存在的事物,读者也可管中窥豹,看看DeFi未来有多大潜力。所以闪电贷的出现,让DeFi要适应新的局面,是一项非常伟大的创造。可以预见的是,当EOS上DeFi越来越繁荣的时候,TP闪电贷将会有更多用处。DeFi用户不仅能参与闪电贷存入资金生息,还能利用闪电贷实现无本套利参与清算,因为参与清算是真的很赚钱,下一篇文章将讲解Compound,带大家认识一下参与清算是一门多赚钱的生意。先透露一些数据:Compound在2019年5月到12月共发生1800次清算,清算事件利润的中位数为6.35美元,平均账户利润为288美元。下篇见。附录:实用链接直接点击即可跳转,也许有些要科学上网。Aave官网Aave协议使用数据观察TP闪电贷

吴说区块链获悉,6月16日德宏州发布“关于开展整顿全州违规私建大数据项目工作督查”的通知,督查时间为17日-19日,重点督查违规私建大数据项目.

1900/1/1 0:00:00编者按:本文来自区块链大本营,作者:庞宇雄,Odaily星球日报经授权转载。区块链技术的提出对降低社会信用成本、改善社会信用环境有重要意义.

1900/1/1 0:00:00编者按:本文来自小吒闲谈,Odaily星球日报经授权转载。DeFi,已成为以太坊网络应用的核心驱动因素之一。DeFi核心原则是提供一个全新的、无需许可的金融服务生态系统,没有任何中心化权威,世界上任何人都可以使用.

1900/1/1 0:00:00今年6月,北京对外发布《关于加快培育壮大新业态新模式促进北京经济高质量发展的若干意见》,在这里面,区块链作为国家重点关注领域被提及24次.

1900/1/1 0:00:00编者按:本文来自加密谷Live,作者:MikaHonkasalo,翻译:Liam,Odaily星球日报经授权转载。简单概括去中心化交易所也许是开放式金融(OpenFinance)中发展最快的领域.

1900/1/1 0:00:00编者按:本文来自链闻ChainNews,撰文:张改娟,星球日报经授权发布。旁氏局等资金盘项目的不断涌现、接连不断的DeFi新项目抢占以太坊资源、USDT需求的不断上升以及市场对以太坊2.0的关注度增多导致近两个月以太坊网络交易费用居.

1900/1/1 0:00:00