编者按:本文来自巴比特资讯,作者:TheDefiant,翻译:Wendy,星球日报经授权发布。在行情好的时候,yieldfarmers可以通过一些很受欢迎的稳定币赚取年化高达100%的利润。在行情糟糕的日子里,损失可能会很大,但在过去一周,获得巨额利润的可能让DeFi吸引了数亿美元的资金。尽管将资金存入智能合约以获得回报在DeFi应用中听起来并不新鲜,但近几周来,随着协议团队越来越多地通过分发原生代币来激励流动性提供者,yieldfarming变得越来越有吸引力。这意味着,除了存款生息之外,交易者还可以赚取最热门的代币。DeFi内容平台Defiant采访了一些yieldfarmers,向他们了解了策略,以及新的参与者应该记住的关键要点。yieldfarming的来源

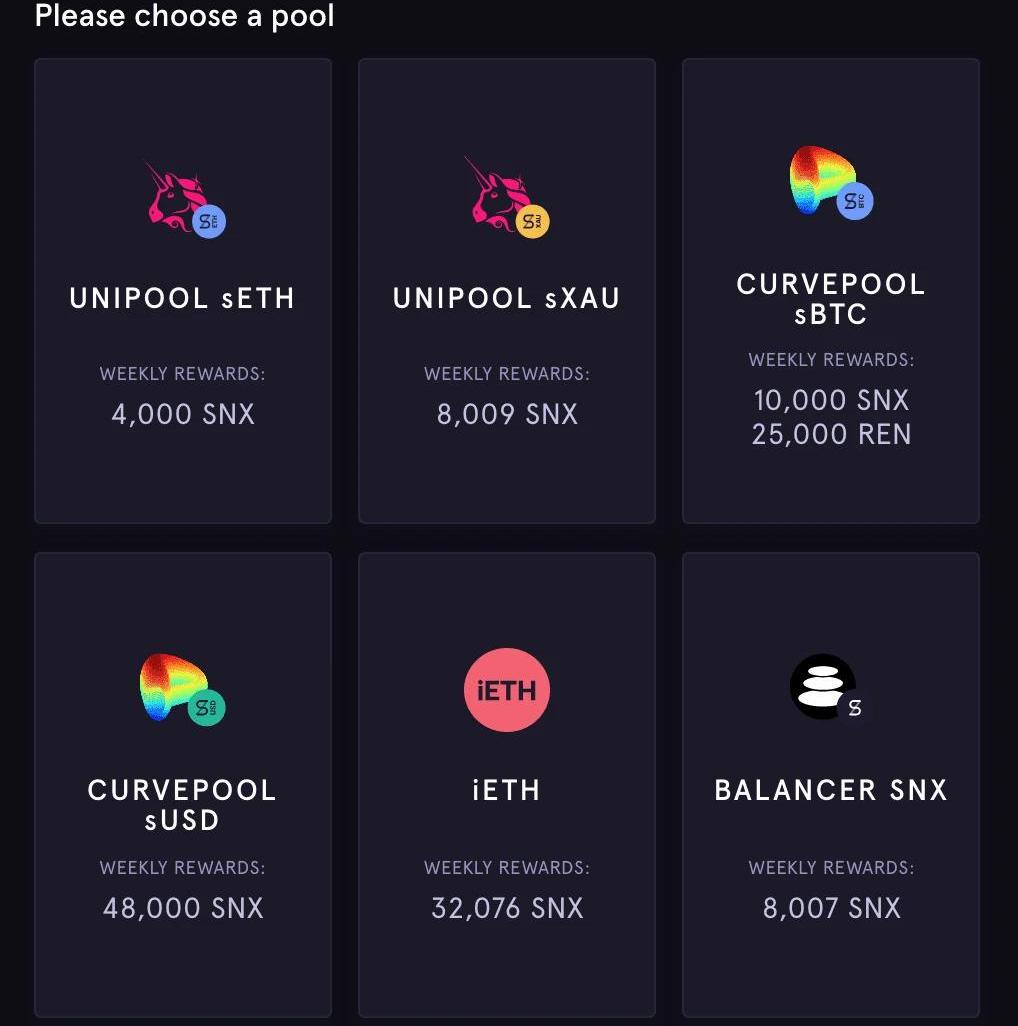

首先,让我们简要介绍一下这一切是如何开始的。在yieldfarming出现之前,就有了Synthetix。作为yieldfarming策略的老炮之一,Synthetix仍然允许用户参与的数十种激励措施,从而从提供给各种流动池的资金中获得回报。

Lido Finance 通过赏金计划发现一漏洞,已采取短期补救措施:10月8日消息,质押流动性解决方案 Lido Finance 通过 Lido 漏洞赏金计划发现了一个漏洞,该漏洞能被列入白名单的节点运营商利用,以窃取一小部分用户资金。漏洞报告时大约有 2 万枚 ETH 暴露在风险之中,目前团队已经采取了短期的补救措施,同时正在讨论和研究长期的解决方案。本次报告漏洞的白帽子是 StakeWise 的创始人 Dmitri Tsumak,预计其将获得漏洞赏金计划的最高赏金额 10 万美元。[2021/10/8 20:12:39]

Celo通过Coinlist的公开拍卖将于5月7日举行 Celo Gold起拍价为12美元:金融应用开源平台Celo将于5月7日通过Coinlist公开出售其应用代币Celo Gold(cGLD),Coinlist已公布此次公募的具体信息,此次拍卖的起始价为12美元,底价为1美元。据此前报道,Celo在去年8月完成3000万美元融资,由加密货币基金a16z crypto和Polychain领投,Dragonfly Capital也参与了本轮融资,在此之前Celo已融资640万美元。Celo开发了用于支付用途的应用型代币Celo Gold,以及与美元挂钩的稳定币Celo Dollar,该团队还开发了用户友好型钱包应用,用户可使用手机转移和接收加密货币,还可以通过电话号码将Celo Dollar转账给没有安装钱包应用的用户。[2020/4/17]

最初,此类策略是为了增加Synthetix在DEXUniswap上的合成ETH代币——sETH的流动性。向sETH/ETH交易池增加流动性,然后将他们的UniswapsETHLP代币质押在Synthetix平台上的交易员,可以获得Synthetix的原生代币SNX,还可以从Uniswap获得交易费。这一策略被不同DEX上的许多其他代币模仿。为了激励sUSD在DEXCurve上的流动性,其目前提供最高的每周为48000SNX的奖励。COMP助推

牛津大学报告:房地产科技3.0通过区块链等外生技术的成熟来实现:牛津大学最近发布新报告“房地产科技2020——房地产的未来”。Proptech(房地产科技)描述了目前房地产行业正在发生的数字化转型。Proptech 1.0浪潮起源于20世纪80年代的PC和90年代的互联网兴起,以2001年的互联网泡沫破裂告终。Proptech 2.0是由GFC和技术发展刺激的,最终在App Store中达到顶峰,有迹象表明它现在正在成熟。Proptech 3.0将由全球气候变化和快速城市化的压力推动,并通过物联网、机器学习和人工智能以及区块链等外生技术的成熟来实现。[2020/4/1]

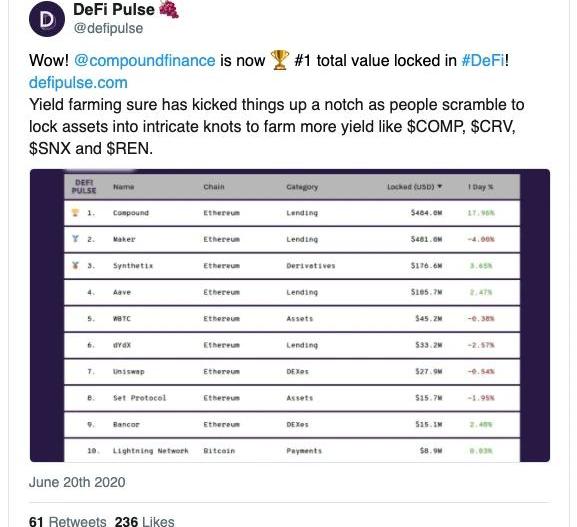

当Compound上周一开始分发其治理代币时,所有的注都落空了。交易者如今能够赚取每天分发的2880个COMP代币。近10亿美元的新资产涌入了借贷协议,这些新资产来自那些希望利用这一激励措施的人。TheBlock分析师MatteoLeibowitz说:“我仍然对资产供应的增长率感到惊讶。对我来说,这意味着更多的专业参与,当然也改变了我们在开放金融短暂历史中所看到的由零售主导的动态。”

动态 | 怀俄明州或已通过区块链银行法案13-1:推特网友近期透露,尽管面对银行的强烈反对,怀俄明州的立法委员会依然通过了区块链银行法案13-1。[2018/12/2]

100%年化

部分yieldfarmers开始通过杠杆借贷来借入收益最高的代币来增加他们的收入,而像InstaDapp这样的平台让这一切变得十分简单,只需轻松点击一下鼠标就可做到。由于100%年化的诱惑力,这一策略迅速引起了许多人的注意——包括卖出COMP获得的收益,因为它从上线时的不足20美元在几天内飙升到超过300美元。DeFi投资者ArthurCheong说,Compound相对较高的流动性也有助于吸引新投资者。他说:“不同之处是,COMP奖金池的规模可以适应更大的资本配置,而以前的yieldfarming策略最多只能容纳1500万美元左右。COMP奖金池可以容纳5亿美元的资金,并且仍然提供很高的年化收益。”如今,我们看到一种“轮作”的现象,流动性提供者已经从USDT转向更稀缺的资产,如BAT、WBTC和ZRX。整个周末,BAT市场上的资金供应和借贷激增超过20000%,因为yieldfarmers争先恐后地抢着在每天2880COMP的发放上抢占先机。Farming贴士和小技巧

动态 | Coinmarketcap或将通过用户投票决定监控币种:据bitcoinist消息,9月12日,加密货币监控网站Coinmarketcap在Twitter发起调查,询问关注者是否“有兴趣”决定未来对哪些加密货币进行监控。截至发稿时,在近5000名受访者中,有60%的人表示感兴趣,30%的人表示没有兴趣。只有10%的人说他们不希望有这样的机会。[2018/9/14]

以下是一些非常活跃的DeFi投资者的yieldfarming策略。网名为DegenSpartan的DeFi投资者:自从他在2019年初开始在DeFi赚取收益以来,将稳定币投入sUSDCurve池、将激励代币存入SynthetixMintr激励合约的策略,已经为他带来了相当稳定的20%+年化的SNX。他表示,大批人涌向COMP“给更小、更小众的策略留下了空白,从而提高了该领域的整体收益。”CoinFund创始人以及总经理JakeBrukhman:“我看到的机会从几个点的年化到100%甚至是超过100%的年化,这取决于你持有的资产和你愿意承担的风险。大多数回报来自这些早期协议的繁荣或低效。”“相对于可能获得的年化收益而言,许多借贷工具目前提供的资本利率非常低。”网名为SNXProfessor的DeFi投资者:他使用“抵押品”来借USDT,然后再借出USDT。然后BAT成为了可以获得更多COMP的选择,所以他平仓了,切换到借BAT和再借出BAT。他建议“每天监控,只有在有意义的情况下才切换——yieldfarming需要时间,因为存在像gas等沉没成本。”1kx创始合伙人LasseClausen:“为Curve注入流动性很简单但令人兴奋,因为这与我们在早期以较低估值接触协议代币的主要策略几乎是一样的,与估值已经超过1亿美元的产品相比,它提供了更多潜在的上升空间。”“yieldfarming是一项试图实现网络效应的伟大新实验。”yieldfarming的风险

对于任何参与yieldfarming的人来说,gas成本是你不能忽视的。虽然NexusMutual上的智能合约覆盖是一个很好的起点,但那些利用杠杆的人应该警惕自己可能被挤出市场——尤其是在拥有像BAT这样波动性较大的资产的情况下。最后,潜在的不可逆转的脆弱性——比如价值200万美元的ETH卡在bZx——是很少有人预见到的。这里的关键要点是,没有人能保证百分百的收益,通常收益越大,风险就越大。Clausen说:“如果yieldfarming年化一直保持在20%以上,我会感到惊讶。”有什么意义?

风险基金Variant的创始人以及前a16z投资者JesseWalden说,虽然短期内yieldfarming可以用作一种激励方式,但一个成功的协议仍然取决于建设者和用户是否能长期停留在平台上。“DeFi分配收益是推动用户增长的短期动机,但更大的格局是通过构建数十亿人每天使用的产品和服务来创造长期财富。”

标签:ARMFARMFARELDARMA币Wanaka Farm WAIRERE Tokenfara币价格SAFEYIELD

编者按:本文来自链闻ChainNews,撰文:FrankTopbottom,编译:娄月,星球日报经授权发布。6月10日,一个未知地址转移了0.55ETH,然而交易费用却高达10,668.7ETH,这笔交易由SparkPool打包.

1900/1/1 0:00:001.今日市场概况今日市场总市值为2735亿美元,相比昨日增加2.3%。交易量为712亿美元,相比昨日增加22%.

1900/1/1 0:00:00基于ETH的DeFi项目 抵押借贷 Maker:MakerDAO是以太坊上的去中心化自治组织和智能合约系统,提供以太坊上第一个去中心稳定货币Dai.coinbase投资Aave:开源借贷协议,允许世界各地的人们获得贷款或成为贷款人.

1900/1/1 0:00:00编者按:本文来自链闻ChainNews,撰文:日曜,星球日报经授权发布。Compound平台的高补贴返利掀起了「收益矿场」淘金热过去一周内,DeFi市场上有关「收益矿场」的讨论成为高热度话题.

1900/1/1 0:00:00文|王也编辑|郝方舟出品|Odaily星球日报 三个月前,DeFi众产品还陷入集体性信任危机中:「3.12」暴跌下的挤兑提币、连锁反应下的清算、拥堵不堪的以太坊网络、接连被黑客攻击的DeFi协议……没想到,只三个月后.

1900/1/1 0:00:00:"\u003Csection\u003E\u003Csection\u003E\u003Cp\u003E编者按:本文来自\u003Cahref=\"https:\u002F\u002Fmp.weixin.qq.

1900/1/1 0:00:00