第二季度

随着加密货币期权领域的持仓量持续增长,上周五到期的持仓规模为史上最大。Deribit毫无疑问是数字货币期权交易的头部交易所,其产品的名义持仓总额已达14亿美元,其中约50%的仓位于UTC2020年6月26日上午8:00到期。

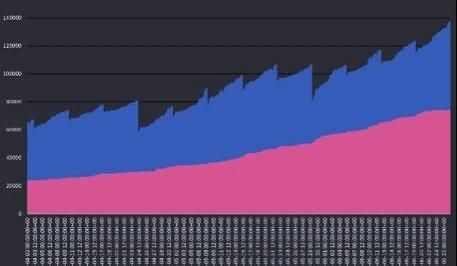

BTC持仓总量vs.6月26日到期的持仓量

Coinbase第二季度财报:净亏损约 11 亿美元,交易收入环比下降35%:8月10日消息,Coinbase 发布第二季度财报,该季度 Conbase 净销售额约为8.03亿美元,环比下降31%,净亏损约为 11 亿美元,比第一季度的4.4亿美元净亏损增加约155%。月活用户为900万,比第一季度减少了20万,调整后的EBITDA为负1.51亿美元。

总交易额下降至2170亿美元,较第一季度下降30%,交易收入为6.55亿美元,环比下降35%。其中,加密货币现货总交易量环比下降3%,导致交易量市场份额下降。第二季度末,Coinbase资产规模为960亿美元,较第一季度末的2560亿美元下降63%。[2022/8/10 12:14:08]

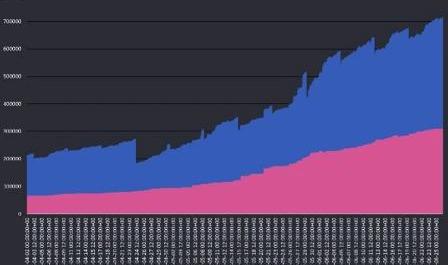

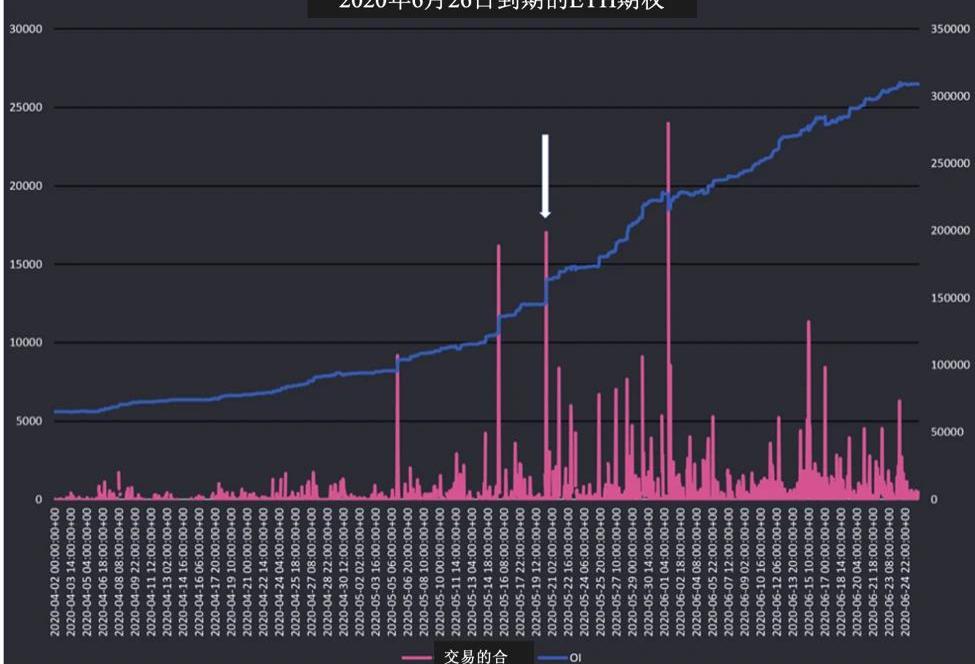

ETH持仓总量vs.6月26日到期的持仓量这意味着什么?大规模持仓到期对市场有何影响?持仓到期究竟会不会影响波动率?期权交易员和市场参与者经常会提这些问题。GenesisVolatility喜欢使用Deribit的数据,并利用数据来回答此类问题。下文将进行深入分析。Q1持仓到期会影响波动率吗?以及这种波动率是实现波动率还是隐含波动率?

第二季度比特币交易量下降超过2万亿美元:金色财经报道,2022年,比特币月交易量已降至1.5万亿美元以下。比特币在2022年第二季度的总交易量为2.8万亿美元,交易量下降超过2万亿美元。DeFi市场的看跌趋势导致加密货币空间的整体市场价值下跌60%,这可归因于投资者对比特币的需求下降。2021年4月,比特币交易量约为1.84万亿美元,单日高点约为974.7亿美元。随着今年第一季度交易量的下降,4月,比特币交易量8301.2亿美元,单日高点393.9亿美元。(beincrypto)[2022/7/6 1:53:42]

如你们大多数人所知,平值期权的期权gamma值在临近到期时最高。这不足为奇,因为此时ATM期权的底层资产若出现任何价格变动,都可能使一个delta值接近0的期权迅速翻转为delta值接近1的期权。这种gamma值翻转在极大规模持仓到期事件中变得更为重要。在如此大规模持仓到期时,大量持仓徘徊在ATM行权价附近,IV往往会出现波动,ETH的表现就是如此。

风投Framework联合创始人:第二季度DeFi将因Layer 2反弹 比特币缓慢抬升:Framework Ventures联合创始人发推称,在第二季度,DeFi将因Layer 2反弹,NFT也将在第三第四季度,借助IP效应以及一堆创业公司的努力下起飞。WEB3成可投资资产的类别,比特币将缓慢增长。[2021/4/5 19:46:21]

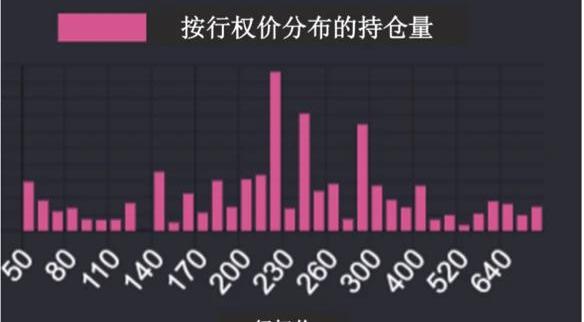

按行权价分布的仅2020年6月26日到期的ETH期权持仓量做空期权Gamma的交易者越来越厌倦持有这种高风险的头寸,转而开始愿意通过市价成交来摆脱这种风险。这就造成了IV的波动。

动态 | 第二季度比特币期货日均成交量增长93%:据cointelegraph消息,芝加哥商品交易所(CME)的比特币(BTC)期货平均日交易量(ADV)在2018年第一季度增长了93%。同时,芝加哥商品交易所表示,未平仓合约利率(OI)或比特币期货未平仓合约数量已超过2400,第一季度增长58%。据了解,继去年12月10日美国最大期权交易所芝加哥期权交易所(CBOE)推出BTC期货交易后,CME集团紧接着便于12月17日推出比特币期货交易服务。[2018/7/21]

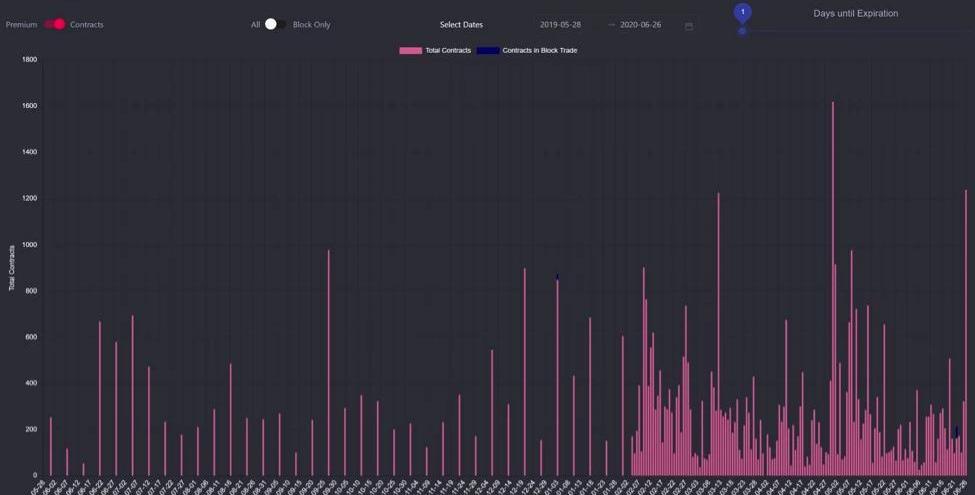

2020年6月26日当天ETH期权的期限结构虽然IV所受的影响可以理解,但对RV的影响则未必清晰。可以预期,Gamma净多头或净空头的持有者不同,对底层资产市场的影响也截然不同。通常情况下,可以假设Deribit以及其他交易平台的做市商对在底层证券上进行方向性押注不感兴趣,因此他们往往是delta套期保值者。终端用户通常不会通过收集买卖价差来获利,他们通常不会像做市商那样频繁地进行delta对冲。考虑上述因素后,我们现在可以梳理此类事件对RV可能造成的影响。如果做市商持有净空头gamma,由于做市商被迫在价格变动时通过持续的高买低卖来进行对冲,市场将面临趋势性和出现较大日内价格区间的风险。另一方面,如果做市商持有净多头gamma,那么他们的delta对冲影响就会产生相反的效果。在这种情况下,当市场价接近他们的行权价时,由于有“gammascalping”的影响,做市商可以反复地高卖低买,从根本上导致底层资产价格与大量持仓的给定行权价十分接近。即使RV仍然很低,但大规模持仓到期事件通常会导致成交量增加。从来自genesisvolatility.io的下图来看,我们可以将即将到期的期权的成交量分离出来。在3月27日的季度到期日期间,BTC的成交量大幅增加,而ETH的成交量明显飙升。

丹麦盛宝银行:2018年第二季度将实现“跳板”牛市:据cointelegraph消息,丹麦盛宝银行(Saxo Bank)4月18日发布的最新季度展望报告显示,该行对2018年加密货币增长持乐观态度。该行内部战略专家团队的分析师Jacob Pouncey认为,今年第二季度将会实现“加密货币牛市的跳板”,质疑加密资产是否“正在进入一个新的周期”。[2018/4/20]

仅0-1天后到期的BTC期权的成交量

仅0-1天后到期的ETH期权的成交量Q2如何判断做市商持有的是净空头gamma还是净多头gamma?

虽然我们无法100%确定地知道任何事情,但我们可以使用强大的原始数据来量化做市商的可能定位。首先,通过叠加成交量和持仓量,我们可以看到买卖行为对净持仓量的影响。其次,我们可以看到推动此成交量的主动交易者。这个信息很重要,因为主动交易者将支付价差,因此主动交易者的对手方通常是做市商。下面我们以6月26日到期的ETH期权合约的交易数据子集为例进行说明。

协调世界时2020年5月20日下午1-2点之间,持仓出现极大幅度的增长,相关的成交量也出现飙升。通过深入挖掘数据,我们发现,该成交量和持仓量的跃升是由ETH-240看涨期权和ETH-220看涨期权的一个大卖家推动的。

现在可以肯定地说,一个做市商在做多这些240和220的看涨期权。利用这些精细数据,我们可以将整个时间段内任何工具的所有交易活动的主动交易者进行加总,从而很好地了解做市商是如何定位库存的。Q3上述分析对我们有何启示?

在大规模持仓到期事件的交易日临近时,如果交易者知道OI集中于何处,净空头gamma的持有者是谁,以及预期会出现多少成交量,他就拥有了许多优势。交易者知道当天更可能出现趋势性行情还是均值回归,什么价格点上容易出现gamma大翻转,以及行权价是否有可能出现“大头针风险”等,从而对自己做出恰当的定位。综上所述,6月26日的到期事件顺利结束,几乎没有产生RV。做市商可能是在未持有gamma空头的情况下参与该到期事件的。虽然BTC到期合约的成交量巨大,但ETH到期合约的成交量则相对平静。尽管如此,BTC和ETH的交易IV都出现了相关的波动。

编者按:本文来自链闻ChainNews,作者:MapleLeafCapital,星球日报经授权发布。核心观点以太坊是一种数字能源商品,为交易和代码执行提供动力和安全保障,就像水为水车提供动力一样,是一种「可回收」资源.

1900/1/1 0:00:002020.7.6第28期本期关键字:DeFi大盘点、AMM详解、波卡生态大摸底、比特币巨鲸、比特币锚定币、ETH2.

1900/1/1 0:00:00本周大事记 上周,EOS遭LINK赶超,全币种排行榜排名下滑一位至第12名。DappReview的一份Dapp报告显示,EOS今年第二季度交易量已经达到20.2亿美元Dapp游戏如“加密三国(CryptoDynasty)”、Uplan.

1900/1/1 0:00:00编者按:本文来自深潮TechFlow,作者:AntonLucian,翻译:Nick,Odaily星球日报经授权转载。Coinbase是整个区块链世界中最知名的品牌之一.

1900/1/1 0:00:00本文来自:哈希派,作者:哈希派分析团队,星球日报经授权转发。金色财经合约行情分析丨BTC小幅反弹后回落 保持低波动:据火币BTC永续合约行情显示,截至今日18:00(GMT+8),BTC价格暂报9283美元(+0.45%),20:00.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:AdrianKlent,译者:夕雨,星球日报经授权发布。在过去的三周中,价格技术图表上几乎所有指标都标志着比特币呈现出价格突破.

1900/1/1 0:00:00