编者按:本文来自金色财经,Odaily星球日报经授权转载。DeFi很火,其中的“预言机”赛道亦是。龙头币是LINK。LINK从7月份开始起飞,一个多月从5美元以下涨到高点近20美元,涨幅超过4倍,并带动整个“预言机”板块大涨。但是也有投资机构持不同意见,比如ZeusCapital。ZeusCapital之前在7月发布做空LINK报告,但随后LINK暴涨,ZeusCapital因此爆仓1700多万美元。尽管如此,ZeusCapital仍然坚持看空LINK。本期金色硬核来看看ZeusCapital坚定看空LINK的理由,从LINK的供应量、流通量和估值看LINK价格。“价格是你所付出的,而价值是你所获得的。”沃伦·巴菲特在过去一个月中,LINK代币超过BTC和ETH成为社交媒体上讨论最多的加密货币。加密货币社区正在讨论Chainlink的集成,技术和同赛道的竞争对手。但是,无论从哪里开始,争议最终都趋向于围绕LINK的价格展开。LINK持币者对其心爱的代币的内在估值特别敏感。LINK价格接近15美元,如果估值才几分钱怎么可能?什么决定价格:经济学速览

DefiLlama创始人:Metamask用户可禁用账户余额分批请求功能,以防所有地址泄露:7月18日消息,DefiLlama创始人0xngmi发推表示,提醒Metamask用户禁用账户余额分批请求功能,因为它默认是启用的,并且会将所有地址泄露给在使用的任何RPC,从而可能将用户的所有地址关联起来,要禁用,请转到设置>安全与隐私>账户余额分批请求。[2023/7/18 11:01:01]

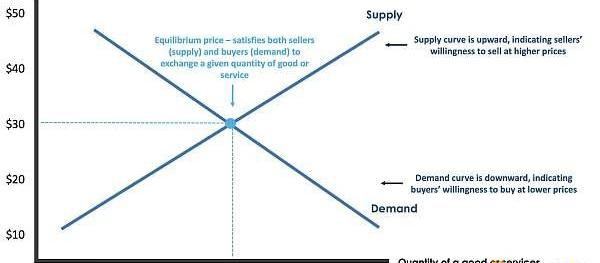

几乎每笔交易都是由简单的供需定律驱动的,供需定律解释了资源/资产/服务的买方和卖方之间如何交互决定价格。通常,低供给和高需求会提高价格,反之亦然。其他所有条件保持不变,价格越高,买家愿意购买的数量就越少,卖家愿意出售越多。供需相互作用,直到市场找到一个价格,卖方卖出数量恰好等于买方买入数量。经济学称其为均衡价格。

最后,供需曲线的斜率取决于在价格边际变化上卖方/买方数量增加/减少的速度。需求方面,如果产品是基本必需品,那么与对购买者并非那么重要的产品相比,其在价格上涨情况下需求下降较小。供给方面,取决于产品和成本结构,生产商可能无法立即增加供给,因为他们需要时间做出反应。用经济学术语来说,如果价格的微小变化导致买方需求的巨大差异,我们说需求是有弹性的。否则,需求是没有弹性的。LINK代币的供需动态

Bybit上线BTC和ETH USDC结算期货合约:3月22日消息,据官方公告,Bybit宣布上线USDC期货合约。BTC和ETH USDC结算期货合约现在可以在Bybit Web和API上进行交易,并将很快上线Bybit App(4.14.0版本)。[2023/3/22 13:19:49]

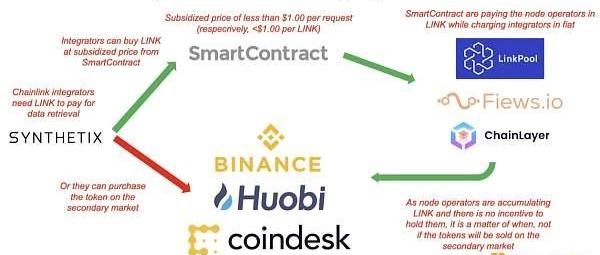

将焦点转到LINK代币上,应该是节点运营商持有/出售LINK的倾向最终决定其供给,而需求来自Chainlink集成方买入LINK,以支付他们提出的数据请求。然而,实际上,LINK供需主要由Chainlink项目背后的公司SmartContract决定。SmartContract坐拥3.5亿枚LINK的庞大储备,因此有动力以惊人的90%以上的折扣向Chainlink客户出售LINK。是从公开市场以15美元买入LINK还是以不到1美元买入LINK,Chainlink客户自然是从SmartContract买入。但是,价格并不是两种选择的唯一区别。每次集成方利用SmartContract的补贴时,都会向LINK流通量中加入新的代币,从而缓慢但持续地增加供给压力。下图更详细地解释该过程:

法国金融监管机构支持加密公司进行更快的强制许可:金色财经报道,法国金融市场管理局 (AMF) 主席Marie-Anne Barbat Layani 周一表示,法国金融市场管理局 (AMF) 希望强制加密公司在尚未在该国注册的情况下申请许可证。Barbat-Layani似乎支持法国参议院去年提出的一项举措,该举措将要求加密公司寻求一些监管认可,以期在2023年10月1日之前实施欧盟新的加密资产市场 (MiCA) 监管。Barbat-Layani表示,AMF与议会一样,呼吁加快向加密服务的非注册提供商强制许可制度” 。(CoinDesk)[2023/1/9 11:02:39]

为了奖励节点运营商完成工作,Chainlink网络的每个运营商都需要LINK代币。Chianlink服务集成方LINK的两个来源是要么从二级市场买入,或直接从SmartContract以90%的折扣买入。选择很明显,SmartContract会向集成方按每个任务请求以美元的形式报价并收费。同时,SmartContract奖励Chainlink网络中的节点运营商。这些LINK来自哪里?它们是由SmartContract完全控制的储备中新铸造的代币。随着执行越来越多的任务,流通中的LINK不断增加,供给端压力加大。因此,当前的LINK需求来自投机者接盘现有供给,LINK最终来自SmartContract储备。集成方是否会在短期内开始从二级市场买入LINK呢?答案是否定的。根据我们之前的报告计算,考虑到当前Chainlink的采用水平,并假设用户每月增加5%,至少在2027年8月之前,SmartContract都将是LINK的主要卖家。现在,让我们专注于供给端。随着网络活动的增加,节点运营商正在积累越来越多的LINK代币。他们没有动力去持有LINK,问题在于什么时候这些代币会冲击二级市场。他们现在会出售他们的LINK吗?答案是肯定的。因为:1.SmartContract正在将代币转移到支付给节点运营商的地址;https://etherscan.io/token/0x514910771af9ca656af840dff83e8264ecf986ca?a=0x25fa978ea1a7dc9bdc33a2959b9053eae57169b52.这些地址正在支付给节点运营商;https://etherscan.io/token/0x514910771af9ca656af840dff83e8264ecf986ca?a=0x72f3dff4cd17816604dd2df6c2741e739484ca623.节点运算商不断累积代币,这些代币随后被发送到1inch,Aave或Binance。但是,来自储备中流通出来的额外代币供给的危害较小。除了促进落地的3.5亿枚LINK之外,SmartContract还控制着3亿枚LINK代币,这些LINK旨在为项目的开发提供资金。与Ripple不同,Ripple已设定代管权以限制随时释放XRP,并定期报告售出的代币数量,而SmartContract对最终将出售的3亿枚LINK拥有完全自主权。出售这些LINK时,SmartContract公司对出售时机,规模和用途的透明度不能再低了。利用以太坊中的链上数据,很明显,SmartContract定期从开发者地址转移50万枚LINK代币。通过一系列跳转地址后转入币安:https://etherscan.io/token/0x514910771af9ca656af840dff83e8264ecf986ca?a=0xf37c348b7d19b17b29cd5cfa64cfa48e2d6eb8db

BAYC、Azuki等蓝筹NFT地板价回暖:金色财经报道,1月6日,据NFTGo数据显示,BAYC、Azuki等蓝筹NFT系列地板价回暖。其中:

BAYC 系列 NFT 地板价现报 75.51 ETH,7 日涨幅 6.35%;

MAYC 系列 NFT 地板价现报 17.4 ETH,7 日涨幅 10.68%;

Azuki 系列 NFT 地板价现报 14.98 ETH,7 日涨幅 27.66%;

Doodles 系列 NFT 地板价现报 7.69 ETH,7 日涨幅 16.22%;

Pudgy Penguins 系列 NFT 地板价现报 6.84 ETH,7 日涨幅 10.58%。[2023/1/6 15:39:21]

现在,如果集成方从SmartContract买入LINK,并且创始人大量出售LINK,交易的另一方是谁?需求来自哪里?投机者。LINK的大量供给被天真的投资者接盘。这些投资者要么:打算以更高的价格把LINK出售给运营商,在这种情况下,运营商的持有期为7年以上。而且,愚蠢的认为数据检索的价值可能超过50美元,这是目前的总价。要么:希望以更高的价格将LINK卖给更大的傻瓜。我们认为第二个是绝大多数LINK持币者的情况。如果是这样,LINK生态系统就是泡沫的教科书般的示例,是荷兰郁金香狂狂热的现代版本。LINK的估值

Axie Infinity将于15:00部署Origin补丁,开启Origin第二阶段:6月30日消息,Axie Infinity宣布将于北京时间今日15:00部署一个大型Origin补丁,正式进入第二阶段。在更新完成之前,游戏将停止。Origin第二阶段中冒险模式将完全重置,所有进度将被删除,玩家可以再次击败并获得奖励。另外,MMR和排行榜也将被重置,部分AXS奖励将在此阶段结束时分配给排名前位的玩家。[2022/6/30 1:41:25]

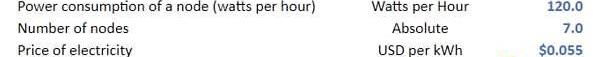

我们不是随便对LINK代币的价格进行估值,而是根据LINK的落地,复制成本和预期收益来计算Chainlink服务的绝对和相对估值。相对估值:抵押奖励代替股息收益据Chainlink死忠粉丝的说法,staking是推动LINK价格飞涨的催化剂。让我们先假设该功能是实时的,并进行一些计算。简单起见,我们将使用美元计算,并假设LINK的价格为15美元。为了得出LINK代币的公允价值,我们将使用股息收益率模型的一种变体。但首先从基础开始。根据有效市场假设和现代金融理论,应该对投资者承担的风险给予奖励。俗话说,风险越高,收益越高。用数字来计算,地球上最安全的资产之一是美国3月期国库券的年收益率,其仅为0.1%,更具风险的资产是美国10年期美国国债,预期收益率略低于0.7%,而标准普尔500指数成份股中公司的隐含收益略高于5%。现在,让我们假设,由于其“巨大”的潜力和“有限的”风险,LINK代币持有者应该对其代币的投资获得3%的年回报率。什么意思?大约有4亿枚LINK代币在流通。以当前每枚LINK15美元的价格,已发行代币的市值约为60亿美元。为实现3%的收益率,Chainlink项目应产生1.8亿美元的staking回报。如果假设每项任务请求的成本为2美元,并且节点运营商将收入的75%分配给LINK抵押者,则每年应有1.2亿次任务。现在有多少次任务?根据bloxy的数据,过去12个月中,这一数字略高于200万。即使以每次请求4美元的价格,LINK代币也将比其公允价值贵30倍。该方法表明LINK代币的内在价值在25至50美分之间,这意味着其将下跌96%至98%。绝对估值:复制成本在我们关于Chainlink的主报告中,我们认为,所谓的去中心化预言机网络所提供的服务应该被视为商品,因为该项目无法提供独一无二的服务。随着用户对价格越来越敏感,随着竞争者出现在预言机赛道,这将不可避免地反映在LINK价格中。如果有集成方为Chainlink服务支付高额费用,与使用廉价替代品的竞争对手相比,他们将处于竞争劣势。这一点不让人惊讶。话虽如此,一种适当的估值方法是复制成本,我们为此增加了Chainlink的先发优势和已建立的品牌/网络的溢价。考虑到相对较低的硬件要求,Chainlink节点几乎可以在每台个人计算机或便携式计算机上运行。这些设备的前期投资不到300美元,每天的运营成本不到16美分。假设我们需要7个这样的“预言机”,则每日费用为1.11USD。

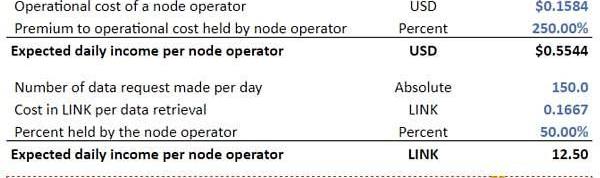

回到节点级别,其运营成本高出250%,预计节点每日收入为56美分。

假设每天相对较好地利用150个数据检索,并且执行每个任务的成本为0.16枚LINK,则节点运营商每天有望获得12.5枚LINK。让两者相等,得出的结论是,LINK代币的公允价值应小于5美分,才能满足上述逻辑。结论

价格和价值是两个不同的东西,它们之间的偏离不可能比在Chainlink案例中更大了。我们认为LINK代币的当前价格是不合理炒作和一系列市场操纵的结果,而不是该项目所拥有的实际经济活动和前景的反应。因此,我们仍然看空LINK。最后但并非不重要的一点是,下次你再买入LINK时,请记住,Chainlink的GitHub上有大约140-20万行代码。按当前估值,每行代码为1.75万美元。你是否认为,为数量有限的可疑用户提供开放源协议需要付出合理的代价?

编者按:本文来自DeepChain深链,作者:Gisele,Odaily星球日报经授权转载。上周,Uniswap发币并进行巨额空投后,再次引发了市场对流动性挖矿的关注。而继Uniswap之后,Aave也即将开始其流动性挖矿.

1900/1/1 0:00:00这个夏天,在潮汕吃着牛肉火锅,却与寿司结下了不解之缘 基本概念 本着一贯的写风,开宗明义,文首介绍一下基础概念.

1900/1/1 0:00:00北京时间2020年9月15日上午六点,本轮太空测试将结束竞赛,截止目前全网有效算力已经高达230PiB,远超官方最初设定的目标值,全球奖励的150万FIL也顺利解锁.

1900/1/1 0:00:00:"\u003Cp\u003E\u003Cimgalt=\"BTC周报|周线收涨5.7%;美国上市公司MicroStrategy再次购买1.75亿美元BTC\"src=\"https:\u002F\u002Fpiccdn.

1900/1/1 0:00:00作者|秦晓峰编辑|郝方舟出品|Odaily星球日报 上周,加密市场一片恐慌。比特币多次下探跌破1万美元关口,包括Sushi、CRV在内的绝大多数DeFi代币腰斩、再腰斩……种种迹象,似乎预示着DeFi这把火,快要烧光了,牛市即将终结.

1900/1/1 0:00:00编者按:本文来自阿华区块链,Odaily星球日报经授权转载。在目前的EOS生态中,涨势最好的要属EOSDeFi板块了,其它板块的代币价格都比较弱,甚至是EOS本身,价格也一直是迟迟上不去.

1900/1/1 0:00:00