编者按:本文来自加密谷Live,作者:Jarvis,翻译:李翰博,Odaily星球日报经授权转载。DeFi用户就像沸水中的龙虾。随着价格下跌,他们的资本正处于清算的边缘,而大多数人并没有意识到这一点。如果未来几周价格继续逆势下跌,我们将可能见证DeFi的清算雪崩。这将为DeFi新用户上好DeFi风险的第一课。截至目前,DeFi用户还没有完全意识到他们锁定的资本上所使用的风险和杠杆。他们不再是简单的杂牌军。相反,他们需要像管理保证金的敞口头寸一样管理账户。这种情况很像一个日常乘用车的司机被要求进入一级方程式赛车。唯一不同的是,DeFi用户可能根本不知道自己正坐在赛车中。这就使大量的资本在价格下跌时面临清算的风险。为价格行动创造了一个让人想起2020年3月的环境。对于一个不做交易的人来说,这是次优的。对于交易者来说,这创造了机会。现实情况是,大多数加密货币用户都不具备发现这种市场趋势的能力。DeFi的独特之处在于,它不在交易所。没有订单簿,也没有多头与空头的比例。更好地预测市场修正的工具刚刚被开发出来。由于这些发展是如此之新,第一波采用这些方法和技术的交易者将获得回报。这也是本文的目的--向你展示眼前的机会。让我们通过DeFi的视角来观察市场的状态,它对价格行动意味着什么,以及交易者如何从这种设置中获利。DeFi市场现状

梁凤仪:将虚拟资产提供商纳入监管体系是FTX破产后拥抱创新、增强市场信任的唯一途径:金色财经报道,香港证监会行政总裁梁凤仪在去年11月加密货币交易所FTX倒闭后谈到了香港对Web3监管的接受,并指出加密货币交易是虚拟资产生态系统的重要组成部分。

据报道,梁凤仪在最近的一次演讲中解释说,针对虚拟资产提供商的新许可制度将确保投资者受到保护,同时考虑到金融机构面临的风险。将虚拟资产提供商纳入监管体系是FTX破产后拥抱创新、增强市场信任的唯一途径。[2023/6/25 21:58:14]

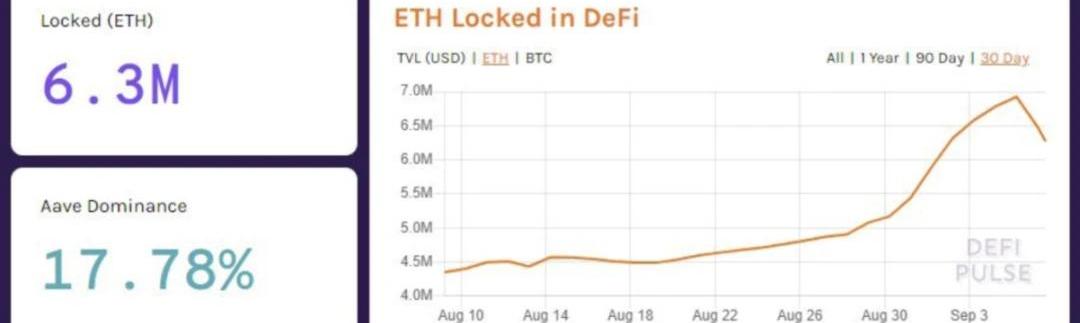

在过去的三十天里,有近250万ETH和5万BTC被添加到DeFi。你可以从下面DeFiPulse的图表中看到这一点。第一张图显示,DeFi中锁定的ETH从不足450万增长到近700万。在撰写本文时,有略高于600万的ETH被锁定在DeFi合约中。

市场数据研究机构CB Insights宣布收购荷兰区块链公司Blockdata:市场数据研究机构CB Insights宣布收购总部位于荷兰的区块链公司Blockdata,后者的业务为使用区块链技术对大型企业进行定性分析。交易的财务条款并未披露,CB Insights将在阿姆斯特丹开设新的办事处,而Blockdata也仍将作为独立产品,以独立团队进行运营。(CoinDesk)[2020/9/16]

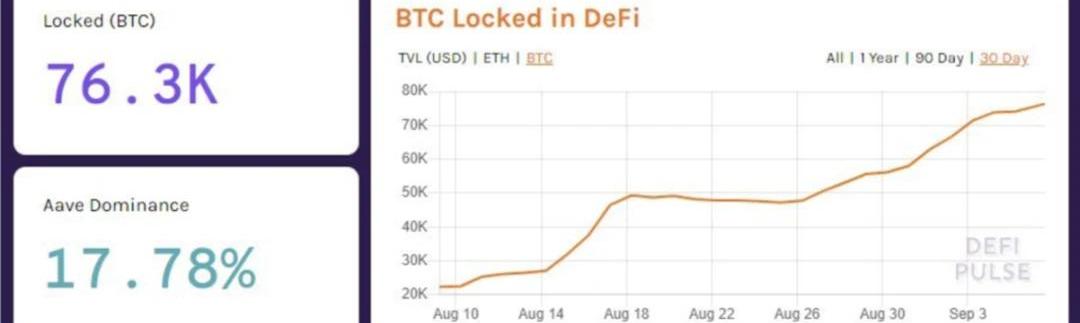

第二张图显示了DeFi中锁定的BTC数量。这是一个类似的趋势。在过去的30天里,增加了近5万个BTC。

这在短时间内是一个显著的增长。而随着这种增长的展开,价格也达到了年内的高点。事实上,在过去的三十天里,Ethereum的平均价格是402美元。上一次ETH如此之高是在2018年7月。另一方面,比特币的平均价格约为11500美元。上一次处于这些水平是在一年多以前。谈到DeFi,我们必须明白,在赚取收益率时,大多数情况下,资产都被"锁定"在智能合约中,因此用户可以对其进行借款。这个机会可以让借款人产生高于借款利率的收益率,或者用借款资金进行交易,赚取高于借款利率的收益。抵押品是使这一切成为可能的原因。因此,只要锁定的加密货币保持一个高于借款金额的价值,一切都好办。而这个锁定的抵押品与借款金额的起始值往往在200%左右。也就是说锁定的资产价值是借款金额的两倍。换句话说,就是用户对其锁定的加密资产所承担的风险。因为随着他们锁定的资产价值降低--ETH价格下降,他们的抵押率也会随之下降。这就是介绍中讨论的一切,也是事情开始变得令人兴奋的地方。为了更容易理解,我们来看一个例子--如果一个用户以402美元的价格存入10ETH,抵押率为200%,他可以用它来借款2,010美元。现在,当ETH价格从402美元跌到300美元时,这个比例不再是200%,而是149%。而当它到了大约113%,也就是大约2275美元的价值时,DeFi合约中的10个ETH就可以变现了。根据这个计算方法,当ETH达到227美元时,就会发生。这意味着,如果价格达到227美元/ETH,估计将在市场上抛售250万的ETH。记住这一点很重要。首先,我们刚刚在几天内从490美元涨到310美元。第二,清算不是从227美元开始的。那只是DeFi合约的底线所在。事实上,在490美元的峰值附近,以200%抵押率锁定的资产还没有被触及。他们要到280美元左右才会开始。然而,我们已经看到清算开始了。通过查询,你可以查看MakerDAO平台上的历史和实时清算情况。你会注意到9月5日有几页清算,当时价格达到了最近的最低点。这仅作为冰山一角,如果价格进入280美元以下的价格水平,交易商可以预期随着DeFi合约在公开市场上的清算,会出现雪崩式的强制抛售。而250万ETH和5万BTC不一定都被锁定在MakerDAO智能合约中,但大部分是。事实上,YETH作为最受欢迎的Yearn.financial金库之一,在MakerDAO上坐拥最大资金池的前十名榜单上。问题是,大多数用户并没有意识到这个风险。这就是为什么这种雪崩式的抛售是一种真正的风险,并为未来几天和几周的激进价格时刻奠定了基础。该怎么做

HashPort战略合作Tokensoft 进军日本证券化代币市场:日本区块链应用公司HashPort周五宣布与Tokensoft达成战略合作,将联合进军日本证券化代币市场。HashPort创始人Seihaku Yoshida在评论这一合作关系时表示:“在未来预计将快速增长的日本证券化代币市场,Tokensoft-HashPort联盟将提供高度安全的证券化代币解决方案,并将根据日本当地法规进行优化。我们将与我们的合作伙伴一起努力推动日本证券化代币市场的蓬勃发展。”(Finance Magnates)[2020/7/3]

加密环境正在发生变化,每天都有新的DeFi产品推出,吸引了一波前加密炒家。实际上,这些产品正在创造一个市场,在这个市场中,用户不再只是暴露在类似现货的杠杆中,而是在利用他们的资产。意味着市场本身正在经历一场转变,更多的加密货币正在被杠杆化。而你可能知道也可能不知道,更多的杠杆带来更多的波动性。一个简化的类比是汽车发动机。随着你增加马力并开始添加改装,它从A点到B点的速度会更快,但与此同时,更快的速度会带来更多的风险。随着速度的提高,路面上的小颠簸或湿滑的路面都可能导致致命的碰撞。而在ETH和BTC每变化一美元就能产生更多回报的市场中,这些致命一样的车祸风险就会变得更大。一天的价格波动不再只是糟糕的一天,它可能意味着资本的永久性损失。这就是为什么必须考虑安全问题。因此,交易者如何才能在这种变化的环境中领先?或者说,如何在DeFi中提高交易的安全性,同时超额完成收益?一、使用更多的市场指标和工具大多数交易者已经习惯的指标将不再那么可靠。DeFi平台上的交易量和交易活动与日俱增。流动水平、杠杆头寸和回报率不仅仅是控制在最大的中心化交易所。这也意味着,加密货币进出交易所的流量不再能全面反映资产的买入或卖出压力。因此,交易者需要接受一些工具,这些工具可以查看DEX的交易量、各种资产的收益率、各种DeFi智能合约的清算水平,甚至是网络的mempool--最后一个工具的独特之处在于,未经确认的交易量上升或网络拥堵可能会导致更严重的价格修正。二、拥抱衍生品随着波动性的增加,新的机会也随之而来。这是一个交易者的梦想。因为,如果价格更频繁地走高走低,就会有更多的机会获利。反过来说,价格波动的增加意味着交易者在好的进场时失去仓位的机会增加。当这种情况发生时,是一种令人沮丧的体验。这就是为什么许多交易者利用期权杠杆。它们允许交易者利用这种波动性,同时确保他们不会在好的入场时机被打掉头寸。这是一种提高交易成功几率的简单方法。此外,期权并不是交易者独有的。DeFi用户在探索DeFi机会时需要拥抱它们。这是一种对冲损失的方式。例如,如果一个新项目承诺ETH有200%以上的收益率,用户可以通过看跌合约为自己的资本"买保险"。这可以让DeFi用户弥补他们可能遭受的清算事件的潜在损失。当然,这可能会使收益率减少几个百分点,但它允许DeFi收益农户探索风险较高的项目,并安全地将更多的资本分配给DeFi。举个例子:如果一个DeFi用户将100ETH以402美元的价格进行借贷,预计会有13%的资本损失,那么该用户可以购买看跌合约。每以402美元的价格购买一份合约,如果价格移动到300美元附近的清算标记,他们将获得至少102美元的价值。这又使他们每买入一份合约可以获得大约0.33ETH。当波动率较低时,接近"本钱"的认沽合约的成本约为0.1ETH,到期日为两个月。这意味着每份认沽合约的利润为0.23ETH。对于个人来说,他们的100ETH资本可能会损失13ETH,他们可以对冲这一损失。如果他们以每张合约0.1ETH的价格购买了5张ETH的看跌合约,而价格从402美元跌至300美元,那么他们的看跌合约本质上每张价值0.23ETH。而5个ETH价值的合约,相当于50个合约,也就是可能有11.5个ETH的利润。这几乎可以抵消DeFi清算带来的损失。这个小方案凸显了DeFi中风险管理的重要性,以及在收益率轮植时如何对冲。

分析 | OTC资金日均交易量萎缩 市场人气连续两日回落:据TokenInsight数据显示,反映区块链行业整体表现的TI指数北京时间07月21日8时报811.83点,较昨日同期上涨22.24点,涨幅为2.82%。此外,在TokenInsight密切关注的28个细分行业中,24小时内涨幅最高的为交换服务协议行业,涨幅为7.78%;24小时内跌幅最高的为娱乐与游戏平台行业,跌幅为0.4%。

据监测显示,BTC 24h交易额为$202亿,活跃地址数和转账数分别较昨日上升8.99%和18.39%。BCtrend分析师Jeffrey认为:OTC资金日均交易量萎缩,市场人气连续两日回落,短期或将调整。

另据Bituniverse智能AI量化分析,今日行情上涨,可开启EOS/BTC币币网格交易,区间0.0002770-0.0004975 BTC,同时赚取两币超额收益。[2019/7/21]

易见股份:并未从事市场所认为的区块链业务,股票复牌:易见股份公告,公司主要从事煤炭、医药流通等行业的商业保理业务,并未从事市场所认为的区块链业务,公司关注到近期市场和投资者比较关注区块链技术,导致股价大幅上涨,炒作迹象十分明显。敬请广大投资者关注交易风险,理性投资。[2018/1/18]

昨天晚上到今天全球的金融市场都在下跌,尤其是以昨晚的美股和欧洲股市跌的最为凶残,连带着黄金比特币价格下滑。进入九月份以后美股的表现一直不怎么好,近期的欧洲股市也下滑的比较厉害,主要还是疫情和美联储的双重作用.

1900/1/1 0:00:00Uniswap数据显示,过去24小时,Uniswap流动性约4.7亿,减少了将近69.8%。 ApeCoin DAO发起新提案AIP-259拟建立一个新的指导委员会:金色财经报道, ApeCoin DAO已发起了一项新提案AIP-25.

1900/1/1 0:00:00本文来自Beincrypto,作者:GerelynTerzoOdaily星球日报译者|余顺遂稳定币发行商现在从美国监管机构那里得到了强大的支持.

1900/1/1 0:00:00今天市场稍稍有了缓和,比特币还在继续上涨。而近期热门的DeFi类代币尽管稍有了恢复,但距离前期的高点已经跌得不像样子,很多项目已经下跌了90%以上。现在DeFi类代币的行情是不仅挖矿收益率持续降低,价格也暴跌,恐慌的情绪在弥漫.

1900/1/1 0:00:00编者按:本文来自链学园,作者:区块链Robin,Odaily星球日报经授权转载。这个Web3.0数据存储项目,由2017年9月结束的2.57亿美元的1CO起,就一直在构建其技术.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日报经授权转载。在过去一个小时内,包括Coinbase和币安在内的主要交易所的比特币价格超过了1.1万美元.

1900/1/1 0:00:00