编者按:本文来自链闻ChainNews,撰文:LeftOfCenter,星球日报经授权发布。刚刚启动流动性挖矿两天的固定利息加密借贷协议88mph,因合约漏洞导致攻击被紧急关停,幸运的是,项目方反应迅速将资金安全转移,并在不到24小时内完成了漏洞修复,并宣布将于北京时间11月21日凌晨4点重启第二轮流动性挖矿,新启动的流动性挖矿同样持续14天,将向参与用户分发88,000MPH代币。颇具戏剧性的是,由于团队冻结了该名攻击者放在MPH债券合约中价值10万美元的资产,并决定将这些额外的收益分配给流动性提供者,因此这一次攻击不但没有导致用户遭受损失,反而还让首批参与者获得了一笔意外的「奖励」。目前申领界面已经上线,88mph流动性提供者可在此处申领ETH。在这场与黑客的正面交锋中,88mph开发团队通过及时的反应有效保护了用户的财产安全,并在很短的时间里完成了漏洞修复,反而为项目赢得了口碑。不过这一安全事故又一次为市场敲响了警钟,高利润的DeFi游戏同样孕育高风险,即使是经验丰富的开发者以及已通过审核的合约,也不能百分之百保障安全。88mph攻击事件始末

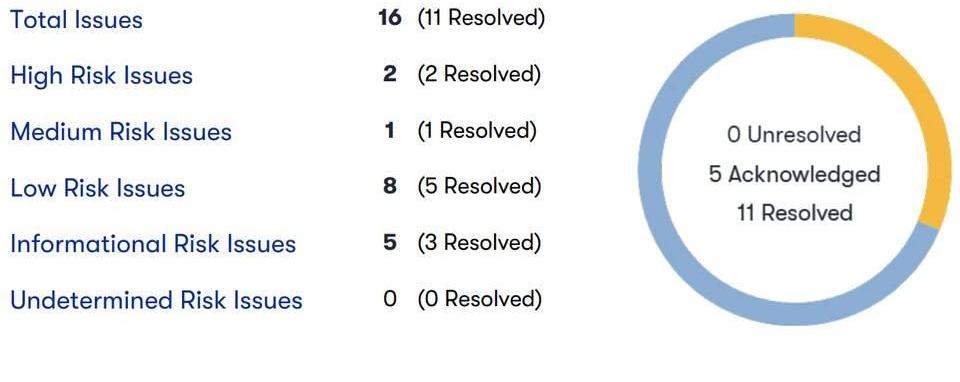

11月16日,固定利息加密借贷协议88mph启动流动性挖矿。根据官方公告,此次流动性挖矿将持续14天,用户可通过存款和购买浮息债券获得其原生代币MPH,通过在Uniswap上为MPH/ETH交易对提供流动性赚取更多原生代币MPH,88mph将通过此次挖矿计划总共分配88,000MPH,每日分配约为6285MPH。就在流动性挖矿启动后两日,一名攻击者利用MPHMinter的合约漏洞试图盗取其在Uniswap流动性资金池中的所有ETH,结果被著名白帽samczsun发现并通知了项目方。开发者随即暂停了流动性挖矿,将ETH/MPH池中的资金转移到治理多签钱包中,以保持资金安全,并在不到24小时的时间里永久修复了漏洞。与此同时,由于开发团队冻结了该名攻击者放在MPH债券合约中价值10万美元的资产,并决定将这些额外的收益分配给流动性提供者,此次向流动性提供者空投的ETH包括本金和攻击者的部分ETH。也就是说,这一次攻击用户财产不仅没有损失,反而还小赚一笔。截至目前为主,88mph已宣布将于北京时间11月21日凌晨4点重启第二轮流动性挖矿,新启动的流动性挖矿同样持续14天,将向参与用户分发88,000MPH代币。值得一提的是,88mph的开发者ZeframLou背景坚实,涉足包括Betoken在内的多个区块链应用的核心开发,擅长以太坊dApp开发,熟练掌握Python、Java,以及Web与iOS开发,热衷于区块链、机器学习、虚拟/增强/混合现实等,涉足的项目包括反大鲸DAO组织WhalerDAO、无损捐赠协议PoolDAI和DAO平台Fantastic12。事实上,88mph早前就已通过Quantstamp的安全审核。根据Quantstamp出具的安全审核报告,88mph的存款和债券智能合约已通过Quantstamp审核,其流动性挖矿和质押合约则是从Synthetix分叉而来。所有合约的所有权均已转移至Timelock合约。此次安全审核中,Quantstamp总共发现了16个问题,其中,高风险问题有2个,中风险有1个,低风险问题有8个,信息风险问题有3个。

现场丨MCS Capital合伙人杨魁:虽然以太坊2.0存在不确定性 但已有的确定性对市场依然是良好的信号:金色财经现场报道,11月20日,由金色财经主办,Blocklike,鲸交所,四块科技,DSFS-LABS协办的金色沙龙第57期在杭州举办,在圆桌环节,MCS Capital合伙人杨魁表示,虽然以太坊2.0存在不确定性,但已有的确定性对市场依然是良好的信号。以太坊通过质押强行锁定大量的资产,配合今年比特币减半,对明年预期的牛市将会起到巨大的推动作用。其次无论以太坊用怎样的方式进入2.0时代,只要性能提高,对以太坊的生态和应用都是非常大的利好,如果发展顺利,以太坊的生态会有更多优质项目涌现。[2020/11/20 21:31:14]

可以看出,通过Quantstamp安全审核的仅仅是存款和债券智能合约,被攻击则是由MPHMinter合约漏洞导致。这再一次提醒我们,在参与高回报的DeFi挖矿策略游戏时,应把安全看作是头等大事,即使团队开发经验丰富,合约已通过审核,也不能保障百分之百的安全。不过,刨去安全风险,这个名为「88mph」的项目仍有可圈可点之处,以下简要介绍88mph有何独特之处、实现原理、独特的经济模型,以及刨去安全风险,这个项目的流动性挖矿是否值得参与?88mph到底是什么?

现场丨付盼:DeFi虽然有泡沫,但它让行业有了稍微明确的方向去突破:金色财经现场报道,10月19日,由金色财经主办,链上ChainUP,脉冲科技,达摩院协办的金色沙龙第56期在深圳举办,在圆桌讨论环节,TokenPocket钱包创始人付盼从宏观和微观角度分析了DeFi的泡沫和前景,他认为从宏观角度来讲,区块链十年发展,有很多次泡沫,但是每次泡沫也留下来了一些精华的技术,思维,比如BTC,ICO, DAPP, DEFI等,支撑着整个行业的发展。从微观角度来讲,DeFi其实就是抵押借贷交易,以太坊上面几个核心的项目就是围绕这几个方面,也是现在真正支撑DEFI发展的核心产品。因此DeFi虽然有泡沫,但它让行业有了稍微明确的方向去突破。关于DeFi的前景,付盼也表示,单个DeFi的开发周期没有那么短,它需要几个月,或者半年一年的,新的项目还在开发中,因此它还是会持续发展的。[2020/10/19]

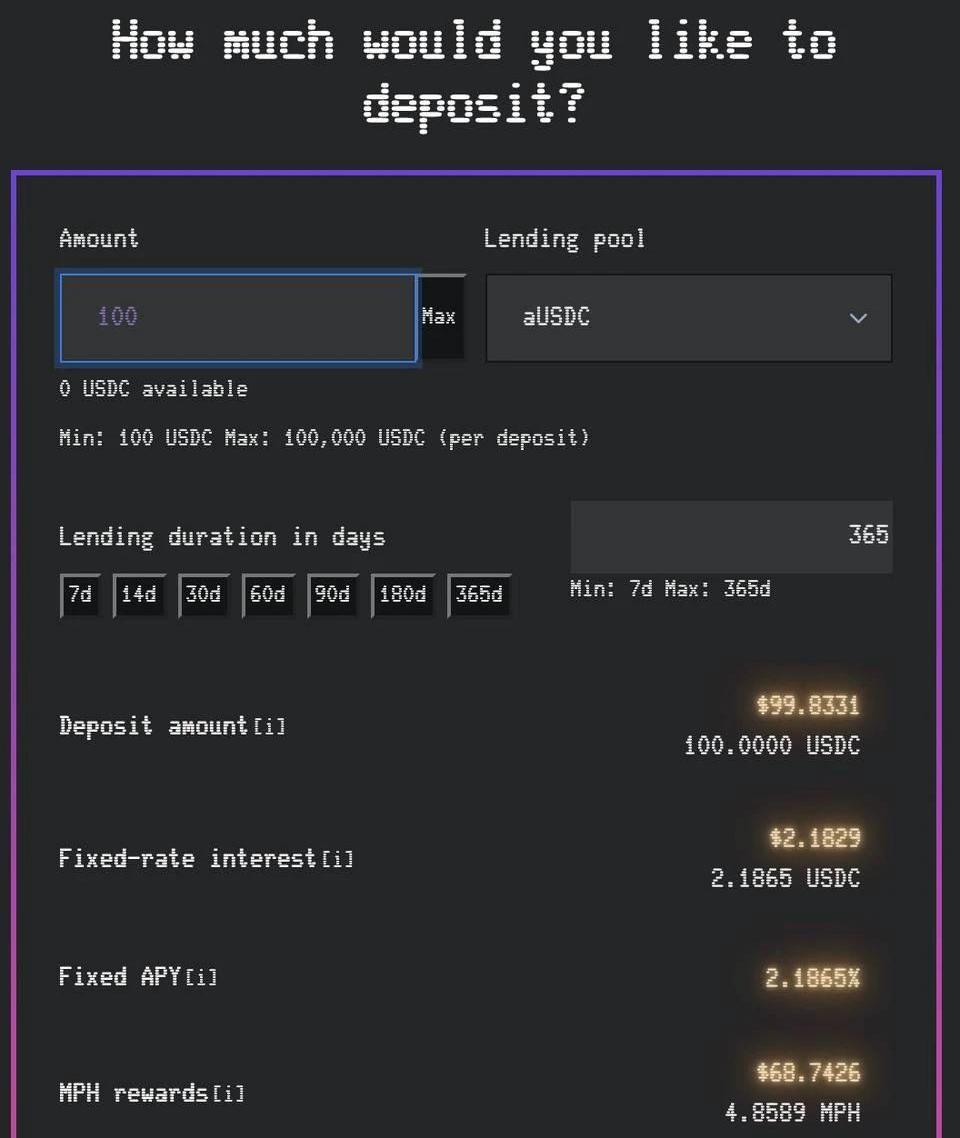

88mph是一个新的固定利息加密借贷协议,允许用户存入多种加密资产赚取固定利率的利息,此时,存款人可获得一个代表自己存入资金的NFT凭证,同时保持无限的流动性。这和大多数浮动利息的加密协议不同,目前支持的加密代币有aUSDC、cUSDC、cUNI、yUSD和ycrvSBTC。也就是说,如果你以10%的固定年化APY在88mph中存入100DAI,存储期为1年,1年到期后,你可以获得110DAI。对于波动性如此大的加密资产来说,88mph是如何实现总是提供固定利率收益呢?88mph是否总是可为存款人保证承兑固定利率利息?是否存在风险呢?想要弄清楚这些问题,需要了解88mph的运行原理。实现原理

动态 | 研究:虽然蓝筹指数MVDA10过去三年表现优异,比特币仍是加密货币之王:据CCN消息,VanEck数字资产策略师Gabor Gurbacs Gurbacs披露其公司关于不同时期数字资产表现的研究。 VanEck通过其MV指数解决方案(MVIS)拓展到加密货币领域。蓝筹加密货币指数MVDA10在过去3年的表现优于比特币指数MVBTC,也领先于小型加密代币指数MVDASC。 三年时间里,MVDA10上涨2837%,MVBTC和MVDASC分别增长1928.2%和1243.8%。尽管蓝筹加密货币指数遥遥领先,但仔细观察会发现,MVIS中的BTC权重为33.15%,ETH占26.32%,XRP略低于15%,其他大型数字资产的权重不到30%。过去一年里MVBTC上涨71.5%,MVDA10下跌6.5%,MVDASC下跌64.6%。 虽然蓝筹指数在三年时间里超过比特币指数,但比特币在蓝筹指数一篮子资产中的权重最高这一事实表明,加密货币之王(比特币)正在承担很多重担。如果不是因为比特币在过去12个月的出色表现,蓝筹指数应该会像小型加密货币指数一样大幅下跌。事实证明,除非你是一名专业交易员,否则简单地将资金投入比特币可能是实现加密投资最大化的最佳方式。[2019/7/5]

实际上,当用户存入加密资产时,88mph会将这些资金投入Compound、Aave和yEarn这样的各种DeFi收益协议中赚取浮动收益,从而为存储用户的固定利息提供资金来源。你也许会问,这些DeFi收益协议的利息都是浮动的,要是产生的收益小于应付给存储用户的固定利息呢?88mph通过将所有存款聚合在一个资金池解决该问题,这意味着88mph会将所有存储资金放入一个独立池中,一旦存款期结束,用户就可以从中提取存款。将所有存款资金放入一个独立池中有什么好处呢?第一个好处是平衡风险。由于池中有多种不同的协议代币,当一种协议的浮动利率APY下跌时,有可能另一种协议的浮动利率APY在上涨,此时,前者下跌造成的债务就可由后者浮动利率APY上涨产生的收益来弥补。从而降低破产风险,提升88mph系统中各种加密资产利率的稳定性。第二个好处是保持88mph的偿付能力。一个池中各个存款的到期日有重叠的时间,也就是说,当一个更早到期的存款出现收益赤字时,可用另一个到期日更晚的存储本金支付前者的收益差额部分,虽然这本身不能直接解决债务问题,但结合风险平衡和浮动利率的波动性,有助于保持88mph的偿付能力。如果有更坏的情况发生呢?即如果浮动利率APY降至很低并长时间保持该值的话,那么一开始基于较高浮动利率生成的固定利率值就会产生赤字,有可能无法承兑存款人到期日的利息收益,时间足够长的话,甚至可能导致整个池范围的破产事件。为此,88mph还提供了一种机制「浮动利率债券」。购买浮动利率债券后,即可填补池中一笔或多笔存款产生的债务,作为交换,债券买家则获得这些存款产生的收益。比如,如果Kevin一年期限的存款利息生成不足,给88mph带来了5个代币的利息债务赤字,此时Chad购买了该债务的浮动利率债券,并填补了这笔债务。此时,Chad可获得的风险收益是这105个代币产生的浮动利率收益。由于88mph的固定利率收益等于初始浮动利率的75%,所以,只要在Kevin存款有效期内,平均浮动利率下降幅度不大于25%,Chad总是会获利,而如果浮动利率上升,其利润就会增长。Chad本质上是在对浮动利率做多。当然,为了保障系统安全,激励「浮动利率债券」购买,88mph同样采用了MPH代币奖励计划,即购买「浮动利率债券」赚取MPH代币。MPH代币有何用处?

分析 | BTC虽然强劲反弹 但仍处于空头市场:据bitcoinist分析,比特币价格刚刚实现超10%的强劲反弹,下一个阻力位为3700美元。而加密货币市场的反转仍要等待2019年1月24日推出Bakkt和2月26日最终批准或拒绝的比特币ETF,牛市和何时来临仍是不可预知的。尽管BTC有不小力度的反弹,但是未能突破任何指数移动均线,这表明当前空头仍占绝对优势。[2018/12/10]

88mph核心业务是提供固定利息的加密借贷服务,允许用户借出多种加密资产获得稳定的利息收益,该收益以存入时刻该代币的浮动利息为基准计算得出,满足了想寻求稳定年化收益DeFi用户的需求,另一方面,「浮动利率债券」则提供了某种程度的保险机制,为系统提供更加稳定的安全保障,实际上,这相对于提供了风险分层,让风险偏好较高的用户有机会获取更高收益,同时承担一定风险。以上两个功能是88mph产生长期价值的关键点,也就是说,只有其核心业务用得越多,产生的价值才越大,从而产生基于整个生态系统的正循环。为了激励更多人使用这些核心业务,88mph启动了此次流动性挖矿计划,只要使用平台两个核心业务,就可以获得MPH代币奖励,定期存款基于存款产生的利息收益占比进行MPH代币奖励,而浮动利率债券购买则基于购买金额占比进行奖励。

虽然在索菲亚的服务器被关闭,但Onecoin业务并未停止:保加利亚检察官表示,Onecoin在索非亚的服务器被关闭后,Onecoin业务并未停止。当地的子公司已经在四大洲提供服务,但“Onecoin Ltd.”实际上是在阿联酋注册,并在世界各地的数百家分支机构中运营,根据其网站,欧洲、亚洲、拉丁美洲和非洲的主要市场。英国、爱尔兰、意大利、美国、加拿大、乌克兰、波罗的海国家和其他国家的有关部门已对相关公司进行了调查。[2018/4/14]

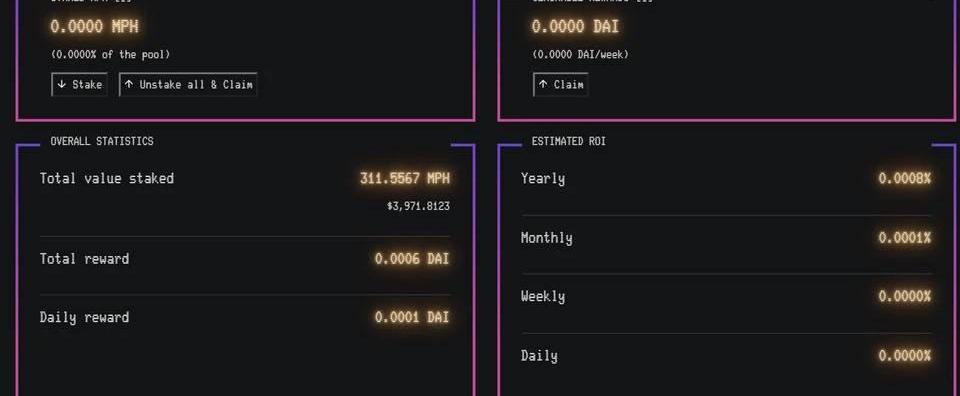

88mph目前支持的代币有aUSDC、cUSDC、cUNI、yUSD和ycrvSBTC,固定存储期限从最短7天到最长1年共有7种选项。不过,和大部分挖矿项目不同的是,MPH代币的持有并不是永久性的,而仅在业务有效期内有效,一旦到期,存款人可拿回本金和固定利息收益,此时权益凭证NFT被销毁,同时需将90%的MPH奖励代币归还给治理金库。也就是说,在存款业务到期之前,你可以使用这些奖励的MPH代币做各种各样的操作赚取收益。比如,可参与流动性挖矿活动获得更多代币奖励。根据该计划,流动性提供者可在Uniswap上为MPH/ETH交易对提供流动性,同时将该交易对的LP代币质押在88mph上可赚取MPH代币奖励,在挖矿有效期的14天内,88mph总共分发88,000MPH,每日分配约为6285MPH。在持续14天的流动性挖矿有效期内,MPH代币持有人可通过参与提供流动性赚取更多MPH代币,或者在该平台质押这些MPH代币赚取更多收益,收益来源包括其他相关协议的耕种收益,以及88mph协议上产生的费用,该奖励以DAI的形式发放。本质上,MPH代币是一种有有效期的生产型代币,只有参与平台的核心功能操作才可以借用,在这段期间,你可以使用它进行利益最大化操作。

此外,88mph采用了NFT作为用户存款和购买凭证,每一次存款和购买债券行为都会产生一个NFT凭证,持有者拥有取回本金和获得利息的权限。以太坊的可组合性赋予了该NFT无限的可能性,比如可将该NFT作为抵押品在RocketNFT等贷款平台进行贷款,并在存款到期后偿还贷款。延伸阅读:全景式解读下一个加密投资热潮NFT可以预见,一轮流动性挖矿结束后,基本上挖矿所得的大多数MPH代币会流入治理基金,此时,浮息债券购买不再有MPH代币奖励,而只限于存款功能奖励。接着会重启下一轮为期14天的流动性挖矿。团队、治理和产品路线图

88mph属于Aave第二轮生态资助计划中的一个项目,并已通过Quantstamp安全审核。作为Aave生态资助计划中的一支,88mph支持的协议首当其冲是Aave,不过暂只支持其中一种代币资产aUSDC,其中支持的代币资产包括cUSDC、cUNI、yUSD和ycrvSBTC。团队表示将集成更多AaveV2和Curve中的更多资产。此外,88mph计划启动更加智能的固定利率APY策略。此外,88mph计划开发更多NFT的应用潜力,以将存款NFT作为一种资产凭证集成到更多的Opensea或Rarible上出售,在Nftfi抵押借入更多资产等。治理和大部分挖矿项目相同,88mph鼓励用户进行核心操作后可获得治理代币奖励,不同的是,88mph的代币奖励有一个时间期限,仅在业务期内有效,但到期后,你得归还90%的代币给治理基金库。88mph计划集成Snapshot激活社区治理,将协议参数集成至治理模块,MPH持有人将有投票权决定如何处置这些资金。也就是说,每次用户操作后,真正获得的代币只有10%,如果想获得100%的代币,就得另外花钱买回90%,或者花更大的力度进行挖矿,拿回代币,拥有更大比重的治理权。这种设计机制导致的结果是,用户要么进行更多的操作行为,要么花费更多资金买入代币,才能获得掌握更大比重治理权限的投票代币。在88mph生态系统中,MPH代币被赋予治理功能,持有MPH代币可各种社区提案投票,包括但不限于协议参数更改、MPH代币的归还比例,新的激励机制、资本效率策略和增长等。此外,MPH代币还被赋予各种收益生息功能,无论是质押生息还是提供流动性生息,都可以获得更多收益。可以说,MPH代币不仅是一种治理权益代币,更是一种生产型代币,相当于一种生产工具,只不过这种生产工具的使用是有时间期限的。对于持有人来说,「租用」意味着时间紧迫,会促进他们更加极尽所能进行收益生产,获得最大化收益,另一方面,如果自己的生产收益在一段时间内持续有机增长,那么,这种租期机制的收益耕种也有利于促进现有用户延长业务,一定程度可以促进平台核心业务的有机增长。开发基金每发生一次存款操作或者债券购买行为,就会铸造出MPH,与此同时,系统会根据新产生的MPH代币铸造出额外10%的MPH代币,发送至开发者基金,用于支付该协议未来开发和维护费用。去中心化金融仍处于早期阶段,高收益的另一面是需承担高风险,高风险不仅意味着频发的攻击事件有可能让你血本无归,而且,作为一款去中心化的保本理财服务,还存在利率波动风险,劣后资产规模是否能满足系统需求还有待时间验证。

标签:MPH88mphDEFIDEF88mph币未来前景Paradise DefiPieDAO DEFI Small Cap

编者按:本文来自巴比特资讯,作者:DanielPhillips,编译:云锦,星球日报经授权发布.

1900/1/1 0:00:00Newsbtc上最近有一篇文章《WhalesDumpAheadOfBitcoinATH,MoreThan93KBTCSoldSincePeak》.

1900/1/1 0:00:002020年10月27日,万向区块链峰会上,在被问及最想对三年前的自己说什么的时候,波卡创始人GavinWood坦言,“什么都不要去想,就去做吧.

1900/1/1 0:00:00区块链技术有能力提高金融包容性,改变全世界许多人的生活,特别是在最需要它的新兴经济体。虽然区块链技术的潜力已经得到广泛认可,甚至在比特币本身最严厉的批评者中也是如此,但区块链技术可能的用例往往被认为只限于金融行业.

1900/1/1 0:00:00昨天上午,以太坊2.0已达到最低质押数要求,12月1日将完成创世区块,且质押数还在持续上升,目前已超70万枚以上.

1900/1/1 0:00:00要点总结在TokenInsight官网:tokeninsight.com年初发布的《2019年度DeFi行业研究报告》中指出,DeFi概念出现于2019年,是一种不需要依赖中心主体提供信用中介或背书的金融产品服务.

1900/1/1 0:00:00