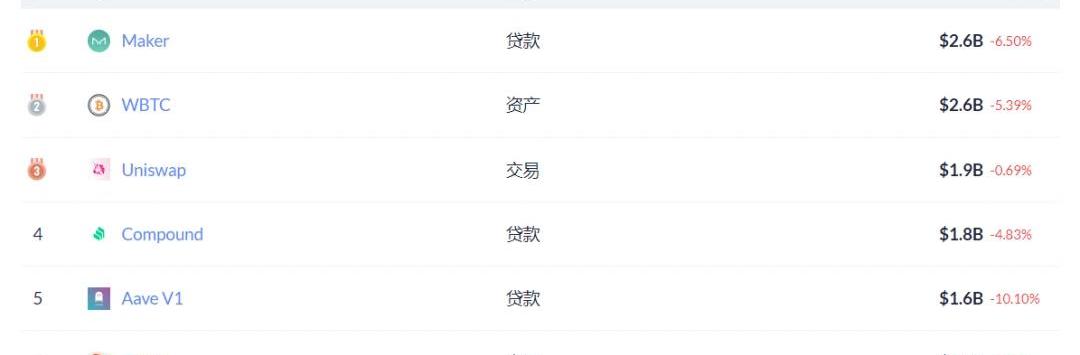

借贷是DeFi的核心业务,DeFi锁仓排行榜前五名有3个都是借贷产品。

DeFi领域目前最主要的借贷模式为浮动利率模型,也即借款利率和存款利率会随着用户需求浮动。当市场对某项资产的需求提升时,将会显著提升某项资产的借款利率。借款利率除了和需求有关外,也和池子内的资产总量有关,池子内可借资产越多,一般借款利率会越低。目前DeFi的借贷协议都是基于浮动利率模型,当借款需求旺盛时,借款利率有可能大幅攀升,但对于很多用户来说,可预测的财务支出可能是更好的选择。固定利率借款在Aave内已经具有了相当规模。可预测对于很多人来说是一个比较重要的点,不可预测往往代表着风险,结果可能很好,但也可能很坏,这事实上相当于。特别是对于传统金融机构来说,如果想要进行大额借款或者存款,但结果又不能预测,这可能会成为阻碍机构进入的重要因素。今天聊一聊目前市场上都有哪些提供固定借款产品的平台,模式上又有哪些区别?一、Aave

Aave是知名借贷平台,DeFi龙头产品之一,创新性较强,具有很高的知名度和比较大的用户群体。Aave在浮动利率借贷之外,还提供了固定利率借贷服务,如下图所示:

BiSwap:已检测并解决Migrator合约漏洞,请勿与访问该合约,用户资金安全:7月1日消息,BSC跨链交易平台BiSwap今日凌晨在推特上表示,团队检测并解决了Migrator合约漏洞。Biswap V2和V3 AMM协议上的资产是安全的。团队阻止通过网站访问迁移过程,因为Migrator合约已被利用,不要试图直接访问本合约,如尚未这样做,请撤销对这些合约的批准。正在更详细地审查此漏洞的结果,后续将发布报告。用户资金是安全的,上述漏洞与AMM V2和V3资金无关。[2023/7/1 22:12:23]

Aave内的固定利率并非是绝对固定的,在极端情况下利率可能再平衡。再平衡的条件为:当平均借贷利率低于25%,并且利用率超过95%时,将会发生利率再平衡,利率将会发生变化,但从目前的情况看出现再平衡的几率不大。在Aave内我们可以看到每种资产的相关数据,其中包含了固定利率借款的占比份额。从目前来看AaveV1内固定利率借款占比较高的是USDT、USDC和DAI,占比分别为42.4%、27.6%和15.9%。但如果单从V2版本来看,USDT、USDC和DAI的占比分别高达56.7%、57.9%和67.2%。

旅行社Join UP开始接受加密货币支付:金色财经报道,乌克兰旅行社 Join UP 网络增加了通过 Whitepay 平台使用加密资产进行支付的功能。旅行社的客户可以使用 140 多种加密货币,包括BTC、ETH、USDT和LTC。[2023/6/12 21:31:29]

Aave固定利率借款和浮动利率借款使用同一个资金池,本质上和浮动利率借款并无不同,只是支付的利率不再随需求而变动。二、YIELD

知情人士:推特新任CEO将于本周一上任:金色财经报道,知情人士称,Twitter(推特)新任首席执行官Linda Yaccarino将于本周一上任,其上任日期早于大家预期。曾任NBC环球广告销售主管的Yaccarino履新后面临为推特重新赢得广告客户的艰巨任务。

此前报道,推特新任CEO已在社交媒体关注狗狗币和ShibaInu相关账户。[2023/6/5 21:16:01]

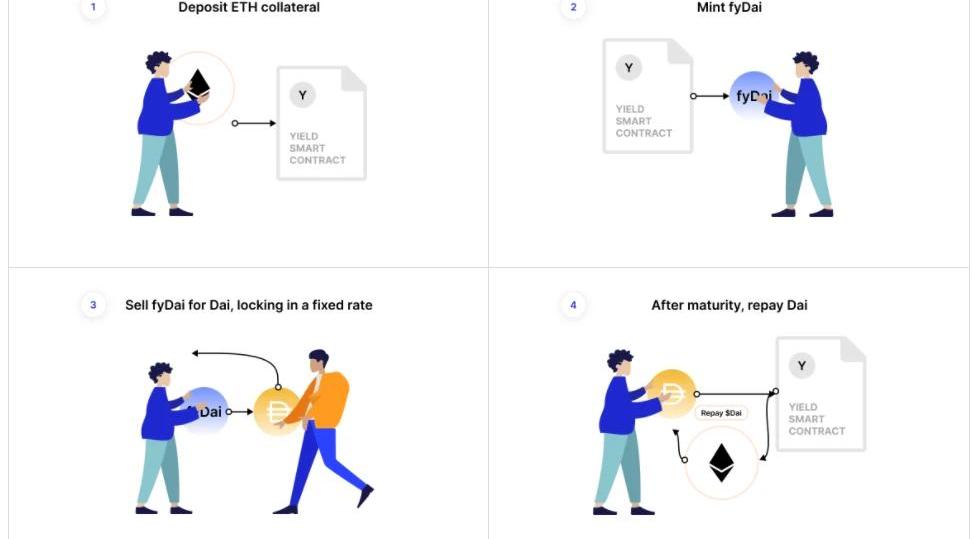

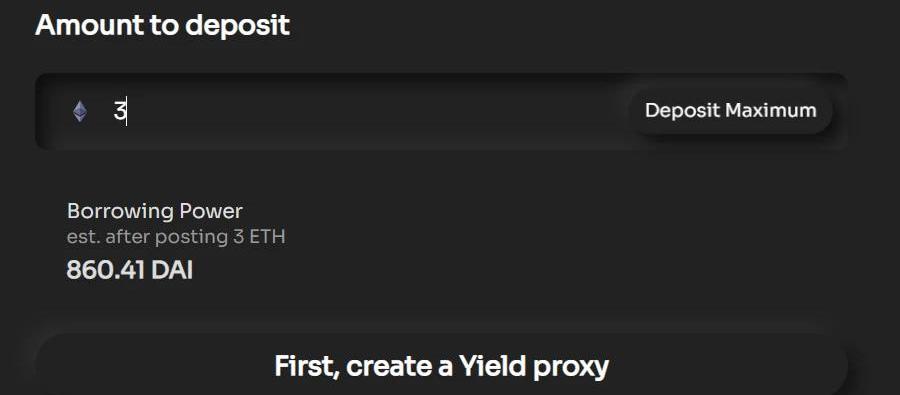

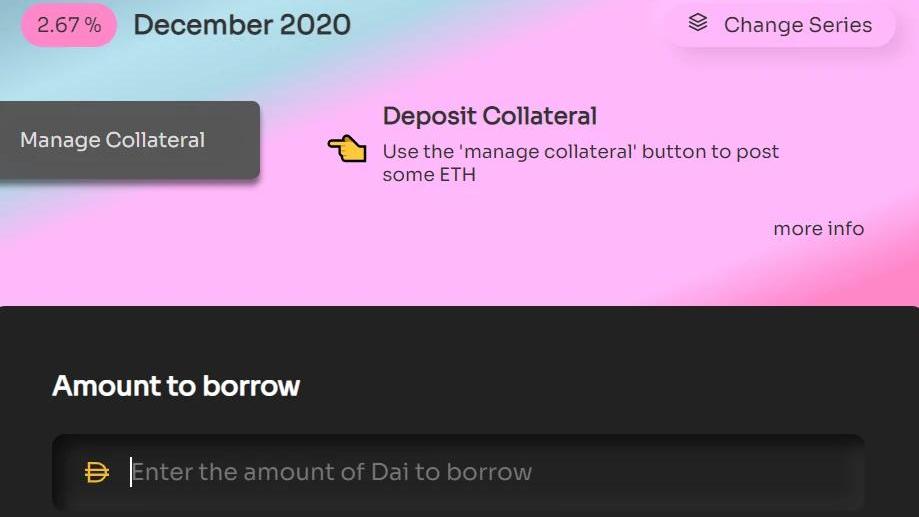

YIELD是另一种模式的固定利率借款协议,其业务逻辑依托于Maker,和Maker有比较深的绑定关系。使用YIELD借出DAI的整体流程如下:

用户首先存入ETH,才能借出DAI,目前只支持ETH抵押,也只能借DAI这一种资产,抵押率和Maker相同,目前为150%。这里对应流程图中的第一步。

BTC最后活跃5年以上的供应百分达到历史新高:金色财经报道,据Glssnode数据显示,BTC最后活跃5年以上的供应百分比刚刚达到28.215%的历史新高。[2023/2/24 12:25:58]

随后在Borrow中进行借款,这里对应流程图中的第二步和第三步。

事实上第二步和第三步的幕后操作都被隐藏了,用户感知不到。在这两步中用户首先进行铸币,铸造的是yfDAI,也即流程图中的蓝色代币,接着系统自动把yfDAI兑换成DAI给到用户,就实现了第三步的结果。yfDAI和DAI的兑换,是通过Pool自动进行的,用户也可以往Pool内注入流动性来支撑兑换,提供流动性将会获得手续费分红。

Gemini向爱尔兰的客户和机构推出服务,促进欧洲扩张:10月12日消息,据官方博客,加密货币交易所Gemini宣布,爱尔兰的客户和机构现在可以开设Gemini账户来存放、交易和托管大约100种加密货币。

爱尔兰的金融机构、金融科技公司和其他公司现在可以访问Gemini 的机构级加密原生平台,通过该平台他们可以在一个地方访问托管、清算、交易执行、价格发现和投资组合管理服务。[2022/10/12 10:32:00]

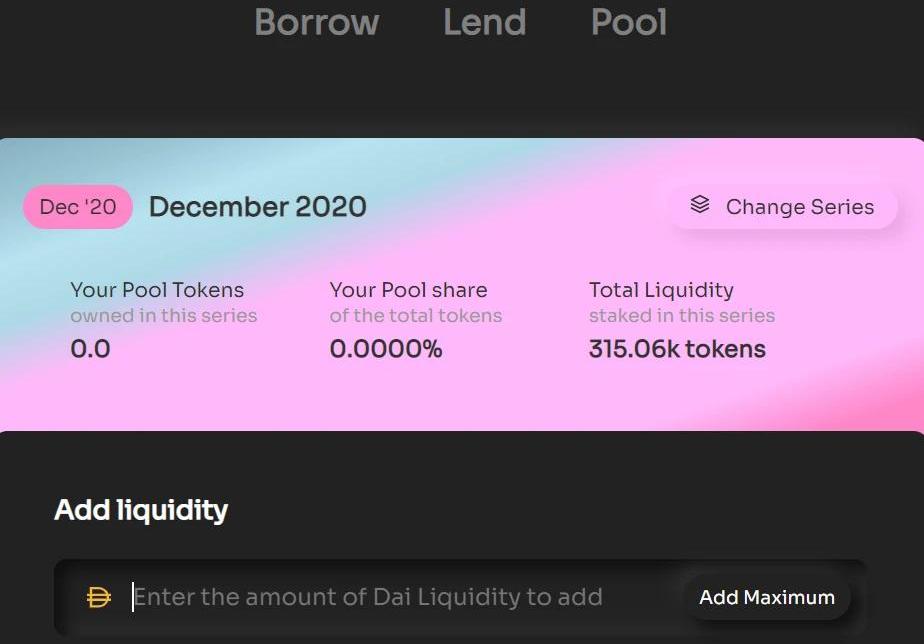

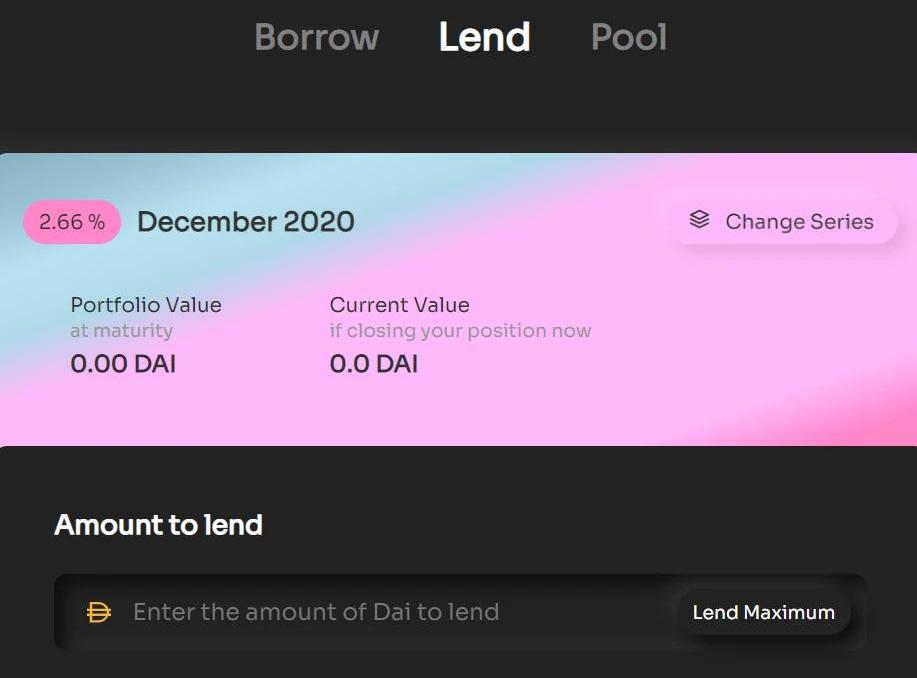

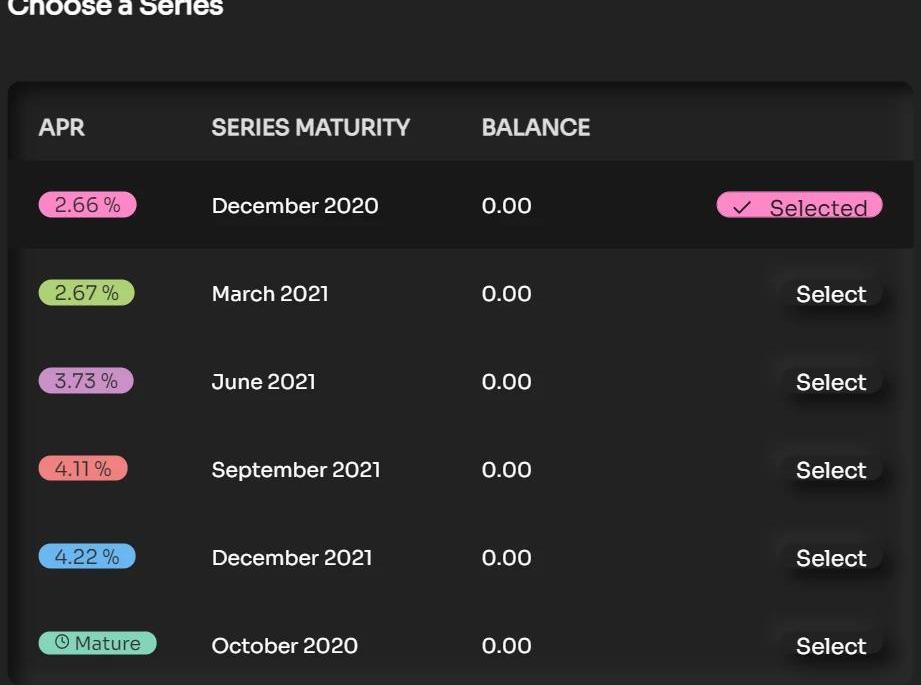

yfDAI和DAI之间是有折价的,比如0.97:1,这其中的折价就是用户借款所支付的利息。在Lend界面用户可以存入DAI来折价获得的yfDAI,折价部分就是到期收益率,购买时可以选择不同的期限,不同的期限收益率不同。到期之后可以使用yfDAI1:1兑回DAI。

目前来说YIELD的整体数据一般,锁仓量比较小。

YIELD模式的本质是通过铸币溢价发行出了一个可交易、具有到期日的零息债券,并赋予了这个债权到期以一定比例兑换资产的权利。从目前市场上看到的固定利率产品来看,使用此种模式的产品居多,UMA和Mainframe都是类似模式。UMA在这方面的尝试不算多,Mainframe是致力于为用户提供固定利率借贷的产品,关注度也比较高,下面看一看。三、Mainframe

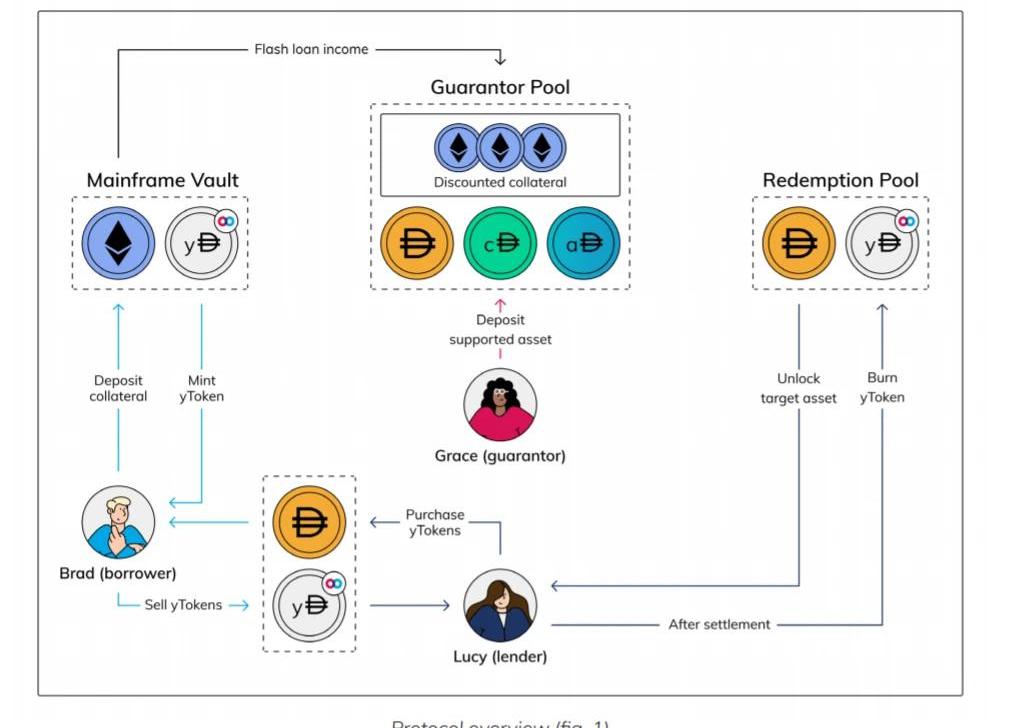

Mainframe还未上线,目前已经完成了1轮审计,预计于明年1月份上线,代币为MFT。Mainframe的结构和YIELD类似,但又有很大的区别,先看一张总图:

Mainframe体系由出借人、借款人、担保池、赎回池四部分组成。从上图可以看出借款人通过抵押资产铸造出yDAI,yDAI卖给了出借人,出借人的支付的DAI放入了赎回池。在Mainframe内有担保池,用户可以把资金注入到担保池内赚取清算收益,借款人抵押的资产将会被用于闪电贷赚取收益,收益也会注入担保池。Mainframe和YIELD最大的不同是,YIELD的yfDAI是系统通过池子自动卖出,换成了DAI给用户,Mainframe内是卖给了出借人。直接卖给出借人可能的问题是,当出借人购买需求不足时,交易是无法成交的,有可能需要折价较多才能实现成交,借款人可能会付出更高的借贷成本。但我们也可以发现YIELD中的借款人和出借人是割裂的,借款人的资金来源是资金池而非出借人,资金池的大小决定了其规模。从图中可以看出担保池还支持cToken和aToken注入,这为Compound和Aave这两个平台的用户提供了额外的收入渠道。从最新的消息看,因为Compound在上次行情波动中,因为DAI的波动被清算了8500万美金资产,Mainframe决定首发资产由ETH改为WBTC,目标资产由DAI改为了USDC。四、总结

目前市场上提供固定借贷利率的DeFi产品还不多,最为成熟的当属Aave,在目前Aave的市场内,固定利率借贷产品已经占据了不小的份额,从数据上表明了固定利率借贷产品确有其需求。Aave的固定利率产品和主流的浮动利率产品没有本质区别,只是借款人支付固定的利率而已。除此之外YIELD使用的零息债券模式是另一种主要模式,借款人溢价发行债券,出借人折价买入债券,到期兑换资产赚取收益,债券可交易、可转让,形式上更加灵活。目前固定利率借贷还并未流行开来,但未来我们将会看到更多固定利率借贷产品的出现及采用,这也将为机构入场扫清一些障碍。参考资料https://docs.yield.is/FAQ.htmlhttps://yield.is/YieldSpace.pdfhttps://docs.aave.com/faq/borrowinghttps://medium.com/aave/aave-borrowing-rates-upgraded-f6c8b27973a7https://mainframe.com/static/Mainframe-Whitepaper-485f32bbcc4dc9308ec1ee36084757d8.pdfhttps://blog.mainframe.com/compounds-dai-liquidation-event-and-it-s-impact-on-mainframe-84f9b826044f-END-声明:本文为作者独立观点,不代表区块链研习社立场,不构成任何投资意见或建议。

编者按:本文来自白话区块链,作者:Bob,Odaily星球日报经授权转载。10月20日,Gartner发布了2021年需要深挖的9项重要战略科技趋势,其中隐私增强计算赫然在列,成为年度重要战略科技趋势中的新秀.

1900/1/1 0:00:00昨天晚间,比特币开始发力,截止发稿前,最高涨至27502美元,距离上一次涨幅突破2万美元时刚好10天,这个涨幅速度放在传统世界中简直不可想象。与以往的圣诞节不同,“每逢圣诞便大跌”的行情始终没有等到,反而是逆市上涨,屡破新高.

1900/1/1 0:00:00近日,万通人寿保险公司宣布,已购买了价值1亿美元的比特币。巧合的是,一周内比特币再次突破历史新高,来到21,000美元以上.

1900/1/1 0:00:00编者按:本文来自区块律动BlockBeats,Odaily星球日报经授权转载。12月18日,以太坊隐私交易平台Tornado.Cash发文宣布推出新的治理提案,将推出治理代币TORN并将启动流动性挖矿.

1900/1/1 0:00:00编者按:本文来自币乎,作者:侠客张,Odaily星球日报经授权转载。当我们谈论AMM和挖矿时,我们谈论最多的是IL,但我的理解,IL实际是先设了一个持币条件,才会有对比,持币是一种投资模式,而挖矿是另一种投资模式,选择无分好坏,可以对.

1900/1/1 0:00:00前晚,比特币站上2万美元,彻底打开了上升的空间,接下来大家关心的恐怕就是其它币种的走势了。我们今天来谈谈以太坊。很多读者曾多次留言问我以太坊的市值有没有可能超过比特币.

1900/1/1 0:00:00