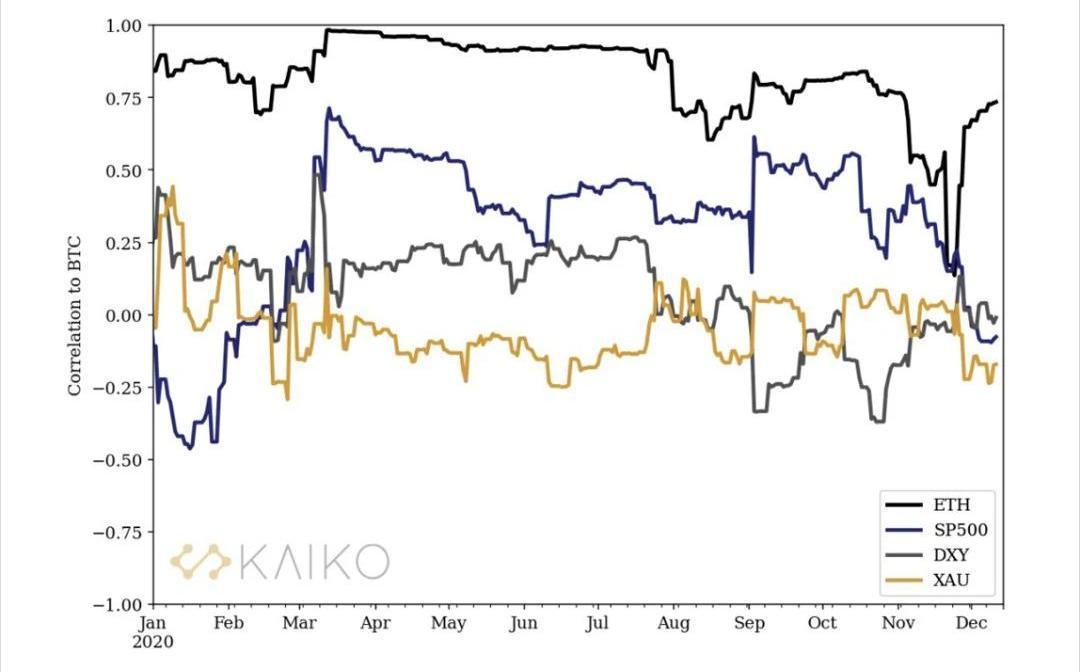

编者按:本文来自加密谷Live,作者:SachaGhebali,翻译:Edward,Odaily星球日报经授权转载。回顾2020年,关于加密货币与主要资产类别的关系有许多说法。本文概述了从年初开始主要加密货币和传统资产类别的市场相关性和波动率,以便更好地了解市场走势和风险管理。在金融领域,风险通常由波动率来衡量,它表明价格变动的幅度。风险越大,波动性越大,赢或输大额资金的几率也越大。在现代金融领域,投资者应该因无法分散的风险而得到补偿:承担的风险越大,应该获得的收益越大。然而,在危机时期,这种关系往往会发生逆转,投资者可能会面临巨大的风险,却缺乏相应的回报。除了单一资产本身的波动性之外,风险难题的另一个基石是资产之间的相互变动,或者换句话说,它们之间的相关系数。在不涉及随机矩阵和其他神秘的数学概念的情况下,这些相关性的估计确实带来了挑战,而在这个波动性高且非固定的时代,这些挑战变得更加严峻。因此,估计加密货币和其他资产类别之间的波动性和相关性经常导致混乱和对立的解释。存在多种方法,都有优点和局限性,但解释起来仍然很困难。正如CoinDesk研究主管NoelleAcheson在9月1日准确描述的那样:你知道吗,看起来BTC与TSLA的相关性在增加!BTC现在与TSLA的相关性比与标普500指数的相关性更高。这一定意味着,比特币现在被视为科技股。不等等,它被看做是市场炒作的代表。不,等等,我的意思是它被看作是一个月球。短期相关性可以讲述一个很好的故事,但它们没有意义。本文介绍了基于所谓的指数移动平均线的计算方法,以描绘出2020年在波动性和相关性方面发生的更强大的画面。这种方法的主要优点是,它对近期事件的权重大于对旧事件的权重,从而防止来自遥远过去的不规则事件对当前值产生不成比例的影响。本文显示的结果采用了RiskMetrics集团的方法,衰减系数为0.94。本次分析所代表的资产类别为:a)加密资产BTC和ETH,b)股票(标普500),c)外汇市场,d)贵金属(黄金)。毫无悬念的,我们来看看自2020年1月以来,这些资产之间的相关性是如何演变的。图1显示了ETH、标普500指数、DXY和黄金价格(XAU)相对于比特币的相关性。相关性为1意味着该资产与BTC的价格完全同步移动,而相关性为-1则意味着相反。请注意,著名的BTC"避险"的说法意味着与市场的低相关性或负相关性,而历史上并非总是如此。

比特币和以太坊价格的相关性飙升至0.90204,创历史新高:Coin Metrics 数据显示,比特币和以太坊价格的相关性持续处于高位。5月3日,比特币和以太坊价格的相关系数飙升至0.90204,创历史新高。目前,该相关系数为 0.89701。而在今年3月初,两者之间的相关系数为0.83511。[2020/5/6]

动态 | 避险特性趋显 比特币和黄金相关性触及14个月来高点:2月26日消息,出于新冠肺炎疫情的紧张局势,比特币和黄金避险特性趋显,其相关性触及14个月来高点。Skew数据显示,比特币与黄金之间的1个月关联度目前为+ 40.7%,比年初(当时的关联度低至- 37%)增加了逾200%。而这种关联是在两者在2019年宏观经济表现相似之后出现的,而阿根廷和委内瑞拉等国家经济局势冲击后,两种资产出现了类似的趋势。从去年6月到9月,两者之间的相关性从- 40%上升到+ 37.6%。(AMBCrypto )[2020/2/26]

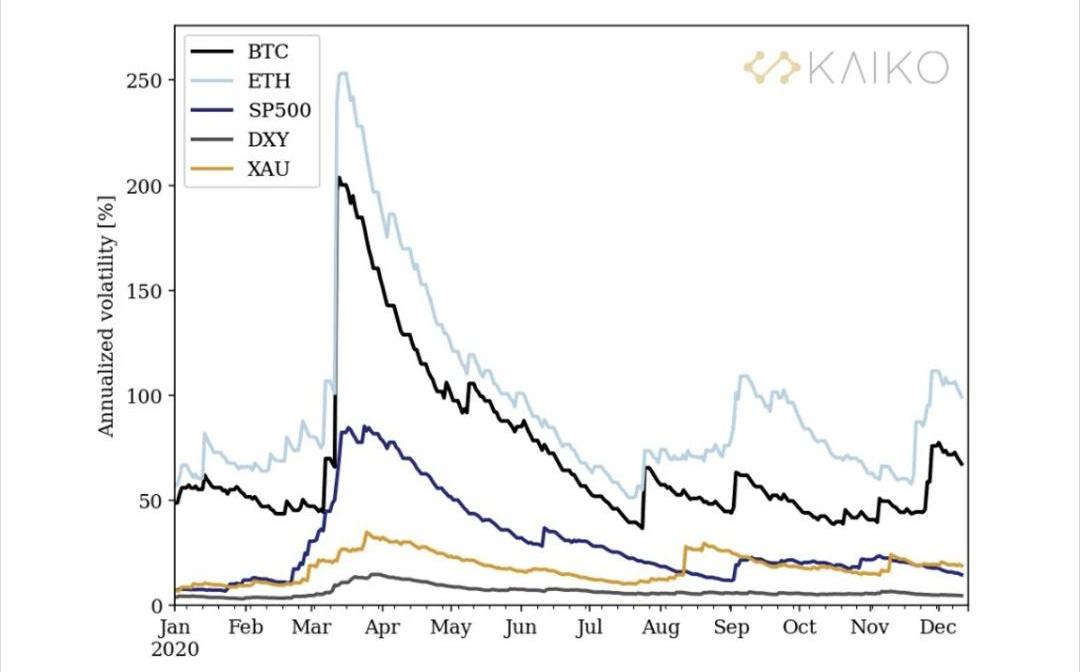

图1:BTC和其他资产之间的相关性3月12日,在因COVID-19大流行而传播的市场暴跌之后,相关性出现了突然的上升。虽然不久后DXY(美元指数)出现逆转,但标普500指数和BTC之间的巨大相关性在很长一段时间内持续存在。直到最近,随着越来越多的投资者宣布大量配置数字资产,BTC正以前所未有的价格快速上升,这种相关性才开始减弱。从历史上看,今年ETH与BTC的相关性很高,尤其是在3月至8月期间。从夏季开始,这两种资产之间的相关性波动很可能是对DeFi热潮以及与以太坊2.0过渡相关的激烈活动和不确定性的回应。在12月1日推出BeaconChain之前的几周,ETH和BTC之间的相关性在11月24日达到最低点0.14。接下来,在图2上对比相同资产的历史波动率。可以看出,虽然自3月市场暴跌以来波动率有所下降,但标普500指数的波动率仍高于1月和2月的水平。

分析 | 加密资产移动方向大致相同 但某些因素会影响加密资产相关性的强度和方向:币安于3月20日发布的报告称,众所周知,加密资产的移动方向大致相同。然而,跨多个时间段的相关性分析揭示了可能存在一些其他因素会影响这些相关性强度和方向。具体表现为: 1. 过去3个月(2018年12月1日至2019年3月1日),市值排名前30位的加密资产的美元回报率高度相关,比特币与其他资产的相关性最高,凸显其领头羊地位; 2. 同期,以比特币计价的大型市值加密资产回报率与美元计价的回报率相关性明显较低; 3. 与2017年末相比,2018年末以比特币计价的加密资产回报率的相关性要低得多; 4. 相比之下,当比较相同的两个时期时,以美元计价的加密资产回报率之间的相关性实际上增加了。这与稳定币在2018年的主导地位上升相吻合,也与比特币对加密行业交易总额的贡献总体下降相一致; 5. 与股票市场类似,特殊因素会影响某些加密货币在特定时期内的相关性; 6. 项目新闻等其他因素可能影响加密资产之间的关联强度。[2019/3/22]

动态 | 4.6亿个比特币地址中 只有37%具有“经济相关性”:根据研究公司Chainalysis在12月19日发布的报告,目前4.6亿个比特币地址中,只有37%的地址具有“经济相关性”(约1.72亿个地址)。经济相关的地址由目前拥有比特币的个人或机构控制,而其中只有2700万个地址内有加密货币。在这37%的地址中,86%(约1.47亿)归交易所或暗网等服务器持有。此外,就在11月加密市场崩溃之前,流向个人钱包的比特币数量明显增加。[2018/12/20]

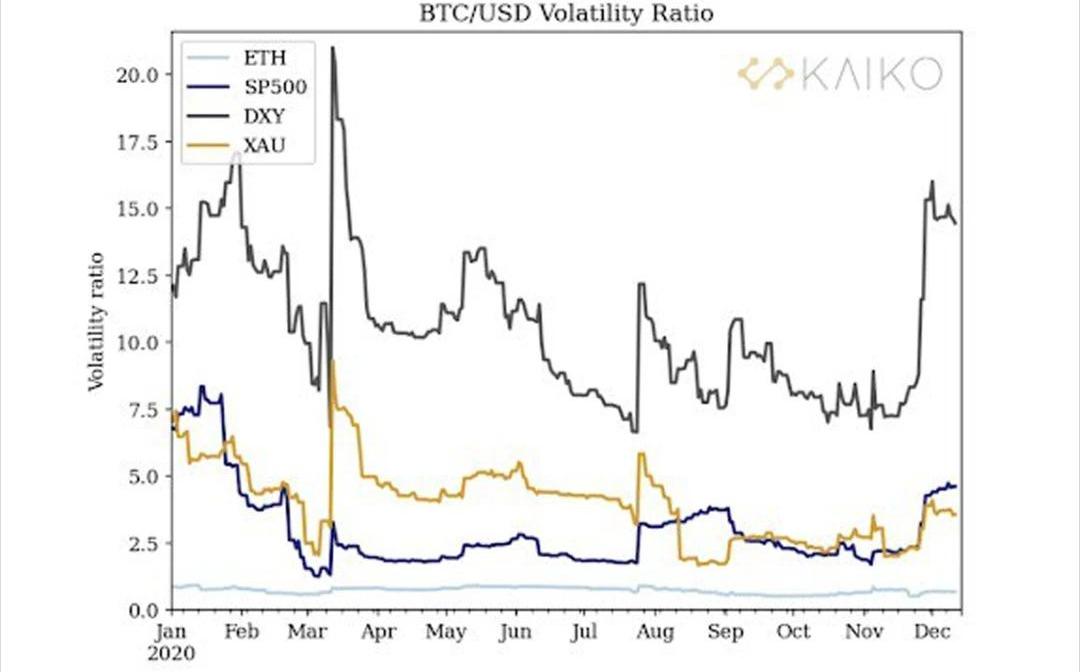

图2:主要加密资产的波动率(BTC/美元和ETH/美元汇率)、市场回报率(标普500指数)、美元指数(DXY)和黄金(XAU)通过与BTC的波动率的比较,图3显示了BTC相对于每种资产的历史波动率的比率。例如,该比率值为2,意味着BTC的波动率是相应资产的两倍。在3月暴跌前,由于不确定性的爬升,比特币相对于传统资产类别的波动性变得较小,然而3月12日的“加密黑色星期四”显示出较弱的反弹,随后由于清算螺旋式上升导致波动性飙升,导致比特币价格达到糟糕的水平。

美国超微半导体公司股价和加密货币的相关性逐渐减弱:据Seekingalpha称,美国超微半导体公司(AMD)股价此前伴随加密货币的上涨出现正相关,随后伴随加密货币的下跌,AMD股价和加密货币的相关性,正在逐步减弱。美国AMD半导体公司是一家专门为计算机、通信和消费电子行业设计和制造各种创新微处理器的知名跨国公司。[2018/4/2]

图3:相对于比特币的波动率。例如,波动率为2意味着比特币的波动率大于2倍结语

2020年,主要资产类别与BTC之间的相关性遵循不同的模式。值得注意的是,其与股票市场(标准普尔500指数)的相关性持续上升至相对较高的水平,而与黄金(XAU)的相关性则全年保持较低水平。2020年BTC与标普500指数的波动率处于历史低位,从3月初到3月中旬两者几乎持平。由于本轮牛市的影响,加密市场的波动率从11月开始出现新的激增。从3月的暴跌到DeFi夏季爆炸开始,BTC和ETH高度相关,然而这种行为发生了变化,随着向以太坊2.0过渡的第一阶段即将到来,出现了短暂的强势脱钩。遵循这种关系将是有趣的,特别是随着更多的投资流入数字资产领域,ETH市场上的交易量增加,机构衍生品产品也看到了曙光。2020年在比特币和加密金融前景被极大看好的情况下结束,随着越来越多的机构资金进入该领域,作为分散投资和对冲经济不确定性的手段,主要加密货币和股票市场之间的相关性已经进入低至负值。

2020年底到2021年初频繁传来加密货币交易平台上市进展的消息。然而,正如比特币ETF一直难以获得批准,目前成功上市的加密交易平台寥寥无几.

1900/1/1 0:00:00概述 加密货币在我国还未有十分明朗的政策环境,于是,多家上市公司及资本尝试运用多种方式提前布局加密货币.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:MARTINYOUNG,Odaily星球日报经授权转载。泰国证券交易所计划在2021年下半年推出一个数字资产交易平台,但其中不包含加密货币.

1900/1/1 0:00:002021新年伊始,如果只用一个字来形容今年资本市场的开局,或许是:涨! 如果非要用两个字形容,那么可能是:暴涨! A股、港股、美股、原油都以大涨之势吸引了大家的目光.

1900/1/1 0:00:00刚步入2021年,ETH便展现出惊人的上涨态势。1月1日ETH开盘价为736.42u,19日北京时间晚8点,来到1438u的历史新高,年初至今涨幅超过90%,同期BTC涨幅为28%.

1900/1/1 0:00:00头条 1月15日灰度产品募资超7亿美元,创单日投资最高记录灰度新任首席执行官MichaelSonnenshein发推表示,1月15日灰度系列产品资金流入超过7亿美元。他表示,新的一年似乎正在延续2020年Q4的增长势头.

1900/1/1 0:00:00