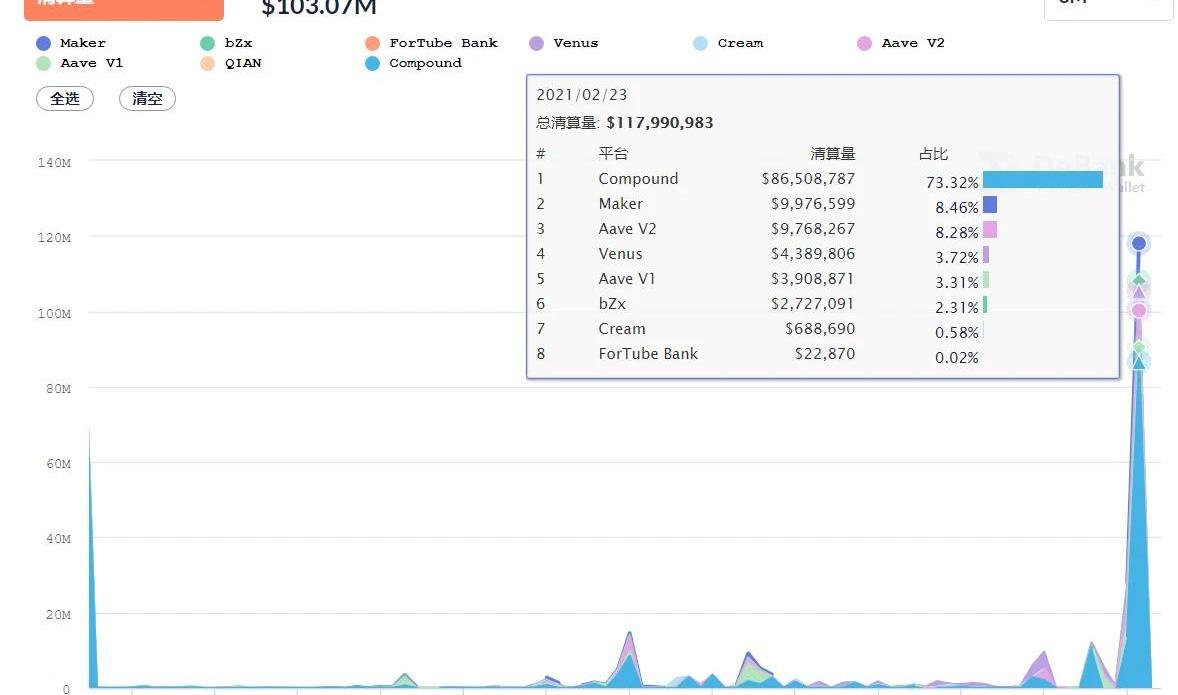

2021年春节假期刚刚结束,伴随着数字货币行情的深度回调,全网因价格剧烈波动而爆仓的金额逾37.41亿美元,超过“3.12”的历史纪录,DeFi世界的杠杆清算量也随之达到新高——1.17亿美元,DeFi大规模爆仓的波及面已经明显迈向新量级,进入一个全新的发展阶段。

与此同时,自从去年“DeFi盛夏”以来,以bZx、Harvest等为代表的智能合约安全事件也日渐频发,据慢雾科技不完全统计,2020年全年智能合约及代币安全事件达54起,造成的损失动辄以数十万美元计,总损失逾2.5亿美元,安全问题始终是高悬在DeFi发展头顶上的那柄达摩克里斯之剑。在加密市场尤其是DeFi世界体量不断膨胀的背景之下,针对价格波动、合约安全等极端情况,DeFi保险的必要性和需求逐步凸显,赛道面临关键的十字路口,无疑正处在质变爆发的前夜。DeFi下半场的稳定繁荣,离不开“保险”的保驾护航

保险是一个成熟的金融市场里必不可少的组成部分,尤其是在一个体量飞速膨胀的早期金融市场,它能够让投资者付出非常低的成本,然后在出现各种意外损失时得到经济补偿。自从去年的DeFi盛夏之后,涵盖DEX、借贷、衍生品、固定收益、算法稳定币、资产合成、聚合器等各赛道的发展层次越发多元化,DeFi的总锁仓量也随之一路突飞猛进,从2020年年初的8亿美元飙涨到如今的500亿美元左右。特别是DeFi自身的无边界属性和可组合特性,在为这个“乐高世界”提供了足够的想象空间与可能性之余,也带来了诸多比传统金融更不可测的风险,“闪电贷”就是其中的典型代表之一,所以500亿体量的复杂且多层次的去中心化金融市场,日益需要丰富的对应保险服务为其保驾护航。

Rari Capital被盗2600枚ETH后发布补偿计划:据官方消息,DeFi 智能投顾协议 Rari Capital (RGT)在遭受攻击后发布分析报告和补偿计划称,黑客共从 Rari Capital 以太坊资金池中窃取约 2600 枚 ETH,约合 1000 万美元,占据该资金池的 60%。Rari Capital 表示,DAO 目前仅持有 RGT 供应量的 1%,不足以纾困平台用户。5 个月前通过的提案 RIP-1 中,预留了 200 万枚 RGT 用来扩大团队规模,目前所有协议贡献者选择将这批代币返还给 DAO,用来补偿受攻击事件影响的用户,以及协议未来贡献者。接下来,用户可以向 DAO 提出补偿方案。另外,Rari Capital 将在之后检查集成协议的安全性、进行更多审计,采取防止在同一区块中进行存款和取款以及提供故障保险等措施。[2021/5/10 21:42:49]

而作为DeFi保险赛道的“鼻祖级”项目,NexusMutual算是最先试水“DeFi守护人”角色,也属于传统保险的“区块链化”——它采用传统保险的共保模式,由精算师根据项目的各项指标作为参数综合考量,设置一个保费的费率,收集保单持有者资金,会员形成共同体以风险共担,并共享保费收益。这种传统互助保险模式经过了主流传统金融足够的市场和时间考验,NXM也确实是目前承保金额最大的DeFi保险平台——承保金额2100万美元,覆盖产品价值约7.36亿美元,遥遥领先。不过在NXM的具体使用中,用户需要通过KYC审查,然后购买NXM成为会员,整体的索赔及机制偏向于中心化保险的链上复刻,是很典型的“区块链版相互保”。除了先发优势,没有足够有护城河效应的创新壁垒,对于DeFi用户的低门槛使用并不具备优势,在一定程度上限制了其后续的发展。

BitMEX联合创始人Arthur Hayes沉寂多月后发声:BitMEX联合创始人Arthur Hayes去年在美国政府对他提起刑事指控后离开了网络。在沉寂了几个月之后,Arthur Hayes发表博客文章阐述了最近围绕Robinhood、GameStop以及随后席卷华尔街的混乱所发生的戏剧性事件。他的博客文章中没有关于他的行踪的信息,也没有提到针对他或BitMEX的指控。Arthur Hayes还承诺以后会就此发表博客文章。他表示:“在传统金融游戏被裁决、参与者对过度的不平等感到不满之际,我将以简单的语言说明为什么这种行为不能或不会在加密资本市场持续下去。”(The Block)[2021/2/19 17:28:36]

而Cover则属于区块链的原生保险,和NXM那种传统的“风险共担型保险”完全不同,是“去中心化点对点保险”,通过保险双代币运行机制,把每个项目的保费以类似期权的形式完全交给市场来自由定价:Cover保险市场上分有同质化代币CLAIM和NOCLAIM代币,其中CLAIM代表保险需求方的索赔权,NOCLAIM代表保险提供者的权利,1CLAIM代币+1NOCLAIM代币≈1抵押品。l若发生索赔,1CLAIM代币≈1抵押品,NOCLAIM代币归零;l若到期不发生索赔,1NOCLAIM代币≈1抵押品,CLAIM代币归零;Cover的这种二元期权式设计给DeFi保险打开了全新的方向,让整个市场耳目一新,其池子资金也很快从冲刺到上千万美金,成为去中心化保险中的佼佼者。

星展银行的数字货币交易平台计划仍在进行,将于监管部门批准后发布公告:星展银行(DBS)的数字货币交易平台计划仍在制定中,尚未获得监管部门的批准。在批准之前,将不会再发布任何公告。

此前消息,昨日,星展银行(DBS)在官网宣布启动数字交易平台DBSDigitalExchange,并透露平台支持BTC、BCH、ETH和XRP这四个代币的法币(SGD、HKD、JPY、USD)交易。但此消息发布后不久,星展银行官网就将DBSDigitalExchange介绍页面撤下。(The Block)[2020/10/28]

可以发现,相对主流金融市场中的保险而言,DeFi保险处于非常早期的发展阶段——NXM、Cover这两个明星头部项目的保单总额加起来也才3000万美元左右,保单覆盖面方才突破10亿美元,只占整个DeFi市场体量的2%,一切都才刚刚开始。经历了2020年的DeFi保险赛道上各明星项目,也算走完了一波自发试错的迭代过程——传统金融世界里的保险公司互保、链上二元期权的全新设计等等,各有特色,又各有短板。作为DeFi保险赛道的后起之秀,新型DeFi币价保险协议ISMProtocol通过吸取各家优点的后发机制设计,倒颇让人眼前一亮。ISM的聚合型创新玩法,能否在保险赛道后发先至?

声音 | 李林:区块链的价值传输网络可能成为重要的后发优势:据新浪财经消息,近日,火币CEO李林表示,区块链的价值传输网络重要优势是可追溯。所以如果央行发行数字货币,可以做到精准定向,例如拨了1万亿人民币,可以定位放哪去,可以追溯和追踪。区块链的价值传输网络可能成为重要的后发优势。[2018/11/6]

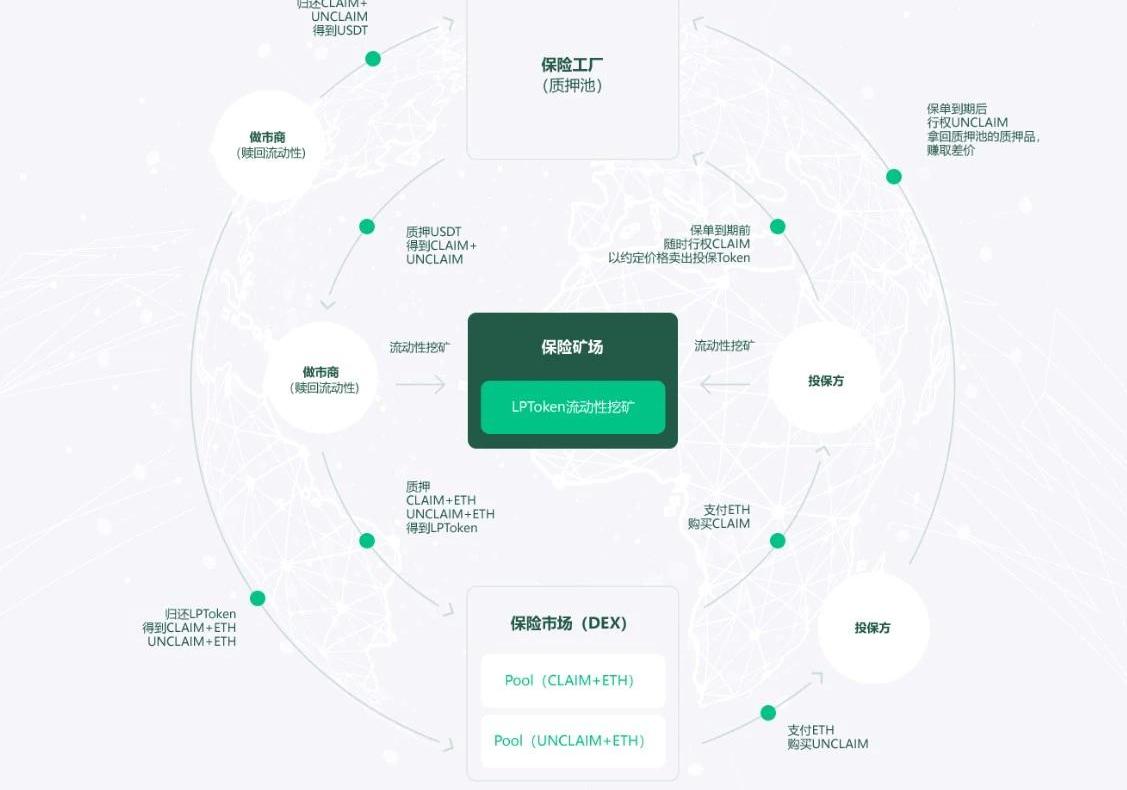

ISM并没有像NXM那样复刻传统的共同保险模式,而是采用了类似Cover的双token模型结合期权玩法的二元期权设计——“承保方和投保方都有Token代表,并且可交易”,同时也创新借鉴了类似Opyn的“担保期内用户随时可以行权的期权担保”方式,实现了完全“点对点”的去中心化币价保险。

具体产品逻辑上,在ISM的双token模型中,用户抵押一个单位的抵押品,选择被投保币种和某个价格,生成两个代币:承保Token和投保Token,1UnclaimToken+1ClaimToken≈1单位抵押品。ClaimToken的持有者权益是在保险到期之前,通过ClaimToken以约定价格卖出1个单位的被投保币种。UnclaimToken的持有者权益是可以在保险到期之后,通过UnclaimToken,拿回1个单位的被投保币种或对应的质押品:l在担保时间没有到期前,用户可以通过ClaimToken+UnclaimToken,换回一个单位的抵押品;l在担保时间到期后,ClaimToken归零,用户可以通过UnclaimToken,换回一个单位的抵押品;l在担保时间到期后,可能出现有一部分用户卖出了ETH,一部分用户没有卖出的情况。担保池中就存在ETH和稳定币两种代币。用户通过UnclaimToken换回抵押资产的时候,根据担保池中的比例换回两个资产回来;而且ClaimToken和UnclaimToken是可以进行交易的,这也是ISM的核心功能,所以实质上购买ClaimToken相当于购买了保险,一旦保险期内币价跌破担保价格,保险的购买用户可以通过ClaimToken和投保的代币,以担保价格卖出抵押品;购买UnclaimToken相当于承保,当保险期内币价未跌破担保价格,可以提取抵押品。这种二元期权的设计,相比于NXM那种传统保险公司“收集保单持有者资金,会员形成共同体以分担风险,并共享保费收益”的模式,通过引入承保token和投保token,赋予了用户的投保、参保权利以流动性,所以用户参与、退出的形式都更为灵活。同时ISM专门安排了二者的流动性挖矿,在为大家提供获取ISM收益的同时,也相当于为投资者参与引入了对冲机制——普通人可以通过对相同单位的ClaimToken和UnclaimToken分别做流动性挖矿来免除币价上涨下跌的风险。

伊朗计划在Petro成功后发起自己国家支持的加密货币:有消息传出伊朗政府追随委内瑞拉成功推出Petro支持石油公司的脚步,正在开展一项由国家赞助的数字货币。伊朗信息和通信技术部长穆罕默德阿扎里贾霍米公开透露政府正在考虑发起加密货币。他甚至表示,试点模式将提交给中央银行获得批准。[2018/2/25]

也就是说:1.普通人可以通过对相同单位的承保token和投保token分别做流动性挖矿来免除币价上涨下跌的风险;2.有保险需求的人只需要在市场中买入投保token对自己的资产进行投保,这样就实现了对币价的保险,更加贴合保值的方向;3.同时而一些聪明的市场预测者,可以凭借自己对市场的预测在合适的实际买入承保token获得保费利润;所以在ISMProtocol中,可以理解为有对应3种核心角色,分别是做市商、保险需求者、保险提供方。做市商、保险需求者很好理解,保险提供方则是作为调节市场的存在:当预测市场可能会来临风险时,可以提前成为保险提供方,购买索赔代币,收取CLAIM和UNCLAIM代币,然后当需求增加时再进行溢价出售,仅为NOCLAIM代币提供流动性。综合来看,ISM由此来看在机制设计的完善度上颇有后发先至的味道——针对NXM这类传统共同保险的模式进行全新设计,同时吸取Cover的二元期权设计优势,通过三方设计实现了较好的全新保险机制设计。目前来看,在DeFi保险赛道的产品中,ISM算是木桶效应最突出的一款创新产品。ISM有哪些值得关注的参与机遇?

并且在ISM的机制设计中,其实做市商、保险需求者、保险提供方都可以找到各自定位的参与机遇。首先,有保险需求的人可以在市场中买入投保token对自己的资产进行投保。且在平台投保时,无须KYC,只需要在DEX上买入特定协议的CLAIM代币即可,实际上是购买了一份美式看跌期权,投保人可以在保险到期前的任何时候行权,以规定的价格出售自己所投保的Token。而做市商存入稳定币抵押品,收到CLAIM和UNCLAIM这两种保险代币,然后为这两种代币提供流动性,就可以赚取提供流动性的做市收益和挖矿的补贴收益。另外保险提供方也可以借助对冲机制获利——获得CLAIM和UNCLAIM代币之后卖掉投保token,持有承保token到保险到期,这样能获得额外收益了。

同时针对2020年流动性挖矿项目抛压泡沫严重的前车之鉴,ISM专门设立了回购计划,通过两个方式进行泡沫消除:1.手续费收入。用户质押铸造后,在到期行权是将收取2%的手续费;2.机池收入。用户质押稳定币铸造,平台会使用用户抵押的稳定币,在DeFi项目中挖矿,获得机池收益;目前在以太坊整体受限于交易费用和可扩展性的背景之下,BSC、HECO等交易所公链生态几乎扮演了以太坊“另类Layer2”的核心角色,因此ISM处于自身生态布局及用户可用性考虑的角度,也是多公链布局:波卡、以太坊、HECO“三驾马车”齐头并进。从这个角度讲,ISM分别作为波卡、HECO链上的保险产品,也极有可能成为赛道龙头分享对应的估值红利。

以传统金融世界做映射的话——和银行、证券、基金一样,保险是金融领域的“四大天王”之一,“DeFi保险赛道”注定会成为DeFi版图中的关键一块,尤其2021年,伴随着DeFi的体量和玩法不断膨胀创新,DeFi保险赛道在2021势必会呼唤更具进化姿态的创新产品出现,并且以传统金融市场的保险覆盖率做映射对比,至少还有十倍的增长空间。所以目前虽然有NXM、Cover等明星产品不断迭代,但格局还远远未定,整个DeFi世界的保险赛道叙事方才刚刚开始。ISM究竟能在接下来的DeFi及DeFi保险盛宴中扮演怎样的角色,让我们拭目以待。

编者按:本文来自Cointelegraph中文,Odaily星球日报经授权转载。谷歌财经已将加密货币的价格添加到finance.google.com域名.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:longcrypto,星球日报经授权发布。2月22日晚间10点,BTC价格插针到4.7万美元,相比日内高点5.8万美元跌幅约20%。ETH价格从1.9K跌至1.5K,日内最大跌幅约20%.

1900/1/1 0:00:00Odaily星球日报译者|念银思唐 摘要: -灰度上个月购买了超过17.4万枚莱特币。-它目前坐拥价值2.48亿美元的“数字白银”.

1900/1/1 0:00:00\n\n长周期评级:增持短周期评级:比特币持有小市值加密货币减持比特币从58000一波大跌至43000,接近15000美金的跌幅,让不少投资人心慌,直呼区块链局,甚至认为牛市结束了.

1900/1/1 0:00:00中短期限的看跌期权十分受欢迎,特别是312到期的深度看跌期权。312眼看就要过去一周年了,在一年前的今天,有谁又能想到,接下来一年来的行情发展竟然是现在这个样子。播报数据由Greeks.live和Skew.com提供.

1900/1/1 0:00:00Layer2是2021年加密社区具有发展趋势的明确方向之一,而热门DeFi选择哪些Layer2技术进行扩展,是被行业密切关注的.

1900/1/1 0:00:00