作者:JamesChiu,本文最初发表于blocktempo。

引言:肇因于低利率及量化宽松的金融环境,加密货币市场迎来疯涨的牛市周期。不过随着景气复苏,货币政策紧缩已成定局,也就是说,牛市或许已经走到中后期,市场风险也越来越高。这时候,如果投资人依然采「全仓现货/合约」策略,那只要市场触发黑天鹅事件,脆弱的配置将让投资人回吐获利甚至是亏损。如何利用「杠铃策略」提升资产反脆弱的特性,就是本文想告诉读者的。反脆弱是《黑天鹅效应》一书作者塔雷伯首先提出的概念,意指即使遇到最糟糕的情况,仍不会受到伤害,而他提出的方法之一就是「杠铃策略」。极端保守+极端冒险的杠铃策略

塔雷伯借用了杠铃两端加重的概念,在杠铃两边分别采取「极端保守」和「极端冒险」的配置,避开中间地带,以保守的强固特性对抗黑天鹅风险,而在极端冒险的配置上,获取收益。

Anchorage推出加密货币托管交易网络以增强交易和流动性:金色财经报道,Anchorage 和包括 Binance.US 在内的加密公司为机构投资者创建了一个交易网络,旨在为投资者改善加密货币市场。除Binance.US以外,Anchorage还获得了CoinList、Blockchain.com、StrixLeviathan和Wintermute的支持承诺。

Anchorage 的联合创始人兼总裁 Diogo Monica 表示,在与交易所、流动性提供者和托管人交谈时,目标是建立一个更安全和隔离的机构托管保险库,保管自己资产的机构和执行交易所的机构之间没有利益冲突。(coindesk)[2022/6/9 4:13:56]

–图片来源:Fourweekmba–以传统金融投资配置为例,假设投资人手中持有90%现金资产,其余10%购买高风险的证券,这样一来,不管市场如何变化,损失都会控制在10%之下,而高风险证券也很有可能带来收益。反观如果投资人将手中90%资金配置在「中等风险」的资产,只要遇上黑天鹅事件,就可能导致全军覆没的惨况。有趣的是,杠铃策略相当适合加密货币市场。众所周知,加密货币市场相当两极,其中现货、期货/期权合约、加密衍生商品接属高风险投资,而另一端则是几近零风险的「固定收益」,例如放贷、资金费率套利。有限损失+无限收益的正凸性效应

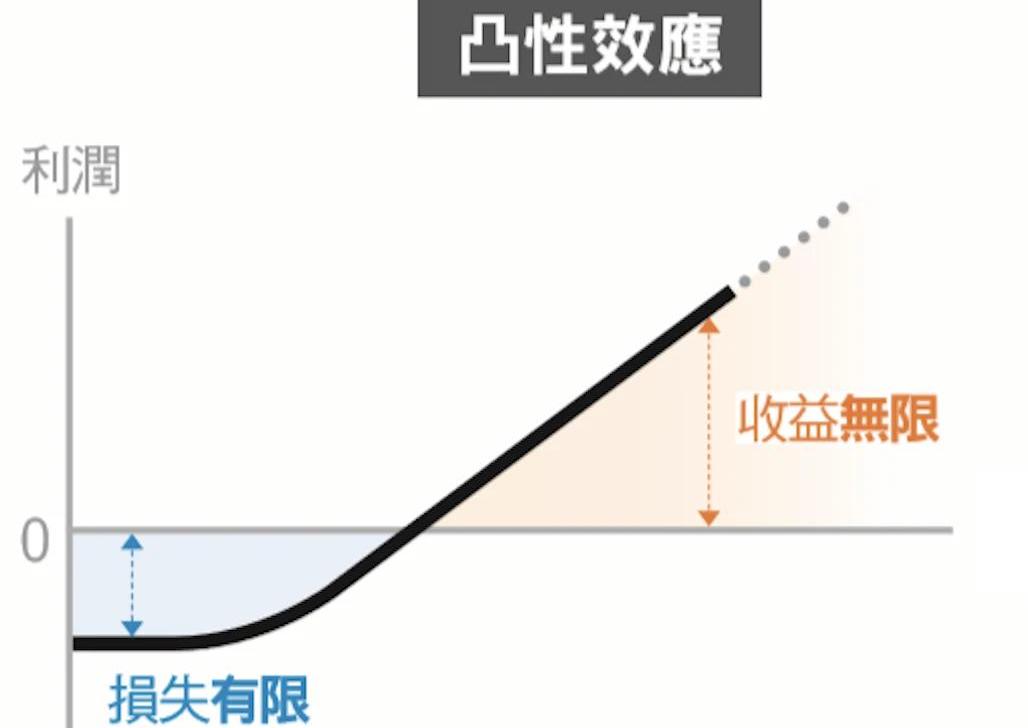

在杠铃策略中,投资人手中上有剑和盾。面对市场风险,杠铃策略一端的极端保守策略提供了「盾的效果」,盾加强了反脆弱效果;另一端的极端冒险策略则是,形成了正向的不对称,塔雷伯称之为「正凸性效应」。举例来说,在去年312黑天鹅事件的时候,投资人如果拿出5%作多比特币,不管是现货或是开低倍率合约,放到今日,投资人获得的报酬会是1,400%,若是投资人是开两倍杠杆合约,则会获得2,800%的报酬。这就是「剑的效果」。剑和盾加在一起,也就造成了损失有限,但收益无限的正凸性效应。

Bitcoin Depot将在数千个Circle K便利店中安装加密货币ATM机:加密货币ATM公司Bitcoin Depot与宣布与美国和加拿大便利连锁店Circle K建立长期合作关系,Bitcoin Depot计划在“数千”个Circle K便利店安装ATM机。Bitcoin Depot表示其ATM机使用户能够将现金兑换为加密货币,允许进行简单的面对面交易,让用户可以立即访问比特币和30多种其他加密货币。Bitcoin Depot已在美国和加拿大的30个州安装了超过700台比特币ATM机。(prnewswire)[2021/7/23 1:11:17]

–图片来源:Managertoday–固定收益商品介绍

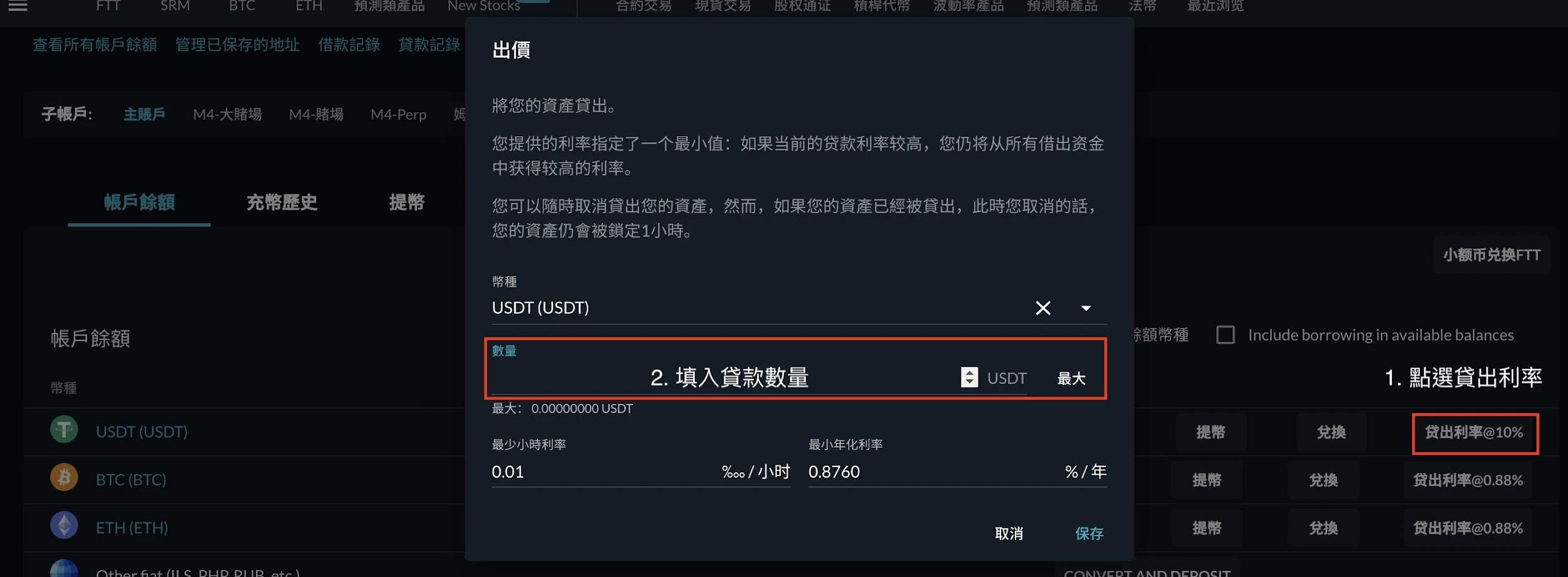

传统金融市场投资人都清楚,美国国债殖利率通常视作市场的零风险利率,是最保险的固定收益商品,而在加密货币市场,同样也有几近零风险的固收收益商品,分别是借贷、资金费率套利。多数有提供永续合约、季度合约的交易所都有提供期权套利和资金费率套利,但仅有FTX和Bitfinex有提供借贷,因此下列两种工具将会以FTX交易所的产品作为例子。固收工具:FTX借贷

韩国党政青会议讨论加密货币政策,各部门皆不愿负责加密货币:5月16日在首尔三清洞总理公馆举行的非公开高层党、政府、青瓦台会议上,政府高官讨论了政府的加密货币政策。民主党的一位核心负责人表示:“据我所知,政府部门已经就虚拟资产政策进行了一定程度的调整。”但是政府发表的政策中很有可能不会指定负责加密货币的主管部门,因为金融委员会和企划财政部等部门都表示为难。与此相关的人士表示:“此次要发表的政策跟过去以管制为主的政策没有太大区别。”和检察机关等调查机关倾向于将加密货币视为非法手段和投资欺诈手段。因此,民主党方面担心说:“如果出台不合理的监管政策,可能会在没能好好观察‘加密货币公众情绪’的情况下造成不利影响。”(韩国中央日报)[2021/5/17 22:08:50]

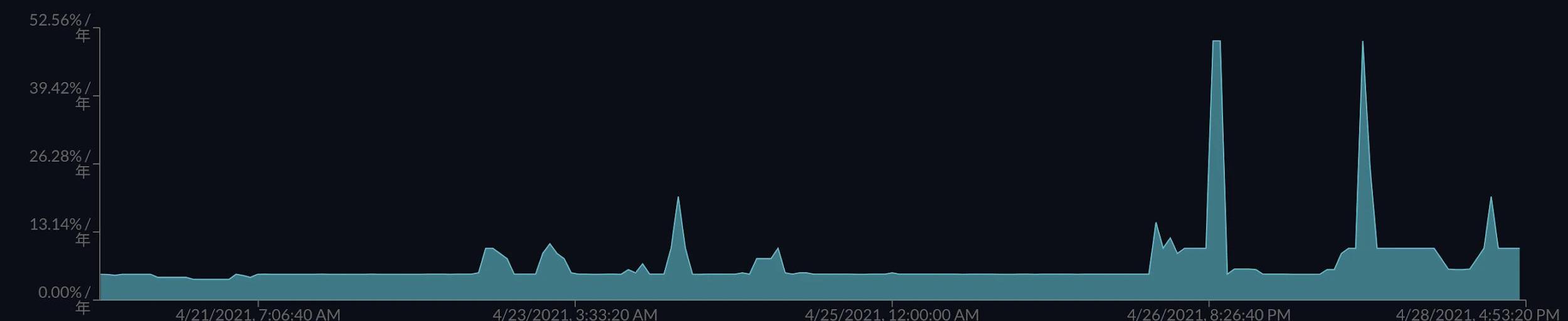

借贷是加密货币市场的特殊产品。正如大家所知,加密货币具价格高波动的特性,因此在大行情之时,许多人会愿意以「高利率」的代价,借贷短期资金,但这个短期可能只是数天而已。如果借款人成功获利,还款自然无虞,倘若借款人最后是亏损的,交易所的保证金机制也可以确保放贷者可回收本金和利息。因此借贷也被视为是加密货币市场的无风险利率。借贷利率主要是根据市场资金需求而定。以FTX为例,稳定币USDT在过去约是5%至10%的年收益率,但若是大行情来临,借贷利率偶尔会高达50%,甚至更高。

Coinbase首席执行官:多年来,苹果一直对加密货币非常严格和敌视:Coinbase首席执行官Brian Armstrong今日在推特上回复网友表示,多年来,苹果一直对加密货币非常严格和敌视。目前他们仍在屏蔽一些功能,包括做任务赚取加密货币的服务,以及不受限制的Dapp浏览器等等。[2020/8/23]

–图片来源:FTX官网–FTX借贷也很容易操作,仅需要两个步骤:点选「贷出利率」,接下来选择想贷出的加密货币数量。下方的最少小时利率、最小年化利率留空即可,FTX系统会以市场利率自动成交,万一投资人填过高的利率,反而不会成交。

–图片来源:FTX–固收工具二:资金费率对冲

永续合约没有交割日期,而资金费率就是平衡多空的机制。永续合约价格高于现货时,资金费率为正,多头持仓者每小时需支付费用给空头持仓者。这个套利机制会鼓励多头平仓,或是吸引套利者。套利者可在市场购买现货,再以一倍杠杆做空,多空平衡下,套利者就可以每小时领取资金费率。FTX热心群友小龙整理了FTX历史资金费率的GoogleSheet,方便用户能参阅年化收益率。笔者提醒读者,有些年收益率高的竞争币,市值较小、波动较高,因此在赚取资金费率上,还是建议交易量较大的加密货币,例如ETH、BTC。需要注意的是,若是永续合约的价格低于现货,资金费率就会转负,那么持有空单持有者反而需要支付费用,这也是此套利最大的风险。目前其它交易所都是每八小时支付资金费率,而FTX则是每小时支付,这也避免了在支付前资金费率突然转负的风险,相对合理许多。如何用固定收益打造杠铃策略

歌唱会也开始支持加密货币支付了:21 Savage和 Post Malone将在拉斯维加斯的一家脱衣舞俱乐部举办新年前夕派对,此次派对可以接受比特币、以太坊、莱特币、瑞波币支付或者转账。[2017/12/30]

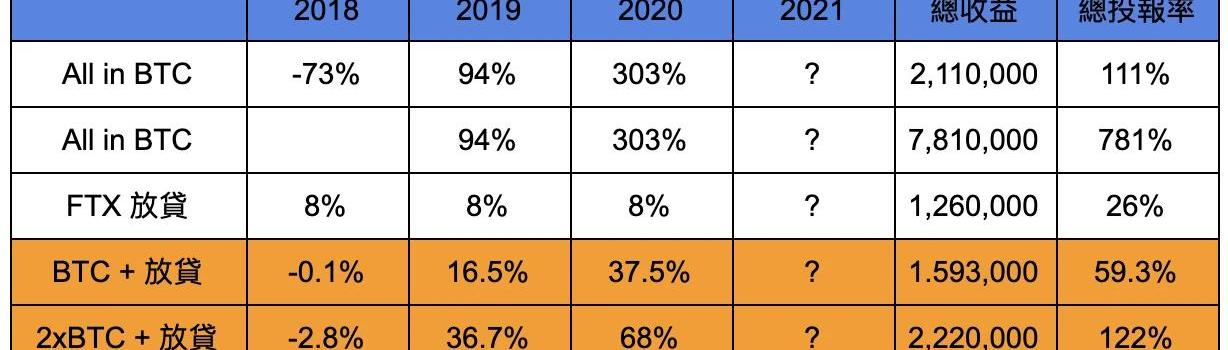

依据杠铃策略的逻辑,低风险承受度的加密投资人可考虑90/10或是80/20配置,将多数资金配置在固定收益。举例来说,投资人有100万美元的资金,那可以将90%的资金配置在借贷策略,撰稿当下USDT的年收益率为10%,算保守一些,以8%计算,那么90万的年收益就是7.2万美元。剩下的资金便可以投入在更高风险的投资,例如现货或是合约。以投资比特币为例,2018、2019、2020年比特币的收益率分别为-73%、+94%、+303%。下表是2018年至2020年的收益率计算,分别计算只投资比特币、只投资放贷,另外还有使用杠杆策略的总收益和投报率。可以看见,100万美元资金在2019年开始全用来购买比特币是表现最好的,三年的总投报率是惊人的781%。毫不意外地,只用来放贷的投报率表现最平庸,三年投报率「仅26%」;而是用杠杆策略的「BTC+放贷」以及「两倍BTC多单+放贷」报酬率分别为82.5%以及214%。

一定会有读者要问,为什么不全仓比特币就好?投报率是最高的。这是因为不确定比特币是否下跌。举例来说,只看2019、2020年的话,比特币当然表现最好,但是如果是从2018年开始投资呢?投报率就只剩下110%,仅比BTC+放贷高出30%,相当于每年多10%,但付出的风险却远不止如此。反观使用杠铃策略的BTC+放贷和2xBTC+放贷,在2018年下跌时,仅损失-0.1%、-2.8%。而隔年2019年便可以将资金再重新配置成90%放贷、10%BTC,三年下来的投报率分别为-0.1%、+16.5%以及+37.5%,甚至2xBTC+放贷的总绩效比从2018年开始AllinBTC还要好,但所承担的风险却小很多。此外,我们也无法确定比特币一路长红,又或是像2017、2018那样暴跌。假设2021年,比特币下跌70%,那会上图会怎么变化?

可以看到,万一2021年发生黑天鹅事件,导致比特币下跌70%,那么从2018年开始全仓比特币的投报率是-25.7%,且这是四年的总投报率,相当于一年赔掉6.4%,这样还不如在银行定存。即使是2019年才开始全仓比特币的投资人,其投报率也只剩下134%。仅比2xBTC+放贷高出18%,但仓位的曝险程度极高。相反的,如果使用杠铃策略分散风险,那么在2019年投报率仅下跌0.1%和-3%,而总投报率分别约是60%、116%,相当于每年有约15%和30%的投报率。这就是杠杆策略的优势,在黑天鹅事件发生时可有效控制损失,但在牛市时依然可以维持良好绩效。子帐户方便管控风险

对希望做好风险控管的投资人而言,FTX还有额外好用的工具:子帐户。子帐户创建功能,让用户只需要在一帐号中创建子帐号,就能将不同资产分开管理。子帐号之间的资金是独立的,如此一来,投资人就可以将交易股权通证和加密货币的帐号分开,如此一来,不但能更好管理资产,控制风险,同时对于报酬也更一目了然。现货杠杆交易则是可让用户抵押现货,借入另外一种资产。以上方的例子来说,假设用户买入了比特币现货,那么预计比特币跌幅不会超过70%,那么用户就可以抵押比特币借出稳定币,并将资金用在其它投资,像是DeFi挖矿,加大收益。这就是现货杠杆的好处,提升用户资金使用效率。但笔者提醒读者,抵押比特币借出资产也会收取利息,所以其它投资的收益需大于利息,才会获利。此外,也需要注意到风险管控,现货交易、DeFi挖矿等投资虽然可获得高获利,同时风险也较高,若是对投资商品不理解,或是风险承受较低的投资人,不建议使用现货杠杆。投资像开车,不需要当赛车手才能抵达目的地

每个人的风险承受能力不同,上图是以最保守的90/10配置固定收益和比特币,如果风险承受度稍高的投资人,也可以用80/20配置,甚至可以在保守配置上加上资金费率套现,增加收益。2017年底,比特币从高点19,891美元仅花了八周,就下跌至6,000美元,相当于下跌约70%,时间回到一年前,实体经济出现流动性危机时,比特币在两天内下跌超过50%,试问投资人可以承受在短时间内,获利都回吐吗?更何况,不是所有人都有如此高的风险承受能力,因此,将资金以杠杆策略配置,加强配置的反脆弱性对有一般人就显得相当重要。杠铃策略的精髓并非寻求「收益极大化」,而是加强反脆弱性,先求降低损失,再求有限部位创造更高效益。在投资上,只要杠铃策略运用得宜,便可以创造稳定性更高的投资组合,同时保有主动积极的凸性效应。

标签:加密货币比特币FTXBTC加密货币交易违法吗判几年李晨比特币5个亿爆仓怎么翻身Punk Vault (NFTX)Lift Kitchen (LFBTC)

为了解决区块链中的可扩展性和灵活性问题,Horizen建立了一个通用的区块链平台,该平台可以让开发者和企业通过ZEN侧链技术打造现实用例.

1900/1/1 0:00:00作者|秦晓峰编辑|郝方舟出品|Odaily星球日报 问:目前加密市值排名前十的币种中,今年涨幅最大的是哪个?答:不是XRP,也不是BNB,而是狗狗币.

1900/1/1 0:00:00重点摘要:Chainlink并非单体预言机网络,而是一个通用框架,可以构建出无数个去中心化预言机网络。Chainlink各个预言机网络并行,互不依赖,将链下数据源和计算资源连接至智能合约.

1900/1/1 0:00:00作者|黄雪姣 如果你还不知道NFT,那你可能已经被艺术风向标甩在身后了。最近,宣布推出NFT作品/产品的名流和潮牌可以拉出一串长长的名单,潮流艺术家村上隆、格莱美奖得主TheWeeknd、网坛巨星大坂直美、特斯拉创始人马斯克、Twit.

1900/1/1 0:00:00在加密数字货币领域,挖矿一直是一个热门的话题。只要拥有一台矿机,就可以“点石成金”,实现巨大的收益。尤其是在加密货币牛市期间,无论是目前市场上的显卡短缺潮,还是交货时间已被排到秋季的矿机订单,无一不反映人们对这一财富机遇的追求.

1900/1/1 0:00:0001序回首三千年,人类今天拥有了无数在古代看起来近乎于神的能力。我们观察自然宇宙,发现、学习并模仿,不断完善着今天的自然科学。而数学被称为关于无穷的科学,是人类创造的最重要的形式科学.

1900/1/1 0:00:00