从工作证明到权益证明的过渡是自以太坊成立以来最令人期待的里程碑。PoS无需使用能源成本高昂的PoW来扩展区块链,而是允许用户质押其ETH并运行区块生成节点的验证者。以太坊实现PoS的第一步是启动一个可以达成共识的独立网络,称为信标链。作为为该系统提供安全性的奖励,质押者将从通货膨胀中获得新的ETH奖励。未来,信标链和以太坊将合并,从而使质押者也可以赚取当前用于PoW矿工的交易费和MEV。以太坊的PoS协议没有为质押者提供他们在Cosmos,Tezos和Polkadot等其它PoS产品中所期望的某些功能。其背后的理由是为了激励去中心化,但我们认为市场力量将始终介入以提高质押的效率和便利性。因此,确保质押者最大的私人利益可以为整个以太坊带来有利的生态系统。在本文中,我们探讨了ETH质押者今天遇到的问题。同时展示了质押池和质押衍生品如何为质押者解决这些问题,同时,如何增加了网络的有效安全性。单独质押ETH如何运行?

Gnosis Chain拟在链上部署Spark Protocol:7月6日消息,Gnosis金库管理方Karpatkey发起一项社区提案,提议在Gnosis Chain启动MakerDAO旗下借贷协议Spark Protocol。

此前报道,MakerDAO宣布其借贷协议Spark Protocol将扩展至多链,并公布了有兴趣在特定域(各种区块链网络)中部署Spark Protocol的步骤与流程。[2023/7/6 22:20:39]

要单独在以太坊上质押,用户必须向ETH2保证金合约中存入32ETH,并指定两个关键参数:验证者公钥:在存入之前,用户会为其验证者生成一个密钥对。私钥用于在区块上签名,而公钥用作其唯一标识符。存入的32ETH的取款凭证:启用取款后,本金和质押奖励只能提取到该地址。最重要的是,公钥和撤回凭据不必由同一人控制。然后,期待用户操作一个ETH2验证器节点并在轮到他们时登录区块,否则将因不遵守协议而受到惩罚。ETH质押者需面对的问题?

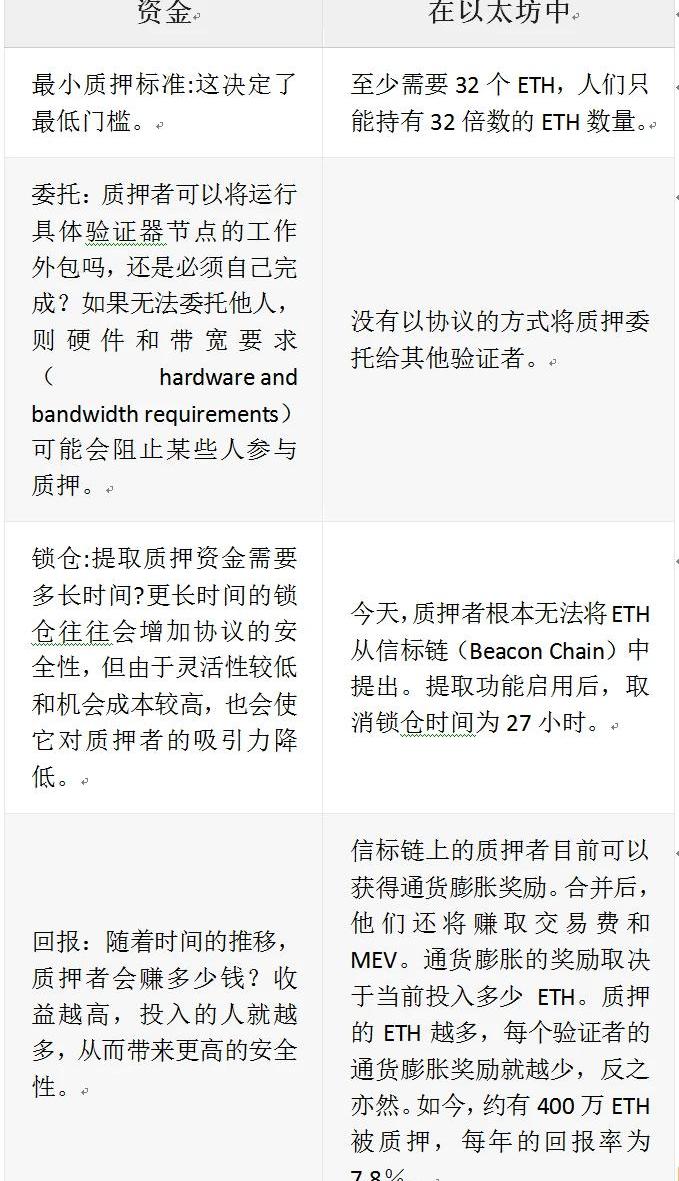

质押协议的效率和便利性及其以太坊措施可分为以下属性:

Gemba以6000万美元估值筹集了 1800 万美元,Parkway Venture Capital 领投:1月25日消息,为企业提供虚拟现实培训的软件开发商Gemba,在由 Parkway Venture Capital 领投的 A 轮融资中以6000 万美元估值筹集了 1800 万美元。新资金将促进欧洲、中东和非洲地区的增长以及北美地区的扩张。该公司的客户包括耐克、嘉士伯和阿斯利康,该公司通过 VR 耳机提供实时、“逼真的”培训体验。其技术目前仅与 Meta 的 Quest VR 耳机兼容,但Gemba计划扩展到其他流行的设备。[2023/1/25 11:29:51]

这些资金对于质押者而言是很大的障碍。在所有其它条件相同的情况下,他们希望能够质押任何数量的ETH,委托其基础设施运行并立即撤回其质押的ETH。如果可能的话,他们也希望将自己持有的ETH用于其它应用程序,这已成为DeFi的标准步骤。下面,我们将讨论:质押池如何解决委托和最低质押要求;这些质押池的质押衍生品如何解决长期锁仓问题,并允许质押者解锁其质押的ETH流动性。质押池如何运作?

从表面上看,质押池的工作方式类似于PoW中的采矿池,但是由于PoS的性质,它可以为其用户提供其它利益:通过将ETH集中在矿池,质押者可以绕过32ETH的最低门槛要求。允许资金量较小的质押者参与PoS;矿池不是让每个用户操作自己的验证器,而是处理质押的操作问题;与银行类似,矿池可以储备一定的流动性ETH,以满足立即提取的需求。这是在忽略提现期,假设不是所有的客户都想在同一时间提现是情况下才可实现。最后,该矿池可以提供代表那些可以在其它应用程序中使用的质押ETH的代币。质押池可以是中心化的也可以是分布式的,各有利弊。中心化质押池如何运行?

Eight Capital Partners拟募资1000万英镑投资DeFi和潜在加密银行业务:11月3日消息,金融科技集团Eight Capital Partners宣布,作为其转型增长战略的一部分,该集团将通过配股方式(美股0.02便士的价格发现总计500亿份新股)募资1000万英镑。Eight Capital Partners董事会表示,他们将利用募集资金专注于投资金融科技、DeFi和“潜在”加密货币银行业务。(law360)[2022/11/4 12:15:03]

任何大型交易所都可以轻松建立一个质押池。实际上,许多已经支持信标链质押。交易只需要:允许用户选择质押,以换取质押奖励。使用客户的ETH运行验证器。由于交易所是质押平台,因此用户不需要运行任何基础设施。对于他们来说,提供即时流动性也非常容易,因为他们已经拥有大量的流动性ETH储备。考虑到客户流动性对交易所业务的价值,交易所可以为用户提供此服务而无需额外费用。去中心化质押池如何运行?

现在,我们已经确定了单独质押和矿池质押之间的区别,以及中心化质押池的工作方式,我们将以Lido为例来探讨去中心化质押池的结构。从用户的角度来看:他们将ETH存入以太坊智能合约,并接收stETH作为收据。stETH代币的余额会随着时间而调整,以反映合约产生的质押奖励的分布。这就是说,1个stETH将始终代表1个ETH。从Lido的角度来看,每当以太坊智能合约上减少32ETH时,DAO就会从治理控制的注册表中选择一个新的验证器。然后,它激活保证金合约,将32ETH分配给该验证者的公钥,并使用LidoDAO的提款凭证。但还存在两个问题:提现凭证是如何管理的?提取凭据是一个ETH2BLS密钥,使用分布式密钥生成仪式将其拆分为11个6位数签名。这不是最佳解决方案,但在不启用从信标链中提款时也不会有风险。但质押者可以提取中间的资金时,Lido将已经过渡到以ETH1智能合约作为提款凭证,而不是采用多位签名方式。在这之后,假设智能合约对资金没有管理功能,这可以相信1个stETH将可以兑换1个ETH。谁是验证器,他们如何进入注册表?验证者是像p2p.org、ChorusOne或stakesfish这样的专业质押交易,它们必须得到治理的批准。每个验证者都有他们可以拥有的最大股份,这也是由治理投票决定的。stETH代币是什么?

动态 | Ripple宣布在其交易量报告中使用CryptoCompare的顶级交易所列表:据Cryptoglobe消息,Ripple近日宣布,将开始在其交易量报告中使用加密货币数据和索引提供商CryptoCompare的顶级交易所列表(CCTT)。根据CryptoCompare提供的基准指数,Ripple将使用至少是B级的交易所,因为CryptoCompare针对交易所的研究考虑了地理、监管质量、投资、团队质量、市场质量、数据提供和贸易监督等因素,可以地帮助过滤掉虚假交易量。[2019/7/25]

我们已经确定stETH是对质押ETH的索赔以及智能合约中产生的任何奖励。这也称为质押衍生品。质押衍生品将对整个以太坊生态系统产生重大影响,包括以太坊利益相关者,常规ETH持有人,资金池之间的竞争,甚至以太坊本身。质押者:质押者的主要好处是可以重新质押,这使他们可以在其它应用程序中同时使用本金的同时质押,就像Uniswap的LP代币可以用作DeFi的质押品一样。这大大降低了质押的机会成本。非质押ETH持有人:如果stETH可以用作借入ETH的质押品,则它可以释放借入ETH进行杠杆质押的需求。这将推高ETH1供应的利率,最终使所有持有更高利率的ETH持有人受益。矿池之间的竞争:stETH的存在使其矿池具有重要的网络效应。这种网络效应极大地刺激了与市场领导者质押的情绪,这表明由于与之相关的流动性保护和网络效应,ETH质押衍生品可能遵循幂律或赢家通吃的分配模式。在许多用例中,stETH可能会替代ETH,甚至有可能完全替代ETH。以太坊:有一种流行的说法是,对衍生产品进行质押会降低PoS的安全性,因为它们将区块生产与质押和Slashing激励机制分开了。并且可能导致以下情况:区块链生产者没有足够的激励来使他们遵循该协议,因为他们并没有参与质押。但是,该论点必须权衡收益问题:如果对衍生品进行质押降低了质押成本,则可能导致更多ETH被质押。请注意,这是一个良性循环的完美示例:如流动性更高的stETH变得越多,质押的机会成本越低,这导致更多的ETH被质押,这反过来又进一步加深了stETH的流动性,依此类推。如果不对衍生品进行质押,我们可以预期将有15%至30%的ETH被质押。但是,有了质押衍生品,此数字可能高达80-100%,因为与非质押的相比,质押没有额外的成本。为了说明为什么这会带来更高的经济安全性,请考虑以下被攻击时的情况:如果所有ETH的20%被质押,并且攻击者想要获得所有ETH的66%,那么他们将不得不在公开市场上购买所有ETH的40%;如果有60%的ETH被质押,但是stETH是流动的,那么攻击者将必须购买所有stETH的66%,也就是40%的ETH。请注意,这还有其他步骤,攻击者必须首先赎回stETH以删除诚实的验证者,然后重新获取其ETH;质押超过60%,攻击者本必须购买的所有ETH份额现在都超过40%;如果100%的ETH被质押,那么攻击者将需要所有stETH的66%才能达到相同的阈值。我们可以得出结论,如果对衍生品进行质押可以使所投资的ETH数量增加至60%以上,那么它们将严格提高以太坊的经济安全性,而不是降低其经济安全性。那么谁将是质押市场的最终赢家?

Parity钱包漏洞:可能推迟到2018年君士坦丁堡升级来解决:据9日外媒报道,Parity并不急于进行立即的硬分叉来挽回钱包漏洞导致的百万美元以太币被冻结。负责技术部门的Afri Schoedon,表示,钱包漏洞的问题,可能推迟到2018年,通过以太坊君士坦丁堡升级来解决。[2017/11/10]

去中心化通常被认为是一种无形的优势,但代价更高,因此用户通常不愿意为此付出代价。这种想法不适用于去中心化质押池,因为它们比中心化的矿池具有三个关键优势。它们具有更大的社会可扩展性:对于PoS安全而言,一项重要指标是单个实体控制着多少质押资金。对于交易所,该数字可能会限制在15%至30%之间;不仅如此,以太坊生态系统中的权力集中可能引起社会关注。只要DAO中的每个验证者都不具备太大权力,并且提款凭证不能更改或无法投票,分布式的质押池就可以控制网络的任何份额。我们必须强调,在那种情况下,去中心化的质押池已经摆脱了所有的治理功能,这是关键的一步。并且手续费、取款地址和验证注册表都不允许人为输入更改。它们的质押衍生品是免信任的:像Coinbase或币安这样的大型交易所只能发行监管代币,其落地必须受到限制,因为在其它条件相同的情况下,用户绝对更偏好免信任的代币而不是需要被信任的代币。这会导致中心化矿池错过了质押衍生品的网络效应。可能有人指出,有了WBTC,中心化代币就能赢得代币化BTC的市场。但是,我们认为这仅仅是因为以太坊上的BTC不能以免信任且具有资本效率的方式进行代币化,而对于有质押的ETH则是可行的。他们对MEV提取的限制较少:机构式的质押池可能会受到社会和声誉的限制,从而阻止了他们提取某些形式的MEV。这使得较小的质押公司和去中心化的资金池不受这些限制,可以为其质押者提供更高的回报。这可能会将上述使用去中心化质押池的分布式溢价转换为分布式折扣。如果上述资金被充分地最小化治理,它可能会成为整个市场的赢家,而不会给以太坊造成任何系统性风险。总结

从用户利益被掠夺的角度,质押池及其质押衍生品的存在与MEV类似。只要创建和使用它们能得到私人利益,它们就会存在并蓬勃发展。但是,如果正确的解决方案被充分采用,那么它也可以为以太坊带来系统性的好处。由于stETH的巨大网络效应,以及去中心化矿池可能既非监管性又可能从MEV赚取更多收入的事实,我们认为单个这样的去中心化矿池就可以赢得整个市场。因此,我们应该确保非监管性的稳健的stETH赢得市场,而不是让位于中心化的方式,这样整个生态系统才可以良性发展。

标签:ETH以太坊TETstETHYFETH币以太坊交易所有几个South African Tethersteth币今日价格

昨天的文章发表后,有很多读者留言咨询,问我是不是认为牛市已经结束,比特币、以太坊已经到达了最高点,马上要进入熊市了?于是我马上打开了文章,看了下面的留言,发现竟然很多读者都以为我文章的意思是认为牛市已经结束了.

1900/1/1 0:00:00CME比特币期货5月22日,CFTC公布了最新一期CME比特币期货周报,最新统计周期内BTC价格跌逾14000美元,值得一提的是,该统计周期结束后的首个交易日就是值得被载入加密货币市场史册的「5·19」.

1900/1/1 0:00:00Gitcoin简报 空投领取规则 GTC总量1亿枚,其中空投占比15%,GitcoinDAO分配占50%,利益相关者占35%.

1900/1/1 0:00:004个月前,狗狗币社区有成员开始注意到DH5yaieqoZN36fDVciNyRueRGvGLR3mr7L这个地址,原因是其持有的狗狗币数量超过了总量的1/4,即便按当时的价格计算,这些狗狗币的价值也超过了2.3亿美元.

1900/1/1 0:00:00昨天看了近期对币安赵常鹏的专访,在专访中,赵常鹏提到这样一个预判:“现在这个行业还非常初期,全球大概只有1%~2%的人有数字货币。从这个角度看,应该还有50倍到100倍的发展空间.

1900/1/1 0:00:00吴说作者|谈叔本期编辑|ColinWu牛市早期,新发的币往往还会进行一番包装,而到了后期,发币者往往懒于包装,直接为了发币而发币。而投资种种匪夷所思的垃圾项目往往可以获得更大的收益.

1900/1/1 0:00:00