本文转自MintVentures,研究员:许潇鹏;星球日报经授权转载第三节Defi蓝筹的护城河

1.何谓护城河?

护城河是价值投资理论的重要概念之一,由沃伦巴菲特在1993年致股东信当中首次提出,他在信中这样说到:“最近几年可乐和吉列剃须刀在全球的市场份额实际上还在增加。他们的品牌威力,产品特性,以及销售实力,赋予他们一种巨大的竞争优势,在他们的经济堡垒周围形成了一条护城河。相比之下,一般的公司在没有这样的保护之下奋战。”在后续的文字和讲话中,巴菲特对护城河的概念进行了更多的解释,比如在2000年的股东大会上,他说:“我们根据‘护城河’加宽的能力以及不可攻击性作为判断一家伟大企业的主要标准。而且我们告诉企业的管理层,我们希望企业的护城河每年都能不断加宽。这并不是非要企业的利润要一年比一年多,因为有时做不到。然而,如果企业的‘护城河’每年不断地加宽,这家企业会经营得很好。”尽管巴菲特本人并没有系统地总结过什么什么是“护城河”,但后来的研究者把公司护城河的要素总结为以下四类——无形资产:比如品牌、专利、特许经营权。客户转换成本:顾客从一个产品\\服务切换到另一个产品\\服务时所产生的成本,这里的成本包括时间、财务以及情感等。网络效应:当商品或服务的价值随着更多人使用而增长时,就会发生网络效应。成本优势:能够以低成本交付服务或生产商品,在价格上削弱其竞争对手。成本优势可能来自于企业规模、资源禀赋、地理位置等。所以,护城河可以理解为:稳固而持久的竞争优势的来源。而优质的产品、领先的市场份额,优秀的管理团队,严格意义上并不属于护城河,因为这些因素很难长久保持,有很大的不确定性,也容易为竞争对手所模仿或破坏。但需要说明的是,并非只有拥有强大的护城河的企业才能获得增长和值得投资,护城河较浅的公司同样可以凭借产品创新、优秀的团队和执行力获得阶段性的成功,就如现在很多增长迅速的Defi项目一样。2.Defi蓝筹项目的护城河

分析师:2021年值得关注的十大加密货币包括Uniswap等DeFi项目:加密货币交易员、分析师、YouTube播主Nicholas Merten公布2021年值得关注的十大加密货币名单。DeFi项目占据榜单,包括Uniswap、DeFi Money Market、Hegix等;以太坊成为今年最值得押注的加密货币。Merten预测,到2022年以太坊价格将达到1万-1.25万美元。(Crypto News Flash)[2021/1/3 16:19:26]

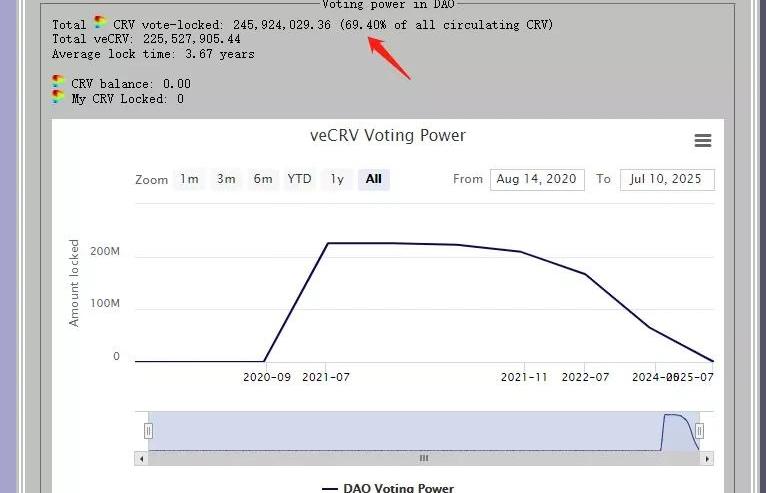

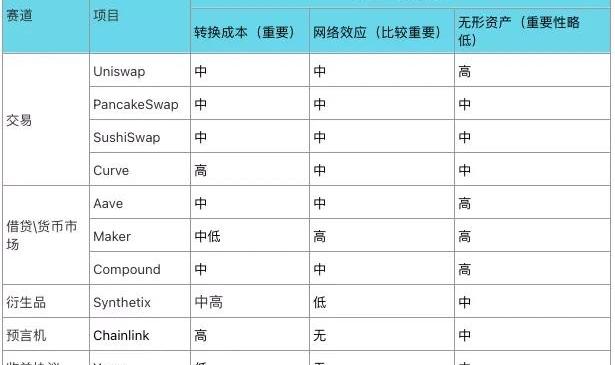

与现实世界一样,如今Defi项目同样面临着越来越严峻的竞争,它们也在寻求和构建属于自己护城河,而价值投资的护城河理论在加密世界依旧有效。目前来看,对于Defi领域的大部分项目来说,护城河四要素的影响力依此为:客户转换成本>网络效应>无形资产>成本优势。首先说客户转换成本我们可以把一个Defi产品的用户分为个人用户和外部协议,转换成本对于两者来说都存在,但是对于后者来说影响力更大。以借贷协议Aave来说,它已经成为大量其他Defi协议的收益和流动性源头,是Defi乐高的底座,如果与Aave接入的某个Defi协议想要转向其他借贷协议来替代Aave,意味着全新的协议调研、代码更改以及整体协议安全性的再审计,这个过程不但需要付出较高的时间和财务成本,还将面临新Defi乐高组合的不确定性。而对于个人用户来说,其转换成本会比协议用户低不少,甚至有很多用户享受探索新产品的乐趣。尽管如此,优秀的Defi产品也会通过精心设计的机制把个人用户留下来,提高其转换成本。在这方面,Curve为我们提供了堪称经典的案例。当用户购买其项目代币Crv后,只有将Crv进行Staking才能获得平台手续费分红、流动性做市收益加速等核心权益,而且质押时间越长,其收益和权益也就越高,所以目前有超过69%的流通Crv都在平台进行了质押,平均质押时间达到了可怕的3.67年。

动态 | 《中国未来技能趋势报告》发布 区块链入选增长最快十大新兴技能:据中国青年报消息,在今日举办的领英人才智能体验峰会(Talent Intelligence Experience)上,领英发布了《中国未来技能趋势报告》(以下简称《报告》)。《报告》数据显示,2019年中国人才掌握的技能中,增长最快的十大新兴技能分别为:合规、云计算、数据科学、小语种、风险管理、交互设计、人工智能、区块链、数字营销、全栈开发。[2019/10/31]

Curve的质押页面:https://dao.curve.fi/locker我们有理由相信,这些用户在接下来的3年多时间里,将会很难离开Curve,他们会一直是Curve的忠实用户,以及热心的社区治理关注者。在本文提到的10个Defi项目中,大多在客户转化成本方面拥有护城河,尤其是——Curve:被大量外部协议接入,并通过代币锁仓长期绑定用户Aave:被大量外部协议接入,是它们的基础流动性层Synthetix:用户在质押SNX后会强制铸币sUSD,有利于从投资者到交易用户的转化,成为交易用户后,投资者解除抵押的意愿也会明显降低,循环形成一个比较有黏性的Staking+产品系统PancakeSwap:BSC上最大的DEX,为大部分需要交易的BSC协议信任和接入Compound:与Aave类似Chainlink:它的大部分客户都是Defi协议,更换预言机合作方的综合成本很高其次,Defi产品的网络效应。网络效应在公链竞争中的作用非常明显,体现为用户数量、开发者数量、资金体量三者相互增强的生态飞轮,无数“以太坊杀手公链”都倒在这个强大的规则之下。网络效应在交易、借贷平台等多边用户市场也存在。在Uniswap上,交易者越多,交易量越大,就会吸引越多的做市商来做市提供流动性,而做市深度的提升又会反向提高交易者的用户黏性,以此实现相互的强化。但是由于区块链项目的开源属性,以及流动性挖矿的兴起,新兴项目可以通过Fork项目代码+挖矿补贴来吸血已有项目的用户和做市商,SushiSwap就以此来追赶此前一度被认为网络效应强大的Uniswap,BSC上的大量新型Dex也通过类似方式来挑战PancakeSwap,然而从结果来看,这种做法成功率越来越低,Uniswap和Pancake依旧分别是以太坊和BSC上活跃用户数量最高的DEX,网络效应构建的护城河帮助它们抵御了一定程度的攻击。Defi中另一个网络效应的经典案例是Maker发行的稳定币Dai,Dai的流通范围越广,接纳它的协议和用户越多,其货币网络的价值也就随之越高。其他去中心化抵押稳定币的后来者如Liquity发行的LUSD,即使拥有更优越的经济机制,但是短时间还是很难赶超不断扩张的Dai。关于Liquity的深度研报,请见:Liquity稳定币市场的后起之秀在本文提到的10个Defi项目中,具有明显网络效应的项目是——Maker+Dai组成的货币协议4个交易平台类项目Aave和Compound的借贷双边市场Defi的无形资产可能也是他们的护城河之一。我们在Defi世界里会观察到一种现象:尽管其他借贷协议的存款收益率更高,也通过了知名安全公司的审计,但是很多用户依旧只愿意在Compound、Aave等老牌项目中存款。他们的理由是:这两个项目安全运营的时间更久,经历了多轮考验,更值得信赖。由此可见,品牌作为一种无形资产,对于Defi协议来说是极具价值的。尽管与现实世界品牌力量的情感属性不同,Defi协议的品牌往往来自于长时间无风险运营的口碑、去中心化的社区精神甚至领导人的社区影响力等等。另一种悄悄兴起的Defi无形资产可能是受BUSL保护的原创代码,Uniswap在V3的代码发布前就通过该手段防止自己的代码被Fork,尽管后来依旧出现了匿名项目Fork其代码的事件,但至少这对重视自己声誉的项目以及实名项目的Fork形成了阻碍。但就如产品本身不是坚固的护城河,原创代码带来的竞争优势也并不牢固,因为其他项目或许正在进行与老牌项目完全不同的模式创新。由于本文提到的10个项目都是广受认可的知名项目,在无形资产中的品牌方面,它们都有一定的优势,当然,该优势相比转换成本和网络效应来说并不牢固。由于区块链商业的可组合性,抗监管带来的灵活性,当下异常活跃的加密风投资本支持,加上Defi项目的全业务在线化不需要大量的固定成本,成本优势可能是Defi商业中最少见的护城河因素。我们发现,优秀的Defi蓝筹项目在以上护城河中至少拥有1项,甚至2到3项,这使得它们更难以被后来的竞争者所追赶,这也许就是Curve相对于PancakeSwap和SushiSwap拥有更高PE估值的原因之一。

动态 | 数字票据、数字资产证券化入选金融科技发展趋势十大关键词:信通院发布《未来金融科技发展趋势十大关键词预测》,“数字票据”、“数字资产证券化”、“不良资产处置的科技运用”入选其中。文中提到,数字票据是一种将区块链技术与电子票据进行融合,实现自动安全交易的新型票据;数字资产证券化是区块链的最佳实践场景。此外,区块链技术的发展应用,出现了以互联网为基础的创新处置模式,如不良资产综合处置平台,众筹投资、撮合催收等。区块链分布式记账解决信用机制、信息不对称等问题,优化不良资产证券化流程,缩短处置周期,保证信息的真实有效性。[2019/3/11]

第四节总结

一个Defi项目能成为蓝筹级别的选手,其原因非常多样,比如本身处于好赛道,也有可能是赶上了行业爆发期的红利,比如Defi挖矿浪潮给Yearn带来的机会,或是团队本身相当优秀。但是蓝筹项目们想要继续在市场上保持领先,就需要拥有健康的收入和代币价值捕获模型,以及更重要的:足够宽的护城河,以此才能获得用户、投资者以及合作伙伴的长期追随和青睐。在分析了10个当下的蓝筹项目后,就目前来看我们认为Curve、Aave、Syntheix在以上多个方面的综合表现更为优秀,有望保持目前的蓝筹位置,甚至更进一步。Curve:收入模式清晰,优秀的代币模型设计,大大提高了项目参与者对于Crv的整体需求并进行锁仓,这也提高了该项目用户和投资者的转换成本,由于Curve也是典型的双边市场,网络效应的存在也能对尝试进入这个领域的后来者起到狙击效果。Aave:收入模式清晰,代币经济价值的捕获方式合理。借贷协议在Defi的基础性地位,以及外部协议用户更换组合协议的较高转换成本,让Aave的竞争优势比较稳固。此外,较长的发展历史,以及运营期间的0重大安全事故,也让很多普通用户与机构用户愿意放弃其他借贷协议的高收益,优先选择Aave。Synthetix:收入模式清晰,代币经济价值的捕获方式合理,衍生品赛道又长又宽。其独特的代币抵押机制,也让Synthetix的投资者更容易通过质押代币,而转换为产品的交易用户,不容易离开。然而需要强调的是,在自由、开放、透明的加密世界,现有Defi领先者的护城河相比传统世界企业的护城河要脆弱地多,后来者通过经济机制创新、产品迭代甚至巨额补贴,都可能让前者的护城河被轻易跨过。更具探索精神也更为理性的Defi用户,对于一个产品的痴迷程度也远小于普通用户对于传统品牌的热情。所以,尽管我们不认为Defi的核心团队是项目的护城河,但他们是项目开疆拓土的进攻端,只有团队持续保持勤奋进取和创新,现有的项目壁垒才不会被后来者逐渐蚕食。依此来看,即使是投资相对成熟的Defi龙头项目,也是一桩价值投资和风险投资并重的复杂决策,而这正是在这日新月异的的加密世界里投资掘金的乐趣与挑战所在。*如果以上内容存在明显的事实、理解或数据错误,欢迎给我反馈,我将对研报进行修正。

动态 | BCH SV跻身前十大币种 市值直逼Stellar:据CoinMarketCap数据显示,BCHSV已跻身前十大币种,目前排名第7,市值超越USDT,直逼Stellar。BCHSV近24小时涨超33%,报111.48美元。[2018/11/27]

报告:十大数字货币交易所日均收入170万美元 币安位列第一:据链塔智库报告显示,十大数字货币交易所平均每日收入170万美元,每日收入中前三分别为币安、UPbit、火币Pro,收入金额分别为348万美元、342万美元、229万美元。其中交易所盈收的四大业务分别为:场外交易易?手续费、场内交易易?手续费、期货、杠杆等交易易产?生的利利息、提币?手续费。[2018/6/21]

自4月14日比特币价格冲上64840美元的历史高位之后,此后便掉头向下,甚至一度跌至30000美元,跌幅超过50%。比特币的总市值也从1.18万亿美元跌至6100亿美元.

1900/1/1 0:00:00LeCube是NFT创作社区,也被称为区块链上的乐高。用户可以用「块」在LeCube中进行自由拼搭,创造出完全基于区块链的、拥有可追溯版权的NFT资产。整个NFT的创建过程,都在链上进行,每个元素到作品都是原生的区块链资产.

1900/1/1 0:00:00尘埃落定之后,矿业生态正在逐步回稳。据Glassnode7月13日数据显示,在过去一周,比特币算力已从原来55%的跌幅恢复到39%左右的跌幅,倘若这种恢复速度能够继续,这代表着约29%曾受影响的算力已重新上线.

1900/1/1 0:00:00这个VM中某些操作码的功能和用意很容易理解,但也有一些不太好理解,以下是一些特殊的原因:ADDMOD,MULMOD:大多数情况下,mulmod(a,b,c)=a*b%c,但在椭圆曲线算法中,使用的是32字节模数运算.

1900/1/1 0:00:00Odaily星球日报译者|念银思唐 摘要: -在过去的12个月里,印度加密货币交易所的日均交易额增长了近900%;-投资者蜂拥而至,然而监管者对未来给出了相互矛盾的信号.

1900/1/1 0:00:00平行链拍卖是Kusama和Polkadot的核心特征。拍卖结果决定了哪些项目可以获得平行链插槽以及需要锁定代币的数量。为了生态系统的健康,重点的是要把稀缺的插槽分配给最能充分利用它们的项目.

1900/1/1 0:00:00