撰文:Footprint分析师Bella(bella/img/20230508213317971650/1.jpg "/>

安全团队:Defrost Finance被攻击事件简析:金色财经报道,据区块链安全审计公司Beosin旗下Beosin EagleEye安全风险监控、预警与阻断平台监测显示,Defrost Finance预言机被恶意修改,并且添加了假的抵押token清算当前用户,损失超1300万美元。攻击者通过setOracleAddress函数修改了预言机的地址,随后使用joinAndMint函数铸造了100,000,000个H20代币给0x6f31地址,最后调用liquidate函数通过虚假的价格预言机获取了大量的USDT。后续攻击者通过跨链的方式将被盗资金转移到了以太坊的0x4e22上,目前有490万美元的DAI在0x4e22地址上,有500万美元的DAI在0xfe71地址上,剩余300万美元的ETH被转移到了0x3517地址上。[2022/12/25 22:06:35]

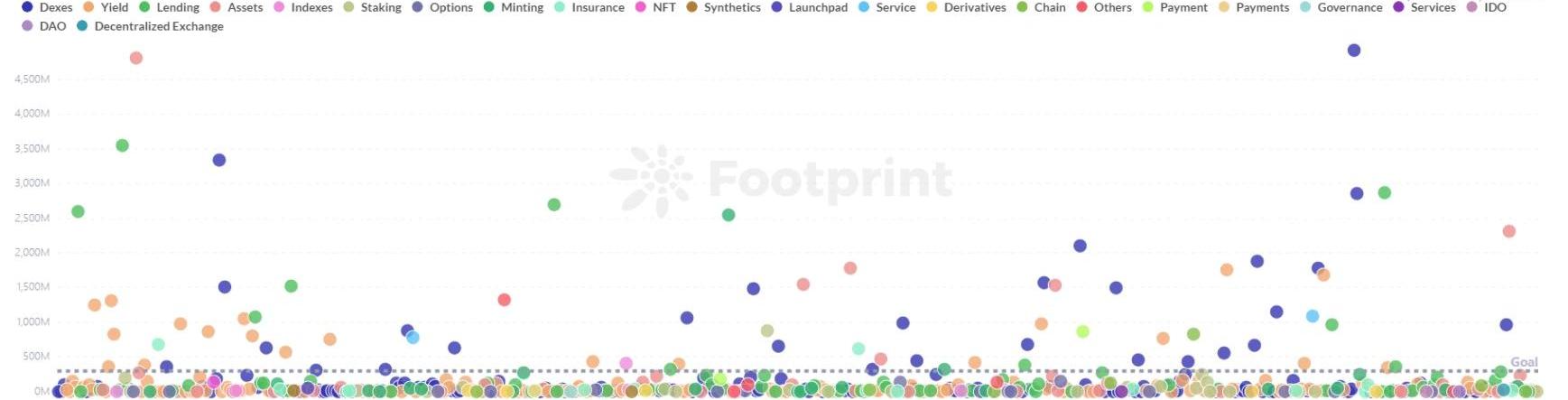

2021年每月DeFi项目数量变化,数据来源:FootprintAnalytics为更好理解不同指标的评估意义,让我们先看看目前TVL排名前10的平台的各项基本指标有何特点:

Avalanche链上DeFi协议总锁仓量为74.2亿美元:金色财经报道,据DefiLlama数据显示,目前Avalanche链上DeFi协议总锁仓量为74.4亿美元,24小时下降0.44%。锁仓资产排名前五分别为AAVEV3(39.2亿美元)、Wonderland(8.9亿美元)、AAVE(3.8亿美元)、TraderJoe(3.5亿美元)、Benqi(3.2亿美元)。[2022/6/6 4:04:10]

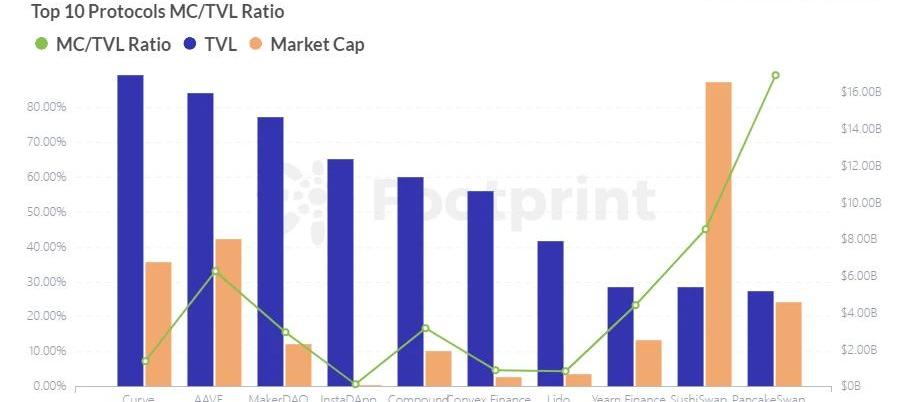

前10大TVL平台各项指标对比,数据来源:FootprintAnalytics1.总锁仓量对参与DeFi投资的人来说,TVL这个指标并不陌生,可在各大数据平台上获取所需的DeFi平台TVL数据。TVL指用户存入并锁定在协议中的资产总额,该值越大代表着该项目集聚的资产越多,用户对该项目的信任度高,更愿意将资产存入该平台进行各类经济活动,汇聚的用户量也越多,受欢迎的程度越高。从上图看,TVL排名前十的平台,除了体量大外,TVL月度基本保持增长趋势,这证明项目在持续保持其活力和实力。2.市值市值反映一个项目在DeFi行业的市场价值,该指标与传统股票市场的计算方式类似,主要受币价与已流通可供交易的代币数量影响。如上图所示,由于代币数量受流通量以及供需影响,币价是随时变化从而影响市值变化,但市值涨幅或者跌幅保持在20%左右的合理区间,并无出现暴涨再悬崖式暴跌的情况。对基础指标了解后,让我们看如何利用基础指标进行项目评估,发掘有潜力、值得投资的项目。TVL排位不宜太后,在排名位列于中段及以上项目挑选对象

IEX CMO:DeFi与传统金融的融合是一场巨大的变革:北京时间9月20日 由金色财经主办的共为·创业者大会厦门站盛大召开,极致的创新型数字资产交易平台IEX CMO-Rachel 受邀出席圆桌论坛。围绕“DeFi沉思录:距离主流大众还有多远”的主题与现场嘉宾对话,共同探索行业最新动态。

IEX CMO-Rachel在圆桌环节提出,我们要明确的是,与传统金融相比,DeFi有更强的开放性和包容性。DeFi仍然是一个实验,远没有被大规模采用,而且与整个加密货币一样,它还会有起有落。尽管如此,从长远来看,我们仍然相信技术,商业模式和治理方面的潜在突破将为人们带来可观的价值。[2020/9/20]

各TVL平台分布情况,数据来源:FootprintAnalytics如上散点图,当前的DeFi项目有五百多个,其中,刚兴起以及TVL体量小的项目众多,如何从众多项目挑选适合投资的项目?安全起见,为防止规模太小的项目出现卷款跑路的风险,个人投资者在确定投资对象时,尽量从TVL位列中段及以上的范围内进行项目挑选。对DeFi项目来说,100万美金到1,000万美金的项目适合于投资机构进行种子轮投资,不适合于个人投资者,因该类型项目未来的发展定位、战略方向并不明确。TVL在1,000美金到2,000万美金的项目虽说已找到合适的发展战略,投资者也能获取该部分项目的数据,但从稳定性方面考虑,此类项目存在增长受阻的情况,一旦增长力不足,极易出现增长疲软抑或下跌的风险。TVL在2,000万美金到5,000万美金规模的项目,一定程度上已经找到明确适合的产品机制与增长点,社区与技术支持逐渐趋于完善,若想要获得高于头部平台的收益,此类平台是一个不错的选择。如若风险承受能力较低,对收益需求没有太高,则可以从头部平台依据自身喜好的DeFi项目类别选取项目进行投资。代币价格稳定,代币分配机制合理

DeFi协议Pickle Finance锁定总价值超过3.47亿美元:DeFi协议Pickle Finance的锁定总价值已超过3.47亿美元。就锁定总价值而言,该项目已迅速上升为第13大DeFi协议。(cointelegraph)[2020/9/17]

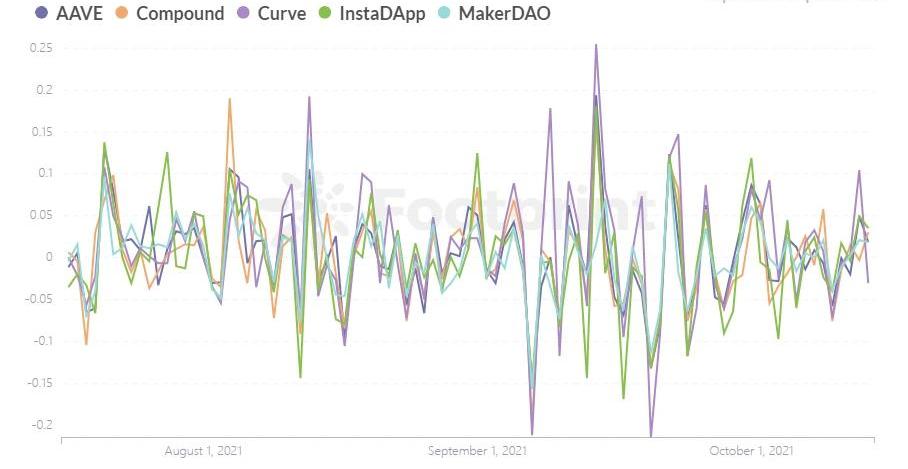

前5大TVL平台代币价格变化情况,数据来源:FootprintAnalytics通过TVL指标挑选合适备选项目后,则需要通过项目代币的情况进行进一步筛选,依据头部平台代币价格变化规律,主要从两方面进行评估:其一,代币价格是否保持相对稳定的涨跌趋势。若代币价格相对保持稳定则表名代币的流通性较为稳定,因单个投资人大量抛售代币而对项目造成损害的可能性变小。其二,代币的发行机制是否合理。如团队/基金会持币比例是否过高,若过高则该项目为“圈钱”而来的目的性增加;代币释放速度是否过快,释放过快会导致币价被严重稀释,代币被抛售的可能性加大,不利于币价的持续发展。用MC/FDV比率确认资产是否适合长期持有

DeFi储蓄协议Anchor计划推出治理代币 v1版本预计将于10月上线:Terra区块链上的DeFi储蓄协议Anchor拟通过治理代币奖励来启动。Terra联合创始人Do Kwon表示,v1版本将于10月份上线。新的治理代币可能会被命名为Anchor,将在五年内完成分发,并且Anchor没有预挖。(Coindesk)[2020/7/29]

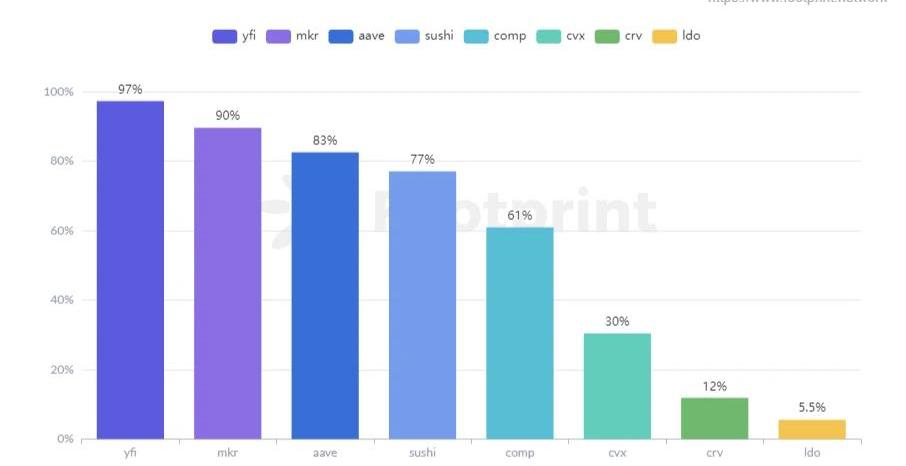

头部平台市值/完全稀释估值比率,数据来源:FootprintAnalytics

头部平台市值/完全稀释估值比率、价格、代币流通量、代币总供应量对比,数据来源:FootprintAnalytics完全稀释估值指币价与代币最大供应量的乘积,当所有代币释放完毕,市值与完全稀释估值则相等。若项目代币的“MC/FDV”之比过小,意味着有大量代币还未释放,此时投资者则需慎重考虑,重点关注项目的上线时长、代币供应时间表以及币价增长是否过热。对有长期投资需求的个人投资者而言,评估项目“MC/FDV”的比率是有必要的,随着新代币释放并逐渐流入市场,当供给的代币高于实际所需,估值会变得不合理,随着市场的调节,代币价格随之下降,对长期持有者来说将会面临更大的抛售压力,此时所持的项目代币将会变得一文不值。以排名靠前的项目为例,对“MC/FDV”比率高于60%的平台,该类平台代币较适合长期持有,安全性有保障,但弊端在于入手价格高;相较比率偏低的平台,如Curve,虽比率不高,但币价在较为合理的范围,是一个可考虑的平台;相较来说Lido的“MC/FDV”比率低于Curve6.32%,但代币价格高于Curve43.75%,市值估值偏高,目前不适合长期持有,随着市场的自我调整,币价可能会下降。用MC/TVL比率评估项目是否值得投资

前10大头部平台市值/锁仓量比率,数据来源:FootprintAnalytics据Footprint提供的数据,当前TVL前十的项目“MC/TVL”比率基本小于1,这代表项目估值处于低估状态,是值得投资的,特别是InstaDapp比率只有0.65%。从经济维度出发,项目的TVL越高,意味着MC也应该越高,因为高TVL表名项目被看好,能为项目带来经济效用更大,市值也应随之提高,达到与TVL相同的体量。因此在寻找可投资项目时,投资者可以从“MC/TVL”之比的角度出发评估项目的可投资性,比率大于1表明估值可能过高,可投资性偏低,若小于1表明项目被低估,从中获得的回报增加。除此以外,还可将确定投资的项目与头部同类别平台的比率进行对比,看比率与头部平台的差异在何处。总结读者可使用本文的评估指标,对所投资项目进行评估,汇总如下:●TVL排名位于中段以及以上位置,约2,000万美金以上●代币价格相较稳定:月度涨幅或者跌幅不宜超过20%●代币分发机制合理:团队持币情况以及代币释放速度是否合理●用MC/FDV比率小于5%,项目代币不适合长期持有●用MC/TVL比率小于1,项目适合投资关于上述涉及计算的指标,读者可直接在FootprintDashboard获取,无需额外计算。通过上述指标进行一番分析后会发现,DeFi作为新型的投资市场,由于“新“与容纳性,创造出相较传统金融更多的投资可能性,样式也越发丰富,有许多值得投资的项目被人知悉与了解,也有许多有潜力的项目还未被发掘。但机遇与风险是并存的,我们不能仅依赖上述的指标就能对项目是否值得投资、是否具有发展潜力做定论,因为DeFi市场变幻莫测、更新换代的速度太快了,指标也会有失灵的时候,为减少踩坑的可能,在投资前还是需要对项目背景、项目经营模式等多做一些搜索与了解,切勿盲目跟风。FootprintAnalytics官网:https://www.footprint.network/Discord社群:https://discord.gg/3HYaR6USM7微信公众号:Footprint区块链分析(FootprintDeFi)关于FootprintAnalytics:FootprintAnalytics是一个一站式可视化区块链数据分析平台。Footprint协助解决了链上数据清理整合的问题,让用户免费享受0门槛的区块链数据分析体验。提供千余种制表模板和拖拽式的作图体验,任何人都可以在10秒内建立自己的个性化数据图表,轻松洞察链上数据,了解数据背后的故事。

撰文:Footprint分析师Simon(simon/img/20230508212805831498/1.jpg "/>市值&持有者数据来源:FootprintAnalytics PT Belfoods与麦当劳印尼达成合作.

1900/1/1 0:00:00作者:ThomasJayRush本文是为预测EIP4345的影响而作的练习。这个EIP提议在2021年12月推迟难度炸弹。我们的目标是看看我们是否能帮助确定应该何时推迟、应该推迟多少,好让难度炸弹预计在2022年5月份再次爆炸.

1900/1/1 0:00:0011月15日-11月21日一周时间内,明星项目进展中值得关注的事件有:ConstitutionDAO集资竞拍美国《宪法》副本,但最终未能成功;Acala赢得首个波卡平行链插槽.

1900/1/1 0:00:00加利福尼亚州旧金山—领先的去中心化加密货币交易所(DEX)IDEX已宣布计划推出混合流动性交易所,将传统订单簿和自动做市商(AMM)整合到一个平台中.

1900/1/1 0:00:00作者|ChenglinPua编审|于百程排版|王纪珑琰2021年11月2日,微软年度技术盛会Ignite2021在线开幕.

1900/1/1 0:00:00当我们怀念旅程,回顾25多个AMA和50多个合作伙伴关系时,我们在想为什么不向社区通报它是如何开始的,是如何进行的.

1900/1/1 0:00:00